Избранное трейдера Kurono

Актуальное Interactive Brokers

- 01 мая 2020, 21:20

- |

В этой статье:

ОСНОВЫ — ПРО Interactive Brokers

Interactive Brokers:

стоимость и комиссии, преимущества и виды брокерских счетов,

Что вообще за Interactive Brokers и зачем?

Interactive Brokers

— это брокер США.

Дает доступ к инвестициям по всему миру

Interactive Brokers: стоимость и комиссии

Погружение в тему дается не просто, на сайте IB очень много информации и не всегда она воспринимается понятно. Так что вчерашний пост дался очень нелегко.

Сегодня буду краток.

За что вы платите на IB?

— За различные подписки на данные (например аналитику или онлайн цены — по умолчанию идут с задержкой 15 минут)

— За сделки (комиссии низкие, различаются в зависимости от активов). Аналогично, как и у наших брокеров — куча разных комиссий, в зависимости от инструмента.

— За бездействие! Или точнее просто за содержание счета. Здесь подробнее...

Комиссия за содержание счета:

У вас активов на сумму свыше 100 000$ — вы не платите

У вас активов на сумму свыше 10 000$ — фиксированный сбор 10$ в месяц. При этом он уменьшается на сумму, которую вы платите в виде комиссий от сделок. То есть наторговали на комиссию 5$, фикс составит 10-5=5$. Наторговали на комиссию 20$ — фикс уже не платите.

У вас активов на сумму менее 2 000$ — фиксированный сбор 20$ в месяц и он также уменьшается на комиссию, которую вы наторговали.

Если вам меньше 25 лет, фиксированный сбор будет 3$

Итого:

— Долгосрочному инвестору с портфелем до 2 000$ идти на IB сумасшествие (содержание будет обходиться в >10% ежегодно).

— Долгосрочному инвестору (купил и забыл) с портфелем около 10 000$ нужно подумать (просто содержание счета будет забирать 120$ в год, что 1.2% комиссии). Прибавьте к этому плату за перевод денег (в зависимости от банка) и возможно биржа СПБ полюбится вам больше. С другой стороны за доступ к акциям, которые вы иначе не купите не так уж и критично.

— Активному же спекулянту вероятно понадобятся платные подписки (на те же цены: Запросы по акциям США стоят USD 0.01 за каждый, а по остальным инструментам – USD 0.03.)

Ссылки на подробные расценки:

Комиссии от сделок (https://www.interactivebrokers.co.uk/ru/index.php?f=5..)

( Читать дальше )

- комментировать

- 10.9К | ★36

- Комментарии ( 45 )

Что причиняет мне боль на бирже?

- 01 мая 2020, 15:08

- |

1 Собрать стоп-лосс __================🥵

2 Потерять бумажную прибыль===========🥵

3 Собрать серию стоп-лоссов__=========🥵🥵

4 Упустить движение которого ждал ====🥵🥵🥵

5 Держать убыточную позицию ====🥵🥵🥵🥵🥵

Совершенно очевидно, что все эти проблемы возникают сугубо по одной причине: отсутствие 100% формализованных правил входа и выхода в сделку. Об этом я писал в своей книге Механизм трейдинга (все психологические проблемы возникают тогда, когда ваша система неформализована и вы начинаете думать в момент исполнения торговли, хотя думать надо тогда, когда, условно говоря, рынок закрыт, а когда открыт, только исполнять).

Ну а поскольку я нахожусь в зоопарке своих страстей, приходится делать самоанализ.

Так вот, смотрите.

№5 Держать убыточную позицию = это самая страшная боль. Я это понял ещё в 2004 году, когда держал падающий Юкос. С тех пор, я стал всегда ставить стоп-лоссы. Эта страшная боль навсегда отучила меня держать убыточные позиции.

№4 Упустить движение которого ждал = это боль аналитика. Ты что-то наанализировал, пришёл к выводу, что рынок должен падать. Например, я предвидел падение Новатэка именно по расчетам. Ждал наступление рецессии. Но аналитик никогда не угадает тайминг! Так что если ты будешь ставить на свой ум и свой прогноз, тебя 10 раз поимеют сначала и только потом рынок пойдет в твою сторону.

№3 Собрать серию стоп-лоссов = логично, что собрать 10 стоп-лоссов уже так же больно почти, как держать убыточную позицию. Но в моём мозгу это не так. Реально, если посмотреть на мой журнал сделок, у меня бывало и по 23 убыточных сделки в ряд!!!!

❗️❗️❗️❗️Но есть нюанс. Очевидно, что боль №2 многократно усиливает боль №3. То есть если бы не огромное количество собранных стопов, вероятно, упущенное движение воспринималось бы не так больно.

№2 Я не ссу потерять бумажную прибыль = из-за этого я очень много денег теряю. Это связано с №4. Потому что если поехало в мою сторону, я жду, что реализуется мой сценарий, поэтому оставаться в позе до последнего мне важнее, чем заработать. Это кстати метакогнитивное искажение.

№1 Собрать стоп-лосс = Ну как вы уже поняли, что собрать стоп для меня — это раз плюнуть. Для многих трейдунов это очень сложно, а для меня легко. Почему мне легко потерять стоп? Потому что стоп-лоссы короткие, потери по ним не такие уж ощутимые относительно размера депо.

Выводы из этих причин боли сделаю следующим постом.

А вы какую боль испытываете в трейдинге?

Качаем исторические данные с MOEX!

- 24 апреля 2020, 20:29

- |

import requests

import datetime

import pathlib

SECIDs = ["GAZP", "BANEP", "LKOH"]

DISK = "E"

for SECID in SECIDs:

from_date = "2020-05-04"

to_date = "2005-01-03"

while str(to_date) != from_date:

to_date = str(to_date)

to_date = to_date.split('-')

a = datetime.date(int(to_date[0]), int(to_date[1]), int(to_date[2]))

b = datetime.timedelta(days=140)

to_date = a + b

pathlib.Path("{}:/{}/{}".format(DISK, "Database_MOEX", SECID)).mkdir(parents=True, exist_ok=True)

filename = SECID + "_" + str(to_date) + ".csv"

with requests.get("http://iss.moex.com/iss/history/engines/stock/markets/shares/boards/tqbr/securities/{}.csv?date={}".format(SECID, to_date)) as response:

with open("{}:/Database_MOEX/{}/{}".format(DISK, SECID, filename), 'wb') as f:

for chunk in response.iter_content():

f.write(chunk)Для начала пройдемся по его плюсам и минусам. Самый главный минус, что этот парсер качает только определенный период, который уникален для каждой акции, судя по всему для увеличения этого периода надо кинуть бирже на лапу:), и то что информация предоставляется за день, теперь перейдем к плюсам: можно выкачивать историю за определенный период для нескольких инструментов сразу (их количество ограничивается лишь количеством инструментов на мосбиржи), есть возможность назначать диск для сохранения информации, быстрота выгрузки данных.( Читать дальше )

- комментировать

- 17.3К |

- Комментарии ( 41 )

Какие нас ждут риски в 2020 году

- 06 января 2020, 11:36

- |

И так, друзья, надвигающаяся война между США и Ираном грозит взлетом котировок на нефть. Общественность ждет взлета котировок наших акций, что вполне логично и скорее всего будет на первом этапе. НО! Есть несколько рисков, которые вы должны учитывать при принятии решения. Скажу наперед, что входить вдолгую, особенно в те фишки, которые активно росли прошлый год — считаю крайне неразумным.

РИСКИ

Легко посчитать, что 13 недель подряд рынок тянут вверх. Неужели Вы ждете, что он будет расти еще 13 недель к ряду ))) Считаю это крайне маловероятным. Особенно, когда это делают под конец года, создавая ложный оптимизм в умах инвесторов.

( Читать дальше )

Мой сценарий следующего мирового кризиса(он уже начался)

- 23 декабря 2019, 12:20

- |

В чем особенность нынешнего периода рынка? Сейчас каждый мало-мальски занимающийся трейдингом человек ждет и готовится к кризису вроде 2008 года. Не ждать кризиса в инвестсреде сейчас вообще считается чуть ли не дурным тоном. При этом большинство наивно полагают, что они умнее всех и уж их-то кризис врасплох не застанет — они по книжке и доллары закупили, и подушку кеша держат. Но дело в том, что такой массовый мировой психоз на тему краха рынков не может не сказаться на протекании следующей кризисной фазы мирового экономического цикла.

И вот к чему, по моему видению ситуации, он приведет.

— Сильно обесценятся нынешние валюты-убежища — доллар, евро. Обесценятся к остальному миру.

— Сильно ускорится инфляция по этим валютам, перенося обесценение валюты на рост стоимости товаров, выраженных в этих валютах.

( Читать дальше )

Как заработать на случайном блуждании. Часть 1

- 08 декабря 2019, 16:05

- |

Начиная серию публикаций о способе заработка на случайных процессах и, в частности, на классическом случайном блуждании (т.н. «монетке»), я преследую одну цель — дать возможность трейдерам переосмыслить свои взгляды на рынок.

Поехали!

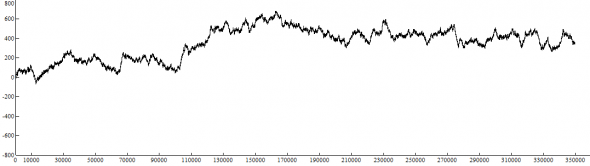

Итак, первым экспериментом будет «монетка». Да-да, обычный random walk — суммирование приращений +1 и -1, вероятность выпадения которых на каждом шаге итерации = 50/50.

Выборка данных = 349716 значений (сделано это для исследования работоспособности предлагаемого метода заработка на паре EURUSD с 01.01.2019 по 08.12.2019 на ценах закрытия CLOSE M1, которое будет произведено позднее).

Выглядит случайное блуждание так:

Считается, что на таком процессе невозможно заработать. Так ли это?

Воспользуемся методом скользящей кумулятивной суммы приращений.

Выберем скользящее окно данных = 7200 значений, что соответствует недельному скользящему окну по EURUSD на ценах закрытия CLOSE M1.

( Читать дальше )

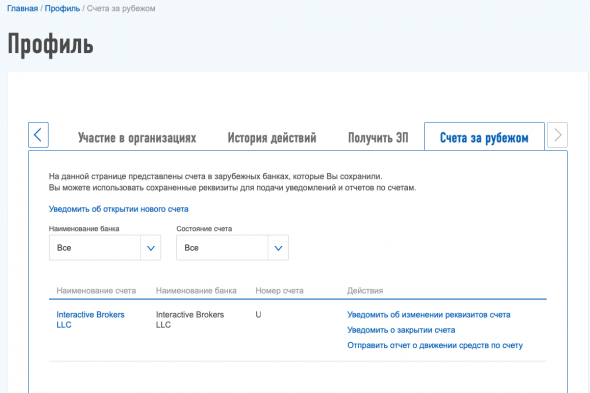

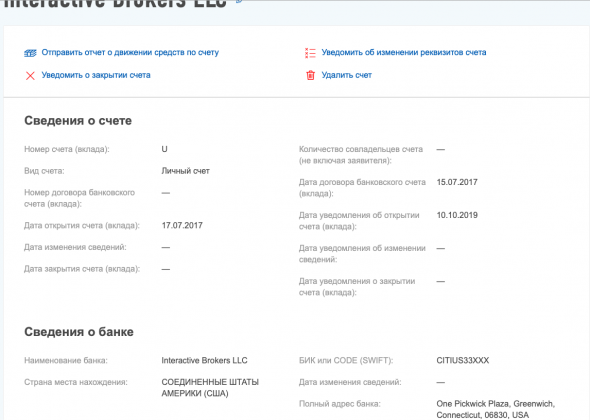

Уведомил ФНС об открытии счета в IB

- 07 ноября 2019, 14:04

- |

Прошло равно две недели после отправки документов. Писем с налоговой не поступало, значит предполагаю, что документы приняты и вопросов у налоговой к ним нет.

Пишут что бланки должны поменятся, но мне что-то подсказывает, что до НГ они ничего не поменяют. Поэтому решил уведомить по бланку об открытии счета в зарубежном банке.

Порядок такой:

Заходите в ЛК в свой профиль. Далее выбираете закладку «счета за рубежом»

Заполнил я его так:

( Читать дальше )

Как я пережил кризис 1998 года?

- 17 октября 2019, 17:45

- |

Итак, в 1998 году был я молод (16 лет) и очень беден. Отца уже нет (умер год назад, не дожив 3 мес до сорока). Живем на мамину зарплату учителя. На уме у меня одни компьютерные игры, а компьютера своего не было. Полтора года назад я в течение года складывал деньги, которые мама давала на завтраки и накопил 1300 рублей, и купил на них себе видеомагнитофон Sony SLV E720. Вот такой:

После этого, я снова начал откладывать все деньги на компьютер и к августу 1998 скопил около 2000 руб которые лежали на моей личной сберегательной книже в Петербурге, в отделении Сбербанка на улице Марата.

Кризис застал меня на даче у бабушки в Подмосковье. Я задергался, потому что понимал, что моим скромным сбережениям пришёл конец. Где-то в 20-х числах мы с мамой по плану вернулись с каникул в Петербург и я побежал в Сбербанк спасать свои деньги. Это было очень разумно. Я не помню, какой был курс, но курс в магазинах тогда был не больше 8,5 руб за 1 у.е. хотя возможно курс доллара в этот момент был уже выше 10… Денег мне хватило только на то, чтобы купить три детали для компьютера:

- $120 — жесткий диск Fujitsu 3,2Gb

- $55 — материнская плата, кажется MicroStar

- $30 — корпус для компьютера

( Читать дальше )

Правила моего питания

- 17 октября 2019, 16:45

- |

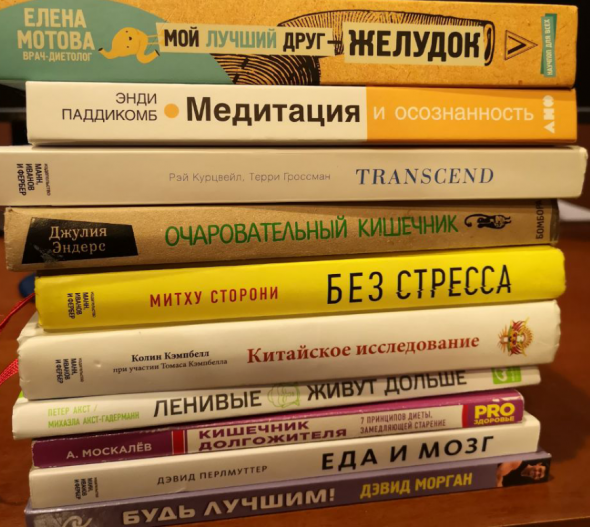

Итак, не секрет, что я прочел немало книжек популярных про ЗОЖ. Кому-то данный список покажется смешным, но в целом, уже что-то. Причем, самое интересное, что это начало мотивирует меня дальше глубже изучать вопросы здоровья, просто потому что это почему-то кажется мне очень интересным.

Скорее всего, мои правила никому не помогут, и не станут ни для кого каким-то ориентиром. Почему? Потому что сразу что-то делать, перестроить сходу очень сложно. Я лично эти правила постепенно вывел неким эволюционным путем, потому что стал понимать что из чего сделано и что какое влияние оказывает на организм.

Итак, 20 правил питания Тимофея Мартынова:))

( Читать дальше )

Потенциал роста акций ТГК-1 составляет 136% - Велес Капитал

- 16 октября 2019, 19:19

- |

Бизнес. ТГК-1 – дочерняя компания Газпромэнергохолдинга, (на 100% принадлежит Газпрому). Блокпакетом владеет финский Fortum. Бизнес компании сосредоточен всего в 4 регионах на западне страны: Санкт-Петербурге, Республике Карелия, Ленинградской и Мурманской областях – все активы расположены в первой ценовой зоне ОРЭМ. С установленной мощностью в 7 ГВт компания входит в десятку крупнейших генераторов России. В составе компании как ТЭЦ (59% мощности), так и ГЭС (41%). Большая часть выручки приходится на продажи тепла, остальное на продажи электроэнергии и мощности. Часть выработанной электроэнергии ГЭС экспортируется в Финляндию и Норвегию, где оптовые цены выше в 2 раза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал