Избранное трейдера KlintonBil

Московская строительная дрянь

- 17 января 2024, 18:35

- |

По «реновации», чиновники платят застройщику рубли, отобранные у бизнеса и граждан. А построенные квартиры раздают владельцам хрущевок. Потом хрущевки сносят, деревья спиливают и на их месте строят 25-этажные курятники без подземных паркингов. Плотность населения вырастает в 4-5 раз. Автомобили ставить некуда. На сотню детей одни качели, убогая песочница и два куста зеленых насаждений. Просто Рай на земле.

Зачем чиновники превращают Москву в унылый склад бетонных гробов — отдельный вопрос. Они — хозяева России. Зарабатывают, как умеют. А когда сбегут (как Чубайс) или сдохнут (как Ельцин), то никто и не вспомнит. Но возникает вопрос — что они оставят после себя?

А вот что:

Перед вами — чудо инженерной мысли. Толщина полов — 16 см. Толщина стен — 18 см. По сути, такие и полы и стены — это куча железных прутьев, измазанных бетоном. Слышимость — как в железном контейнере. Чихнул — все знают. Сходил в туалет — все в курсе. Взял в руки дрель — соседи в пяти квартирах выше, ниже, влево и вправо хотят тебя отравить.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 90 )

Бычий флоутер на российском рынке

- 13 января 2024, 15:45

- |

16.01.2024

АЛЬФА-БАНК-001Р-11

Об эмитенте: Альфа-банк — крупнейший частный банк в России, входящий в пятерку крупнейших банков России по объему активов по данным рейтингов РБК и Forbes. По данным рейтинга «Коммерсантъ» Альфа-банк пятый в России по объёму активов. Имеет около 800 отделений и офисов более чем в 100 городах России.

Основные параметры выпуска:

RU000A107JV6

Дата погашения: 16.01.2027

Тип купона: плавающий

Как рассчитывается купон: Купон рассчитывается как максимальное из двух значений: 12.9% или 25.9% — среднее значение ключевой ставки за купонный период

Текущий купон: 12.9%

Количество купонов в год: 4

Оферта: нет

Амортизация: нет

Рейтинг: АА+

Этот выпуск, возможно, и кажется обычным. Но он символизируют новый этап на российском облигационном рынке. Так как, это первый обратный флоутер🔥🔥, который начинает торговаться на нашем рынке.

Что это за вид бумаг?

Инвесторы привыкли к тому, что флоутеры защищают портфели от роста процентных ставок, так как их купон растет вместе с уровнем ставок на рынке.

( Читать дальше )

БОЛЬШАЯ ТАБЛИЦА САМЫХ ДОХОДНЫХ ОБЛИГАЦИЙ

- 18 декабря 2023, 20:09

- |

Прямо сейчас мы близки к финальной точке повышения ключевой ставке. Так думают многие инвесторы и аналитики. Это значит, что сейчас, ВОЗМОЖНО, самое лучшее время для покупки облигаций с фиксированным купоном.

Специально по этому случаю подготовил таблицу со следующими параметрами:

— без оферт

— со сроком погашения не прям очень близким

— основной рассматриваемый показатель- это доходность к погашению

В самой таблице автоматически по формулам подтягиваются:

— режим торгов

— название бумаги

— доходность купона

— доходность к погашению

— эффективная доходность

— лет до погашения

— % стоимости от номинала

В случае чего, можете сами подставить ISIN и все параметры рассчитаются автоматически. Рейтинг автоматически не подтягивается, тут нужно ручками.

Сама таблица находится в моём телеграм канале: t.me/filippovich_money

Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 18 декабря 2023, 18:31

- |

рошлую неделю на вторичных торгах по рублевых облигациям наблюдался умеренный рост доходностей в преддверии последнего в этом году заседания Совета директоров ЦБ РФ 15.12.2023 и решения по ключевой ставке (КС – далее), которая в итоге ожидаемо была повышена на 100 б. п., до 16% годовых. Однако уже в понедельник 18 декабря наметилось снижение доходностей. Эмитенты, ожидая очередной шаг по ужесточению ДКП регулятором, активно формировали книги заявок / размещали свои облигации.

Традиционно активны были предложения на первичном рынке по флоатерам. Так, Газпром (рейтинг: AAA, эмитент: Газпром капитал) собрал книгу на 40 млрд руб. при первоначально предложенных 30 млрд руб., а ставка купона была установлена: RUONIA + 130 б. п. − на уровне ориентира. ЕАБР – эмитент также с наивысшим рейтингом AAA, установил ставку на уровне + 170 б. п. при маркетируемом ориентире не более + 180 б. п. Фармацевтический холдинг Биннофарм Групп («дочка» АФК «Система») зафиксировал во своему выпуску купон на уровне: RUONIA + 240 б.

( Читать дальше )

НорНикель становится интересен: цены на Палладий (+20% за неделю), медь, никель растут.

- 18 декабря 2023, 07:48

- |

82% всей выручки Норникель получает от продаж 3-х металлов — палладия, никеля и меди.

Присматриваюсь к ГМК НорНикель

(пока нет в портфеле, ПОКА).

Палладий: рост 20+% за неделю.

Медь, никель: похоже на разворот от падения к росту.

На ожидании смягчения ДКП ФРС и др. ЦБ, растут металлы.И вероятно это — начало роста.В отличии от других металлургов, ГМК НорНикель платит дивиденды (около 5,5% в год).

Цены на металлы по дневным:

( Читать дальше )

Можно я тоже напишу про Слово Пацана?

- 10 декабря 2023, 18:43

- |

Летел в самолете и постоянно слышал как некоторые даже обсуждают ентот шедевр.

В последнее время стал замечать что я говорю с человеком на ВЫ а мне отвечают на ТЫ используя глаголы в повелительном наклонении типа дай, принеси, ты скажи, эээ слышь и тп.

Наверное режиссеры этого сериала с кичи откинулись в недалёком прошлом и ностальгируют по тюрьме и тюремному образу жизни реальных пацанов.

Как грится какой спрос, такое и предложение. Печально и не более(

Куда вложить деньги? - подборки топовых облигаций

- 08 декабря 2023, 07:40

- |

Подготовили подборки облигаций на все случаи жизни: от «пересидеть падение рынка акций», до серьезных долгосрочных вложений. От самых надежных до самых доходных. Идеальный выбор где-то посередине.

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний, ищем 💎 среди 🚮. Сегодня у нас особенный выпуск: подборки облигаций.

Для кого подходят облигации?

· Если вы не знаете когда точно пригодятся деньги (иначе может быть лучше вклад)

· Если не хотите терять % досрочно (но рассмотрите и накопительные счета)

· Если нужно разместить крупную сумму, и % в банке в любом случае будут облагаться налогом

Подборка для «парковки»

· Срок до погашения/оферты: 3-6 месяцев

· Ликвидность: медианный оборот >0,5 млн. в день

· Доходность: >15%

Cамые доходные облигации для временной парковки денег на срок от 3 до 6 месяцев. Не обязательно держать до погашения – можно продать раньше, не потеряв накопленные проценты. На цену таких облигаций не повлияет ни изменение ставок, движения на валютном рынке.

( Читать дальше )

Segezha Group: помощь от АФК Системы — это хорошо, но важнее ситуация в Китае.

- 07 декабря 2023, 22:42

- |

🌲 Segezha Group в начале декабря буквально взбудоражила инвестиционную общественностью новостью о получении трёхлетнего займа в размере 7,7 млрд руб. от материнского холдинга в лице АФК Система. Займ — это безусловно лучше, чем допэмиссия акций, которая грозила бы размытием акционерной доли инвесторов, но хватит ли этого кэша? Предлагаю немного порассуждать на эту тему.

В этом контексте сразу же всплывает в памяти момент, когда глава Сегежи Михаил Шамолин на недавнем конференц-колле успокаивал инвесторов и твёрдо говорил о том, что мажоритарий АФК Система в случае необходимости окажет поддержку “дочке”, что в итоге и случилось. Но есть нюанс: в следующем году компании придётся рефинансировать уже 44,7 млрд руб. долга. Чтобы вы понимали, на 30 сентября 2023 года кэш на балансе составлял 7,4 млрд руб., ну а с учётом нового займа кэш едва превысит 15 млрд руб.

🧮 Если посмотреть на календарь текущих размещений бондов, то можно с тревогой увидеть, что уже в апреле 2024 года компания должна погасить облигационный выпуск на 10 млрд руб. А поскольку Центробанк России не планирует снижать ключевую ставку раньше 2 кв. 2024 года, то Segezha Group придётся рефинансировать данный выпуск под высокую процентную ставку.

( Читать дальше )

Как вести учет облигаций в Excel

- 04 декабря 2023, 16:03

- |

Часть 1. Считаем НКД (накопленный купонный доход)

Мало кто из частных инвесторов заморачивается ведением своего портфеля. Конечно, это неправильно, но вполне можно понять. Слишком много времени уходит на учет, а его всегда и всем не хватает. Поэтому и доверяют своему торговому приложению. Но не видя картинки в целом, очень трудно принимать как стратегические, так и тактические решения по портфелю.

Сейчас есть приложения, которые помогают вести портфель. Они не бесплатные, но порядок в портфеле того стоит.

Но я хотела рассказать о тои, как можно вести облигационный портфель в Excel. Какие есть специализированные функции для этого. Возможно, кому-то это будет полезно.

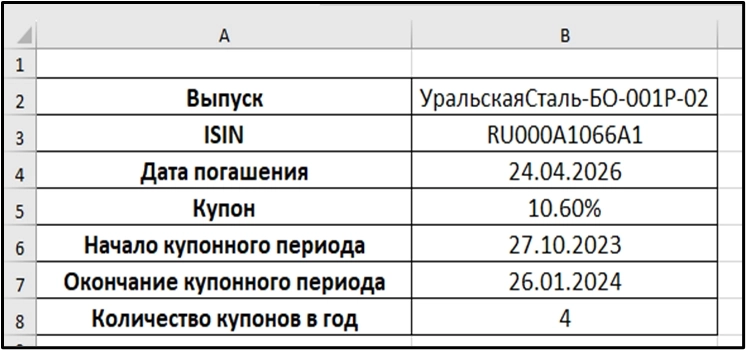

Рассмотрим в качестве примера выпуск УральскаяСталь-БО-001Р-02. Какая информация о бумаге нам может понадобиться?

Для начала:

- Наименование

- ISIN

- Дата погашения

- Купон

- Начало купонного периода

- Окончание купонного периода

- Количество купонов в год

В нашем случае это будет выглядеть таким образом.

( Читать дальше )

Сломанные часы Роберта Кийосаки

- 04 декабря 2023, 14:04

- |

Наверное, каждый инвестор в мире хотя бы раз слышал имя Роберта Кийосаки — книга «Богатый папа, бедный папа» сделала его знаменитым, и с тех пор он не теряет своей популярности.

Помимо своих произведений Кийосаки славится и рыночными прогнозами, причем чаще всего он «предсказывает» гигантские обвалы рынка — последний такой крах он прогнозировал в сентябре прошлого года, и с тех пор индекс S&P 500 вырос более чем на 15%.

Но еще интереснее другой его прогноз — в мае 2020 года он предупреждал о «бычьей ловушке», после чего рынок обязательно должен рухнуть. Как мы знаем, этого не произошло — в течение следующего года S&P 500 рос как на дрожжах и прибавил целых 40%.

Вообще, за последние десять лет Кийосаки «предсказал» одиннадцать падений, ни одно из которых не сбылось — зато единственный обвал весной 2020 года он предвидеть не смог.

Я ни в коем случае не обвиняю его, ведь он не единственный, кто все это время делал неверные прогнозы. Однако безответственность Кийосаки поражает — учитывая его авторитет и популярность, такие частые прогнозы о крахе рынка вряд ли добавляют рядовым инвесторам уверенности и мотивации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал