Избранное трейдера Johnny_22

Лучшие бумаги недели. Выпуск 2 – обновления для четверга

- 06 декабря 2018, 07:46

- |

Лучшие бумаги недели. Выпуск 2 – обновления для четверга

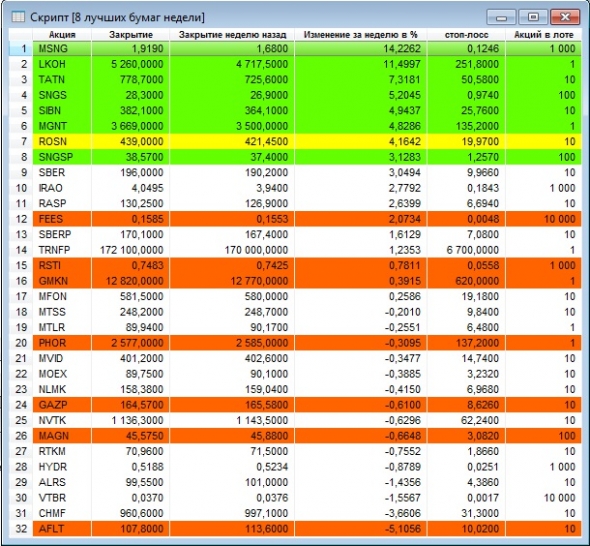

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 28.11.2018 по 05.12.2018. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 06.12.2018.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по четвергам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы еще не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 11 )

Лучшие бумаги недели. Выпуск 1 – обновления для среды

- 05 декабря 2018, 06:59

- |

Лучшие бумаги недели. Выпуск 1 – обновления для среды

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 27.11.2018 по 04.12.2018. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 05.12.2018.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по средам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы еще не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

Лёгкие и быстрые деньги на размещении облигаций. Палю Грааль! Часть 1

- 25 ноября 2018, 18:26

- |

По следам моего предыдущего поста.

Отвечая на вопрос читающего «Ну и чем же закончилась эпопея с размещением облигаций» отвечаю: «На настоящий момент (вечер воскресенья) чуть менее чем ничем, но, думаю, продолжение будет».

По поводу «палю Грааль». Небольшое лирическое отступление. Есть такая вещь как омоним — это когда слова пишутся одинаково, но обозначают разные вещи. Так вот слово «палить» имеет, по крайней мере, два смысла (по крайней мере те, про которые я знаю):

1. палить — это когда «раскрыть тайну»;

2. палить — это когда полить бензинчиком и поджечь.

В моём случае — второй вариант. Кстати, согласно легендам и преданиям Святой Грааль сделан из дерева, так что теоретически, если его полить бензинчиком и поджечь — то будет гореть, давая тепло. Но это так, тонкий британский юмор, основанный на игре слов. А если без британского юмора: нет никакого Грааля и лёгких денег, а если и есть, то не ты один такой умный, желающих на эти деньги кроме тебя — легион.

( Читать дальше )

В поисках Истины или Почему мы вычисляем именно матожидание?

- 16 ноября 2018, 11:51

- |

Некоторое время назад после подробного обсуждения с коллегами вопроса "Нормален ли рынок и если ненормален, то какой он на самом деле?" от других коллег прозвучало недоумение: "А зачем тебе копаться в этих дебрях? Какой в этом смысл?". Короткий ответ будет неполным, а полный ответ с примерами и философским вопросом может оказаться интересен (или даже полезен коллегам).

1. Итак. Быстрый ответ состоит в разнице инженерного (институтского) и научного (университетского) мышления.

Как работает инженерное мышление: в институе студентам дали формулу и надрессировали ее применять. И они будут лепить ее везде. С огромной эффективностью и высокой скоростью. Пока самолеты не начнут падать. И тогда может выясниться, что у формулы были примечания мелким шрифтом. Ограничения области применимости.

Как работает научное мышление: необходимо не просто запомнить формулу (зачастую даже собственно запоминание формулы даже не является целью изучения вопроса). Фокус будет находиться на методе получения этой формулы. Причем должны быть абсолютно прояснены все подробности: почему? откуда это следует? какие есть ограничения? и т.д.

( Читать дальше )

для тех кто разочарован

- 02 ноября 2018, 00:50

- |

Так же и в жизни в целом, большая часть событий и всего в ней это боковик, рутина, унылость, грусть. Но редкие моменты радости и озарения всё равно перевешивают всю эту сансару. Нужно только дождаться их и не слиться с балкона раньше времени. И насколько хороша твоя система жизни чтобы извлечь максимум из этих редких моментов и не слиться при чёрной полосе?

( Читать дальше )

О "нормальном рынке" или "Что Вы хотите узнать про опционы, но боитесь спросить?"

- 23 октября 2018, 23:43

- |

Некоторое время назад столкнулся на С-Л со странным явлением "отрицания наблюдаемых фактов". Причем ладно бы дело касалось вопросов веры. Или вопросов политики — там эта картина ожидаема. Но в среде практикующих трейдеров это было неожиданно.

Чтобы быть конкретным, речь идет о природе рынка и о тех вероятностных законах, которые создают график цен.

Было высказано утверждение о том, что "фундаментальный процесс, создающий график цены, является лог-нормальным броуновским движением".

При попытке указать на очевидные наблюдаемые различия использовались 2 линии возражений:

- «надо немножко подождать и рынок станет нормальным»

- «рынок является нестационарным нормальным»

Возникло желание еще раз коснуться вопроса в рамках вебинара "TSLab Опционы", который состоится в этот четверг 25 октября 2018 года в 11:00

( Читать дальше )

О «теореме Ферма» теории вероятностей или о нормальности «бытия» (много буков)

- 16 октября 2018, 16:41

- |

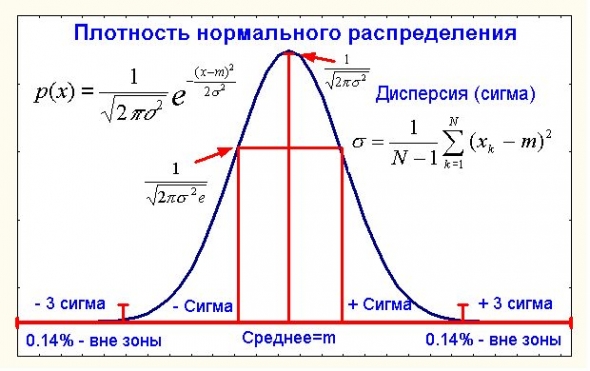

Не подумайте плохого в части нормальности, речь пойдет не о психиатрии, а об известном в теории вероятностей нормальном распределении

А точнее даже не о нем самом, а об известной центральной предельной теореме (ЦПТ) применительно к ценам. Что такое центральная предельная теорема в ее классическом виде?

Пусть нам дана некоторая сумма большого числа случайных величин Х=х1+…+хN где каждое слагаемое имеет конечную и ненулевую дисперсию (как мы увидим далее в приложении к ценам это условие выполняется). Человечество давно еще с 18 века (Муавр и Лаплас) заинтересовал вопрос распределения случайной величины Х или хотя бы его более-менее точного приближения.

Не будем слишком строги в определениях всяких сходимостей и их скоростей, а сформулируем классическую ЦПТ в виде интуитивно понятного, но нестрогого термина «близости». Так вот, если xi – независимы (кто хочет может посмотреть строгое определение независимости, а для менее пытливых скажу только, что корреляция двух независимых случайных величин с конечными дисперсиями – нуль, хотя и обратное не верно), то распределение Х при достаточно больших N практически не отличается от нормального распределения со средним А и дисперсией D, где А – сумма средних x

( Читать дальше )

Вы хотите знать, будет ли крэш S&P? Их есть у меня!

- 12 октября 2018, 00:10

- |

февраль 2017 — номер раз

январь 2018 — номер два

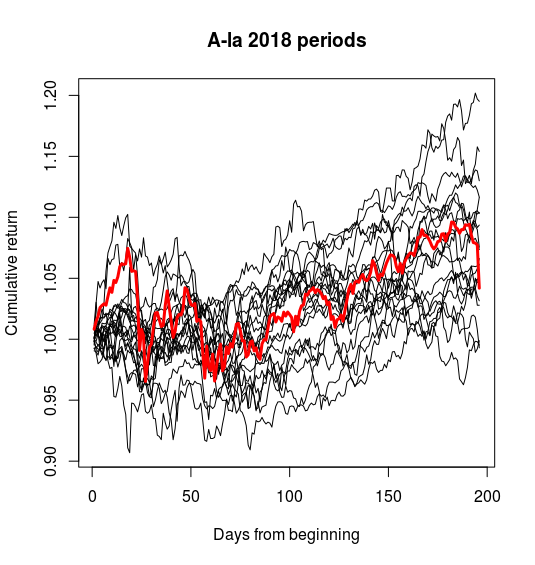

В очередной раз рынки слегка штормит (и за вчера, например, на омэриге слита месячная зарплата, сегодня — чуть меньше), поэтому я решил прогнать свой старый одномерный a-la pattern recognition анализ и посмотреть ситуации на истории, напоминающие недавнюю (с начала 2018-го года) и посмотреть, а что же происходило с рынком после этого.

Использую методологию (и даже код) одного из старых постов, вкратце напомню что там делается: на истории отбираются все участки, максимально похожие на анализируемый, и смотрится, а что же было с рынком после них. Участки отбираются по максимальному сходству (в терминах MSE) профиля среднемесячных ретурнов анализируемого участка и соответствующих участков истории (ретурны среднемесячные, а не дневные, для того, чтобы исключить всякий мелкий незначительный шум и аутлаеров). Для анализа в этот раз использовался индекс полной доходности S&P 500 (yf: ^GSPC) как индекс с максимально длинной историей (с 1951-01-31).

( Читать дальше )

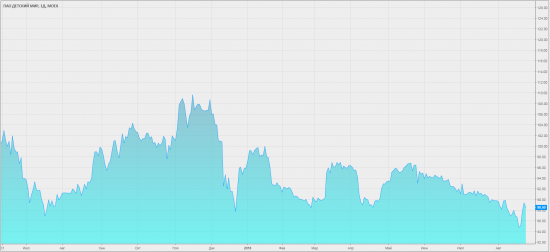

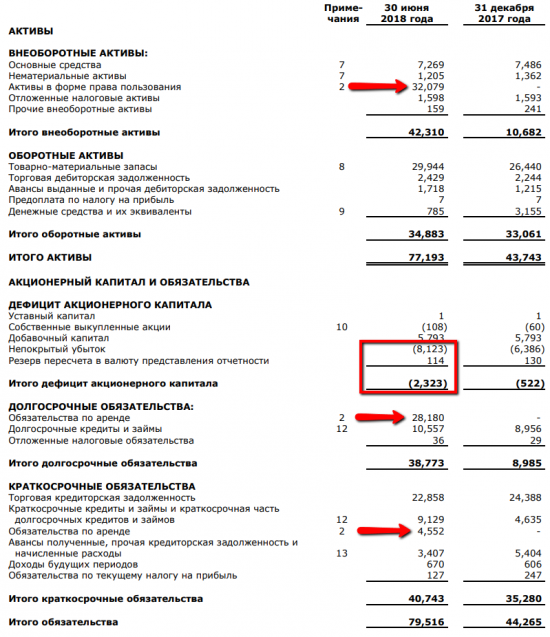

Детский мир МСФО 6 мес. 2018

- 23 августа 2018, 22:33

- |

После предыдущей обзорной статьи планирую разобрать несколько отчетов чуть подробнее. Текущий рынок игнорирует любую положительную информацию, однако это не значит, что стоит откинуть в сторону всю информацию и ничем не заниматься. Через какое-то время все на рынке нормализуется, а компетенции будут упущены. Так что держимся в тонусе :)

Для первого подобного обзора я взял Детский мир. Основные достижения компании можно посмотреть в пресс-релизе, а мы окунемся в отчетность и переходим сразу к балансу. Детский мир выложил документ без возможности копирования текста, поэтому будет много картинок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал