Избранное трейдера Johnny_22

Ассет алокейшн: начало (памятка новичкам)

- 02 августа 2019, 12:31

- |

Глава из моей книжечки — немного банальной вечнозеленой правды. Кому нужно про сложное и чтобы денег быстро, см. мой весенний цикл про алгошки. Здесь же: не сложное, для всех, не ахти какое доходное, зато надежно и переживет все остальное.

------///------

Если бы у человека в жизни был только один урок, который он услышит про инвестиции, это должен быть урок по ассет алокейшн (по-русски — распределение активов). Любая другая тема устареет.

Научим трейдить по тренду – через пару лет на рынке кончатся тренды. Научим отбирать хорошие акции – через двадцать лет окажемся в другом мире, где акции, отобранные по этой науке, окажутся уже не хорошие.

Но обратите внимание, тема с отбором акций по фундаментальным характеристикам скорее всего переживет конкретную торговую систему. Хотя вторая тема явно доходнее.

Вообще, на рынке действует неформальное правило: чем доходнее игра, тем она короче по времени.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 17 )

"Методики" трейдинга Антохи Крейла, на мой субъективный взгляд очень правильные

- 02 августа 2019, 10:31

- |

ПСИХОЛОГИЧЕСКАЯ ПОДГОТОВКА

— Хорошо ли вы себя чувствуете? – Если нет, тогда НЕ ТОРГУЙТЕ

— Достаточно ли вы сегодня спали? – Если нет, тогда НЕ ТОРГУЙТЕ

— Спокойны ли вы? – Если нет, тогда НЕ ТОРГУЙТЕ

— Верьте в себя и скажите себе, что сегодня будет хороший день

— Просмотрите свои вчерашние сделки

— Если ваши дела идут не совсем хорошо, тогда рассмотрите уменьшение кол торговых денег, до тех пор пока вы не осознаете, как ваши дела идут сегодня.

ОБЩАЯ ПОДГОТОВКА

— Проверьте новостной поток на значимые финансовые, экономические и политические новости

— Какие экономические показатели вышли сегодня и во сколько?

— Какие результаты финансовой деятельности компаний и заявления были сделаны сегодня ?

— Имеются ли новости по определенным стокам или секторам, которые могут повлиять на ценность акций которыми вы хотите торговать

— Создайте вотчлист акций за которыми вы будете следить и которым потенциально будете торговать включая тех, которые показали большое движение вчера и, которые ожидаются двигаться сегодня

ТРЕЙДИНГ

— В течение нескольких дней следите за рынком и за стоками, которыми вы решили торговать.

— Следите за стоками, которые, как ожидается, будут двигаться. Наблюдайте ценовое действие на

открытии и за движениями, которые последуют после.

— Если у вас есть доступ к симуляторам, используйте их. Если нет, тогда поторгуйте пару недель на бумаге, чтобы почувствовать рынок.

-Следуйте простому правилу трейдинга: Ведите свои выигрывающие сделки дальше, чем ваши проигрывающие сделки. Для того чтобы убедится, что вы это делаете, установите точки остановки и выхода для каждой сделки. Они должны быть установлены, чтобы заверить вас в

том, что, по крайней мере, вы делаете втрое больше (правило 1 к 3) на ваших выигрыващих сделках, чем теряете на ваших проигрывающих.

— Убытки на ваши изначальные сделки НЕ ДОЛЖНЫ превышать 0.25% вашего торгового

капитала. Это поможет вам установить размер вашего торгового капитала и остановит убытки, когда вы впервые начнете торговать. Это кажется совсем малым, однако несколько проигрывающих сделок за день в течение первых недель, в добавок к торговым издержкам,

приведут к быстрому накоплению убытков.ЗАПОМНИТЕ — ДАЙТЕ СЕБЕ ШАНС БЫТЬ ПРИБЫЛЬНЫМ

— Заведите журнал, в который вы будете записывать каждую свою сделку (Критерий Келли).

Анализируйете ваши выигрышные и проигрышные сделки в конце каждого дня. Есть ли ошибки, которые вы из раза в раз повторяете? Есть ли сток или стиль, который работает для вас?

Даже успешные трейдеры избегают некоторые стоки или товары из-за их постоянной убыточности.

— Анализируйте сколько вы делаете и теряете на каждой сделке. Если ваши проигрышные сделки больше чем ваши выигрышные, тогда вы либо не устанавливаете ваши точки остановки и выхода, или же вы их не придерживаетесь.

— Если вы теряете деньги на постоянной основе, то ПЕРЕСТАНЬТЕ ТОРГОВАТЬ.

Проанализируйте, что вы делаете не так. Возьмите перерыв и сконцентрируйтесь на новых идеях.

— Не увеличивайте размер ваших сделок до тех пор, пока не достигнете, по крайней мере, трех прибыльных дней и положительную чистую прибыль (после вычета коммисии) за одну неделю.

Постепенно увеличивайте размер и уменьшайте его, если снова начнете терять деньги.

( Читать дальше )

Бэнкинг по-русски: «Бумажный» НДС. Все, что вы не знали и боялись спросить (c)

- 01 августа 2019, 13:38

- |

Автор Кирилл Соппа , эксперт по налоговой оптимизации, налоговый консультант.

Очень часто приходится профессиональным налоговым юристам и консультантам сталкиваться с мнением, что они просто не понимают сложных схем продавцов «бумажного» НДС и поэтому не рекомендуют его применять. Ситуация как раз обратная, мы слишком хорошо понимаем (не все, конечно же, но большинство) всю внутреннюю «кухню» «бумажного» НДС. И именно поэтому не рекомендуем с ним связываться.

Налоговый эксперт Кирилл Соппа на своем канале в «Яндекс.Толк» представил разбор всех мифов и вопросов, касающихся схем по оптимизации НДС. Статья получилась большая, потому что мифов распространяется много. В связи с этим в начале в форме оглавления приведен список вопросов, которые разбираются в статье. Можно читать только то, что интересно, но лучше все же по порядку.

- Почему НДС законно не оптимизируется в отличие от налога на прибыль, хотя принцип расчета у них вроде бы одинаковый — доходы минус расходы умножить на ставку — просто при расчете НДС не все расходы учитываются (только НДСные)?

- Как работает АСК НДС-2? Почему из-за нее невозможно оптимизировать НДС?

- Каким образом несмотря на работу АСК НДС-2 продолжают продавать «бумажный» НДС? «Обнальщики» придумали схему обхода АСК НДС-2?

- Почему сейчас «бумажный» НДС продается отдельно от кэша? Это делает схему безопасной?

- Что за различные законные схемы оптимизации НДС, которые продают на семинарах популярные налоговые консультанты?

- Продавцы «бумажного» НДС предлагают купить вычеты, которые не создают разрывов в АСК НДС-2. Якобы есть компании, у которых есть входящий НДС, но он им не нужен. Это правда?

- Продавцы «бумажного» НДС продают некий «экспортный» НДС, который тоже не формирует разрывов по АСК НДС-2. Его можно безопасно покупать?

- Реально ли вообще купить настоящие вычеты у продавцов «бумажного» НДС? Есть ли способы отделить реальные вычеты от искусственного «бумажного» НДС?

- Что будет если купить искусственный «бумажный» НДС?

- Пример реального кейса, когда мы по заказу клиента разбирали предложение продавца «бумажного» НДС.

( Читать дальше )

Толстый портфель доходнее! (памятка новичкам)

- 30 июля 2019, 14:00

- |

Дисклеймер: откровений нет, материал в рамках средней школы инвестирования (кабы такая была), куча людей этого все равно не понимает. Так что вперед.

Извечный вопрос – инвестирование или трейдинг? Извечный ответ на него: правильный трейдинг обычно доходнее, чем правильное инвестирование. Но если человек только пришел на биржу, кто сказал, что его трейдинг – правильный? К тому же трейдинг – это то, чему посвящают часть жизни. Не у всех есть эта свободная часть. Так что начать можно с простого. Можно, кстати, им и закончить.

Совет новичкам: выбирая стратегию, играйте от обороны. А что будет, если стратегия не сработает?

Если не сработает ваш трейдинг, вы влетите на кучу рисков.

Отбирая акции в портфель, без плеч и шортов, вы в худшем случае соберете всего лишь рандомный портфель. Рандомный портфель обычно не хуже индексного.

( Читать дальше )

Отбор недооцененных акций

- 30 июля 2019, 05:21

- |

Добрый день, Господа!

Хочу поделиться с вами проделанной мною работой на тему отбора недооцененных акций. Методика отбора всем известная – стоимостная и не учитывающая дивидендную политику. Лично у меня нет времени гоняться за новостями и дивидендами.

Данные из отчетностей за последние 5 лет я свёл в таблицу Excel, в которой очень удобно делать выборки и сортировки.

Из отчетностей я брал только: количество акций, активы, обязательства, капитал, выручка, чистая прибыль. С помощью полученных данных получил капитализацию, коэффициент закредитованности и мультипликаторы Р/Е, Р/В. Таблицу буду дорабатывать, но костяк уже сформирован.

Да, и Реальная цена акции рассчитана по формуле Капитал/Кол-во акций, а не Активы/Кол-во акций. ИМХО только капитал более-менее говорит о реальной стоимости компании.

Сортировку сделал следующую:

— Оставил только компании с размером активов свыше 10 млрд. руб.;

— Убрал все компании, получившие хоть раз за 5 лет убыток;

( Читать дальше )

Зайцы» в недвижимости. Как главными глупцами становятся те, кто тратит на недвижимость свои деньги

- 29 июля 2019, 12:09

- |

Давайте представим: нет никаких маткапиталов, жилищных субсидий, льготных ипотечных ставок, самой ипотеки и прочего искусственного спроса на недвижимость.

Сколько будут стоить квартиры в этом случае?

Поскольку частного спроса в России практически не осталось, ясно, что цены рухнут. Насколько – можно спорить – но точно они окажутся где-то глубоко у плинтуса.

Вот тот уровень, до которого упадут цены – и есть реальные цены на недвижимость.

К чему я? А к тому, что люди, которые сегодня выкладывают внушительные суммы за квартиры, мягко говоря, переплачивают. Их, вероятно, успокаивает то, что другие платят не меньше, а стоимость актива за счет искусственной накачки спроса стабильна. Они принимают текущие цены как неизбежное зло и покорно несут денежки застройщикам или другим продавцам вторички.

И вроде всех все устраивает, но есть одно «но».

( Читать дальше )

Мультипликатор EV простыми словами.

- 27 июля 2019, 16:21

- |

Что такое Enterprise Value (EV)? Значение Enterprise Value, или EV для краткости, является мерой общей стоимости компании, часто используемой как более полная альтернатива капитализации на фондовом рынке.

Самый простой способ оценки акционерной компании — её рыночная капитализация, то есть стоимость акций, умноженная на их количество. Такая оценка дает необъективное представление о стоимости бизнеса по нескольким причинам:

- в стоимости акций заложена спекулятивная составляющая. Как только инвесторы со спекулятивным капиталом видят рост акций, они тут же подпитывают его своими деньгами. Компания оказывается переоцененной, то есть её рыночная капитализация не соответствует реальной рыночной стоимости. Часто можно наблюдать рост акций перед выплатой дивидендов с откатом после выплаты;

- капитализация не отражает внутренней ситуации. Компания может быть прибыльной, но долговая нагрузка будет нивелировать положительные результаты работы.

Для более точной оценки стоимости компании используется финансовый показатель Enterprise Value.

Что такое Enterprise Value.

( Читать дальше )

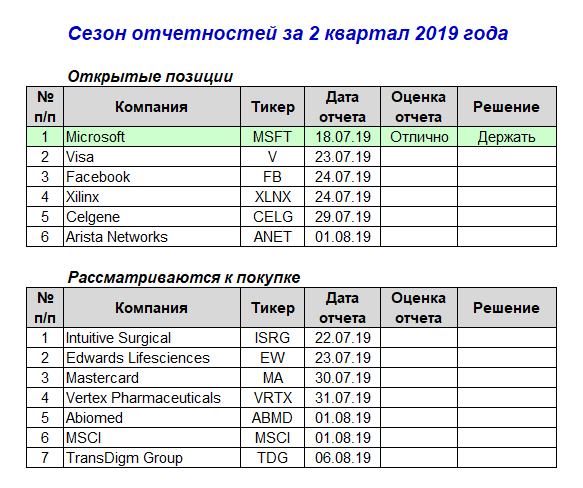

Американские эмитенты: сезон отчетов

- 23 июля 2019, 21:08

- |

Добрый вечер, Коллеги!

Полным ходом идет сезон публикации финансовых отчетов американских компаний. Как мы и обещали ранее (https://smart-lab.ru/blog/551361.php) публикуем итоговый перечень американских эмитентов, за новостями которых будем пристально следить в ближайшие дни.

Наша тактика на сезон отчетностей очень проста: в том случае, если какие-то из компаний нашего портфеля отчитаются хуже ожиданий инвесторов, необходимо будет рассматривать возможность продажи их ценных бумаг.

На высвободившиеся денежные средства мы будем покупать акции эмитентов с наибольшим потенциалом конкурентоспособности, которые мы представляли последние два месяца. Естественно, что для принятия решения об их покупке, указанные компании должны хорошо отчитаться за 2 квартал 2019 г.

( Читать дальше )

Выступление основателя одной из самых старых HFT компаний в США на съезде трейдеров

- 23 июля 2019, 13:33

- |

Собственно само видео ниже — наслаждайтесь! :)

P.S. плюсуйте на благо других, ведь чем выше будет компетенция коллег, тем лучше для индустрии и качества информации которую плодят люди… )

Три Грааля с которыми вы станете миллионерами. 8 лет жизни ушло на их поиски.

- 20 июля 2019, 13:49

- |

Добрый день.

То что вы увидите, будет во многом знакомо каждому из трейдеров.

Эти граали я находил в течении многих лет, искал и лопатил весь интернет, днем и ночью.

Каждый раз, когда мне попадалась еще одна горе стратегия, я не опускал руки, а только с еще большим пристрастием искал тот самый грааль.

Много сил было потрачено, аж даже вспоминаю с тяжелым вздохом...

Ну ладно предыстории, прошу к вашему вниманию 3 грааля :

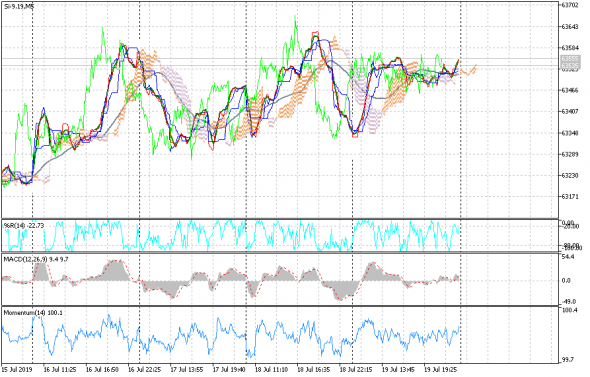

Грааль 1 - верные помо(ш)нички

тут все просто, когда цена из облака ichimoku kinko hyo уходит в какую либо сторону и быстрая

скользящие средния пересекает медленную. MACD всегда укажет нужное направление, если ichimoku путает. Но чтобы хорошо торговать, нужно как минимум еще одно подтверждение от Momentum, это на тот случай, когда цена стоит в боковике и линии все путаются. Для верности сигнала рекомендую использовать Williams' Percent Range — этот зверь может определить направление цены еще до того, как цена не развернулась, возможно что она развернется через пару недель или месяцев, так что можете пользоваться на здоровье.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал