Блог им. rfynututkm

Ассет алокейшн: начало (памятка новичкам)

- 02 августа 2019, 12:31

- |

Глава из моей книжечки — немного банальной вечнозеленой правды. Кому нужно про сложное и чтобы денег быстро, см. мой весенний цикл про алгошки. Здесь же: не сложное, для всех, не ахти какое доходное, зато надежно и переживет все остальное.

------///------

Если бы у человека в жизни был только один урок, который он услышит про инвестиции, это должен быть урок по ассет алокейшн (по-русски — распределение активов). Любая другая тема устареет.

Научим трейдить по тренду – через пару лет на рынке кончатся тренды. Научим отбирать хорошие акции – через двадцать лет окажемся в другом мире, где акции, отобранные по этой науке, окажутся уже не хорошие.

Но обратите внимание, тема с отбором акций по фундаментальным характеристикам скорее всего переживет конкретную торговую систему. Хотя вторая тема явно доходнее.

Вообще, на рынке действует неформальное правило: чем доходнее игра, тем она короче по времени.

Мироздание предпочитает быть гомеостатичным. А если очень доходная игра будет длиться очень долго – это взрыв гомеостаза: группа игроков начнет подгребать под себя все деньги мира. На уровне интуиции мы понимаем, что это какой-то дурной сценарий, так не бывает. Если трейдер Вася лучше всех на земном шаре играет по тренду, он не может выиграть по тренду целиком земной шар. Земной шар что-нибудь придумает, чтобы не отдастся Василию. Он не отдастся даже последователям Уоррена Баффета. И даже не в ликвидности, которой не хватит (хотя это простейший ответ, почему биржевики еще не правят миром, раз такие умные), а в отрицательной обратной связи. Как только твой объем становится значим для рынка, ты меняешь его геобиоценоз своим присутствием. И система, в которой есть значимый ты, это уже не та система, в которой ты мог стать значимым.

Под словом «ты», конечно, имеется ввиду группа. Например, группа спекулянтов, играющих по тренду. Если на рынке останутся только профессиональные спекулянты со схожими алгоритмами, которыми они обирали любителей – кого они будут обирать?

Аналогичный пример – собиратели недооцененных акций. Если все начнут собирать одни и те же акции по схожим соображениям, то недооцененные акции, вероятно, скоро закончатся. То есть сами акции-то останутся, но если будут всем нужны, какая тут недооцененность?

***

Мы видим, что любая игра на победу имеет свой логический предел – никто не может побеждать вечно. И чем успешнее стратегия, тем она быстрее сойдет со сцены. Бесконечно долго может длиться лишь игра на ничью. В отличие от других игр, ее вечность разрешена логически. Из этого еще не следует гарантия, что получится все практически, но, скажем осторожнее, есть хорошая вероятность, что все будет работать долго.

А это имеет смысл? Смотря для кого. Для новичка – это лучшее, что он сможет сделать.

Не забывайте: вкладывая почти что «под ноль», вы обгоните более половины всех инвесторов.

Не стыдитесь. Не переоценивайте себя. Представьте, что вы сели играть с гроссмейстером, при этом у вас есть право — вместо первого хода потребовать ничью. Будете играть? А зачем?

Играть на ничью не сложно. Не храните деньги в деньгах и вещах. Не спекулируйте. Не выбирайте акции и кому занять. Вообще, нельзя делать ничего умного, можно делать только простое. Простое не так хрупко.

Вообще-то ассет алокейшн это учение про ребалансировку портфеля. Но давайте сначала рассмотрим элементы в отдельности. Из чего этот портфель вообще может состоять?

Итак, пассивный портфель. В нем разрешено:

а). Занять самому крупному и надежному должнику, лучше всего с плавающей ставкой. Подойдут государственные облигации, как вариант – корпоративные (но это немного усложняет жизнь), как вариант – депозиты (но там нет плавающей ставки). Заняли и забыли. Остается не поддаваться на провокации, ведь на трейдерских форумах за такое принято дразнить. «Храните деньги в Сбербанке» так что-то вроде поговорки, высмеивающей трусов и неудачников. Но большая часть форумчан имеет доходность ниже, чем те, над кем они шутят. Помните про это, пожалуйста.

б).Купить индекс, еще лучше – кучу разных страновых индексов. Делать это, просто купив главные акции на личный брокерский счет. Далее полагается стиснуть зубы, потому что будет больно, когда это подешевеет наполовину. А оно рано или поздно подешевеет, дайте срок. Но при всех колебаниях это положительное ожидание, как минимум не хуже, чем в пункте №1, как максимум – лучше.

в). Сдавать квартиру и не забивать голову.

Во всех этих случаях вы положили деньги под слабую, еле уловимую, на грани нуля положительную доходность. Для простоты и отсутствия лишних надежд можете считать, что под ноль. Чтобы было приятнее, можете назвать это «защитой капитала от инфляции».

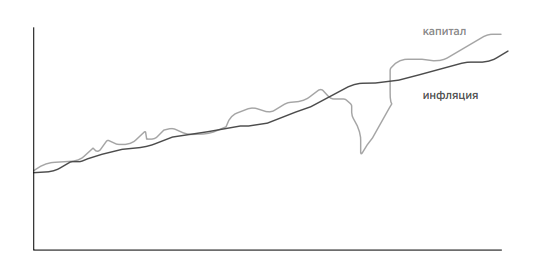

Как все эти способы выглядят математически? Увы, ваша нулевая доходность не гарантирована на 100%, это лишь центр распределения вероятностей. У инфляции будет свой темп, у роста капитала свой, и периодически любой из графиков будет оказываться выше. Например, так:

***

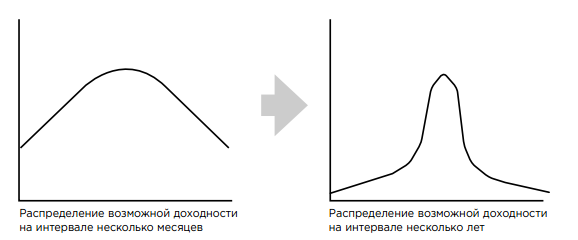

То же самое можно нарисовать в виде холмика вероятностей. В данном случае – вероятности различной годовой доходности. Причем холмик будет иметь разный вид в зависимости от срока.

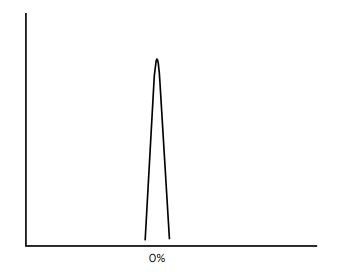

Чем они отличаются и что нам важно? Отличаются они толщиной хвостов. Во втором случае – они тоньше. Правильно, чем больше проходит времени, тем меньше роль случайности, колебания жмутся к середине. Но нам того и надо. И психология, и здравый смысл подсказывают, что хвосты должны быть короткими и тонкими. В идеале хорошо бы вообще вот так, холмик как крутая горка, стремящаяся к вертикальной линии.

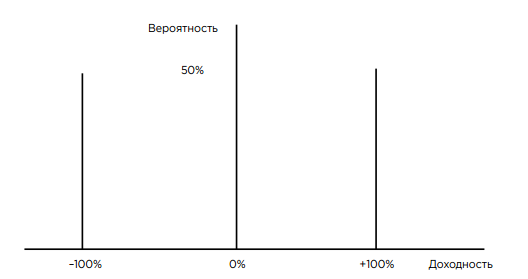

Так не бывает, но со временем наш ландшафт тянется именно к такому дизайну. Почему так лучше? Давайте представим то же среднее ожидание, но в сильно иной форме. Вам предлагают поставить ваши деньги на одно из равновероятных событий. Если угадаете, капитал удвоят, не угадаете – заберут. Выглядит это так:

Математически центр остался там же, но само распределение обычному человеку (я в этом смысле вполне обычный человек) нравится сильно хуже. Насколько хуже? Это можно даже посчитать. Представьте, что человеку, у которого вообще нет денег, предлагают на выбор: или сразу миллион, или бросаем монетку. Если орел – два миллиона, если решка – ничего. Полагаю, никто не будет надеяться на орла, все возьмут миллион. И правильно сделают, ибо игра не выгодна. Полезность денег убывает с их количеством, и первый миллион всегда полезнее второго. И первый миллиард полезнее второго. К экономической правде добавляется психологическая иллюзия: потеря вызывает большие эмоций, чем приобретение того же масштаба.

Но вернемся к орлам и решкам. Хорошо, пусть шансы также 50/50, но приз будет в два раза больше. Либо миллион сразу, либо 50% на четыре миллиона. Здесь кто-то уже, возможно, выберет поиграть. Если миллион уже есть, или его по крайней мере держали в руках, то можно и поиграть. А вот если будет выбор между миллиардом и 50% на четыре миллиарда, то почти все, полагаю, выберут синицу в руке, то есть миллиард. Потому что миллиарда у них нет и не предвидится. Играть согласится тот, у кого этих миллиардов и так хватает.

Но, полагаю, к рискованной игре можно склонить любого, если призовой фонд будет достаточно велик. Что лучше – миллион или 50% вероятности 10 миллионов? Что лучше – миллион или 50% вероятности миллиарда? Рано или поздно на игру купятся все. А вот на какой цифре купится на нее конкретный человек, и указывает конкретно его ценность отсутствия риска.

***

Возвращаясь к графику, его хвосты – это и есть то самое предложение покидать монетку, поставив на нее часть своего капитала. Но без всякой премии за риск. Отсюда наглядно видно, что хвосты – зло. Также видно, что время борется с этим злом.

Допустим, мы набили портфель акциями и сели ждать. Ждем год. Инфляция 10%. Но год был хороший и акции выросли на 30%. Обычная история. 20% годовых. Или год был плохой и акции упали на 10%. Тоже обычное дело и минус 20% годовых, считая в реальной доходности. Сложнее будет прибиться к нулю, чем получить от него сильное отклонение! Хотя центр распределения будет все равно 2-3%. Но в годовом диапазоне орлянка решает все. Может быть минус 50% и плюс 100%. Орлянка, как мы выяснили, это плохо. Но со временем ее роль снижается. На двадцатилетнем периоде сложно получить отрицательную доходность, как, впрочем, и сильно положительную.

Также чем менее волатилен актив, тем меньше денег мы разыгрываем в краткосрочную орлянку. В долговом активе колебания меньше, ваши облигации не дадут вам обыграть инфляцию на 20%, впрочем, и сыграть на 20% хуже вряд ли получится. Недвижимость колеблется сильнее долгового актива, но слабее акций. Но какой бы актив вы ни выбрали, немного «орлянки» вы все равно прикупили.

Собственно, здесь мы и подходим к ассет алокейшн — лучшему средству против нежеланных орлянок.(продолжение следует)

***

На всякий случай, моя группа в ВК про биржу: vk.com/dengi_bez_durakov

вторая группа, про мышление: vk.com/filosofia_bez_durakov

блог и автоследование на Comon: https://www.comon.ru/user/voldemort/profile/

Агрегатор аналитики. Собирается инфа с сотен источников. Поэтому из массива получается сигнал по инструменту. И да, это реклама: u.to/m8elFQ

теги блога Александр Силаев

- CNYRUB

- автоследование

- активные инвестиции

- акции

- Акции РФ

- алготрейдинг

- аналитики

- банки

- биткойн

- блогеры

- брокер

- брокеры

- вопрос-ответ

- деньги

- дивиденды

- доллар

- Доллар рубль

- жизнь

- жизнь в трейдинге

- жулики

- золото

- из книжечки

- ии

- иллюзии

- инвестирование

- инвестиции

- инвестиции vs спекуляции

- индекс

- инфляция

- инфляция в России

- инфоцыгане

- искусственный интеллект

- итоги 2021

- итоги 2022

- итоги года

- квалифицированный инвестор

- книга

- книжечка

- когнитивные искажения

- комон

- конференция смартлаба

- коронавирус

- крипта

- криптовалюта

- купоны

- личное

- лохи

- медитация

- метод

- моментум

- Мосбиржа

- мошенники

- налоги

- налоговая реформа

- Налогообложение на рынке ценных бумаг

- НДФЛ

- облигации

- образование

- объявление

- объявления

- околорынок

- ОФЗ

- пассивное инвестирование

- пассивные инвестиции

- пифы

- подушка безопасности

- понятия

- портфель

- Портфель инвестора

- портфельная теория

- прикол

- приколы

- психология

- риск

- риск менеджмент

- риски

- рубль-юань

- сишка

- скальпинг

- спекуляции

- срочный рынок

- статистика

- стоп лосс

- структурные продукты

- торговые роботы

- торговые системы

- трейдинг

- философия

- философия инвестирования

- философия отношений

- финансовая грамотность

- Фондовый индекс

- форекс

- фундаментальный анализ

- хедж

- экономика

- экономисты

- эксперимент

- этика

- юань

Может это то, что из множества дорог в мире инвестиций всё сводится в одну тропинку?

спасибо!

Какая тут проблема?

1. Не все столько живут.

2. Не у всех хватает столько терпения.

3. Когда случится дродаун вдвое, по закону подлости, кровь из носу понадобится бабло и даже при отличной терпеливости придётся фиксировать дродаун.

К сожалению централизованная политика ЦБ по искусственной накачке рынков ликвидностью сделала их крайне коррелироваными — а это ведет к значительному увеличению получить такой дродаун на всех (или почти всех) активах.