Избранное трейдера ED

Навес акций после редомициляции – угроза для рынка?

- 19 февраля 2024, 08:44

- |

Редомициляция входит в активную фазу. В начале февраля начались торги акциями «Юнайтед Медикал Груп» (ЕМС) после завершения конвертации расписок в акции российского юрлица, а на прошлой неделе на перерыв в торгах ушел TCS Holding.

Из 17 иностранных компаний расписки, которых обращаются на Мосбирже, 4 компании завершили редомициляцию путем переезда в Россию или в дружественную юрисдикцию, 5 компаний находятся в процессе редомициляции, 4 еще не приняли решения.

Статус редомициляции

Падение капитализации компании после завершения редомициляции может быть вызвано продажами бумаг: 1) выкупленных российскими инвесторами с дисконтом у недружественных нерезидентов; 2) купленных российскими и дружественными инвесторами на иностранных биржах и заблокированных в зарубежных депозитариях с марта 2022 года; 3) принадлежащих российским инвесторам, которые были куплены до 2022 года с местом хранения в НРД и не были проданы на падении в 2022 году.

С одной стороны, капитализация компаний-редомицилянтов, которые находятся в процессе или уже переехали в РФ или в дружественную юрисдикцию, занимает существенную долю российского рынка: капитализация редомицилянтов (₽3,3 трлн) составляет 58% от капитализации IMOEX(₽5,7 трлн) и 48% от капитализации индекса акций широкого рынка Мосбиржи MOEXBMI(₽6,9 трлн).

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 1 )

💰Тинькофф - возможно, одна из лучших инвестиционных идей года (конвертация будет, Clearstream не помеха)

- 15 февраля 2024, 01:29

- |

15.02.2024 последний день торгов депозитарными расписками TCS Group Holding PLC Resort&SPA Luxury Village Evolution RS7 AMG Coupe etc. и приобретает приятное уху российского инвестора наименование МКПАО «ТКС Холдинг» (ну вот такой я человек, что ж со мной поделать).

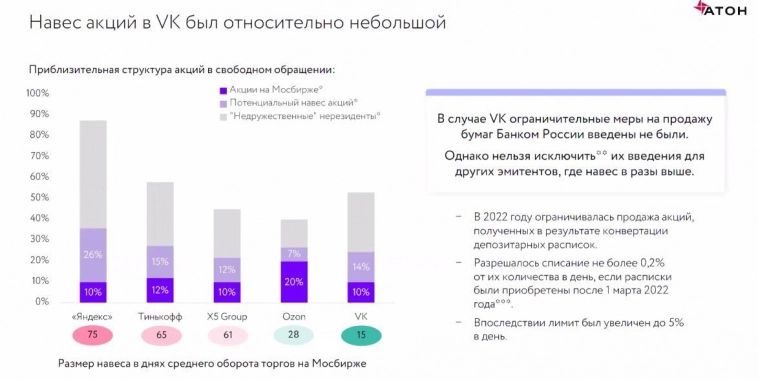

На этой новости акции компании падали до 9%, совокупный объем торгов за три дня составил около 8,5 млрд руб. Падение вызвано опасениями инвесторов, что из-за крупного навеса со стороны держателей бумаг в зарубежной инфраструктуре цена акций упадет еще больше (страх) с одной стороны и желанием перезайти ниже (жадность) с другой.

Попробуем найти схожие истории и оценить так ли обоснованы опасения или инвесторы переоценивают риски и реакция рынка была неадекватной? Возьмем слайд ИГ АТОН про сравнение потенциальных навесов переезжающих компаний:

И сопоставим с днями графиком акций ВК, поскольку остальные еще не переезжали

( Читать дальше )

Возвращение котировок Селигдара к обоснованным уровням - СберИнвестиции

- 14 февраля 2024, 12:45

- |

( Читать дальше )

Как не облажаться при инвестициях в банки?

- 06 февраля 2024, 12:15

- |

⁉️ Как не облажаться при инвестициях в банки?

2024 год не будет таким успешным, как предыдущий. На что ТОЧНО нужно обратить внимание при инвестициях?

🏦 Продолжаем рассказываем о самых важных показателях банковского сектора.

🔹 Чистая процентная маржа (NIM, Net interest margin) — отношение чистых процентных доходов банка к его кредитному портфелю.

Показывает насколько эффективно банк использует кредитные активы в процентных доходах. В среднем по РФ NIM составляет 6%

По картинке видно, что самый сильный показатель у ТКС, а самый слабый — ВТБ.

🔹Стоимость риска (CoR, Cost of Risk) — показатель в процентах показывает какой резерв банк сделал по отношению к своему кредитному портфелю.

Чем больше резервов, тем меньше прибыль банка. Большие резервы могут намекать о низком качестве кредитного портфеля.

Например, ТКС дает много необеспеченных потребительских кредитов и занимает 2-е место на рынке кредитных карт. Поэтому банку нужно повышать свои резервы.

🔹 Операционные расходы к доходам (CIR, Cost to income ratio). Чем ниже процент, тем эффективнее работает банк на операционном уровне.

( Читать дальше )

Сколько могут заплатить ММК и НЛМК в качестве дивидендов - опрос аналитиков РБК Инвестициями

- 03 февраля 2024, 10:33

- |

Прогнозы по дивидендам ММК:

- По оценкам инвестбанка «Синара», по итогам 2023 года ММК может заплатить по ₽7,4 на акцию. Это соответствует дивидендной доходности в 12,5% с учетом цен вечером 2 февраля.

- В ПСБ считают, что итоговый дивиденд за 2023 год — вместе с пропущенным за 2022 год — может составить ₽5,3 на акцию. В таком случае дивдоходность составит 8,9%.

- В Альфа-Банке ожидают ₽6,16 на акцию (10,4%) за 2023 год.

- В «Тинькофф Инвестициях» полагают, что за 2023 год компания заплатит ₽3 на акцию (5%). Более низкая прогнозная дивидендная доходность во многом связана с покупкой угольной шахты им. Тихова в 2023 году, которая могла обойтись ММК в ₽22 млрд. Если же ММК вернется к практике выплаты промежуточных дивидендов, то в «Тинькофф Инвестициях» ожидают дополнительно еще ₽3,4 на акцию (5,7%). Этот сценарий предполагает, что в этом году компания дважды выплатит промежуточные дивиденды (третий промежуточный дивиденд ММК может выплатить в начале 2025-го).

( Читать дальше )

Делимобиль нужно ли мне это IPO ?

- 30 января 2024, 12:15

- |

Это безусловно история роста. Но всегда надо смотреть на цену.

В стране где нормальный автомобиль равен стоимости однокомнатной квартиры всегда будет не хватать автомобилей и как ни крути потребность в таком шэринге при таких просторах будет большой.

Компания Делимобиль объявила ценовой диапазон IPO — 245-265 рублей за 1 акцию, торги начнутся уже совсем скоро, в начале февраля под тикером DELIЧто это означает?

Компания определила свою капитализацию на IPO в размере 39,2-42,4 млрд рублей, что соответствует примерно 4-4,5х EV/EBITDA24

Вот это цифры мне не понятны понятны они только банкирам. Мне надо понять что я получу как акционер. Тут вот ниже наши умные аналитики банков разметили оценку компании

Ранее различные инвестбанки прогнозировали оценку бизнеса в 50-70 млрд рублей (почти в полтора раза больше, чем будет размещение):👉 Сбер — 46-58 млрд руб👉 Тинькофф — 53 млрд руб👉 БКС — 54-66 млрд руб👉 АТОН — 53-66 млрд руб👉 Синара — 72 млрд руб

Источник :https://smart-lab.ru/blog/982455.php

( Читать дальше )

Селигдар (SELG). Акция роста? Данные на 01.2024. Перспективы. Дивиденды.

- 27 января 2024, 10:57

- |

Приветствую на канале, посвященном инвестициям! 19.01.24 были опубликованы операционные данные за 2023 год компании Селигдар. В этом выпуске рассмотрим последние операционные и финансовые результаты, новости, дивиденды, перспективы и риски. Разберемся, стоит ли покупать акции этой компании.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Селигдар — полиметаллический российский холдинг, добывающий золото, медь и вольфрам. Также является единственным производителем рудного олова в РФ. Входит в топ 10 золотодобывающих компаний России. Количество сотрудников около 4 тысяч. Ресурсная база по золоту 272 тонны. Это в 12 раз меньше, чем у лидера рынка компании Полюс. Текущие запасы олова 405 тысяч тонн. Это пятый результат в мире.

( Читать дальше )

Прогнозный дивиденд за 2023 год на привилегированные акции ПАО "Сургутнефтегаз". Модель для определения целевой цены акции на момент отсечки в 2024 году

- 09 января 2024, 08:14

- |

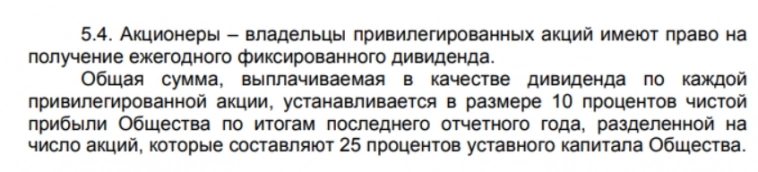

Курс валют на 31.12.2023 ЦБ определил, а значит мы можем спрогнозировать дивиденд Сургутнефтегаза за 2023 год.

ЦБ РФ ПОНИЗИЛ КУРС ДОЛЛАРА НА 30 ДЕКАБРЯ — 9 ЯНВАРЯ ДО 89,69 РУБ., ЕВРО — ДО 99,19 РУБ., ЮАНЯ — ДО 12,58 РУБ. — РЕГУЛЯТОР

На конец 3-го квартала 2023 г. Сургутнефтегаз имеет кубышку в размере около 5914 млрд руб., большая часть из которой в зарубежной валюте. Ввиду ее большого размера относительно операционной прибыли курсовая переоценка существенно влияет на прибыль компании и дивиденды.

Для начала надо определиться в какой валюте сейчас выражена кубышка компании. До СВО она была в долларах, но сейчас эта валюта токсична для российских компаний и возможно она была заменена на более дружественную — юань.

Итак, начинается 2022 г., кубышка Сургутнефтегаза хранится в долларах, как и все предыдущие годы. При этом есть долгосрочные депозиты, срок которых более 12 месяцев, и краткосрочные депозиты, срок которых менее 12 месяцев.

Так как доллар с февраля 2022 г. валюта недружественная, то все краткосрочные финансовые вложения, что были на 31.12.2021, были в последствии конвертированы в рубль, возможно совсем небольшая доля в юань. Для упрощения, примем, что на конец 2022 г. юаней еще не было.

( Читать дальше )

Когда продавать?

- 09 января 2024, 00:15

- |

У меня нет точного ответа на этот вопрос, тут каждый решает сам. Но, принимая решение, можно не гадать на кофейной гуще, а обратиться к известной и условно надежной информации, которую предоставляет сам эмитент, да я говорю о фундаментальных показателях бизнеса.

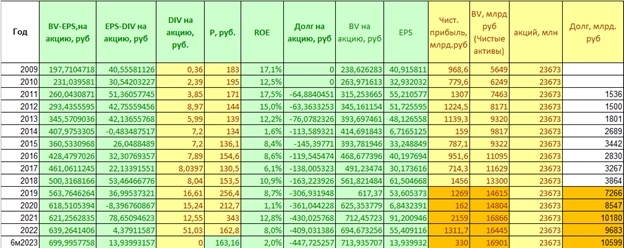

Для начала чтобы понять что происходит с компанией я собираю такую табличку в Excel:

Здесь зеленый цвет формула, желтый цвет данные, которые беру с сайта смартлаба, оранжевый – данные из МСФО-отчетности эмитента за год или за последний доступный период.

Далее по этим данным строю комбинированную диаграмму, чтобы увидеть динамику показателей:

( Читать дальше )

Почему СевСталь, НЛМК, ММК не платят дивиденды.И возобновят ли выплаты. История судебных разбирательств с ФАС.

- 04 января 2024, 14:57

- |

СевСталь, НЛМК, ММК контролируют 75% рынка.

Эти компании переориентировались на внутренний спрос и производство в 2023г. близко к максимальной проектной мощности.

Например, СевСталь в 2023г. произвела около 11,2 млн тонн при максимальной проектной мощности 12,0 млн. тонн.

Из-за монопольного положения,

проблемы с ФАС, ФАС периодически обвиняет металлургов в завышении цен.

Строительство — это, как Вы понимаете, одна из важнейших отраслей.

Себестоимость строительства зависит от цен на металлы.

Думаю, что

металлурги пока не платят дивиденды из-за текущего разбирательства с ФАС,

чтобы не привлекать лишнего внимания к своим прибылям.

«Дело металлургов» началось еще в 2021 году, когда

все 3 компании были обвинены в завышении цен на горячекатаную сталь.

Судебное заседание ФАС и ММК прошло 25 декабря 2023 года,

заседание ФАС и Северстали назначено на 18 января 2024 года,

ФАС и НЛМК – на 31 января 2024 года.

Металлурги оспаривают штрафы.

Напоминаю, какие были дивиденды и с какого года не платят.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал