Избранное трейдера ED

Газпромнефть — дивиденды большие, но есть одно НО

- 13 ноября 2023, 16:05

- |

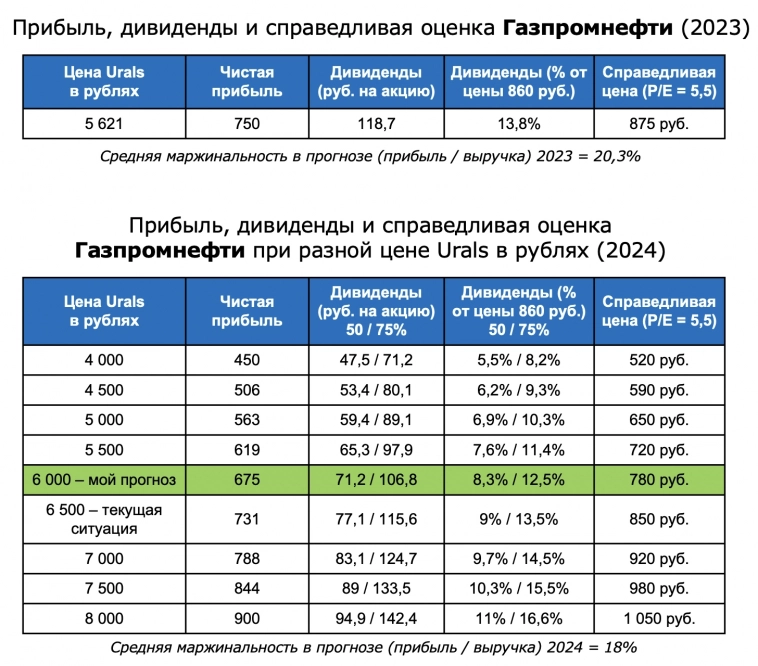

Корреляция Urals в рублях с выручкой Газпромнефти = 93%, корреляция с прибылью = 88%.

Я обновил прогноз по прибыли и выручке компании на 2023 год, а также составил прогноз на 2024 год при разных сценариях цены на нефть Urals в рублях.

➡️ Прогноз по Газпромнефти на 2023 год

• Потенциальная прибыль в 3-м квартале = 220 млрд руб.

• Потенциальная прибыль в 4-м квартале = 211 млрд руб.

• Прогнозируемая годовая прибыль в 2023 = 735 млрд руб. (за 1-е полугодие = 304 млрд руб.)

• Дивиденды 118,7 руб. на 1 акцию (за 9 месяцев 2023 года Газпромнефть уже объявила 82,94 руб. дивидендов на 1 акцию); я полагаю, что это не 50% прибыли, а 75% прибыли (не могла компания заработать 480 млрд руб. за квартал). Будет ли так дальше – я не знаю, поэтому в таблице на 2024 год есть 2 сценария – 50% и 75% див выплаты)

• Дивидендная доходность = 13,8% от текущей цены (за 9 мес. дивидендная доходность составит 9,6%)

Прогноз основан на средней маржинальности компании за 2-е полугодие 2023 = 21%. Это лучший показатель за последние 7 лет, держать уровень будет трудно.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 9 )

Дивиденды Газпром нефти выше 50-60 рублей на акцию укажут на изменение дивидендной политики - Мир инвестиций

- 08 ноября 2023, 12:36

- |

Анализ: Следим за коэффициентом выплат. Официальная дивидендная политика Газпром нефти предполагает выплату не менее 50% консолидированной чистой прибыли по МСФО. Результаты за девять месяцев по МСФО пока не опубликованы, но наша консервативная оценка предполагает, что совет директоров может рекомендовать при таком коэффициенте дивиденды на уровне RUB 50/акц. Таким образом, наша оценка — в нижней части консенсусного диапазона. При этом мы учитываем, что в какой-то момент материнская компания Газпром может принять решение увеличить поток денежных средств от дочерней структуры, учитывая ее сложности на европейском газовом рынке и потребности инвестпрограммы. Мы полагаем, что в ближайшие несколько лет выплата может быть увеличена до 75% и более. Мы не считаем, что такой сценарий реализуется с текущим промежуточным дивидендом, но его не стоит сбрасывать со счетов.

( Читать дальше )

НЛМК: Все плохо или же нас ждут жирные дивиденды?

- 07 ноября 2023, 15:39

- |

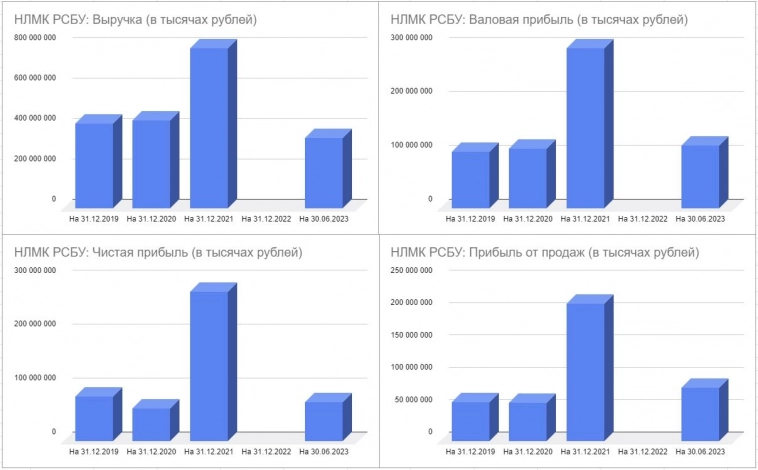

Итак, свершилось! НЛМК приоткрыла завесу тайны и опубликовала отчет РСБУ в прошлую пятницу, 3 ноября. Напомню, что последние отчеты были давно, за 2021 год.

Сам факт опубликования отчетности уже важен и показателен. Но цифры в нем важны не менее. РСБУ конечно не МСФО, но все же дает представление о происходящем в компании.

Начну с финансового отчета (цифры в тысячах рублей):

- Выручка: 348 138 064

- Валовая прибыль: 117 592 608

- Прибыль от продаж: 88 353 352

- Чистая прибыль: 73 084 858

Эти данные за первое полугодие. Для сравнения данные за предыдущие года (компания не раскрыла данные за 2022 год):

Из финансовых показателей можно сделать однозначный вывод что ситуация в компании на самом деле хорошая. На минуточку, цифры за полугодие превышают показатели 2020 года и в целом сравнимы с рекордным 2021 годом. Помним, что второе полугодие должно быть намного лучше первого!

Оценим бухгалтерский баланс.

Этот раздел зачастую пропускается при анализе, но именно он содержит все самое интересное.

( Читать дальше )

🧐 Обзор рублевых облигаций и вкладов

- 04 ноября 2023, 18:01

- |

Осталось всего 1 заседание ЦБ по ключевой ставке (КС) в текущем году и оно пройдет 15 декабря. Решение об изменении или сохранении ставки будет зависеть во многом от размера инфляции, динамику которой сейчас мы и проанализируем.

📊 Для удобства будем оперировать данными по месяцам за последние полгода:

🔺май — 0,31

🔺июнь — 0,37

🔺июль — 0,63

🟢 август — 0,28

🔺 сентябрь — 0,87

🟢 октябрь — 0,83

📈 Всего с начала текущего года инфляция ускорилась до 6,7% в годовом выражении, что выше таргета ЦБ (4% за год). Чтобы замедлить рост цен, в августе регулятор резко поднял ставку с 8,5 до 12%, в сентябре с 12 до 13% и в конце октября с 13 до 15%. И вот в октябре мы видим первое снижение относительно сентября. Если такая динамика сохранится, то ЦБ в декабре может оставить ставку без изменений и дать рынку сигнал, что мы находимся на пике и дальнейший рост КС маловероятен. На этом фоне доходность среднесрочных и долгосрочных облигаций с постоянным купоном, скорее всего, начнет снижаться.

📈 С начала ноября наблюдается существенный рост цен в среднесрочных и длинных ОФЗ с постоянным купоном.

( Читать дальше )

IPO сети Henderson. Взгляд Кот.Финанс

- 23 октября 2023, 08:25

- |

Сеть магазинов одежды для мужчин выходит на IPO. Аналитики уже дали диапазон оценки компании. Разбираемся, много это или мало. И посматриваем на облигации.

Отличный пример гипотезы, когда компания через дебют в облигациях становится публичной, и тем самым готова быстро провести IPO, как для этого откроются рыночные условия. IPO Астры показало, что рыночные условия есть. Значит, пора продавать долю в компании.

Сегодня будет необычный обзор. Мы рассмотрим бизнес и отчетность, и сделаем выводы как о стоимости акций, так и целесообразности покупки облигаций.

О компании

Компания скоро откроет свой 160ый магазин, является игроком номер 1 в сегменте классической мужской одежды. Позиционирует, что и в casual тоже, но вряд ли. Есть много смежной конкуренции: пиджак можно купить не только в Kanzler, Дипломат, Сударъ, но и сотнях других.

Почти половина выручки приходится на Москву и Санкт-Петербург.

( Читать дальше )

💰 Дивидендный экватор Ростелекома

- 20 октября 2023, 11:39

- |

Текущая дивидендная политика компания была утверждена на 3 года, 2022, 2023 и 2024 (по итогам 2021, 2022 и 2023 года соответственно). Таким образом, в 2024 году менеджмент должен будет представить что-то новое. Надеюсь, новая редакция будет поинтереснее по доходности, чем сейчас.

📝 Напомню, по текущей политике менеджмент стремится за каждый отчетный год выплачивать дивиденды в размере не менее 5 рублей на одну обыкновенную акцию, но как минимум на 5% больше, чем годом ранее. Это не густо, как у МТСа #MTSS, но и не пусто.

❓А что с привилегированными акциями?

Для расчета дивиденда по «префам» вообще отдельная формула. Потому что в соответствии с Уставом на префы платят10% от ЧП по РСБУ! И такое распределение справедливо для количества префов, равного 25% от общего количества акций, а фактически привилегированных акций всего 6%. В общем, чтобы не забивать вам голову, просто посчитаю на примере 2021 года потенциальные дивы на прив. акции, т.к. данных за 2022 год нет:

Д = 17 630 000 000 * 0,1/ (3 492 563 076 * 0,25) =2,02 руб., хотя фактически выплатили 4,56 руб. и это было связано с еще одной оговоркой в див. политике:

( Читать дальше )

Что говорят ставки денежного рынка о будущей КС

- 20 октября 2023, 11:29

- |

На денежном рынке в России есть две основные ставки — RUSFAR и RUONIA. Через форвардную кривую RUSFAR и свопы на RUONIA (ROISFIX) аналитики оценивают ожидания рынка относительно траектории ключевой ставки в ближайшем будущем.

Особенно это актуально сегодня, когда короткий конец кривой ОФЗ торгуется значительно ниже КС из-за отсутствия предложения новых коротких выпусков от Минфина и поэтому является плохим инструментом (в текущем периоде) прогнозирования будущей ставки.

Чем эти ставки отличаются друг от друга

RUSFAR — это ставка, которая рассчитывается на основе операций РЕПО с центральным контрагентом, которые обеспечиваются клиринговыми сертификатами участия. Является показателем справедливой стоимости ОБЕСПЕЧЕННЫХ денег. Рассчитывается на пять сроков: овернайт, неделя, две недели, один месяц и квартал. Но фактически индикативными можно считать только сроки овернайт и одна неделя, т.к. на остальных практически нет сделок (нет ликвидности), соответственно они не могут служить качественными индикаторами.

( Читать дальше )

Налоги в инвестициях

- 19 октября 2023, 11:53

- |

Заплати налоги и спи спокойно или что такое налоги в инвестициях, откуда они берутся, как их платить, ну или не платить, тут кому как повезёт.

Налог с продажи ценных бумаг

Чтобы заплатить налог, вы должны зафиксировать прибыль, то есть продать ценные бумаги.

Например, купили акцию X за 100 рублей, по прошествии времени цена выросла до 150 рублей, и вы решили зафиксировать прибыль в 50 рублей. С этих 50 рублей вы заплатите налог 13%.

Данный налог удержится автоматически в момент вывода денежных средств со счета. Если денег для уплаты налога будет недостаточно, брокер спишет с вас в конце календарного года.

Если же и в этом случае, денег будет недостаточно на вашем брокерском счете, брокер данные передаст в ФНС и уже в личном кабинете налогоплательщика вы самостоятельно оплатите налог до 1 декабря следующего года.

Налог с купонов

Купоны по облигациям поступают на ваш брокерский счет в полном размере, а налог удерживается также как и при продаже ценных бумаг.

Налог с дивидендов российских компаний

( Читать дальше )

Инверсия кривой доходности ОФЗ - верный сигнал на снижение ключевой ставки!

- 13 октября 2023, 14:56

- |

Для тех, кто не знает, спешу напомнить, что инверсия кривой доходности долгового рынка — это ситуация, при которой краткосрочные ставки оказываются выше долгосрочных. Знаете, чем интересна эта ситуация? Она всегда сигнализирует о будущем развороте кредитно-денежной политики Центробанка!

Центробанк ввёл ключевую ставку как понятие в сентябре 2013 года, и за минувшее с тех пор десятилетие у нас образовалась третья по счёту инверсия кривой доходности: первая была в октябре 2014 года, вторая — в октябре 2021 года и третья — в сентябре 2023 года.

Во время предыдущих двух инверсий Центробанк продолжал повышать ставки. Так, после инверсии в октябре 2014 года ставка была повышена с 8% до 17%, а разворот цикла случился через 4 месяца в феврале 2015 года (инфляция в момент инверсии составляла 8%). После инверсии в октябре 2021 года ставка была повышена с 7,5% до 20,0%, а разворот цикла случился через 5,5 месяцев в апреле 2022 года (инфляция в момент инверсии составляла 7,4%).

❓Какие выводы можно сделать из двух последних инверсий?

( Читать дальше )

Татнефть - перспективная компания на горизонте 5 лет или перегретая бумага?

- 11 октября 2023, 11:16

- |

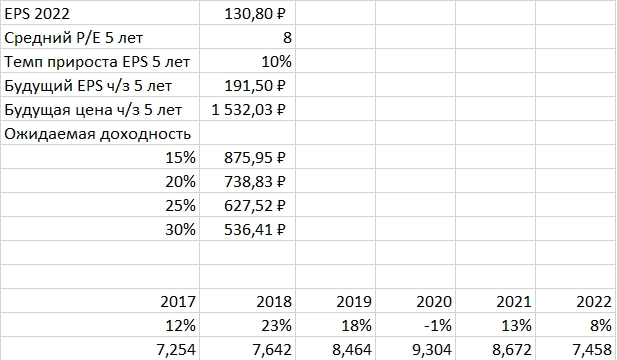

Для анализа компаний я использую темп прироста EPS и средний Р/Е на пятилетних периодах.

Обратим внимание на отчет за 6 месяцев 2023 г. — компания показала совокупный доход за период выше чем за аналогичный период 2022 г. (148 млрд. руб. против 132 млрд. руб.). При этом выручка по основным направлениям деятельности сильно упала (разведка и добыча 379 млрд руб. против 570 млрд. руб., просадки по всем направлениям; переработка и реализация 373 млрд руб. против 445 млрд. руб., просадка по продажам в дальнее зарубежье, но рост на внутреннем рынке.). Это негативный фактор.

Посмотрим непосредственно на показатели:

На изображении я взял EPS за 2022 г., Р/Е как среднее среднего Р/Е на пятилетних периодах (2017-2022 г., как по человечески обозвать «среднее среднего» я не придумал — предложения в комментарии).

С учетом вышеупомянутых негативных факторов, а также исторических показателей темпов роста EPS (на пятилетнем периоде, закончившимся в 2017,2018 и тд., смотри предпоследнюю строку таблицы), я не хочу брать прогнозируемый темп роста EPS выше, чем 10% в год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал