Блог им. Investovization

Селигдар (SELG). Акция роста? Данные на 01.2024. Перспективы. Дивиденды.

- 27 января 2024, 10:57

- |

Приветствую на канале, посвященном инвестициям! 19.01.24 были опубликованы операционные данные за 2023 год компании Селигдар. В этом выпуске рассмотрим последние операционные и финансовые результаты, новости, дивиденды, перспективы и риски. Разберемся, стоит ли покупать акции этой компании.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

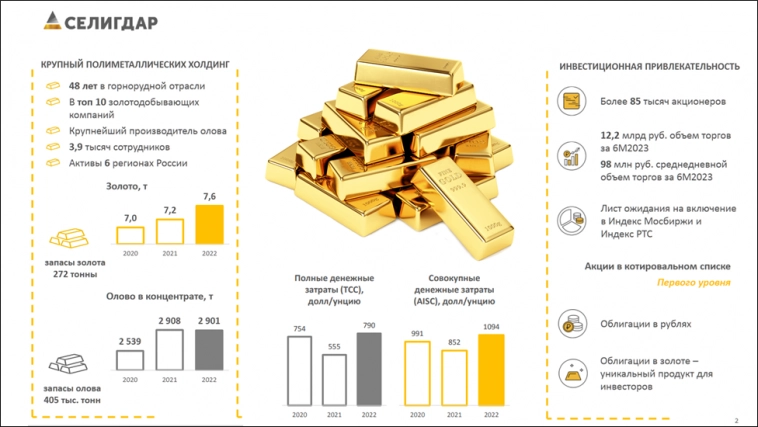

Селигдар — полиметаллический российский холдинг, добывающий золото, медь и вольфрам. Также является единственным производителем рудного олова в РФ. Входит в топ 10 золотодобывающих компаний России. Количество сотрудников около 4 тысяч. Ресурсная база по золоту 272 тонны. Это в 12 раз меньше, чем у лидера рынка компании Полюс. Текущие запасы олова 405 тысяч тонн. Это пятый результат в мире.

Себестоимость добычи золота в 2022 году составляла 790 долларов на унцию, для сравнения у Полюса в полтора раза меньше.

Добыча золота ведётся в Якутии, Алтае и Бурятии. Добыча олова — в Хабаровском крае. Перспективные проекты расположены в Оренбургской области и в Чукотском автономном округе.

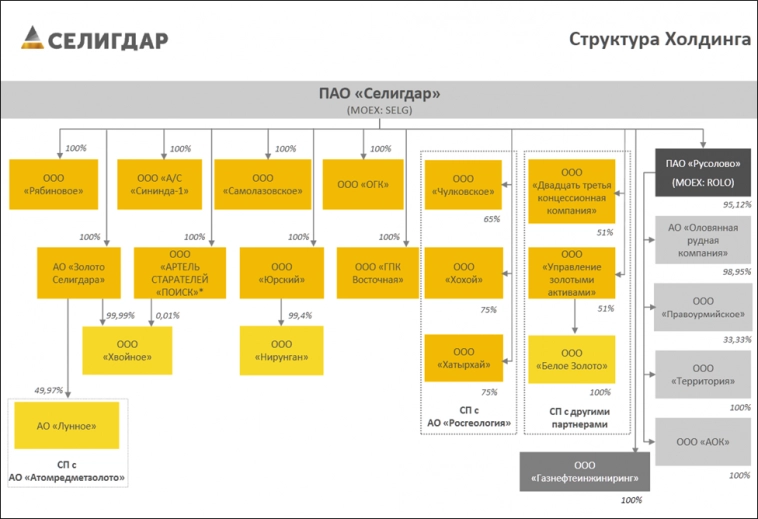

В структуре холдинга выделяется два основных дивизиона: золотодобывающий и оловодобывающий. В рамках последнего еще добывается медь и вольфрам. Ещё можно отметить, что «Селигдар» владеет 95% акций компании «Русолово», которая также представлена на Мосбирже.

Портфель активов включает 7 золотодобывающих и 2 месторождения олова, плюс несколько перспективных проектов.

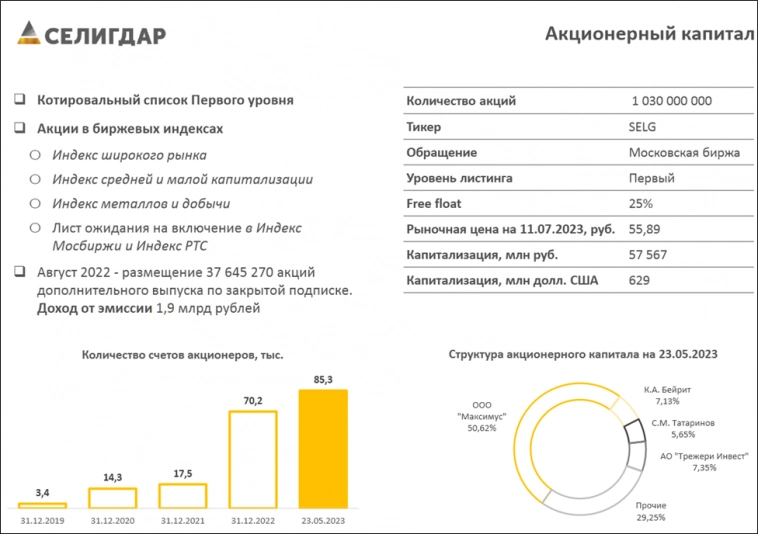

Чуть более 50% акций принадлежит ООО «Максимус». В свободном обращении 25%. Акции Селигдара входят в котировальный список первого уровня на Мосбирже и в несколько индексов. А с 22.09.2023 они были включены в индекс Мосбиржи и РТС.

Текущая цена акций.

С 2020 года акции Селигдара находятся в мощном восходящем тренде. Правда, с начала сентября прошлого года была существенная коррекция, в рамках которой котировки упали на 40%. Но с декабря возобновилась повышательная тенденция. К слову, несмотря на повышенную волатильность, по итогам 2023 года акции Селигдара показали одинаковую динамику с индексом Мосбиржи. Но с января 2024 года начался опережающий рост.

Операционные результаты.

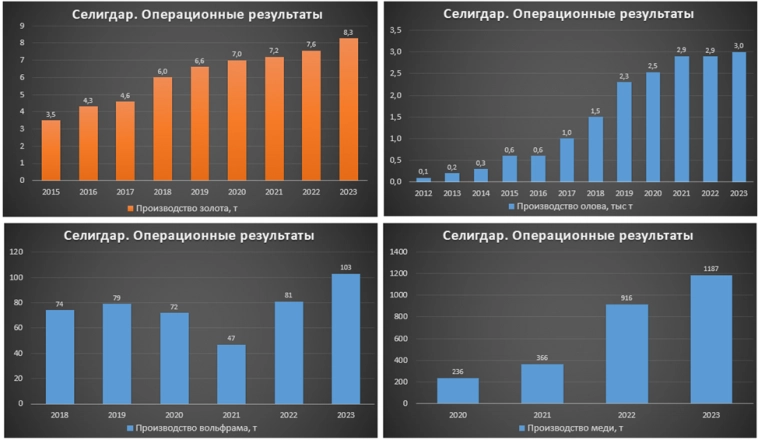

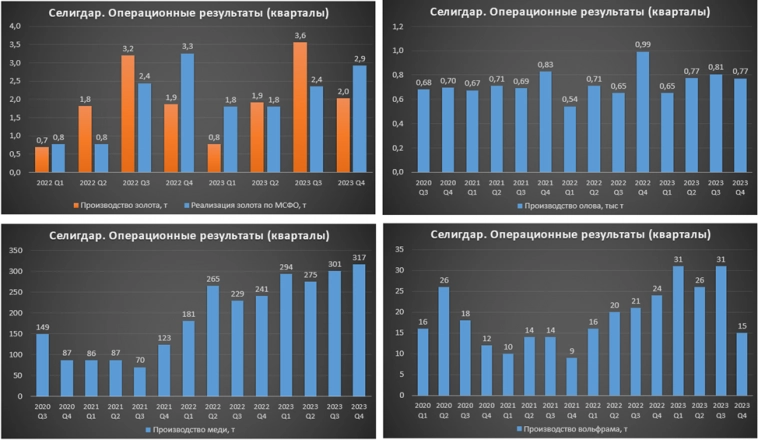

19.01.23 компания опубликовала операционные результаты по итогам 2023 года. Производство золота выросло на 10% за год до 8,3 тонн. К слову, это примерно в 10 раз меньше, чем у лидера рынка компании Полюс. Но этот показатель непрерывно растёт, за 8 лет он увеличился в 2,3 раза.

Производство оловянного концентрата увеличилось на 4%, вольфрама – на 26%, меди – на 29%. По всем производимым металлам Селигдар обновил максимальные показатели.

Если посмотреть на квартальную динамику, то видим, что производство золота в четвертом квартале упало на 45% кв/кв. Зато на четверть выросла его реализация. Производство олова также чуть ниже квартал к кварталу, а производство вольфрама упало в 2 раза. Но это не так важно, т.к. более 80% выручки приходится именно на золото.

Цены на золото.

Цены на золото в долларах в 2023 году были на высоких отметках. А в декабре даже был обновлен максимум. С тех пор котировки снизились примерно на 5%.

Из-за большой волатильности национальной валюты, картина в рублях немного отличается. 7 месяцев цены бурно росли на девальвации рубля, увеличившись в 1,5 раза. Но с тех пор начался боковик. Сейчас, цены в рублях на 5% ниже, чем полгода назад.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

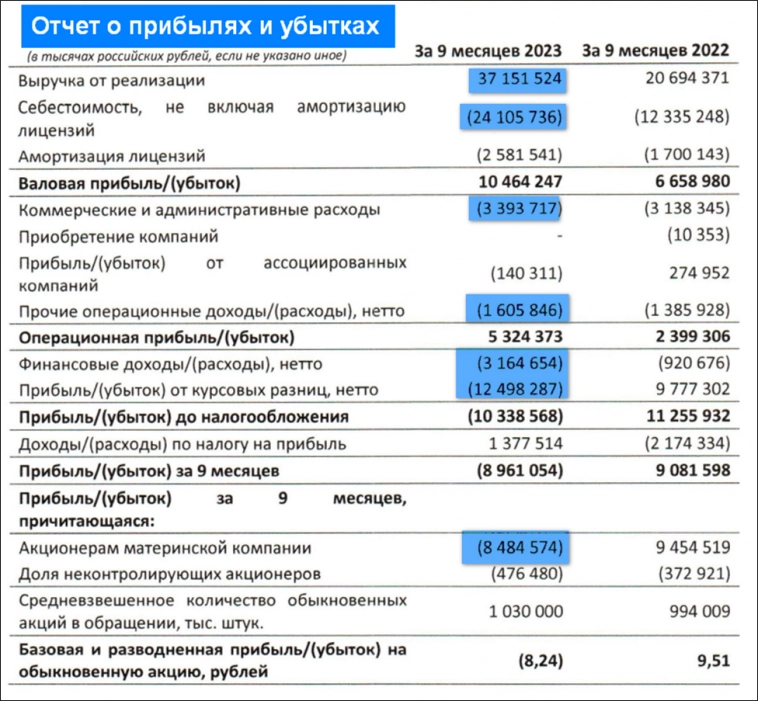

Результаты за 9М 2023:

- Выручка 37 млрд (+44% г/г);

- Себестоимость 24 млрд (+95% г/г);

- Операционная прибыль 5,3 млрд (+121% г/г);

- Финансовые расходы 3,1 млрд (+236% г/г);

- Убыток от курсовых разниц 12,5 млрд (а год назад был + 9,8 млрд);

- Чистый убыток 8,5 млрд (а год назад была ЧП = + 9,5 млрд).

Выручка увеличилась благодаря росту добычи, увеличению цен на золото в рублях, а также тем, что в первом полугодии компания проводила разовые перепродажи на 6 млрд (т.е. приобретала и реализовывала золото третьих лиц). Несмотря на это, Селигдар зафиксировал чистый убыток 8,5 млрд, при этом результат на 18 млрд хуже, чем год назад. Так получилось из-за переоценки обязательств, номинированных в золоте и валюте, т.е. бумажный убыток из-за девальвации рубля. ЧП скорр = 4 млрд.

3Q 23 получился лучше, чем в среднем предыдущие два. Также в целом лучше г/г. Последние 5 кварталов компания фиксирует бумажные убытки из-за девальвации рубля. Рост выручки и EBITDA за этот период объясняется в основном ростом цен на золото в рублях.

Кстати, из последнего пресс-релиза известно, что выручка от продажи металлов по итогам года выросла на 69%. Т.е. выручка за 4 квартал около 22 млрд. Так получилось благодаря росту продаж золота из запасов. Очевидно, что EBITDA и чистая прибыль также подросли.

На годовом горизонте темпы роста выручки и EBITDA превышают 20%. За 9 лет выручка выросла более, чем в 10 раз, а EBITDA в 8.

Баланс.

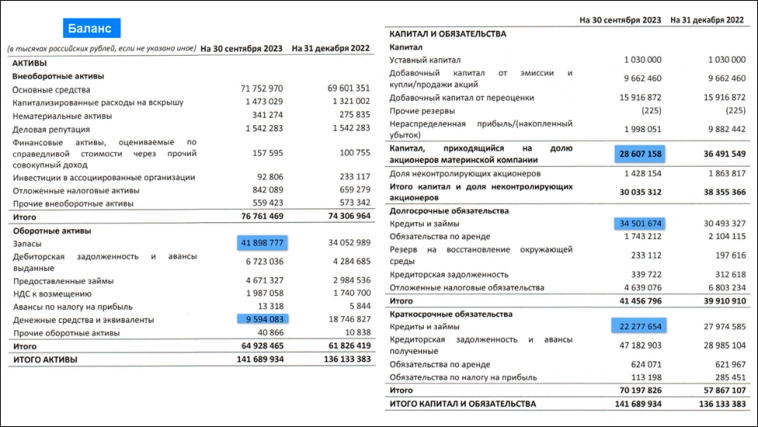

Результаты за 9М 2023:

- Чистые активы 28,6 млрд (-21%). Это результат полученных бумажных убытков.

- Запасы 42 млрд (+23%);

- Денежные средства 9,5 млрд (-49%).

- Суммарные кредиты и займы 56,8 млрд (-4%). Из них 35 млрд в золоте и 5 млрд в валюте.

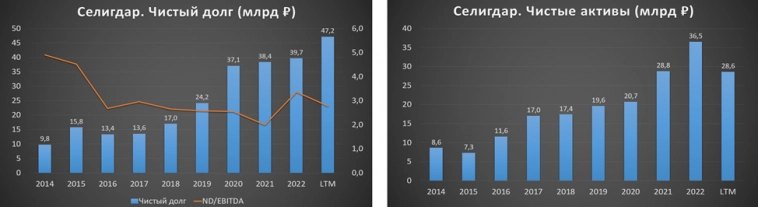

Таким образом, чистый долг 47,2 млрд (+19%). ND/EBITDA = 2,8. Долговая нагрузка достаточно высокая. Но компании удобно, что большая часть долга в золоте, которое они же и производят. Т.е. на самом деле курсовые риски здесь не очень высокие.

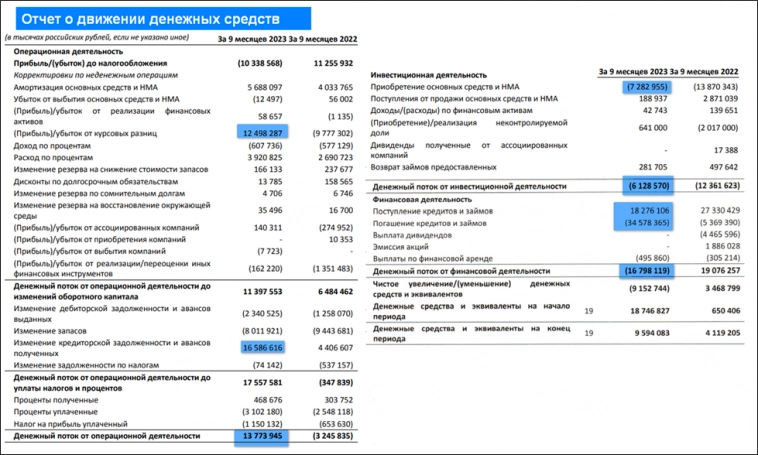

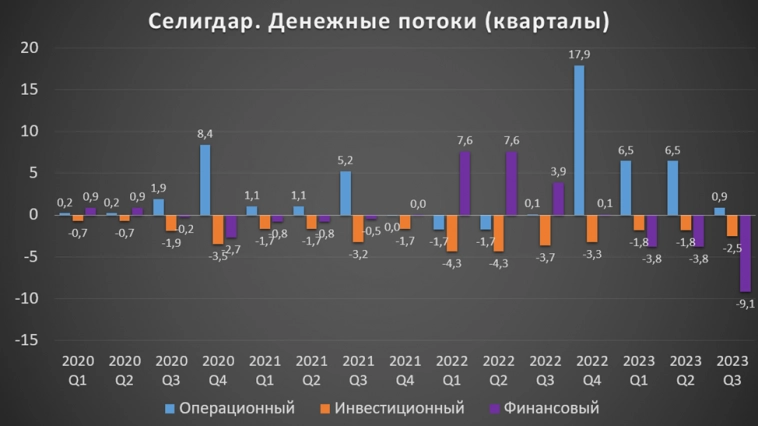

Денежные потоки.

- операционная деятельность +13,7 млрд (год назад был -3млрд). Именно столько денег поступило в компанию. Такой существенный рост в основном связан с увеличением кредиторской задолженности, т.е. компания придерживает выплаты контрагентам.

- инвестиционная деятельность -6 млрд. На капитальные затраты ушло 7 млрд (-46% г/г)

- финансовая деятельность -16,8 млрд. Почти все деньги ушли на уменьшение кредитов и займов.

Операционный поток за 3Q 23 значительно слабее, чем в среднем за первые два квартала, но всё же лучше год к году. А кап затраты, наоборот, подросли относительно начала года.

В итоге, свободный денежный поток, или разность между операционным потоком и капитальными затратами, в третьем квартале отрицательный.

Дивиденды.

Согласно действующей дивидендной политике Селигдар стремится направлять на выплату дивидендов не менее 30% прибыли по МСФО. Но конкретные выплаты зависят от уровня долга компании. При текущей долговой нагрузке на дивиденды должно уходить 10% от чистой прибыли.

Выплат за 2022 год не было из-за высокой долговой нагрузки на фоне роста инвестиций. А в конце ноября 2023 года акционеры одобрили выплату дивидендов по итогам 9 месяцев в размере 2₽ на акцию. Это чуть менее 3% доходности к текущей цене. На выплаты направили 2 млрд или 50% от скорректированной чистой прибыли.

Вероятно, ещё какие-то выплаты будут по итогам года.

Перспективы и риски.

В середине прошлого года Селигдар представил стратегию развития до 2030 года. К этому времени производительность должна составить 20 тонн в год. Т.е. рост, более чем в 2 раза к текущим значениям. А производство олова должно вырасти в 5 раз до примерно 15 тыс тонн в год.

В золотодобывающем дивизионе перспективные проекты Хвойный и Кючус:

- Хвойный – это проект по строительству золотоизвлекательной фабрики мощностью 3 млн тонн руды в год. Запуск намечен на 2025 год. К слову, в сентябре 2023 года, Селигдар продал 60% доли в ООО «Хвойное» с целью привлечения льготного проектного финансирования.

- Кючус – это стратегический проект в Якутии с объемом 10 тонн в год. Начало эксплуатации ожидается в 2029 году.

В оловодобывающем дивизионе перспективный проект – это Пыркакайские штокверки. Ожидаемый объем добычи 8 тыс тонн олова в год.

Кстати, олово достаточно важный металл. Около 50% мирового потребления олова приходится на припои, которые нужны при производстве электронных плат. Т.к. сейчас высокий спрос на полупроводники, и по прогнозам он продолжит расти, значит необходимость в олове тоже должна увеличиваться.

Русолово экспортирует около 40% продукции в Китай. Но при этом компания добывает оловянный концентрат, который значительно дешевле, чем производимое из него олово. А олово сейчас производит в России только «Новосибирский оловянный комбинат», которому Русолово поставляет свою продукцию. Но Селигдар также планирует построить металлургический завод, для этого в 2022 году была учреждена компания ООО «АОК».

Основные риски – это падение цен на золото, повышение налогов, дальнейший рост долга и возможные задержки в реализации стратегии развития. Также не исключены доп эмиссии, которые компания иногда осуществляет.

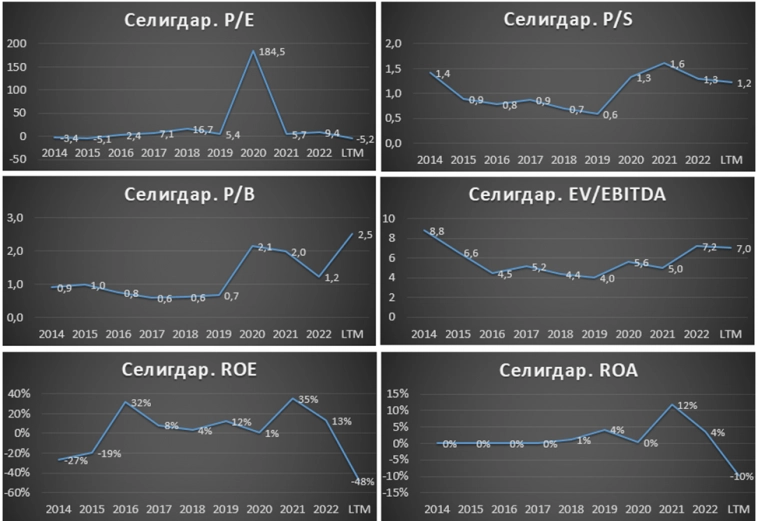

Мультипликаторы.

Мультипликаторы достаточно высокие (т.к. это компания роста), но в тоже время средние по сектору. Также они выглядят чуть дороже своих исторических значений

- Текущая цена акции = 70 ₽; капитализация = 72 млрд ₽;

- EV/EBITDA = 7;

- P/E = — ; P/S = 1,2; P/B = 2,5;

- Рентаб по EBITDA = 29%; ROE = -; ROA = -.

Выводы.

Селигдар – относительно небольшая частная компания. В 10 раз меньше Полюса по производству золота и в 20 раз меньше по капитализации. Входит в Топ 10 в РФ по добыче золота и является крупнейшим в стране производителем оловянного концентрата.

Себестоимость добычи у Селигдара выше на треть, чем у Полюса. Поэтому рентабельность также хуже.

Производство золота выросло на 10% за год, а оловянного концентрата на 4%.

Благодаря этому, а также высоким ценам на золото в рублях, выручка за девять месяцев увеличилась на 44%, а EBITDA на 70%. При этом компания отразила большой чистый убыток. Но если скорректировать его на курсовые разницы, то прибыль составила 4 млрд.

Третий квартал получился лучше, как кв/кв, так и г/г.

У Селигдара значительный долг. Три четверти номинировано в золоте и валюте.

Компания платит небольшие дивиденды.

Основные перспективы связаны с месторождением Кючус. К 2030 году производство золота должно вырасти в 2 раза. Также есть планы по росту производства олова в 5 раз.

Основные риски – это падение цен на золото, повышение налогов, рост долга, возможные задержки в реализации стратегии развития, доп эмиссии.

Мультипликаторы средние по сектору.

В цену акций уже заложен будущий рост. Какого-то существенного дисконта нет.

Лично я не покупал акции Селигдара, предпочитая Полюс, как гораздо более крупную, эффективную и надежную компанию. Но в случае коррекций, возможно, рассмотрю к покупке. Также интересны их золотые облигации. К слову, о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

- 27 января 2024, 13:11

- 27 января 2024, 14:45

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс