Избранное трейдера Елена Давтян

Алроса остается интересной инвестиционной идеей - Пермская фондовая компания

- 28 марта 2019, 19:57

- |

Финансовые результаты за 2018 год оказались ожидаемо положительными. Выручка увеличилась на 9% и достигла 300 млрд. руб. Значение показателя EBITDA увеличилось на 23%. Чистая прибыль выросла на 15%. Свободный денежный поток увеличился на 26%. Поддержку результатам оказал рост цен на продукцию. Благодаря увеличению средней цены продажи алмазов на 14,6%, финансовым показателям удалось продемонстрировать рост, несмотря на снижение продаж на 8%, выраженное в каратах. Дополнительно также стоит отметить повышение рейтингов компании тремя крупнейшими рейтинговыми агентствами.

«Международное рейтинговое агентство Fitch Ratings повысило долгосрочный рейтинг дефолта АК „АЛРОСА“ с уровня „BB+“ до „BBB-“. Прогноз по рейтингу – „Стабильный“. Агентство отметило лидирующие позиции компании на мировом рынке алмазов, повышение финансовой устойчивости и улучшение прозрачности. Fitch стало уже третьим международным агентством, повысившим рейтинг АЛРОСА до инвестиционного уровня. За последние 12 месяцев это сделали также Moody's и S&P Global Ratings.»

( Читать дальше )

- комментировать

- 642 | ★1

- Комментарии ( 0 )

Дивиденды2019 и ажиотажный спрос на валюту)

- 24 марта 2019, 18:19

- |

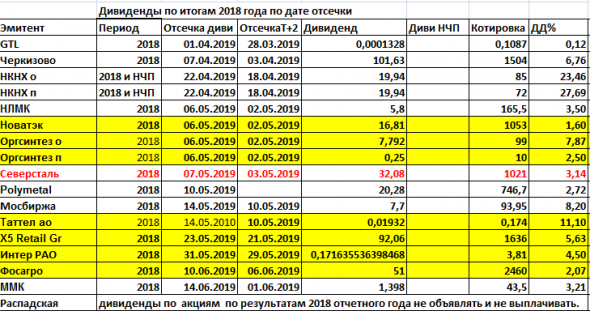

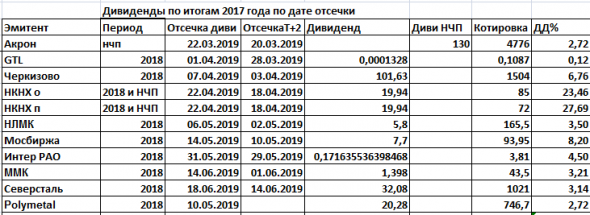

Желтым выделены решения СД, вышедшие на прошлой неделе.

Красный шрифт: решение СД Северстали о ускорении выплат дивидендов Изменились даты отсечки под дивиденды

Дайджест дивидендных новостей за последнее время:

Правительство рассматривает инициативу об усилении контроля за инвестиционными программами "Газпрома" и «Транснефти».

Сейчас в правительстве прорабатывается вопрос о повышении контроля над инвестпрограммами компаний, которые являются естественными монополиями в сфере газоснабжения, транспортировки нефти и нефтепродуктов. Cоответствующая инициатива отражена в проекте поправок к законопроекту «О внесении изменений в Федеральный закон „О естественных монополиях“.

Уникальный геологоразведочный комплекс и использование современных технологий позволит „АЛРОСА“ восполнять ресурсы с минимальными затратами и поддерживать добычу на стабильном уровне около 38 млн карат в год, как минимум, до 2030 года. – компания

( Читать дальше )

- комментировать

- 25.6К |

- Комментарии ( 46 )

Дивиденды2019 и Мечел

- 17 марта 2019, 21:48

- |

Дивиденды НКНХ----- просто взрыв)

Дайджест дивидендных новостей за последнее время:

— 21.03.2019 МТС утвердит новую дивидендную политику

-ВТБ разрешил "Селигдару" выплатить дивиденды на «префы» за 2018 год в полном объеме — по 2,25 руб Общая сумма - 337,5 млн рублей. Окончательное решение о выплате дивидендов будет принимать собрание акционеров «Селигдара» на основании рекомендаций совета директоров.

Согласование с банком дивидендов по обыкновенным и привилегированным акциям является обязательным условием кредитных договоров с ВТБ.

-«Сибур Холдинг» утвердил новую дивидендную политику, предполагающую направление на дивидендные выплаты не менее 35% от прибыли по МСФО

-ТГК-1 Ориентировочно 30 апреля состоится заседание совета директоров компании, на котором будут даны рекомендации по дивидендам за 2018 год. Ожидается, что выплаты будут не ниже уровня 2017 года, когда компания выплатила 0,000489802 рубля на одну обыкновенную акцию.

( Читать дальше )

- комментировать

- 21.9К |

- Комментарии ( 20 )

Мосбиржа: доходы, расходы, прибыли

- 14 марта 2019, 22:04

- |

Добрый вечер, уважаемые читатели!

Сегодня хочу немного подробнее остановиться на отчете Мосбиржи, в частности заострить внимание на разделе ОПУ (отчет о прибылях и убытках).

Традиционно и особенно потому что Мосбиржа есть у меня в портфеле я вставлю дисклеймер, кроме того постараюсь быть чуть более критичен при разборе.

Текст статьи не является индивидуальной инвестиционной рекомендацией, а только личным мнением автора по вопросам, которые в состоянии охватить его блуждающее внимание. Любые ваши выводы без проведенных дополнительных исследований и критического мышления с немалой долей вероятности могут принести вам разочарование.

Итак, Мосбиржа. Это компания не нуждающаяся в представлении. Еще не вдаваясь в отчетность несложно предположить, что с точки зрения жизнеспособности бизнес этой компании имеет достаточно высокий уровень. Логично, что без политических форс-мажоров акции Мосбиржи существуют параллельно с организацией торгов в нашей стране в принципе. Вопрос лишь в стоимости акций, а также их динамике. Кто бы что ни говорил о возможных угрозах конкуренции Мосбиржа остается монополистом, а кому собственно может требоваться конкурент, когда там внутри и так крупнейшие банки страны, включая Центральный. Впрочем, последний планирует выйти из капитала Биржи еще с 2010 года, но долго и медленно заносит ногу над порогом. И длился весь этот брекзит до 2014 года, когда грянули санкции, вот тогда ЦБ определился с позицией, что, возможно, выйдет из Мосбиржи, если с РФ снимут санкции. Так что акционеры Мосбиржи могут от снятия санкций испытывать определенный когнитивный диссонанс.

( Читать дальше )

Сургутнефтегаз, анализ, перспективы, дивиденды.

- 11 марта 2019, 11:25

- |

«Сургутнефтегаз» – одна из крупнейших частных вертикально интегрированных нефтяных компаний России, объединившая в своей структуре научно-проектные, геолого-разведочные, буровые, добывающие подразделения, нефте- и газоперерабатывающие, сбытовые предприятия.

дивиденды." title="Сургутнефтегаз, анализ, перспективы, дивиденды." />

дивиденды." title="Сургутнефтегаз, анализ, перспективы, дивиденды." /> Геологоразведка и лицензирование

Одним из стратегических приоритетов компании является развитие сырьевой базы. Сургутнефтегаз ежегодно осуществляет значительный объем работ, направленных на укрепление ресурсного потенциала, восполнение запасов углеводородов. Компания расширяет географию деятельности, выходя в перспективные районы, участвует в аукционах для приобретения новых участков, ведет поиск и разведку месторождений на лицензионных территориях.

( Читать дальше )

- комментировать

- 16.3К |

- Комментарии ( 34 )

Дивиденды2019. Ударники и аутсайдеры чистоприбыльного производства

- 03 марта 2019, 19:20

- |

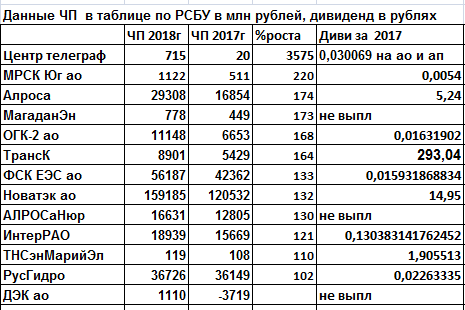

В обзоре прошлой недели я упомянула о том, что уже выходят данные по ЧП эмитентов и есть ударники чистоприбыльного производства, увеличившие ЧП. Для наглядности сделала таблицу по состоянию на 1.03.2019

( Читать дальше )

- комментировать

- 18.9К |

- Комментарии ( 13 )

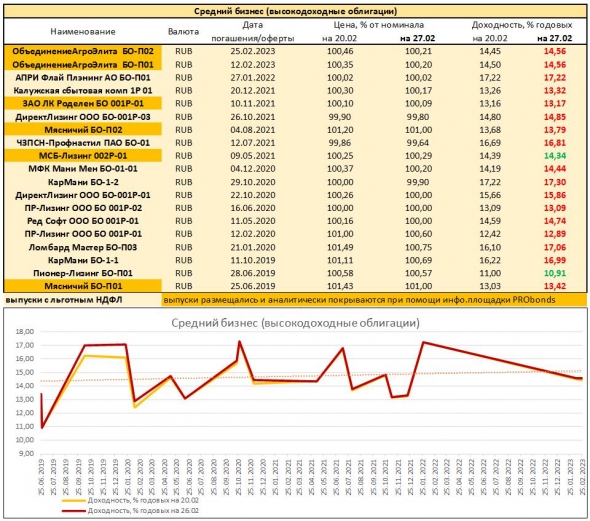

Что можно покупать из высокодоходных облигаций (ВДО)?

- 28 февраля 2019, 06:56

- |

В таблице — наиболее ликвидные бумаги в секторе малых выпусков/среднего бизнеса (до 500 млн.р.). Критики за этот сектор рынка я получаю непередаваемое количество. Она справедлива в части, касающейся всего рынка: низкопробные выпуски будут всегда и везде, нужно выбирать. Но есть и неприятие к всему сектору. А он существует, будет развиваться, и в нем есть хорошие истории. С более высокими в сравнении с широким рынком доходностями и, как правило, более скромной ликвидностью. В подтверждение – индекс высокодоходных облигаций, рассчитываемый Cbonds.

( Читать дальше )

Дивиденды2019. БДС2019

- 24 февраля 2019, 19:33

- |

На следующей неделе стартует новый Большой дивидендный сезон 2019(БДС 2019).

Согласно российского законодательства, Годовое общее собрание акционеров (ГОСА) проводится в сроки, установленные уставом общества, но не ранее чем через два месяца и не позднее чем через шесть месяцев после окончания финансового года.

То есть с 01.03.2019 эмитенты могут начать проводить ГОСА, на которых обязательным пунктом повестки является вопрос выплат или не выплат дивидендов.

В таблице несколько эмитентов, СД которых уже объявили дивиденды.

А вот сезон опубликования отчетностей уже в разгаре.

Ряд дивитикеров нарастили ЧП. Уже известно, что по РСБУ она выросла у Алросы, Интер РАО, МРСК Юга, Новатэка, ОГК-2, ТНС энерго Мари Эл, Трансконтейнера, ФСК ЕЭС.

Но не все эмитенты, которые в прошлом году выплачивали дивиденды, сумели нарастить или хотя бы сохранить ЧП на уровне 2017 года.

Основным разочарованием прошедшей недели стали отчеты по РСБУ дочерних компаний Россетей.

У ПАО ТРК падение ЧП более чем в 3 раза

МРСК Сибири, Урала, Волги, ЦП, Центра, Ленэнерго, Кубаньэнерго снизили ЧП

Показался любопытным тот факт, что все вышеперечисленные снизившие ЧП дочки Россетей заменили аудиторскую фирму.

Аудит по итогам 2017 года проводили ООО РСМ РУСЬ, а вот по итогам 2018, когда ЧП упала, аудит проводил ООО Эрнст и Янг ))

Хотя нужно сказать, что аудитор так же точно сменился и у ФСК, хотя ЧП у неё выросла Любопытно, правда?

МРСК Волги, ЦП и Ленэнерго ап продолжаю держать. Даже со снизившейся ЧП, по текущим котировкам, дивиденд выглядит двузначным.

( Читать дальше )

- комментировать

- 17.8К |

- Комментарии ( 34 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал