Избранное трейдера Gugenot

Все "прелести" брокерского счета за рубежом глазами матерого российского финансового пессимиста

- 26 декабря 2019, 00:02

- |

Всем привет!

Сегодняшнюю тему «Бэнкинг не-по-Русски» я бы хотел посвятить разбору потенциальных рисков и возможных проблем которые получает или может получить Россиянин, налоговый и валютный резидент РФ, открывая и активно торгуя через иностранного брокера.

У отдельной категории смартлабовчан почему-то сложилось, спорное на мой взгляд, мнение, что брокерский счет нужно открывать исключительно за рубежом, а в России все плохо/все брокеры отстой/все кухни и банки всех кинут. Ну и так далее в зависимости от глубины «Россиянофобства».

Давайте же объективно разберем плюсы и минусы использования зарубежного брокерского счета.

Начнем с того, что для того чтоб его открыть нужно пройти нехилый такой компленс у брокера, заполнить кучу форм и анкет, указав там в т.ч. и источники доходов и место работы (ниже поясню в чем тут подвох)

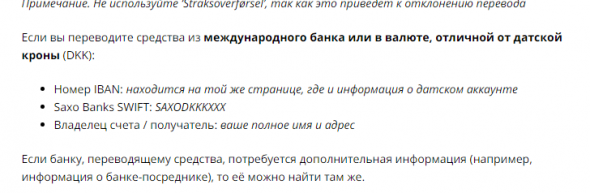

Допустим прошли Вы этот этап успешно, зачет — и прислали Вам кипу бумаг на подпись и реквизиты для пополнения своего нового брокерского счета.

тут маленькая ремарка — существуют два принципиально разных типа представления таких реквизитов — один в виде отдельного IBAN

( Читать дальше )

- комментировать

- ★116

- Комментарии ( 199 )

★Не получается?

- 25 декабря 2019, 11:49

- |

Что делать, если ничего не получается в трейдинге? Что делать, если обещанные золотые горы не просто растаяли, а превратились в хождение по мукам? Как найти ту нить Ариадны, которая поможет справиться с лабиринтом под названием трейдинг? Данный пост не может претендовать на готовый рецепт успеха – это было бы слишком самонадеянно. Я лишь хочу собрать воедино некоторые базовые принципы, которые помогали и помогают мне торговать и оставаться в трейдинге. Итак, приступим.

Говорят, что правильно сформулированная проблема, это половина решения. С формулировки мы и начнем. Что в себя включает работа трейдера? Правильно, исполнение системы, но если мы так ответим, то до сути не доберемся, поэтому разделим. У нас получится, что работа трейдера это система (ТС) и ее исполнение. Начнем с самого простого, т.е. с системы (ТС), да вы не ослышались. Дело в том, что система (ТС) это как самоучитель игры на гитаре, вы его купили там все красиво с картинками написано, но тут начинается самое сложное – как при помощи знаний изложенных в самоучителе научится играть.

Говорят, что правильно сформулированная проблема, это половина решения. С формулировки мы и начнем. Что в себя включает работа трейдера? Правильно, исполнение системы, но если мы так ответим, то до сути не доберемся, поэтому разделим. У нас получится, что работа трейдера это система (ТС) и ее исполнение. Начнем с самого простого, т.е. с системы (ТС), да вы не ослышались. Дело в том, что система (ТС) это как самоучитель игры на гитаре, вы его купили там все красиво с картинками написано, но тут начинается самое сложное – как при помощи знаний изложенных в самоучителе научится играть.( Читать дальше )

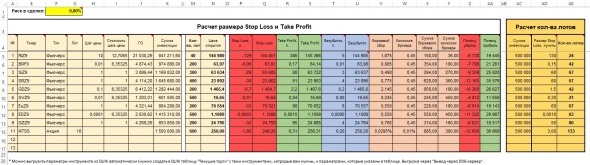

Расчет рисков и позиций (калькулятор в excel). Расширенная версия

- 24 декабря 2019, 20:08

- |

- раздел для расчета стопов и профита (левая часть);

- раздел для расчета количество лотов при указании суммы сделки и размера стопа (правая часть)

Для редактирования, заходите в «Рецензирование» и «Снять защиту листа» (пароли нет).

Если где-то ошибся, поправляйте, буду только рад.

Новая ссылка на калькулятор (дополнил формулы для расчета всех инструментов): yadi.sk/i/c5-I-rUNz216LA

В предыдущем посте ссылка на более простые калькуляторы.

Последние дни для оптимизации подоходного налога

- 24 декабря 2019, 19:44

- |

Завтра и послезавтра (среда и четверг) последние дни для того, чтобы уменьшить подоходный налог на ММВБ в этом году. Так как в режиме Т+2 послезавтрашние сделки на фондовом рынке пройдут 30 декабря, то эти два дня (25-26 декабря) последняя возможность изменить свой подоходный за 2019 год. Сделки пятницы, 27 декабря, пройдут уже 3 января и на подоходный налог этого года уже не повлияют.

Что можно сделать тем, у кого по итогам года прибыль? Закрыть убыточные позиции, хоть на несколько секунд. Вы зафиксируете убыток по сделке и уменьшите налогооблагаемую прибыль. Если вы ждёте по этим позициям прибыль и собираетесь держать их дальше, просто выкупите их сразу после продажи. Комиссией придётся пожертвовать. А вот прибыльные позиции до пятницы лучше не фиксировать, чтобы не увеличивать прибыль. Если планируете их зафиксировать, отложите на пятницу.

Те, у кого по итогам года получился солидный убыток, могут его уменьшить. Это даст возможность уменьшить налогооблагаемую прибыль в следующем году. Надо делать наоборот, закрывать до пятницы прибыльные позиции и не трогать убыточные. Если эти позиции планируете держать дальше, выкупайте их после продажи. Что это даст? Фиксация прибыли уменьшает наш налогооблагаемый убыток, так как налог мы всё равно не платим, ни с большого убытка, ни с маленького. Зато в следующем году налогооблагаемая прибыль будет меньше, так как цена покупки акции будет более высокой.

( Читать дальше )

О еврооблигациях замолвите слово

- 24 декабря 2019, 19:27

- |

Всем привет.

Давно не касался темы еврооблигаций для частников.

Предыдущие обзоры тут:

Обзор Еврооблигаций для частников. Март 2019

Обзор Еврооблигаций для частников. Апрель 2019

Обзор Еврооблигаций для частников. Май 2019

Обзоры идут накопительным итогом, т.е. стараюсь уже освещенные моменты в предыдущих не касаться. Собственно, это рынок достаточно консервативный и меняется все не так стремительно (как например в акциях) – поэтому, наверное, долго и не брался за перо.

( Читать дальше )

Конец года. Пора считать доходность! Главное знать как.

- 24 декабря 2019, 09:09

- |

Что делает в конце года инвестор? Правильно, подсчитывает результаты года. А правильно ли он это делает? Давайте разбираться.

Нет ничего проще, чем посчитать годовую доходность, если вы вложили в начале года «миллион» и в конце года сравнили с результатом. А что если в течение года были пополнения счета и снятие с него?

Итак, простые кейсы.

- Сумма на начало года 1 миллион рублей. Сумма на конец года 1,12 миллиона рублей. Пополнений и снятий не было. Всё просто (1,12/1)-1=12% годовых заработал наш инвестор.

- Что если мы хотим посчитать среднегодовую доходность в диапазоне нескольких лет? Инвестор в начале 2007 года вложил 1 миллион рублей, в конце 2019 года у него на счету 3,5 миллиона рублей. (3,5/1)-1=250% за 13 лет. И тут инвестору может показаться, что среднегодовая доходность должна считаться так 250%/13=19,23%. Это не совсем корректно. Так как в этом случае высчитывается простой процент, а когда речь идет о промежутке более года, как правило, считают сложные проценты.

( Читать дальше )

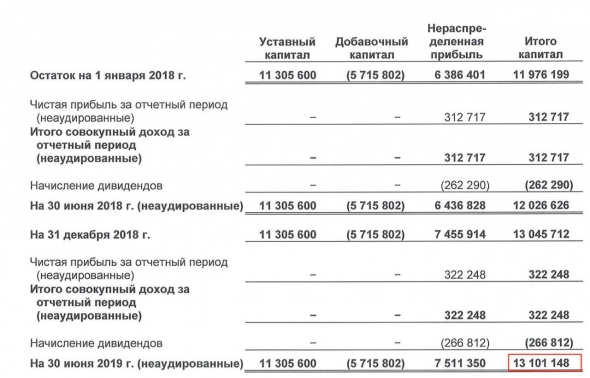

Несколько слов о том, как читать отчетность эмитентов облигаций

- 18 декабря 2019, 07:24

- |

На рисунках: МСФО за 6 мес. 2019 ПАО «ОР»

Финансовая отчетность — сильный инструмент мониторинга развития и состояния любой компании. Существует два типа отчетности: по российским стандартам (РСБУ) и по международным (МСФО). Публичные корпорации, как правило, отчитываются по МСФО, что очень упрощает восприятие. В первую очередь, необходимо обратить внимание на капитал рассматриваемой компании. Это число отражает, сколько собственных средств вложено в бизнес компании. Если этот показатель большой относительно всего баланса (от 30% — сильный показатель), акционеры существенно отвечают своими деньгами, что особенно важно, если Вы инвестируете в долговые инструменты (грубо говоря, большая мотивация расплатиться по долгам и не терять свой капитал). Однако важно не просто изучить размер капитала, но и посмотреть, из чего он состоит. Если основа собственных средств компании — переоценки активов или нематериальные активы, это повод усомниться в реальности показателей

( Читать дальше )

Муниципальные облигации как альтернатива ОФЗ и депозитам

- 17 декабря 2019, 12:57

- |

Недавно я обратил свой взор на муниципальные облигации.

Муниципальные облигации — это долговые ценные бумаги, которые выпускают города или отдельные регионы для финансирования своих проектов или дефицита бюджета. То есть вы даете в долг не центру, а мелких субъектам.

Их еще делят на муниципальные и субфедеральные. Не забивайте себе голову. Это примерно одно и то же.

( Читать дальше )

Наша рекомендация на доллар/рубль

- 13 декабря 2019, 18:42

- |

На минимумах с августа.

Как и полагается, краткосрочной реакцией на снижение ставки ЦБ является укрепление рубля.

Что и наблюдаем.

Но учитывая текущую картину по объемам торгов за вчера и сегодня — можем сделать немного смелый и преждевременный прогноз, что локально валюта нашла свою поддержку.

При ослаблении рубля в начале следующей недели, будем рекомендовать спекулятивную покупку фьючерсов на пару долл/руб с целевой отметкой 64500-65000 (по мартовскому контракту)

Накопленная результативность наших торговых рекомендаций 53.4%. Зарабатывайте на наших идеях

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал