Избранное трейдера Fourplay11

Как я выбираю "альфа" акции для своего портфеля

- 10 февраля 2021, 14:49

- |

Мой подход в формировании портфеля состоит из нескольких этапов. Сегодня я хочу написать о том, как я отбираю ту его часть, которая связана с акциями.

Недавно в гостях Finversia.ru у Яна Арта мы говорили о диверсификации. Я сказал, что на мой личный взгляд и по своему опыту, намного правильнее не просто формировать портфель из 100 эмитентов, за которыми в реальности невозможно следить, а покупать фонд на индекс широкого рынка, и усиливать его отдельными историями, которые потенциально могут вытащить портфель наверх.

Отбор этих историй не самое простое дело. По сути он сводится к трем этапам:

- Я оцениваю фундаментально те компании, которые могу оценить сам, и которые в моем представлении интересны в перспективе 3-5 лет.

- Я ищу, так называемых Альфа-скакунов, то есть те компании, которые имеют статистические коэффициенты лучше, чем у индекса широкого рынка.

- Я делаю оптимизацию портфелю по Марковицу с вырожденной границей, зачастую присваивая вложению в индексный фонд на широкий рынок не менее 50%, отведенного капитала под акции.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 7 )

Когда облигации опаснее акций? 9 основных рисков долговых бумаг

- 09 февраля 2021, 12:40

- |

Считается, что облигации — очень надежный актив. Обычно долговые бумаги сравнивают с акциями. Дескать, акции — рискованные, облигации — нет. Но так ли это на самом деле?

Когда используют сравнение с акциями, то как правило речь о волатильности, то есть колебаниях цен на ценные бумаги. Действительно, акции могут сильно просесть в цене, в то время как стоимость облигаций редко сильно отличается от номинала.

Но облигации обладают другими существенными рисками. Давайте их рассмотрим 👇.

1️⃣ Рыночный риск облигаций

Это и есть тот самый риск, когда цена на облигации может просесть. Бывает, как правило, во время серьезных кризисов. В России такое было в 2008 и 2014 годах.

Но рыночный риск исчезает по мере приближения даты погашения облигации, так как эмитент, выпустивший долговую бумагу, возвращает ее стоимость (номинал).

2️⃣ Кредитный риск

Это вероятность того, что эмитент облигации не исполнит обязательства — не выплатит купоны или даже не погасит номинал. Это называется дефолт. Вот тут кроется самый большой риск облигаций. Акции компании могут сильно просесть, а по облигациям эмитент может объявить дефолт и отказаться возврата денег.

( Читать дальше )

Ситуация на текущий момент

- 09 февраля 2021, 07:40

- |

Необходимо авторизоваться.

Ты на бирже не мужик, если ты не знаешь Quik! Мои находки, мои непонятки.

- 03 февраля 2021, 11:46

- |

Начал работать, примерно, год назад, т.е. новичок. Пользуюсь Квиком. Торгую вручную в сроках от дней до месяцев и бесконечности. Т.е. не совсем смарт-лабовский формат, но, возможно, кому-нить пригодится. Личный опыт и вопросы. Итак.

1) Горячие клавиши!Сколько раз, в течение жизни, я мысленно благодарил одного из своих преподов в ВУЗе. Курс он читал какой-то незначащий, типа «Пакеты прикладных программ», что ли, но крепко-накрепко вдолбил в голову: работая в любой программе, первым делом, выучивай горячие клавиши!Это так сильно помогает, что странно, почему этому в школе не учат.

В Квике какие-то клавиши заданы, какие-то можно назначать, но, похоже, не все. Постоянно пользуюсь Ctrl+E (редактирование), Alt+G (график), Alt+I (информация об облигации), Ctrl+N (копия окна), Alt+T (показывать окно поверх других). Сильно не хватает клавиш для работы с шаблонами и вкладками. Например, переключаться между вкладками можно по Alt+1...Alt+9 можно, а между шаблонами нельзя. Загружать/удалять/переименовывать вкладки нельзя итд.

Вопрос: этих клавиш, действительно, нету и нельзя назначить или мне не по глазам?

( Читать дальше )

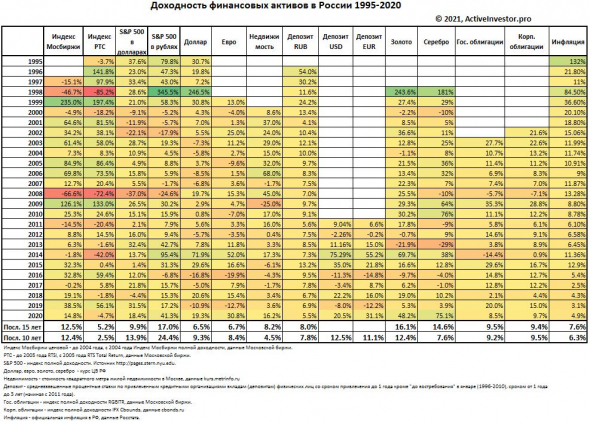

Доходность финансовых активов в России с 1995 года

- 25 января 2021, 21:01

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

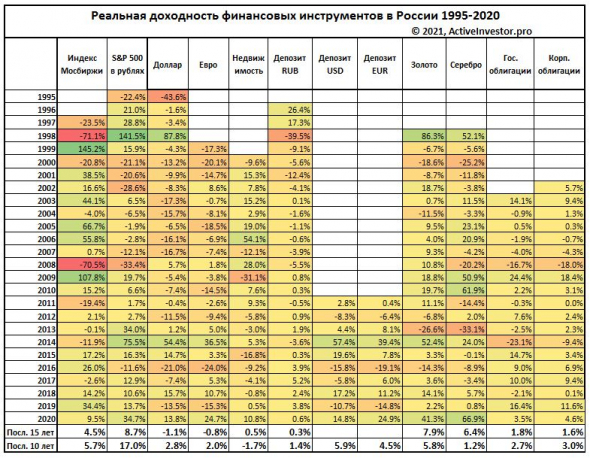

Ниже табличка с цифрами реальной доходности (за вычетом инфляции).

( Читать дальше )

Уменьшаем налог на биржевую торговлю — переносим убытки прошлых лет

- 25 января 2021, 12:24

- |

Ребята, уже подали налоговые декларации по итогам 2020 года? Как прошло?

Убыток по счету — это обидно. Платить налог с прибыли от торговли на бирже тоже. Есть способ как с помощью первого уменьшить второе. Будет уже на так обидно.

Сегодня расскажу про один лайфхак, чтобы уменьшить налог.

Налоговый кодекс позволяет использовать убыток предыдущих лет, чтобы уменьшить налоговую базу последующих периодов.

Основные принципы следующие:

✔️ Учитываются убытки, полученные по итогам года.

✔️ Убытки можно переносить только вперед. Доход 2020 года можно уменьшить на убыток, полученный в 2019 году. А доход 2019 года нельзя уменьшить на убыток, полученный в 2020 году.

✔️ Нужно переносить последовательно: если в 2017, 2018 и 2019 годах у вас убыток, а в 2020 году — доход, то сначала надо учитывать убыток 2017 года.

✔️ Убытки по операциям с ценными бумагами, обращающимися на рынке и по операциям с производными финансовыми инструментами переносятся отдельно. Убыток по производным финансовым инструментам переносится общей суммой — независимо от базисного актива.

( Читать дальше )

Заполняем онлайн налоговую декларацию за 2020 год на возврат налога по ИИС! Инструкция в картинках

- 19 января 2021, 12:33

- |

В прошлом году мы пополнили наш Индивидуальный Инвестиционный Счет (ИИС), и уже пора «пожинать» первые плоды — вернуть 13% от внесенной на ИИС суммы в виде возврата НДФЛ. Для этого нам надо подать налоговую декларацию за 2020 год, и чем скорее мы это сделаем, тем быстрее получим до 52 т.р. на свой банковский счет.

Получение денег займет примерно 4 месяца после подачи налоговой декларации, из них 3 месяца займет Камеральная проверка, и еще месяц уйдет на перечисление денег на наш счет.

Чтобы подать декларацию онлайн, нужно быть зарегистрированным на сайте nalog.ru или gosuslugi.ru

Если у вас еще нет своего личного кабинета, то можно прийти в любую налоговую инспекцию, независимо от места регистрации, и получить логин и пароль от личного кабинета. При обращении понадобится только паспорт.

Перед тем, как подать Декларацию, надо подготовить электронные копии следующих документов:

- Документ, подтверждающий заключение Договора ДУ или Брокерского Договора на ИИС. Если ИИС открыт в Gx2Invest, то это будет Заявление о присоединении к Договору доверительного управления.

- Платежные поручения из банка, откуда вы переводили деньги на пополнение ИИС, с отметкой банка об исполнении. Как правило, их можно скачать прямо из мобильного приложения или интернет-банка. Если поручения подавались через отделение банка, то платежное поручение можно получить в бумажном виде у операциониста банка.

- Отчет брокера или доверительного управляющего за тот период, когда было пополнение ИИС. Клиентам Gx2Invest можно предоставить отчет за тот квартал, когда было пополнение.

- Справка 2-НДФЛ за 2020 год с места работы.

( Читать дальше )

Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?

- 11 января 2021, 18:14

- |

Извините, что не про коронавирус!

Как доплатить налоги с акций США биржи СПБ?

Это очень частый вопрос на данном сайте… к сожалении очень мало информации. По умолчанию снимают 30% в США. Если вы подписали форму W8-BEN, то снимают в США 10%, но тогда вам надо доплатить 3% в России.

Никаких экселей не надо! Ничего считать не надо!

Краткая инструкция:

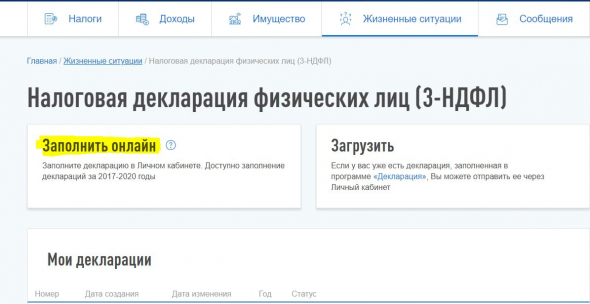

1. На сайте налоговой заходим в личный кабинет налогоплательщика (если он у вас есть)

2. В личном кабинете налогоплательщика в меню «Жизненные ситуации» выбираем пункт «Налоговая декларация физических лиц»

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?" />

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?" />

Нажимаем пункт «заполнить онлайн»

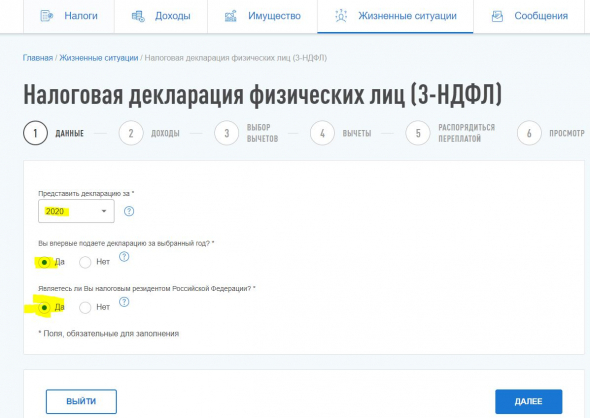

3. Далее заполняем титул декларации:

( Читать дальше )

Инвестмарафон. Обзор ETF и БПИФ на мосбирже.

- 11 января 2021, 17:01

- |

Структура ETF.

СЧА ETF по годам и т.д.

Сам еще не смотрел.

«Инвестиционное болото. Путь от эйфории к глубочайшей депрессии. Туда, но не обратно». Время удивительных историй от новичков в инвестициях

- 09 января 2021, 20:37

- |

Много букв, как и нет системы повествования,

но надеюсь, мой опыт будет полезен новичкам

Предисловие

В этой пространной статье я изложу свой путь новичка в инвестициях, дам некоторые советы по психологии тем, кто только собирается пожертвовать рубли. Сейчас молодая поросль хвастается подросшими портфелями и вечным зеленым летом в мобильных приложениях. Я же начал свой пусть с двух крупных обвалов – «Мартовское дно 2020» и «Августовское снижение 2020». От новичков меня отличает отсутствие эйфории, но наличие глубокой депрессии, утрата веры в рынок и вообще в светлое будущее.

Мне 36 и за моими плечами уже два разорения под ноль. Обнуление, как это сейчас модно говорить. В первом своем обнулении я погорел в реальном секторе экономики (неудавшаяся попытка бизнеса), второе обнуление мне обеспечила бывшая супруга, пустив меня по миру в ходе бракоразводного процесса. Первый опыт забрал у меня 2 млн рублей в пресловутом 2008 году, развал брака в 2017 унес почти 9 млн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал