Избранное трейдера Fandor777

Почему "7 правил", "8 условий", "666 признаков" успешного трейдинга - всегда фигня

- 28 декабря 2019, 14:59

- |

— Ты сколько зарабатываешь?

— 60 тыр

— а хочешь больше?

— да

— так иди и заработай

Чего только стоят мантры про риск-менеджмент, мол научитесь его соблюдать и всё будет хорошо. Только забывают добавить, что для этого нужно уметь ПРАВИЛЬНО ставить стопы. То есть при входе в рынок вы делаете 2 предположения — куда пойдёт рынок и при каком условии сценарий будет отменён. Если они постоянно будут расходится с реальностью, всё равно сольёте, соблюдаете риск-менеджмент или нет. Риск-менеджмент — не панацея, он даёт возможность не слить слишком много при ошибках, которые бывают у всех. Но если у вас одни сплошные ошибки, он не поможет.

В целом всё это относится не только к соблюдению риск-менеджмента, но и к другим вопросам психологии, парапсихологии и солнечной проктологии. Это — довесок. Главное — уметь определять, куда пойдёт рынок.

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 12 )

Что полезного я узнал, прочтя 20 книг в 2019 году?

- 20 декабря 2019, 21:07

- |

Но есть еще другой вопрос: если вы читаете только полезные книги (как я), то сохраняется ли эта польза в голове? Я чувствую такой интересный нюанс: полезных знаний я получаю куда больше, чем у меня есть времени, чтобы их применить. Поэтому часть из них забывается. Но я точно знаю и чувствую, что полезные идеи сохраняются в подсознании. Что касается например медицинских знаний, то они укладываются в мою голову тонкими слоями. То есть прочтя одну книгу, я сразу всего не запомню. Но книга за книгой знания упаковываются в некий фундамент постепенно.

Лично моя память не умещает все те факты и знания, о которых я прочел. Но пользы от чтения будет больше, если иногда повторять те идеи, о которых ты читал спустя какое-то время. Здесь бы я хотел отметить некоторые идеи, о которых я прочел в 2019 году.

Рынок

- Делать регулярную реальную доходность много лет существенно сложнее, чем кажется.

- Капитал игрока будет расти, если его компетенция превосходит компетенцию, средневзвешенную по капитализации управляемых ею активов

- Создавайте активы, а не ценности, если ваша цель — развитие бизнеса

- Будь терпим к другим людям, не давай оценки людей и их идей

- В шею гнать негативных людей

- Будь внимательным слушателем, слушай людей с уважением, слушай активно

- Работайте ради служения обществу, а не ради одной выгоды или прибыли

- Глупо мечтать о том, чтобы накопить достаточно денег, зарыть голову в песок и ничего не делать. Смысл жизни и состоит в деянии.

- Надо быть добрым к людям. И не говорить бранных слов.

- Скрам: делишь мегазадачу на спринты, чтобы уже через 2-3 недели получить первый результат

- Кайдзен. Постоянное самосовершенствование, непрерывное улучшение… через PDCA цикл.

- Предприниматель, специалист и менеджер — это разные люди. Не надо их в себе объединять.

- чем больше делает сам владелец, тем меньше делают его сотрудники.

- для существующих клиентов вероятность покупки +70% чем для остальных

- 85% потенц клиентов выбирают ту компанию, к-я более заметна

- Бизнес это единый дисциплинированный подход

- Постоянно изучай и анализируй статистику и цифры

- the goal: max return on time spent

( Читать дальше )

Самое сложное в трейдинге

- 20 декабря 2019, 12:52

- |

Прочитал парочку постов («никогда не продавайте на верхах (не покупайте на низах»). Но это же не так!

Когда рынок находится в боковике (или канале с малым наклоном), именно так и нужно действовать (продавать на верхах, покупать на низах). В трендах же всё наоборот. В боковиках рынок проводит больше времени, но в трендах движения более резкие. Так что придумать стратегию, дающую прибыль и там, и там, нереально.

Отличить одно от другого с помощью индикаторов невозможно. Все индикаторы трендов запаздывающие (незапаздывающие невозможно представить даже теоретически), поэтому могут показать его наличие, когда тренд уже закончен. Было бы по-другому, написать всегда выигрывающего робота не составляло бы проблем, ибо стратегия в обоих случаях понятна.

Вот именно поэтому мне и нравится комбинация волнового и циклического анализа, ибо она ставит своей целью определение того, в какой стадии находится рынок. Все остальные средства ТА к ним легко прикручиваются и служат подтверждением.

( Читать дальше )

Портфель Уоррена Баффета

- 18 декабря 2019, 19:13

- |

Уоррен Баффет, несомненно, является самым влиятельным инвестором в современной истории, за действиями которого внимательно наблюдает весь рынок.

В конце концов, вряд ли кто-то сможет похвастаться таким же умением с легкостью создавать портфель, превосходящий по своей динамике индекс S&P 500. В общем, неудивительно, что участники рынка жаждут перенять мастерство Баффета, анализируя его действия и стараясь ухватить хоть маленький кусочек гениальности легендарного инвестора.

Несмотря на столь масштабный успех, инвестиционная модель Баффета всегда была прозрачной, прямой и последовательной. По сути, он инвестирует в справедливо оцененные «голубые фишки», выплачивающие большие дивиденды и отличающиеся сильным финансовым состоянием. Баффет покупает акции таких компаний с намерением удерживать их в течение длительного времени.

( Читать дальше )

Rosenblatt демонстрирует уверенность в шорте Apple (цель $150), так как продажи iPhone в Китае упали

- 18 декабря 2019, 19:06

- |

«Основываясь на наших недавних проверках каналов, мы считаем, что общие продажи Apple iPhone в Китае упали на ~ -30% г / г в ноябре», — сказал Чжан в записке для клиентов во вторник.

Чжан заявил, что потребители выбирают более дешевые модели, чем iPhone 11 Pro, который продается по цене около 1100 долларов.

Рейтинг «продавать» Розенблатта на Apple имеет целевую цену в $ 150 за акцию, примерно на -46% от текущей цены во вторник утром.

Только на прошлой неделе Credit Suisse предупредил об уменьшении поставок iPhone в Китай:

Только на прошлой неделе Credit Suisse предупредил об уменьшении поставок iPhone в Китай:CS сказал, что поставки iPhone в Китае упали на 35,4% г / г в ноябре (после падения на 10,3% г / г в октябре). Это при росте на 0,2% на более широком региональном рынке смартфонов. Кроме того, CS сообщает, что общий объем поставок в Китай сейчас снизился на 7,4% с момента запуска линии iPhone 11.

( Читать дальше )

СЗ №1: Не продавайте на максимуме!

- 18 декабря 2019, 16:14

- |

СЗ №1: Не продавайте на максимуме!

Введение

Эта статья является первой в цикле СЗ (статистические закономерности). Статьи этого цикла будут посвящены тестированию различных статистических закономерностей. И сегодня мы рассмотрим СЗ №1, которую можно сформулировать так: “не продавайте бумагу, которая находится вблизи своего максимального значения”.

Основная идея этой СЗ заключается в том, что бумага, которая находится вблизи своего максимума, скорее всего, продолжит свой рост и дальше. В данном случае рекомендуется подождать немного и когда бумага остановится в своем росте, только тогда ее продавать.

Я беру на себя смелость утверждать, что СЗ №1 работает на различных таймфреймах, но в данной статье будет приведено тестирование только на дневном таймфрейме. Более того, мы сейчас протестируем следующее утверждение: “не продавайте бумагу в конце дня, если она близка к своему максимальному дневному значению”. В данном случае я утверждаю, что “

( Читать дальше )

Риски. Плечи. Усреднение.

- 03 декабря 2019, 19:26

- |

2. Риски на сделку от 1% на депо. Но не более 10% просадки в одной сделке.

3. Усреднение МАХ в три колена.

Дальше. Принципы управления позицией. Рынок воллативен, стоит понимать что бумажная прибыль колеблется от — до + в течении торгов. НЕ СТРЕМЛЮСЬ брать тейки больше стопа. Лучше несколько пофиксить в маленький плюс, чем одну но в минус.

1. Лот 0.02 на депо до 20к рублей. Разгонная тактика с 1к. У меня уходит на это от недели до месяца. Зависит от рынка. Максимум можно набирать 0.02х3 ордера. На усреднение. Дистанция между ордерами подбирается индивидуально, но в среднем от 15п до 50п. Если движение против меня продолжается — дальние ордера лочаться, а ближайшие закрываются. И дальше продолжается торговля по уже сформировавшемуся движению.

2. После достижения 20к, в дальнейшем лотность ордера сохраняется с соотношением 0.01 на 10к депозита.

Например депозит 33к — ордер на сделку 0.03. Допустимо открытие ещё двух ордеров по 0.03, или же больше, но меньшей лотностью. Главное чтобы общий объем ордеров не превышал трехкратное от первоначального(0.03 на 33к, т.е. не более чем 0.03х3=0.09 лота)

( Читать дальше )

Почему рынок недвижимости скоро рухнет?

- 29 ноября 2019, 05:12

- |

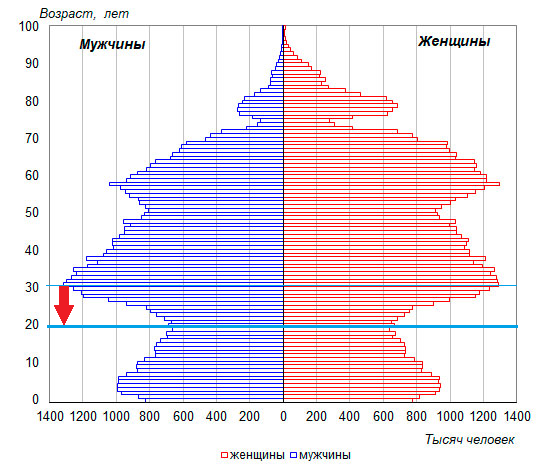

В период с 2000 до 2008 года был отложенный спрос со стороны поколения шестидесятников, которые, условно, разъезжались с тёщами. Не забываем, что 1998 год многих подкосил, там была стагнация до 2002 и уже с конца 2002 начался строительный бум.

Получается, что сейчас пик спроса, а в семейную жизнь начинает входить демографическая яма 90-х. И продлится это около 10 лет. Плюс часть этой группы молодых людей эмигрирует. Соответственно, прогнозируется существенный провал спроса.

Опционы? Да легко

- 28 ноября 2019, 21:44

- |

Вот тут давно описана моя система продажи путового месячного «края» и приведены ее тесты с 2008 по 2013:

www.howtotrade.ru/nw/index.php?p=1380184332

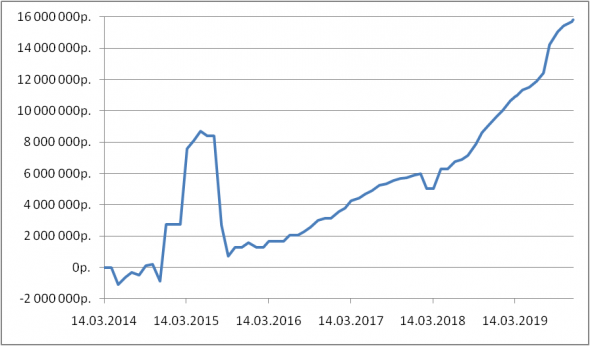

Вскоре после той публикации эта система начала торговаться в реале на объеме в почти 1000 контрактов в сумме (на фирме 960 контрактов). 3 марта 2014 торговля этой системы была закрыта. Почему? Ссылку на это дам в конце (я уже об этом тут писал), потому что это будет хорошим резюме к нижеизложенному.

Собственно расчет вариационной маржи для 960 контрактов я продолжил и после прекращения торговли. Эдакий out-of-sample. И что получается? А вот что по дням экспирации (мы помним, что продаваемые опционы месячные)

График в рублях, потому что я не знаю к чему отнести накопленную вармаржу. Ну до сентября 2015-го выглядит не очень красиво, я бы такое не торговал, но с 15 сентября 2015-го очень даже симпатично

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал