Избранное трейдера Falcone

Приоритетность фильтров при формировании портфеля.

- 29 апреля 2020, 19:58

- |

Самый первый фильтр — это DY (Дивидендная Доходность)

Если эмитент платит дивы, сравнимые с ключевой ставкой или выше её, то от этого портфельному спекулянту двойная польза:

1 — это позитивный сигнал, говорящий о том, что эмитент хорошо относится к миноритариям

2 — у портфельного спекулянта благодаря дивам появляется денежный поток, который он может использовать по своему усмотрению

( Читать дальше )

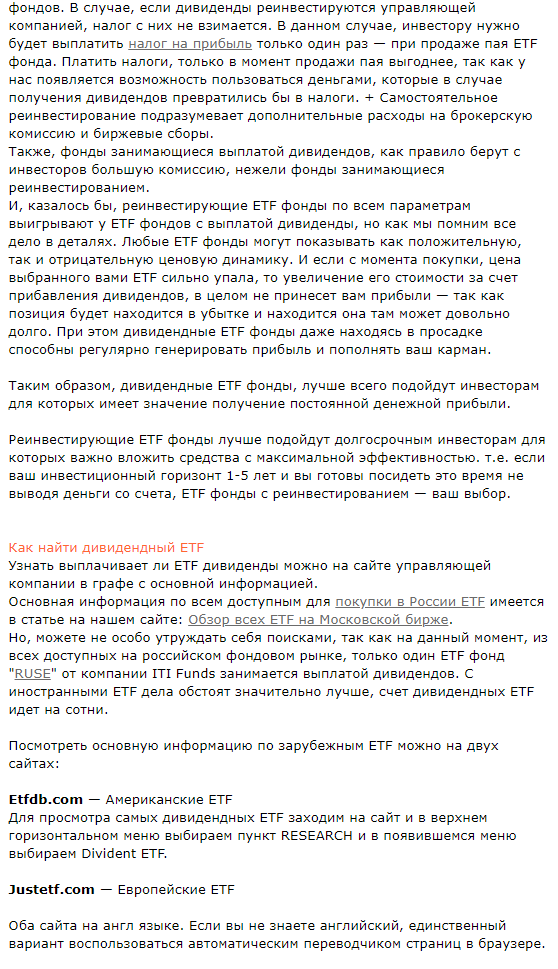

Какой индикатор нужен для календарного спреда фьючерсов

- 27 апреля 2020, 19:55

- |

Код довольно прост:

— Складывает Value графиков GraphId1 и GraphId2

— При запуске на загрузке Quik'а работает код предыдущей загрузки

— с последними свойствами, полученными из кода или интерактивно.

— При запуске старые бары графика данных сканируются дважды,

— только если есть подключение к серверу.

— При смене тайм-фрейма старые бары сканируются только единожды.

— При загрузке Quik'а первый скан до подключения к серверу.

CandlesOK = true

Settings = { — После смены тайм-фрейма нужно интерактивное подтверждение

Name = "_Add"

,GraphId1 = «Tag-1» — Перезадать оба после первой загрузки.

,GraphId2 = «Tag-2» — Сохраняются при последующих запусках.

,Factor1 = 1 — Для GraphId1

,Factor2 = 1 — Для GraphId2

,Base1 = 0 — Для GraphId1

,Base2 = 0 — Для GraphId2

,Value = «close»

,line = { — Исчезает прогррамный доступ после 1-го интерактивного изменения

{Name = «close»

,Color = RGB(255,255,0) — Жёлтый

,Type = TYPE_HISTOGRAM — POINT, LINE, DASH, DOT, HISTOGRAM,

,Width = 2} — TRIANGLE_UP, TRIANGLE_DOWN.

}

}

function Init()

local s = «Indicator _Add:»

if 0 == getNumCandles (Settings.GraphId1) then

CandlesOK = false

s = s .."\n invalid GraphId1"

end

if 0 == getNumCandles (Settings.GraphId2) then

CandlesOK = false

s = s .."\n invalid GraphId2"

end

if not CandlesOK then message (s) end

return #Settings.line

end — Init()

function OnCalculate (index)

if index == 1 then

CandlesOK = true

if 0 == getNumCandles (Settings.GraphId1) or

0 == getNumCandles (Settings.GraphId2) then

CandlesOK = false

end

--[[message («Settings.Value »… tostring (Settings.Value)

.."\nSettings.line "… tostring (Settings.line)

.."\nCandlesOK "… tostring (CandlesOK))--]]

if Settings.Value ~= «open» and Settings.Value ~= «high» and

Settings.Value ~= «low» and Settings.Value ~= «close» then

Settings.Value = «close»

message («Indicator _Add: Value must be open/high/low/close»)

end

end

if not CandlesOK then return nil end

local candle1 = (getCandlesByIndex (Settings.GraphId1, 0, index-1, 1))[0]

local candle2 = (getCandlesByIndex (Settings.GraphId2, 0, index-1, 1))[0]

local val1 = candle1[Settings.Value]

local val2 = candle2[Settings.Value]

— Результат return res == 0 and nil or res всегда 0 при res == 0

if val1 == 0 or val2 == 0 then return nil end

return (val1 + Settings.Base1) * Settings.Factor1

+ (val2 + Settings.Base2) * Settings.Factor2

end — OnCalculate()

Использование метода Монте-Карло для создания портфеля

- 26 апреля 2020, 14:17

- |

Начинающие (да и не только) инвесторы часто задаются вопросом о том, как отобрать для себя идеальное соотношение активов входящих в портфель. Часто (или не очень, но знаю про двух точно) у некоторых брокеров эту функцию выполняет торговый робот. Но заложенные в них алгоритмы не раскрываются.

В этом посте будет рассмотрено то, как оптимизировать портфель при помощи Python и симуляции Монте Карло. Под оптимизацией портфеля понимается такое соотношение весов, которое будет удовлетворять одному из условий:

- Портфель с минимальным уровнем риском при желаемой доходности;

- Портфель с максимальной доходностью при установленном риске;

- Портфель с максимальным значением доходности

Для расчета возьмем девять акций, которые рекомендовал торговый робот одного из брокеров на начало января 2020 года и так же он устанавливал по ним оптимальные веса в портфеле: 'ATVI','BA','CNP','CMA', 'STZ','GPN','MPC','NEM' и 'PKI'. Для анализа будет взяты данные по акциям за последние три года.

#Загружаем библиотеки import pandas as pd import yfinance as yf import numpy as np import matplotlib.pyplot as plt # Получаем данные по акциям ticker = ['ATVI','BA','CNP','CMA', 'STZ','GPN','MPC','NEM', 'PKI'] stock = yf.download(ticker,'2017-01-01', '2019-01-31')

( Читать дальше )

Как я торговал крипту

- 26 апреля 2020, 12:03

- |

Вспомнился мне тут алгоритм, который я торговал на крипте в 2017 году.

2017 год, время когда BTC и вся остальная крипта летела to the moon. Алгоритмически было практически нереально обогнать B&H, но все прекрасно понимали, что когда-нибудь пузырь сдуется. У меня не было никакого желания строить алго в такое время, для бектестов просто не было данных, отражающих разные стадии рынка. Но все же за криптой я следил, хоть и немного со стороны — подписался на разные каналы в телеге и время от времени почитывал. Как это принято в телеге, один канал пиарит другой и так мне на глаза попались Pump каналы. Ребята разгоняли тонкие шиткоины на Bittrex, YoBit и еще нескольких биржах на 150-400% в течение нескольких минут. Казалось бы — деньги на ладоне, включай телеграм бота и входи на момент публикации сообщения с тикером. Но все было не так радостно — спреды гигантские и войти по хорошим ценам просто нереально. Легко сообразить что, собственники каналов закупались намного раньше и на спайке сливали все свои монеты. Для толпы были красивые графики и цифры роста, но заработать было, конечно, очень трудно. Само же существование таких каналов давало неплохой эйдж -пампы анонсировались заранее, обычно за несколько дней, было точно известно время пампа и биржа. Дальше уже дело было за техникой — я собрал котировки всех шиткоинов за последние полгода, нашел промежутки, когда монеты пампили и разбил все это на время дня. Наибольшее количество пампов приходилось на 13-00 по мск, что в общем-то неплохо коррелировало с тем, что я видел в каналах. Сама идея стратегии очень проста — покупаем монеты, которые потенциально могут быть разогнаны в наиболее вероятное время (а по началу это всегда была либо середина, либо начало часа), выходим по тейку (вроде 120%) или после окончания памп периода. Первичный тест на широком портфеле (порядка 150 тикеров, если память не изменяет) был достаточно неплох, но большая комиссия + тонкий рынок съедали очень много прибыли от выстреливших монет (иногда их было несколько за один день). Логичным решением было сузить круг торгуемых тикеров, что я и сделал. Сначала убрал тикеры, с большой ликвидностью (их тяжело разгонять и далеко они не улетают), затем убрал тикеры с совсем маленькой ликвидностью (улетают хорошо, но тяжело выходить, если не полетели), затем убрал тикеры, пампы по которым были не так давно, ну и наконец отфильтровал тикеры по диапазону цены (чем дешевле, тем лучше летали). Таким образом в каждый день выходило всего около 20 тикеров, из которых стрелял 1-2. Суммарный результат получался, конечно, не таким впечатляющим как 100% на сделку, но в целом выглядел неплохо. За пару дней я написал коннектор к бирже (Bittrex) + простенький движок конкретно для этой стратегии. Это был октябрь или ноябрь 2017. В итоге я проторговал эту стратегию где-то до февраля, а сломалась она где-то в январе. В переводе, на биток доходность за этот период была порядка 400%, в долларах — намного больше за счет роста самого битка. Увы, емкость стратегии была очень мала.

( Читать дальше )

Мне стало всё понятно с нефтью и биржей еще год назад

- 26 апреля 2020, 10:17

- |

( Читать дальше )

Как заработать на случайном блуждании. Часть 6.

- 25 апреля 2020, 20:44

- |

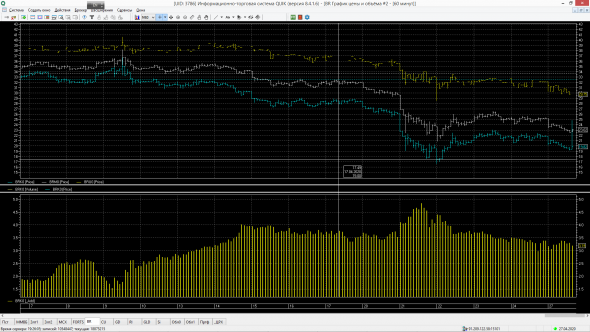

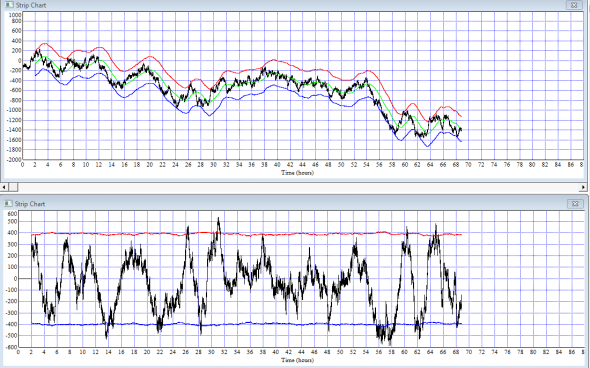

В продолжение темы https://smart-lab.ru/blog/612608.php, хотелось бы добавить небольшое исследование.

Итак, мы остановились на том, что приращения рыночных котировок представляют собой расстояния, которое проходит броуновская частица за экспоненциальное время.

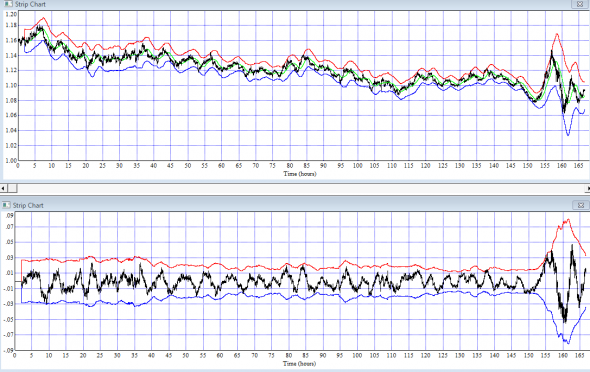

Еще раз смотрим на интегрированный процесс по таким приращениям:

Хорошая модель, но… Не хватает главного — ответа на вопрос: а откуда берется нестационарность дисперсии реального рыночного процесса?

Ведь дисперсионный канал ±(sqrt(2*D*t)) на нижнем графике суммы приращений в скользящем временном окне практически =const, а на деле:

( Читать дальше )

Трейдер и концепция СЛОЖНОСТИ

- 25 апреля 2020, 17:37

- |

«Играйте на рынке только тогда, когда все факторы складываются в вашу пользу.

Никто не может играть на рынке все время и постоянно побеждать.

Бывают моменты, когда вы должны полностью пребывать вне рынка,

как ввиду эмоциональных, так и ввиду экономических причин».

Джесси Ливермор.

( Читать дальше )

Трагедия на 60,640 контрактов CLJ0 на Московской бирже.

- 21 апреля 2020, 01:02

- |

Сегодня он упал на планку $8,84 и остался на ней лежать.

Вы могли просто разорить себя, просто взяв и купив с планки.

Потому что на 1 купленный по 8,84 контракт вам придется выплатить....

Смысл в том, что это российский контракт, который торгуется на Московской бирже, а его исполнение привязано к американской нефти WTI, которая торгуется в США на Nymex. Вот правила биржи по исполнению нашего контракта:

Цена исполнения контракта считается равной значению расчетной цены (Settle Price) соответствующего фьючерса Light Sweet Crude Oil Futures, которая определяется биржей NYMEX и публикуется на сайте CME Group по адресу www.cmegroup.com в последний торговый день, предшествующий дню исполнения соответствующего фьючерса Light Sweet Crude Oil Futures. (Информация о значении расчетной цены (Settlement Price) соответствующего фьючерса Light Sweet Crude Oil Futures размещена на сайте www.cmegroup.com в открытом (бесплатном) доступе, значение цены выражено в долларах США за 1 (один) баррель нефти сорта Light Sweet Crude Oil. Биржа и Клиринговый центр не несут ответственности за недостоверность, неполноту и несвоевременное обновление информации о значении расчетной цены (Settlement Price) соответствующего фьючерса Light Sweet Crude Oil Futures на сайте www.cmegroup.com, а также за сбои в работе указанного сайта.)https://www.moex.com/ru/contract.aspx?code=CLJ0&utm_source=www.moex.com&utm_term=clj0

Прикол однако в том, что если контракт американский торговался непрерывно целый день и упал в минус, правила Московской биржи ограничили падение фьючерса так называемым нижним лимитом торгов, в результате чего фьючерс упал на планку $8,84 и тем кто «попал» продать свои контракты на Мосбирже уже было невозможно.

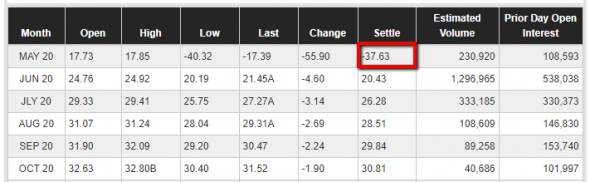

Цена Settle price 20 апреля составила -$37,63. Вот ссылка на табличку:

https://www.cmegroup.com/trading/energy/crude-oil/light-sweet-crude_quotes_settlements_futures.html

Если финальный сеттлмент был сегодня (я так и не понял до конца, сегодня или завтра), то покупатель 1 контракта с планки в итоге бы должен был бы перевести продавцу 8,84+37,63=$46,47х10 (10 это размер контракта). то есть -$465.

Завтра по идее по майскому контракту уже торгов нет так как:

If the 25th calendar day is not a business day, trading terminates 4 business days prior to the 25th calendar day of the month prior to the contract month

При ОИ = 60 тыс контрактов, чей-то убыток составит $28 млн. (Это только относительно цены планки, а ведь покупцы покупали то выше)

В следующий раз хорошенько подумайте, прежде чем купить какой-либо фьючерс с планки😀

Как говорится, не влезай, убьет, в самом прямом смысле.

Есть конечно ряд вопросов:

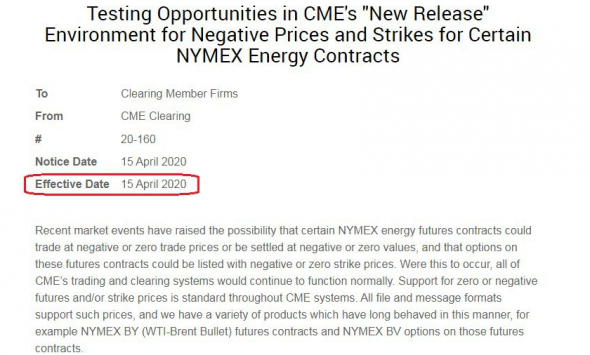

👉почему на cme не сработал нижний лимит $0,01

👉как мосбиржа будет исполнять контракты, если сеттл прайс -$37?

Говорят, что американская биржа заранее предвидела вариант отрицательных нефтяных цен и с 15 апреля сняли эти лимиты.

https://www.cmegroup.com/notices/clearing/2020/04/Chadv20-160.html#pageNumber=1

Вот жеш кто-то мог разбогатеть, если бы вовремя прочитал этот релиз и поверил в него.

Мораль сей басни?

👉Господа, когда ЦБ хочет ввести квалификацию инвесторов, ЦБ знает что делает. Ведь вы, торгуя фьючерсы, вряд ли думали, что ваш лонг в нефти может упасть на планку, что вы не сможете его закрыть, а исполнят ваш контракт глубоко в минусе, потому что таков регламент биржи.

Ну а у срочного рынка Московской биржи уже второй большой прикол с нефтяными фьючерсами за последние два года. (Предвижу уже как летят камни в адрес срочного рынка😢). Причем в этот раз мне кажется куда гораздо круче, чем тот который случился в декабре 2018 года.

Но положа руку на сердце, давайте признаем: деривативы — это опасный инструмент, и тот кто ими торгует, должен полностью понимать специфику инструмента. Поэтому ответственность лежит на каждом, кто покупает и продает фьючерсы, ведь вы автоматически соглашаетесь с регламентом биржи.

А возможно и обойдется, ведь народ наш в основном торгует Brent на Мосбирже, а не WTI, поэтому надеюсь, что пострадавших будет не так много как в 2018-м.

Три грааля l 3 часть

- 20 апреля 2020, 09:46

- |

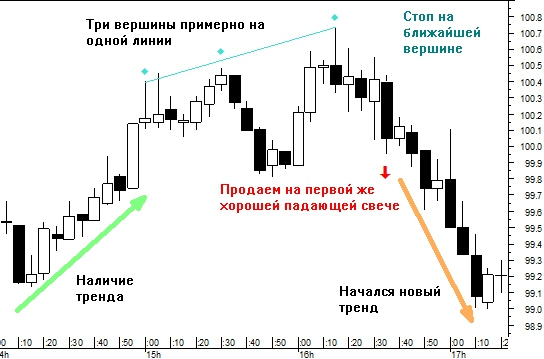

Грааль №3. Три индейца. После некоторого тренда три последовательно

восходящие вершины образуются на одной линии. Это лучший признак

истощения тренда. Ждем первую же полновесную импульсную свечу в

обратном направлении и открываем сделку. Стоп за границей последней

вершины или еще лучше за границей импульсной свечи

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал