SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Toddler

Как заработать на случайном блуждании. Часть 5

- 12 апреля 2020, 14:42

- |

Грааль... Где ж ты находишься?

Иногда мне кажется, что Он рядом, только руку протяни, ан — нет, не все так просто. Но, жажда напиться из Него — безмерна. Продолжим наш путь.

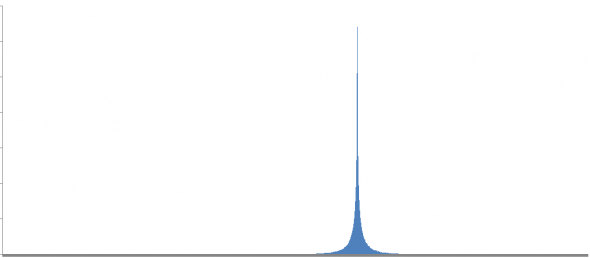

Сегодня постараемся смоделировать распределение приращений цены. Ведь мы же помним, что оно выглядит вот так:

Это распределение не принадлежит к классу известных, но как его получить?

Очевидно, оно является композицией двух распределений — мгновенной скорости процесса и времени рынка.

Распределение интервалов времени между тиками было исследовано здесь:

https://www.mql5.com/ru/forum/221552/page270#comment_6923847

Гамма-распределение+Коши… Именно неравномерная, непуассоновская интенсивность тикового потока дает т.н. нестационарность рыночного процесса.

Аппроксимируем это распределение обычным экспоненциальным, а рыночное движение представим в виде броуновского — когда расстояние, проходимое частицей через равномерные интервалы времени принадлежит распределению Гаусса.

В этом случае, рыночные приращения цены можно представить как расстояния, которые проходит броуновская частица через экспоненциальные интервалы времени.

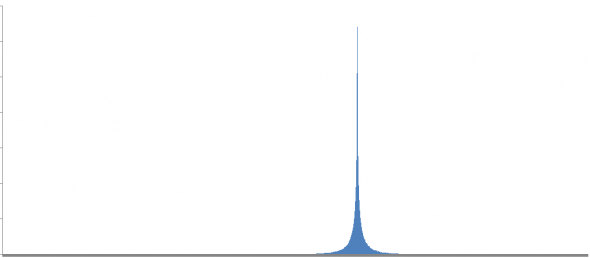

Смотрим на плотность вероятности как набор случайных величин, полученных произведением СВ гауссовского и экспоненциального распределений:

Да, действительно, мы получили хорошее приближение к распределению реальных рыночных приращений.

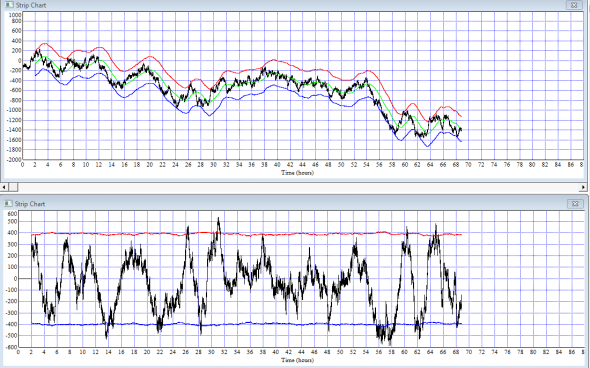

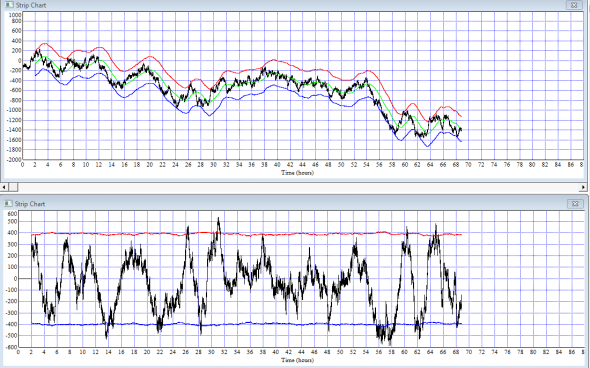

Смотрим на интегрированный процесс по таким приращениям:

Верхний график — собственно процесс относительно скользящей средней МА(7200) в дисперсионном канале МА± (sqrt(2*D*t))

Нижний график — индикатор по стратегии, изложенной в https://smart-lab.ru/blog/579572.php

Собственно, результаты по стратегии возврата к среднему от границ канала:

— по верхнему графику: 11 сделок (+7/-4) профит +538 пунктов

— по нижнему графику: 11 сделок (+8/-3) профит +329 пунктов

Да, моделирование дает надежду, что на рынке можно заработать.

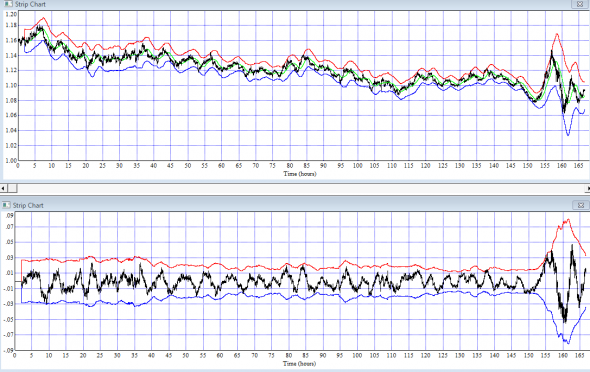

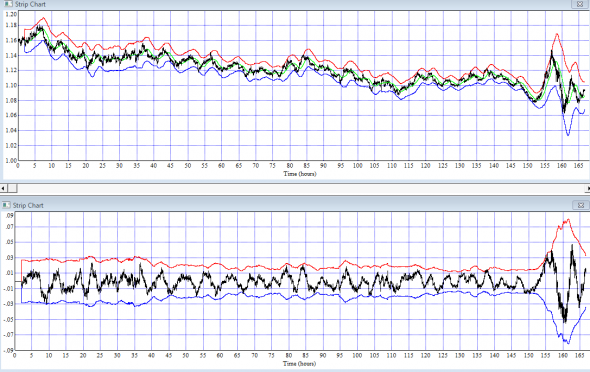

Однако, не следует забывать, что работая с OPEN/CLOSE M1, мы имеем нестационарный канал дисперсии.

Например, для пары EURUSD за период 31.08.2018г. — 10.04.2020г. в недельном скользящем окне (=7200 значений CLOSE M1) имеем следующую картину:

Результаты по стратегии возврата к среднему от границ канала:

— по верхнему графику: 15 сделок (+11/-4) профит -171 пункт (!!! -171 пункт, черт возьми, при подавляющем количестве положительных сделок...)

— по нижнему графику: я не стал смотреть, т.к. расстроился...

Все-таки, нестационарность реального процесса, выражающаяся в непостоянном значении дисперсии, говорит о том, что использовать данные, полученные при равномерном считывании котировок, нельзя ни в коем случае.

Нужен переход к экспоненциальному времени рынка, в котором обязательно найдется стационарный процесс. А уж заработать на нем мы уж как-нибудь сумеем, как показали исследования в этой статье.

Подозреваю, что переход к равнотиковым барам — это не просто одно из направлений исследований, а единственно верное решение.

Спасибо за внимание.

Toddler.

Иногда мне кажется, что Он рядом, только руку протяни, ан — нет, не все так просто. Но, жажда напиться из Него — безмерна. Продолжим наш путь.

Сегодня постараемся смоделировать распределение приращений цены. Ведь мы же помним, что оно выглядит вот так:

Это распределение не принадлежит к классу известных, но как его получить?

Очевидно, оно является композицией двух распределений — мгновенной скорости процесса и времени рынка.

Распределение интервалов времени между тиками было исследовано здесь:

https://www.mql5.com/ru/forum/221552/page270#comment_6923847

Гамма-распределение+Коши… Именно неравномерная, непуассоновская интенсивность тикового потока дает т.н. нестационарность рыночного процесса.

Аппроксимируем это распределение обычным экспоненциальным, а рыночное движение представим в виде броуновского — когда расстояние, проходимое частицей через равномерные интервалы времени принадлежит распределению Гаусса.

В этом случае, рыночные приращения цены можно представить как расстояния, которые проходит броуновская частица через экспоненциальные интервалы времени.

Смотрим на плотность вероятности как набор случайных величин, полученных произведением СВ гауссовского и экспоненциального распределений:

Да, действительно, мы получили хорошее приближение к распределению реальных рыночных приращений.

Смотрим на интегрированный процесс по таким приращениям:

Верхний график — собственно процесс относительно скользящей средней МА(7200) в дисперсионном канале МА± (sqrt(2*D*t))

Нижний график — индикатор по стратегии, изложенной в https://smart-lab.ru/blog/579572.php

Собственно, результаты по стратегии возврата к среднему от границ канала:

— по верхнему графику: 11 сделок (+7/-4) профит +538 пунктов

— по нижнему графику: 11 сделок (+8/-3) профит +329 пунктов

Да, моделирование дает надежду, что на рынке можно заработать.

Однако, не следует забывать, что работая с OPEN/CLOSE M1, мы имеем нестационарный канал дисперсии.

Например, для пары EURUSD за период 31.08.2018г. — 10.04.2020г. в недельном скользящем окне (=7200 значений CLOSE M1) имеем следующую картину:

Результаты по стратегии возврата к среднему от границ канала:

— по верхнему графику: 15 сделок (+11/-4) профит -171 пункт (!!! -171 пункт, черт возьми, при подавляющем количестве положительных сделок...)

— по нижнему графику: я не стал смотреть, т.к. расстроился...

Все-таки, нестационарность реального процесса, выражающаяся в непостоянном значении дисперсии, говорит о том, что использовать данные, полученные при равномерном считывании котировок, нельзя ни в коем случае.

Нужен переход к экспоненциальному времени рынка, в котором обязательно найдется стационарный процесс. А уж заработать на нем мы уж как-нибудь сумеем, как показали исследования в этой статье.

Подозреваю, что переход к равнотиковым барам — это не просто одно из направлений исследований, а единственно верное решение.

Спасибо за внимание.

Toddler.

4.9К |

Читайте на SMART-LAB:

Операционные результаты Группы «Аэрофлот» за февраль 2026 года

Всем привет! Подводим итоги перевозок в феврале.

✈️ Пассажиропоток вырос на 2,0% по сравнению с февралем 2025 года и достиг 3,6 млн...

12:01

Amazon или Tesla. Чьи акции интереснее после падения?

Американский рынок скорректировался, S&P 500 обновил трехмесячные минимумы, и у инвесторов появился повод добавить в портфели подешевевшие...

10:24

— Здесь рыбы нет!

— да кто это говорит???!!!

— Это директор катка говорит!!!

правильно сказали тут рыбы нет. Границы это примитивно и изменяемо по времени. чем вы там строите канал — МА? Ха Ха.

Границы со свистом изменятся и там где был макс, резко станет мин.

график должен быть отнормирован по амплитуде и частоте колебаний, и это будет совсем не тот график который вы видите на экране.

И не забудьте разницу, которая сжирает мат ожидание.

Хотя какая разница. Если посмотрите глубже, то увидите что это уже не хаотичное блуждание, это поглощение функций.