Избранное трейдера Evvibris

На Московской бирже начались торги биржевым фондом дивидендных акций

- 19 января 2021, 12:31

- |

19 января на Московской бирже начались торги паями рублевого БПИФ "ДОХОДЪ Индекс дивидендных акций РФ" под управлением УК «ДОХОДЪ».

Торговый код фонда – DIVD.

Фонд следует индексу «ДОХОДЪ Индекс дивидендных акций РФ» (IRDIV). Получаемые дивиденды по акциям полностью реинвестируются.

Минимальное количество бумаг в фонде – 15, ребалансировка будет производиться каждые полгода.

Минимальная сумма инвестиций – 1000 рублей.

При покупке паев на срок более трех лет действует налоговый вычет, паи также могут приобретаться на индивидуальные инвестиционные счета (ИИС).

сообщение

- комментировать

- ★8

- Комментарии ( 9 )

Индекс MSCI Russia: инструкция по применению

- 27 октября 2020, 15:01

- |

Моя статья в ДОХОДЪ про MSCI Russia.

Yandex, TCS Group, Mail.ru… кто следующий попадет или покинет индекс MSCI Russia?

Эта статья посвящена индексу MSCI Russia, который рассчитывается международной аналитической компанией MSCI Inc. MSCI Russia — фондовый индекс российского рынка, входящий в группу индексов развивающихся рынков MSCI Emerging Markets. В составе индекса — ценные бумаги 23 российских эмитентов. Вес акций каждого эмитента в составе индекса зависит от капитализации компании и доли её акций в свободном обращении (free float). Состав и структура индекса пересматривается раз в квартал.

Пассивное инвестирование (через покупку индексных фондов или самостоятельное формирование портфелей согласно определенным бенчмаркам) с каждым годом всё больше и больше занимает долю на рынке акций во всем мире, и Россия здесь не исключение. Ведь для многих участников рынка получение даже среднего рыночного результата на длинном интервале является недостижимой целью, а покупая индекс ты решаешь эту задачу легко и дешево (относительно активного управления).

( Читать дальше )

Газпром. Экспорт природного газа из России в августе 2020 года. Разбираемся в причинах слабости котировок на фоне роста спотовых цен

- 21 октября 2020, 09:13

- |

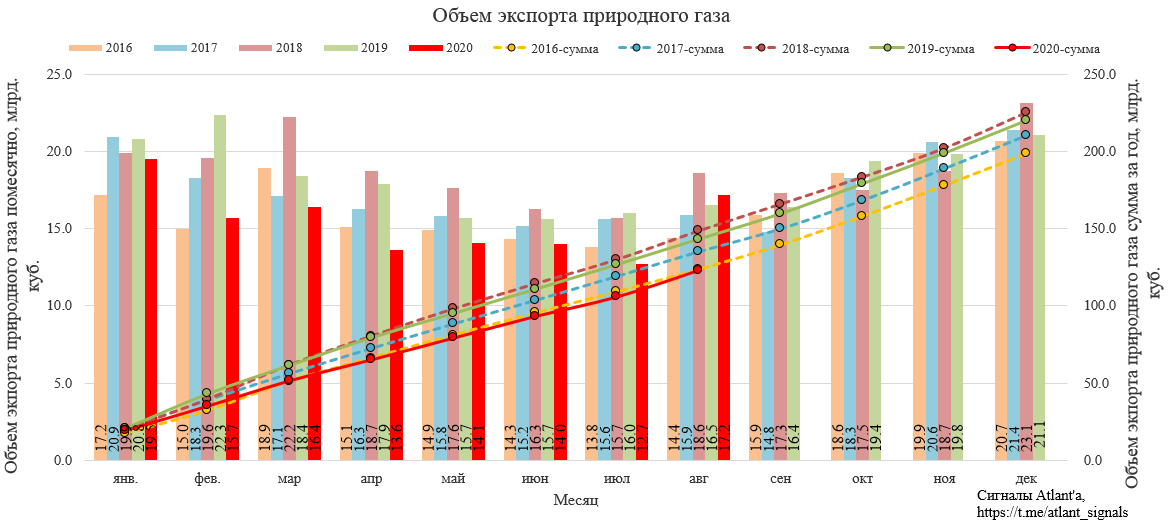

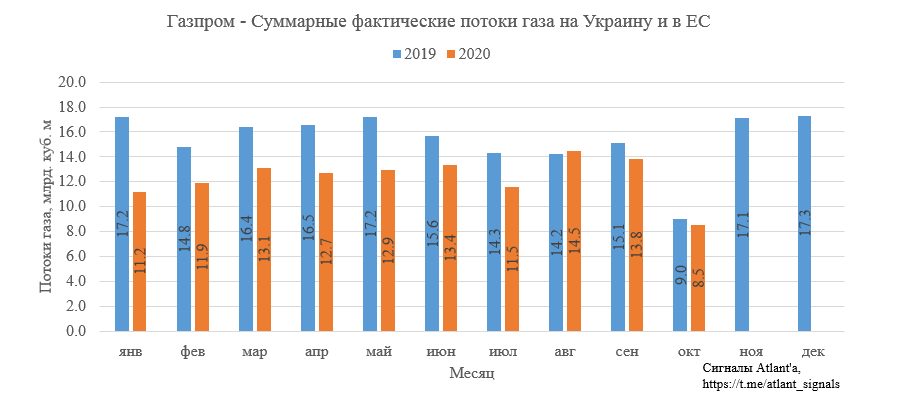

Продолжаем следить за данными федеральной таможенной службы. С этими показателями коррелирует деятельность Газпрома, а значит можно сделать выводы о его финансовых результатах.

В августе объем экспорта природного газа увеличился на 35% относительно прошлого месяца и впервые в этом году увеличился относительно 2019 года, рост в этом случае составил 4% относительно прошлого года. За январь-август 2020 года экспорт составил 123,2 млрд. куб. м, снизившись на 14% относительно 2019 года.

О восстановлении экспорта в августе компания заявляла во время обсуждения отчета МСФО за 2-ой квартал. Также косвенно об этом можно было судить по данным о фактической поставке газа в Европу, публикуемым Газпромом. Однако сентябрь снова выдался слабее прошлого года, как и первые 18 дней октября.

( Читать дальше )

Почему выбор в пользу серебра?

- 16 октября 2020, 15:22

- |

Всем привет!

Данный пост пишу в большей степени для себя, чтобы вернуться к нему через 1-2 года, и оценить насколько оказался прав в своих рассуждениях.

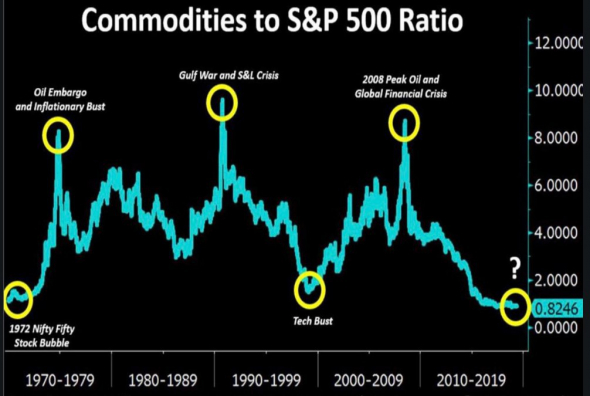

Как говорил ранее, основную ставку в этом году делаю на сырьевые активы, в большей степени на драг металлы, а именно на серебро. Объясню почему:

1) Отношение сырья к наиболее эталонному фондовому индексу в мире, S&P 500, находится на минимальных отметках с 1970 года:

Как показывает история, далее следует долгосрочный цикл роста commodities

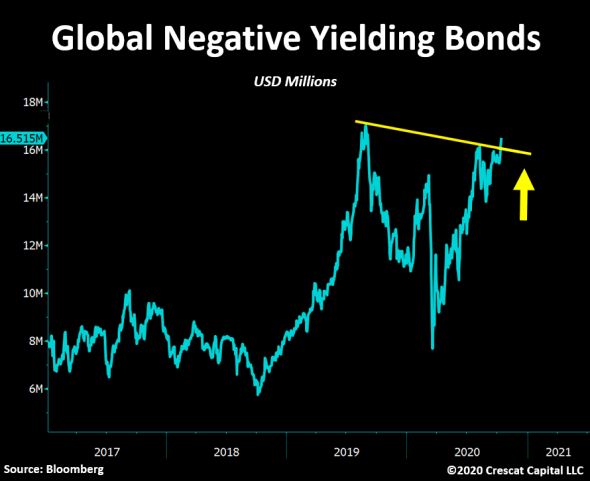

2) Общая оценка облигаций, которые сейчас торгуются с отрицательной доходностью к погашению, превышает 16.5 трлн $. Тенденция восходящая. Данный факт является поддержкой для драгоценных металлов

( Читать дальше )

ММК. Обзор операционных показателей за 3-ий квартал 2020 года. Прогноз финансовых показателей и дивидендов

- 16 октября 2020, 09:28

- |

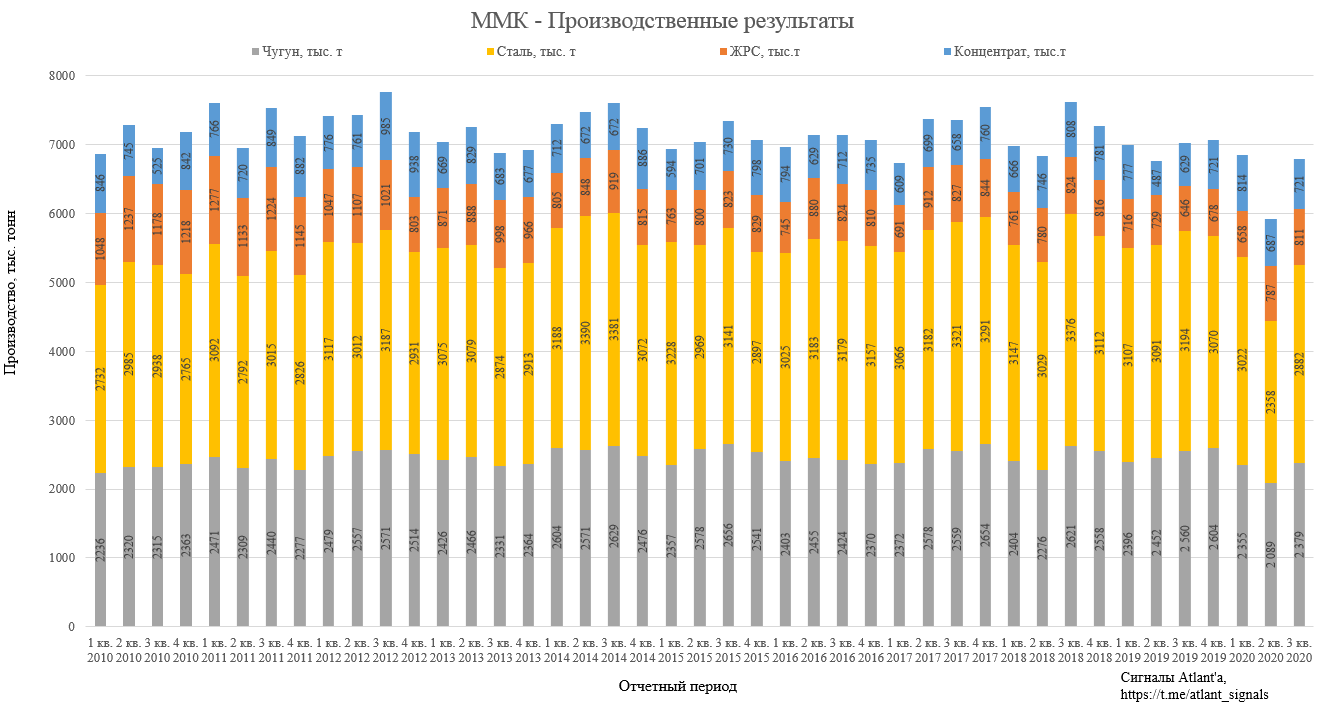

Рассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

Объем выплавки чугуна вырос на 13,9% к уровню прошлого квартала и составил 2379 тыс. тонн на фоне восстановления спроса на сталь и завершения капитального ремонта доменной печи №2. К прошлому году снижение составило 7,1%.

Объем выплавки стали увеличился на 22,2% к уровню прошлого квартала и составил 2882 тыс. тонн в связи с оживлением деловой активности и запуском стана 2500 г/п в июле после плановой реконструкции, проведенной во 2 квартале. К прошлому году снижение составило 9,8%.

Объем производства угольного концентрата ММК-УГОЛЬ вырос на 4,9% к уровню прошлого квартала и составил 721 тыс. тонн в связи с увеличением процента выхода коксующихся углей и ростом спроса на угольный концентрат. К прошлому году рост составил 14,6%.

Производство ЖРС выросло на 3,0% и показало лучший результат за последние 2 года. К прошлому году рост составил 25,6%.

( Читать дальше )

Пять фантастических осцилляторов для торговли на бирже

- 14 октября 2020, 14:27

- |

Смотрящему на график биржевых котировок непосвященному человеку сложно понять, когда покупать и продавать акции? Наметанный же глаз трейдера заметит закономерности в поведении цены.

В действительности, нет ничего сложного в чтении графиков, если потренироваться. Ведь вы, например, очнувшись в незнакомом месте и выглянув в окно, сможете с большой вероятностью определить, день сейчас или ночь. Параллельно догадаетесь о времени года и примерной погоде. А дальше сделаете вывод, что надеть перед выходом на улицу. Почему так решили? Наверняка, есть какой-то секрет?

Вы получили сигналы, на основе которых построили логическую цепочку:

Светит солнце. Вывод: вроде день. Если это не Стокгольм, где в три часа ночи также светло, как в полдень.

Зеленая листва на деревьях. Вывод: вероятно, весна или лето. Если дом не стоит посреди гигантской оранжереи в снегах.

В небе летают стрижи. Вывод: время дневное, май-август и мы определенно не в оранжерее.

( Читать дальше )

Снова про энергетику в долгосрок - как сыграть в газовые компании? (или ну его нафиг)

- 14 октября 2020, 00:24

- |

Тут меня в прошлом посте в каментах потыкали, мол что же ты график такой старый прикрепил за 2015 год (распределение источников энергии).

Ну я было закусился спорить, что в 2020м то не сильно что то поменялось. Но потом остыл и подумал… ну ладно, допустим не поменялось сейчас.

Но с чего я решил, что не поменяется в ближайшие 20 лет? (а это один из выводов того поста). И я понял что мой мозг меня наипал и подсунул какой то наспех сделанный вывод что бы не трудится. И что информации то у меня маловато на этот счёт.

Ну и я сегодня мощным усилием воли изучил два овервью отчётов МЭА. И не пожалел! Вот ведь, заставил чей то комент поработать- и не зря. Шарю мои конспекты этих отчетов. Мой апдейт по мыслям — газ или не газ, и вообще по энергетике — в конце.

Ссылки: 2020 и 2019

Сначала вообще смотрел за 2020 год, но они там в агенстстве по-моему находятся в ахере от происходящего и везде и всюду вставляют соотв-ие ремарки и он какой то не полноценный отчет а типа апдейт к 2019му. Поэтому картинки будут из отчета 19го года. Поехали.

( Читать дальше )

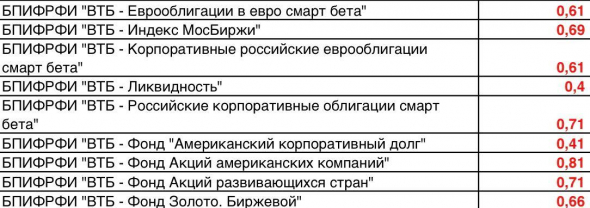

❗️ БПИФы ВТБ — самые низкие комиссии на рынке

- 09 октября 2020, 16:01

- |

Очень приятные новости! 🙂

Стоимость чистых активов биржевых фондов ВТБ Капитал Инвестиции превысила 5 млрд рублей и в связи с этим мы снижаем комиссию по ним!

🔹 максимальная комиссия по биржевым фондам ВТБ теперь не превышает 0,81 %;

🔹 самая минимальная комиссия у фонда ВТБ Ликвидность — 0,4 %;

🔹 Американский корпоративный долг — не более 0,41 %;

🔹 брокерская комиссия за сделки с БПИФ составляет 0%.

Участие в IPO и SPO

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал