Избранное трейдера Егор Катренин

Размещение ОФЗ + RGBI

- 12 декабря 2018, 17:41

- |

Было предложено два выпуска ОФЗ, с постоянным купонным доходом ОФЗ-ПД серии 25083 в объеме 16,179013 млрд рублей, а также с переменным купонным доходом ОФЗ-ПК серии 29012 в объеме 5 млрд рублей.

ОФЗ 25083 с погашением 15 декабря 2021 года, купон 7% годовых

ОФЗ 29012 с погашением 16 ноября 2022 года, купон переменный, определяется как среднее арифметическое значений ставок RUONIA за 6 месяцев до даты определения процентной ставки + 0,4%.

Итоги:

ОФЗ 25083

Спрос превысил предложение в 2,5 раза. Итоговая доходность 8,35%. Разместили 55% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 25083 с погашением 15 декабря 2021 года составила 96,8953% от номинала, что соответствует доходности 8,35% годовых, говорится в сообщении на сайте Минфина РФ.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

По мотивам книги "Разумный инвестор". Конспект 4. Основы стратегии пассивного инвестора

- 06 декабря 2018, 08:55

- |

«Доходность вложений должна зависеть от умственных усилий, которые инвестор прилагает для достижения своих целей.» — не устает повторять Бенджамин Грэм.

Предыдущие конспекты:

- Инвестиции и спекуляции — разумные и безрассудные.

- Инвестор и инфляция

- 100 лет фондового рынка

- Основы стратегии пассивного инвестора

Золотая середина Грэма

Золотое правило Грэма — соблюдать долю акции/облигации в пропорции 25%/75% портфеля и наоборот. Можно увеличивать и уменьшать эти доли в периоды роста и рецессии — это, думаю, дельный совет. Однако, думаю, каждому нужно научиться дожидаться окончания таких вот периодов.

Думаю необходимо в электронной таблице проводить анализ по текущим ценам и определять как изменилась доля активов в текущих ценах. У меня в портфеле только один вид облигации и мое соотношение в текущих ценах 85/15 и это при том, что стоимость акций в портфеле существенно упала за последний год. Есть мнение, что в таком соотношении можно заместо облигаций учитывать дивидендные, «защитные» активы.

( Читать дальше )

Как инвестировать в гособлигации

- 05 декабря 2018, 19:54

- |

Любые вложения в ценные бумаги — это риски. Их уровень инвестор выбирает сам, покупая определенные активы и составляя из них портфель. Гособлигации, или госбонды, — инструмент, который подходит разным инвесторам. Он может быть низкорискованным или высокодоходным — это зависит от государства-эмитента и особенностей самой бумаги.

Рассказываем, как выбрать подходящие гособлигации и где их купить.

Как выбирать гособлигации

В основном на цену облигаций и их доходность влияют рейтинг государства-эмитента, тип бондов и срок до их погашения, ключевая ставка в стране и ситуация на рынке. Рассмотрим каждый фактор подробнее:

Кредитный рейтинг государства. Присваивают его международные рейтинговые агентства — Moody’s, Standard & Poor’s (S&P), Fitch, DBRS. Происходит это так: они анализируют финансовое положение эмитента и текущую задолженность, оценивают будущие доходы, сравнивают с конкурентами, а потом выдают рейтинг.

( Читать дальше )

Как купить портфель из ОФЗ и не прогадать?

- 29 ноября 2018, 13:42

- |

«Тот, кто одалживает, — слуга тому, кто дает в долг»

Пословица

Итак, перед нами задача – составить портфель из государственных облигаций так, чтобы он давал максимальную доходность, минимальные колебания, а также не заставлял нас часто отвлекаться от своих насущных любимых дел.

На чем должен быть основан выбор ценных бумаг?

1. Сроки.

Как я до этого упоминал в статье «Как вложить миллион рублей в ОФЗ?», срок инвестирования это один из основополагающих факторов стратегии при инвестировании. Для простоты и удобства расчетов возьмем срок в 3 года. Этого достаточно, чтобы достичь среднесрочной финансовой цели (например, покупка авто), а также показатель стабильности для более крупного капитала.

По срокам «около дела» у нас 7 вариантов облигационных выпусков

( Читать дальше )

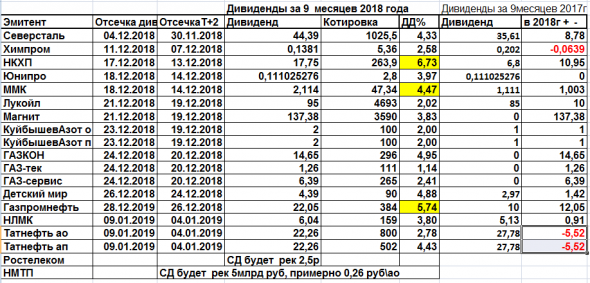

Дивиденды2018. Нам не страшен Белоусов)

- 18 ноября 2018, 19:28

- |

Размер дивидендов меньше, чем в прошлом году только у Химпрома, но это глубоко эшелонированный эмитент и у Татнефти. Но в прошлом году Татнефть не платила дивиденды за 6 месяцев, а в этом платила.

Татнефть нарастила размер дивидендных выплат значительно. За 6 и 9 месяцев 2018 года суммарно дивиденд составляет 52,53 рубля. К моей средней цене покупки пакета Татнефть ап ДД уже 14,3%. А ведь будет ещё дивиденд по итогам 2018 года следующим летом.

Ещё меня порадовала ДД моего пакета Дорогобуж. С этими акциями я ущла в начале этого года под делистинг. Моя средняя цена покупки 38 рублей, а дивидендов уже в этом году 2,5 рубля летом плюс 4,5 рублей сейчас, осенью. Итого моя ДД 18%.

Не плохие ДД за 9 месяцев 2018 года демонстрируют НКХП и Газпромнефть.

( Читать дальше )

Почему без регулярных пополнений инвестиции могут быть убыточны

- 15 ноября 2018, 22:59

- |

Объясню это на примере индекса Мосбиржи. За 10 лет с 2008 по 2017 годы он вырос на 62%, а инфляция выросла на 119%. Если бы вы вложили деньги в индексный портфель в 2008 году, то они бы обесценились в 2 раза!

Это связано с тем, что вы бы зашли на рынок в неудачный момент: 2008 год — последний год перед обвалом.

Совершенно другая картина складывается, если бы вы регулярно, 2 раза в год, пополняли портфель.

( Читать дальше )

Немного об облигациях - Еврооблигации и муниципальные облигации

- 25 октября 2018, 12:32

- |

Продолжаю свой занудный рассказ про рынок облигаций. Отдельным читателям кажется, что в моих постах слишком много теории и мало конкретной практической информации. По этому поводу могу сказать, что базовая теория необходима для понимания рисков облигаций. Что касается практики, то обязательно будет информация, о том, что я покупаю и как оцениваю риски.

Немного про еврооблигации (для опытных инвесторов ничего нового не будет):

От себя хочу сказать, что не понимаю, зачем большинству физ.лиц, связываться с данным типом бумаг, за исключением, людей с приличным капиталом (условно от 1 млн. $) и которые считают свои расходы и доходы в валюте.

Какие проблемы:

1) Выбор для большинства физ лиц ограничен теми бумагами, которые торгуются малыми лотами, конкретно для госдолга — это будет RUS-28 (XS0088543193), информацию о том что торгуется можно посмотреть здесь - https://www.moex.com/s729.

2) Валютная переоценка. Плюсом является то, что валютная переоценка не облагается налогом (с 2019 года), но готовы ли вы сидеть в евробондах, если валютная переоценка будет отрицательной? Подумайте тщательно над этим вопросом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал