Избранное трейдера Dr Gonzo

Аналитик Виктора Фатеева OptionFVV и его новый дом

- 26 августа 2021, 13:09

- |

Чтобы отличать мою версию от версии Виктора — назвала его в честь Виктора красиво — OptionVictory. Так победим )

Пользуйтесь, кому актуально. По мере сил подпиливаю по просьбам трудящихся. Сразу напомню — торговые возможности включены не будут ни по чьим просьбам. Все донейшены и благодарности — Виктору. А нам вот сайтик и софт.

https://tashik.github.io/OptionVictory/

- комментировать

- ★17

- Комментарии ( 29 )

Как платить алименты трейдеру?

- 02 августа 2021, 09:48

- |

Недавно столкнулся с последним. Решил поторговать на рынке в 2020 году.

Результатом хвастаться не приходиться, много сделок, в итоге аховый убыток, но не про то речь.

Неожиданно бывшая жена подала в суд на алименты, запросив свои 25%.

И тут перед самым судом, заглянул в свой кабинет налогоплательщика и глазам своим не поверил. За прошлый год я заработал более 30 млн. руб, согласно справки 2-НДФЛ:))) Конечно, я посмотрел коды доходов, вычетов, чтобы суду, дать пояснения, опираясь на НК.

Настал час суда...

Суд спрашивает, как это я в декабре месяце умудрился поднять столько бабла?

Разъяснив все тонкости, приложив идиотский отчёт брокера ВТБ (расчёт фин.резльутата по FIFO). Суд сказал, что всё это лирика, вот справка 2-НДФЛ, вот цифры, подтверждающие мой статус миллионера, так что надо достойно содержать ребёнка.

Видя, что суд смотрит на отчёт, как баран на новые ворота, я ходатайствовал о приглашении эксперта банка/налоговой, чтобы разъяснили, что нет у меня таких доходов, более того убыток в 150 т.р. Судья послал меня куда подальше.

( Читать дальше )

Черный Лебедь. О хрупкости нашего мира

- 29 июля 2021, 11:24

- |

Решил написать рецензию на давнишнюю, но, на мой взгляд, очень важную книгу. Насим Талеб, трейдер и философ, этой работой превратил себя в узнаваемый бренд мирового масштаба. Все следующие его книги являются развитием идей, обозначенных в «Черном лебеде».

Почему решил написать рецензию сейчас? Дело в том, что идеи из «Черного лебедя» сверхважны для рыночников – трейдеров и инвесторов. Приходя на финрынок, мы окунаемся в среду, сильно отличающуюся от привычной зарплатной реальности. Убытки, неопределенность будущего, псевдоучителя и псевдоэксперты – норма для коварной рыночной среды. Именно об этих различиях пишет Талеб.

Перечислю основные идеи:

✅В нас зашито желание находить объяснения всему. Даже самым необъяснимым и сверхнеожиданным ситуациям. Наше мышление уводит нас от неопределенности, делая события, которые поначалу воспринимаются как сюрприз, объяснимыми и предсказуемым.

На финрынке это выражается в желании объяснить любое движежние. Даже являющуюся частью рыночного шума. Дело техники для агентов инфобизнеса создать спект мнений и теорий, который потребит большинство. При этом туго набив карман околорыночников.

( Читать дальше )

Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

( Читать дальше )

Малый ледниковый период близок…

- 15 июля 2021, 20:04

- |

Написать данный пост обещал давно (Газпром и КуйбышевАзот еще не 750 р., так что еще не поздно), и вот, пишу его в отпуске, в изнывающей от жары за +33°С уже более двух недель северной столицы нашей страны. Это совсем не напоминает малый ледниковый период, но эта жара лишь временное явление.

Примерно год назад я натолкнулся на несколько научно-документальных фильмов и интересных графиков, связанных с климатом нашей планеты. Меня они очень заинтересовали. Рекомендую посмотреть все видео, приведенные в данном посте, чтобы мне всё не пересказывать, по ходу повествования будут вставки Фильмотеки. И мне показалось, что скоро придут очень холодные зимы, а то и целые года (и надо срочно брать Газпром, НОВАТЭК и КуйбышевАзот). Об этом и будет данный пост.

Фильмотека:

Малый ледниковый период. 1 и 2 серии

( Читать дальше )

SmartMap для QUIK - ДЕМО-ВЕРСИЯ для всех!

- 22 июня 2021, 13:57

- |

Ура, наконец демо-версия готова!

ВАЖНО! Те, кто уже скачал архив в день размещения топика, перекачайте — он исправлен! Ссылка обновлена.

Для тех, кто пропустил:

— https://smart-lab.ru/blog/697641.php немного картинок

— https://smart-lab.ru/blog/700079.php видео работы скрипта

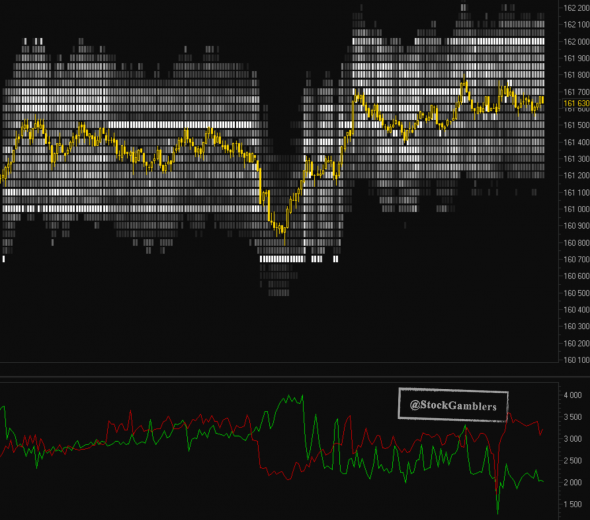

Итак, еще раз, что такое SmartMap? Это срез стакана, который остается на графике в виде меток, что позволяет нам видеть когда и где были крупные скопления, как они отрабатывались ценой, и где они есть сейчас. Дополнительно отображается общая ситуация по стакану в виде совокупного количества бидов и асков.

Достаточно популярная вещь у иностранцев, присутствует в большинстве импортных терминалов под названиями BookMap/HeatMap. Однако везде имеется мощный недостаток — при изменении ТФ или любого параметра, сформированный на графике рисунок «следов» исчезает. Почему? Потому что история стакана не сохраняется. Наша разработка лишена этого минуса. Меняете ли вы тайм-фрейм, какую-то настройку отображения скрипта — неважно, метки на графике остаются. Скрипт собирает историю с момента включения Квика. Все что от вас требуется — открытый стакан по инструменту.

( Читать дальше )

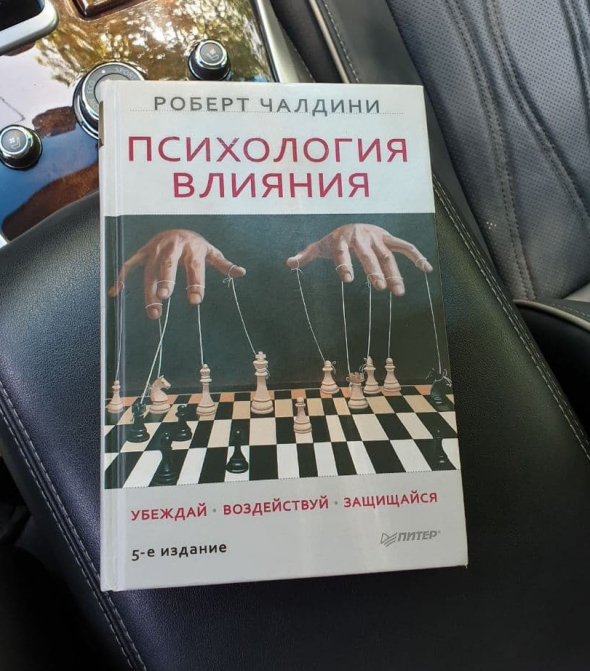

ПСИХОЛОГИЯ ВЛИЯНИЯ

- 01 июня 2021, 12:43

- |

Прочитал эту книгу еще в августе 2018. И сейчас, когда просматривал идеи, был удивлен, насколько сильно некоторые тезисы засели глубоко-глубоко в голове. Уже забыл, что они отсюда.

В ситуации, когда нас окружает огромный поток информации, когда мы в спешке, когда общепринятые стереотипы давят на нас, когда вопросы сложны, когда эмоции давят, многие решения мы принимаем, как говорится, «на коленке». По инерции, сильно не задумываясь.

В этой ситуации мы уязвимы. Уязвимы под напором «агентов влияния» — людей, чаще продавцов разных мастей, использующих наше несовершенство себе во благо. Под их напором мы принимаем решения не к своей выгоде, а к выгоде этих товарищей.

Автор разбирает всего семь принципов, но разбирает досконально. С различными примерами, прорабатывая каждый аспект.

Остановлюсь на нескольких из них, имеющих отношение к финансовому рынку.

✅ВЗАИМНЫЙ ОБМЕН

( Читать дальше )

ВЕРОЯТНОСТНАЯ СИСТЕМА. Как переиграть других. ПРЕИМУЩЕСТВА НАД ТРЕНДОВЫМИ И ФЛЕТОВЫМИ.

- 25 мая 2021, 10:25

- |

Кто работает активно на фондовом и других рынках, спустя несколько лет приходят к тому, что если вы планируете и дальше работать на рынке и при этом торговать в положительный баланс, то несомненно у вас должно быть какое-то преимущество перед большинством участников рынка.

На рынке ежесекундно проходят тысячи операций – это борьба тысяч разных стратегий, разного уровня инвесторов, трейдеров, банков, инвестиционных фондов и т.д. По теории вероятности у нас практически в любой точке вероятность 50 на 50.

Глупо полагать что броуновское движение, образованное при взаимодействии всех систем в единой плоскости, вызывает какие-то явно выраженные направления.

Спрос и предложение на рынке фундамент для формирования цены, но никак не является причиной длительного движения цены в том или ином направлении. На рынке правят эмоции! Только они заставляют массы делать тот или иной выбор, а тот, кто может влиять и направлять эмоции в нужное русло – и есть настоящий маг рынка.

( Читать дальше )

По моему офигенный ресурс (электронные книги)

- 23 мая 2021, 06:26

- |

ru.pdfdrive.com/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал