Избранное трейдера Dr Gonzo

Как сделать деньги в трейдинге, часть3.

- 11 марта 2019, 22:08

- |

О системе принятия торговых решений, СПР. Постановка целей.

Первая часть

--

Вторая часть

Факт очевидный, но многими игнорируемый: ваши шансы завершить торговый период с прибылью тем выше, чем сильнее ваши торговые навыки, то есть лучше СПР. И наоборот, пока вы новичок, — ваши шансы заработать трейдингом близки к нулю. Скажем так, пока у трейдера слабая СПР, — рассчитывать на итоговую прибыль можно только при условии везения.

В предыдущей заметке, говоря о торговых навыках, я сравнивал их с деталями механизма. Если просто сложить детали, — механизм не заработает. Нужна подробная инструкция, схема, алгоритм сборки, если угодно. Но СПР не только алгоритм сборки механизма трейдинга. СПР может развиваться и усложняться, в нее могут добавляться новые детали и механизмы при необходимости, а также убираться старые, уже бесполезные. СПР – постоянно корректируемый, развивающийся алгоритм работы трейдера.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 22 )

Куда в опционах пропадают деньги?

- 04 марта 2019, 15:07

- |

п1. Первая причина опционных катастроф — ошибка в управлении рисками.

Люди приходят с депозитом грубо 50 тыр, им кто-то рассказал, что "опционы — грааль и вообще можно в легкую сделать +1000% за пару дней", встают на весь депозит (в лонг вставать ведь безопасно, мы же все помним про это, да?) — и через недельку с ужасом видят окровавленные ошметки счета. Понятно, что возиться дальше желание пропадает.

Потом приходят чуть поопытней. Им уже рассказали, что "профи в основном продают — и это легкие деньги. 50-60% годовых — не вопрос". Депозит уже тысяч 300. Продают края и, наверное, 5-10 недельных экспираций могут пройти вполне благополучно. Сначала продают по 1-2 лота, потом входят во вкус, продают по 10 лотов. Но бентли на эти копейки не купишь. Начинают грузить ГО по 50-80% в начальный момент. Дело же верное. Управление позицией примерно на уровне рассуждений: "Вот когда фьючерс дойдет до страйка, тогда и буду думать что делать. Или начну делать дельта-хедж, или отроллирую в следующий страйк

( Читать дальше )

Полезные ссылки с кратким описанием

- 20 февраля 2019, 19:07

- |

1. Календарь налоговых выплат:

http://www.oviont.ru/ru/useful/calendars/tax/

Здесь вы можете увидеть, когда предприятия выплачивают НДС, налог на добычу полезных ископаемых и акцизы. Данная информация, как считают многие аналитики, может быть полезна для прогнозирования курса рубля.

Логика такова: для выплаты налогов экспортеры будут продавать часть валютной выручки, что может вызвать укрепление рубля.

Особенно рекомендуют обратить внимание на квартальные выплаты.

2. Текущие технические рекомендации по акциям МосБиржи от компании БКС:

Я не пользуюсь рекомендациями БКС в торговле, но считаю их рекомендации полезными для расширения кругозора и общего развития.

3. Здесь можно скачать историю торгов по акциям, товарам и индексам:

http://www.finam.ru/analysis/export/default.asp

Очень полезная ссылка. Именно отсюда я беру статистику по акциям МосБиржи и по значению индекса.

( Читать дальше )

Реально становиться страшно

- 10 февраля 2019, 01:53

- |

Когда человеку нечего сказать о движении цены он будет философствовать о мм, рисках, приводить математическое обоснование и тд.

Другой писатель желая «выделиться — добавит психологию или примеры как личного опыта так и опыта других, будет проводить аналогии и тл.

Что вы хотите там вообще найти и зачем вам это нужно?

что такое график — сочетание текущей и последующей свечи.

сколько таких сочетаний может быть?

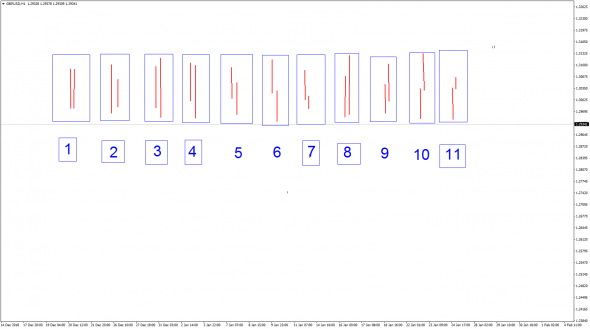

Вам покажется это смешным, но реально (на любом таймфрейме) их всего — 11

выделенные прямоугольником 7 из этих сочетаний, возникают в особых случаях.

Задайте себе вопрос — что я делаю на рынке, если не могу понять элементарное!

почему я как попугай готов повторять за каждым идиотом о — непредсказуемости рыночного движения?

( Читать дальше )

Трейдинг из дома: плюсы и минусы

- 06 февраля 2019, 10:39

- |

В прошлом октябре закончил почти 9-летний цикл трейдинга из дома. Закончил осознанно. С год задумывался об этом, искал возможность. Чтоб перестройка жизненного ритма не ухудшила показатели на рынке. В то же время уйти от неоптимальностей, начавших возникать при работе дома. Товарищ предложил стать соинвестором в маленьком проектике. Использовал возможность как повод встряхнуть жизнь.

Плюсы:

1. Ритм жизни, темп которому задаешь сам. Помню ощущение 2010-11гг. Первые годы после 10 лет предпринимательской жизни. Идешь или едешь куда-нибудь, и понимаешь, что по привычке начинаешь спешишь. Постепенно все успокоилось.

2. 100% времени посвящается трейдингу. Очень важная деталь в период становления меня как биржевого игрока. Вначале, в 2010 перетестил все старые системы. Удивился, насколько сыро и поверхностно было до этого. Неудивительно, так как раньше полностью сосредоточиться на трейдинге не мог. А полная фокусировка на торговле – ключ к появлению инсайтов. Именно тогда укрепился в мысли, что работа и активная торговля – вещи несовместимые. Активно торгуешь – отдавайся делу полностью.

( Читать дальше )

Автоматизация торговли для нищеброда. Видео по настройке программы Parse_Signal для Tradingview.

- 31 января 2019, 22:19

- |

Пока биржа продумывает новые меры по ограничению возможностей торговли для обычных физических лиц. Мы нищеброды и люди с низкой социальной ответсвенностью не теряем веру в светлое будущее. Для всех тех кто ещё находится в поисках Святого Грааля выкладываю свежее видео по настройке моего парсера (Parse_Signal) для Tradingview (для не любителей смотреть видео текстовая инструкция прилагается). Если Вы еще не знаете что это такое, скажу лишь одно. Хотите полноценно автоматизировать торговлю, устали платить за платное специализированное ПО для написания роботов, нихера не знаете программирование-СМОТРИМ ВИДЕО и КАЧАЕМ ПАРСЕР.

-------------------------------------------------------------------------

P.S.:Более детально можете ознакомиться в постах: 1, 2 , 3 и 4.

Как умирают системы (юмор)

- 30 января 2019, 14:16

- |

Уж Новый год давно прошел, надо бы написать что-то доброе и вечное. Особо напрягаться неохота, так что напишу некую переработку одной своей статьи ДСП (Для служебного пользования). Эволюция экосистемы на бирже—это один из важнейших вопросов, здесь я не буду конечно детали писать—но сама идея о том, что такая эволюция есть, возможно будет полезна. Поскольку я далек от идеи вынести на публику рассказ о боевых системах, то немногочисленные примеры будут либо от дохлых героев, либо совсем уж мегаликвидные (что, кстати, не мешает такой мегаденежной системе помереть—смотрим дальше, а также курим про кончину английской, советской, немецкой и прочих империй с особым путем). Стиль будет не научный, а малость квазинаучный (не путать с лженаукой, это другое)—ибо так веселей. Смесь лурка и rocket science. Много букофф, ибо аффтару так хочется.

Итак. Как умирают торговые системы. Как нас учат классики, хорошо сделанная система не умирает. Здесь надо пословоблудить. Тем из торгующих, кто не знаком с наукой и больше склонен верить (лично я не советую верить хоть во что-то, это плохо влияет на качество жизни. Научный подход онли, фальсификация, вот это все—и лет через эннадцать бабло попрет рекой), этот параграф можно пропустить. Он про высокую науку, и про то, как получить Вселенную из ничего. Итак, классиков системостроения мы оспаривать не будем, но подумаем о Вечном. Дело было так. Началось все с Большого Взрыва. Что это было, никто не знает, ибо квантовой теории пространства-времени не существует пока. Но вот дальше, когда пространство-время малость подраздулось, мы таки неплохо можем описать ситуацию. Ибо некий молодой человек с отвратительным характером, отец которого был уверен, что из сынули ничего не выйдет (а уверенность, как я говорил, плохо влияет на качество жизни, в результате папаша так и умер, считая что зря вкладывался в спиногрыза), этот молодой человек раскурил теорию пространства-времени. Начал с того, что яблоко и пудовая гиря, отпущенные с одинаковой высоты, упадут на землю одновременно. А закончил системой уравнений, связывающих метрику пространства-времени с объектами, находящимися в этом пространстве-времени. Система эта замкнутая, позволяет иногда находить решения, хотя уродоваться с тензорами и производными—это непросто. Теория не квантуется (пока не удалось это сделать), но в классическом пределе работает неплохо—а это значит, что начиная с нескольких секунд после Большого Взрыва и по настоящее время все может быть описано, все 13 миллиардов лет. Итак, что мы имеем, откуда мы вообще предполагаем про Большой Взрыв? Тут много всего, наиболее яркие вещи такие. Первое. Все вокруг заполняет реликтовое излучение. Куда ни взгляни, отовсюду на нас дует равновесное излучение с температурой 3 Кельвина. И откуда б оно взялось? Правильно, это излучение, которое заполняло всю Вселенную, когда она была размером с кастрюлю (ну не так канеш—но маленькая она была). Второе—все вокруг разлетается друг от друга. Все объекты во Вселенной удаляются друг от друга на макромасштабе. Как такое может быть? Да очень просто. Представим себе, что Землю нашу раздувают изнутри. Тогда все города постоянно удаляются друг от друга. Вот то же происходит и со Вселенной. Пространство-время раздувается. И что это значит? А это значит, что через некоторое время все остынет совсем. Ааааа, мы все умрем от холода. Хотя не, от жары. Ибо Солнышко наше отбросит копыта через пять миллиардов лет, а вместе с копытами отбросит и фотосферу. Которая и спалит все вокруг, Николас Кейдж в фильме Knowing не даст соврать, обнимемся и примем судьбинушку тяжкую. Кароч, мы умрем. И это печально. В свете этого даже хорошо сделанная торговая система, протестированная и непереоптимизированная таки может умереть. Но это не значит, что классики врут. Нет конечно, классики не врут, они не такие. Ньютон же не врал, молодой человек с отвратительным харатером просто немного великого Исаака подправил. И классики не врут. В общем, актуальность задачи считаю доказанной, системы таки помрут.

( Читать дальше )

Почему бедные становятся еще беднее, а богатые богаче?

- 30 января 2019, 12:18

- |

1. бедным не хватает денег на потребление, они тратят больше, чем сберегают, залезают в кредиты — становятся еще беднее. Богатые регулярно зарабатывают больше, чем тратят, поэтому сберегают и богатеют.

2. бедные на бирже беднеют, а богатые богатеют. Но уже по другой причине. Бедные хотят быстро разбогатеть, поэтому торгуют часто, берут кредитные плечи. Богатым зачем торговать часто? Денег и так хватает. И уж тем более плечи брать незачем. Богатые дают плечи, а не берут

-----------------------------------------------------------------------------------------

Немного теории.

Средний результат вашей сделки AT=AP*PP-AL*LP-TC

это называется мат.ожидание.

AP-средний профит в сделке

AL-средний лосс в сделке

PP-вероятность средней профитной

LP-вероятность средней убыточной

TC-торговые издержки (комисс, спред, проскальз-е)

Ваш суммарный профит или убыток от торговли будет равен = AT*N, где N — число совершенных сделок.

Частая торговля приводит к снижению AP, но возникает иллюзия роста PP, которая тем не менее не приводит к росту AT.

Снижение AP приводит к тому, что издержки (TC) начинают более существенно негативно влиять на AT (это следует из формулы).

Когда вы берете очень большие плечи, вы увеличиваете TC.

Растут проскальзывания, растет стоимость переноса позиции overnight.

Элементарная математика объясняет слив торгующих часто и с плечами. Чем чаще вы торгуете и чем больше плечи — тем больше вы превращаете свое присутствие на бирже в казино.

Богатые инвесторы делают совершенно обратное:

1. Не торгуют часто, не кормят брокера.

2. Получают плюс за перенос overnight, т.к. его отдает эмитент ценной бумаги (купон если это облигация или дивиденд если акция)

------------------------------------------------

Почему тогда HFT зарабатывают?

1. Они могут использовать льготы по комиссии (льготы по TC)

2. Они не берут рыночный риск, а действуют наверняка (чрезвычайно высокая PP)

Все тоже самое, но более подробно в моей книге Механизм Трейдинга

RIH9. Природа разворота цены (микроструктура рынка, анализ "ленты" в Jatotrader)

- 29 января 2019, 18:22

- |

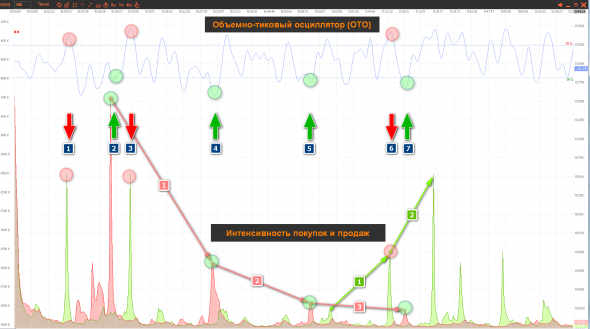

Вот так выглядит «лента» сделок RIH9 если ее разложить по 100 тиков на бар и посчитать интенсивности покупок и продаж, а также объемно-тиковый осциллятор (ОТО) потока объема. Цена и накопленная маркет-дельта умышленно на графике отсутствуют (чтоб не отвлекали).

Розовые пики — интенсивности продаж (тиков в секунду), зеленые — покупок. Голубая «змейка» — объемно-тиковый осциллятор (ОТО), показывает изменение направления потока объема. Сигнал на продажу (1 синий — или «разводка покупателей») появляется в случае окончания интенсивных покупок по рынку (розовый кружок на графике интенсивности) с последующим изменением направления потока объема в противоположную сторону (розовый кружок на графике ОТО), а также выход ОТО из зоны перекупленности вниз. Сигнал на покупку (2 синий — «разводка продавцов») появляется в случае окончания интенсивных продаж по рынку (зеленый кружок на графике интенсивности) с последующим изменением направления потока объема вверх (зеленый кружок на графике ОТО), а также выход ОТО из зоны перепроданности вверх. Аналогичная картина для сигналов 3-7. Подтверждением разворота наверх являются уменьшение пиков интенсивностей продаж (атак продавцов 1,2,3 розовые) и увеличение пиков интенсивностей покупок (атак покупателей 1 и 2 зеленые).

( Читать дальше )

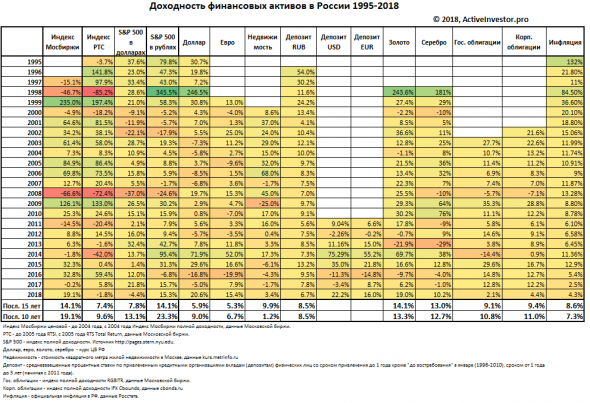

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал