Избранное трейдера Юрий Губеров

Правила торговли Ларри Вильямса

- 20 февраля 2017, 11:28

- |

Мой первый пост на Смарт-Лабе, не судите строго — своих мыслей пока мало, поэтому могу лишь поделиться мудростью заокеанских ветеранов.

Правила торговли Ларри Вильямса

1. Выжить любой ценой.

Скажу без всяких банальностей, спекуляция – это очень опасное занятие. Дело даже не в выигрыше или проигрыше, речь идет о том, чтобы пережить низы и верхи. Если вы не выжили, вы не сможете выиграть.

Первое условие для выживания – это обязательное наличие у вас предпосылок для спекуляции. Слухи, советы, полнолуние и внутренние ощущения – это не предпосылки. Предпосылки и предположения краткосрочного трейдера могут отличаться от предположений долгосрочного трейдера, но им обоим нужны проверенная логика и соответствующий инструментарий. Большинство инвесторов и трейдеров тратят больше времени на то, чтобы решить какой купить ноутбук, чем на то, чтобы хорошенько пораскинуть мозгами, прежде чем выложить десятки тысяч долларов за какое-то поспешное или целиком и полностью основанное на ошибочных рассуждениях решение.

( Читать дальше )

- комментировать

- 2.3К | ★64

- Комментарии ( 16 )

Покупай низкую волатильность, продавай высокую!

- 19 февраля 2017, 17:24

- |

Но, а теперь поговорим.

Что такое вообще волатильность?

Важнейший финансовый показатель в управлении финансовыми рисками.

Для меня волатильность — это мера риска использования финансового инструмента за заданный промежуток времени.

Чем выше волатильность, тем более рискованно покупать бумаги.

Разумные инвесторы, предпочитающие менее крупный, но более стабильный доход,

должны избегать вложений в высоковолатильные активы.

Я хоть, и не являюсь инвестором, но всегда покупаю при низкой волатильности,

а продаю при высокой.

Жду своего часа «X», за счёт этого риски у меня крайне низкие, историческая разовая просадка из серии убыточных сделок была 16,7% на капитал, а у другого она бы составила, скажем 45%.

( Читать дальше )

На что рассчитывают керри трейдеры по рублю?

- 07 февраля 2017, 20:18

- |

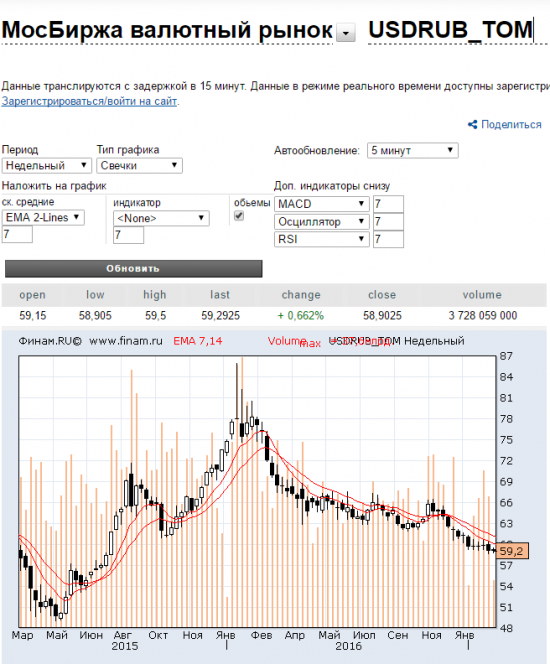

Доллар показал макисимум на уровне 86 руб год назад в январе 2016. И с тех пор он уже упал с 86 на 58.5. Это 32% за год, Карл! И за год еще не было значимой недельной коррекции к этому рекордному укреплению рубля. И вот возник вопрос — на что рассчитывают керри трейдеры, что доллар будет и дальше существенно падать? А вообще были ли в истории случаи, когда доллар падал в 2 раза к валюте развивающейся (если нас таковыми еще можно называть) страны? Я что-то не знаю таких случаев… Также смущает скорость движения. 32% за год. Если вспомним, то с 2001 по 2008 год, когда нефть росла с 12 до 140 долларов и ввп у нас рос как на дрожжах, доллар упал с 31 до 23 руб. Это почти 30% за 7 лет! А сейчас за год на 32%! Всё это говорит в пользу того, что это движение с 86 руб на 58 всего лишь коррекция перед новым мощным движением наверх. Ну а пока жадность побеждает страх, здравый смысл и все риски в мире, которые никуда не ушли!

Не забываем возвращать убытки!

- 07 февраля 2017, 11:25

- |

Всем доброго вторника и удачной работы!

На днях прочитала переписку на одном из форумов трейдеров о том, что сальдировать убытки можно только за последние три года, потому что срок давности для возврата налога — тоже три года. Друзья, вот тут кроется ошибка, вернуть налог действительно можно только за последние три года, а вот сальдировать убытки можно с 2010 года (в течение десяти лет).

Дело в том, что такие понятия как “сальдирование” и “возврат налога” — не одно и тоже. Давайте я на примере расскажу, как нужно поступить. Допустим, вы получили убытки у брокера Финам в 2011 году в сумме 500 тыс. руб., но у вас есть прибыльные годы: 2014, 2015 и 2016 годы, причем прибыль может быть получена у другого брокера, допустим Открытие (это не мешает зачету).

Как вернуть налог? Надо в первую очередь посмотреть, по какому инструменту у вас получены убытки — ФИССы или ценные бумаги. Далее, вы смотрите ваши прибыльные годы и отмечаете себе прибыль по тому инструменту, по которому ранее и был получен убыток. Вы вправе выбрать себе год — или 2014, или 2015, или 2016 год для возврата налога, лишь бы вам “хватило” суммы прибыли для сальдирования убытков.

( Читать дальше )

Эльвира и Антон: покупки минфина существенно повлияют на Платежный баланс РФ

- 06 февраля 2017, 22:55

- |

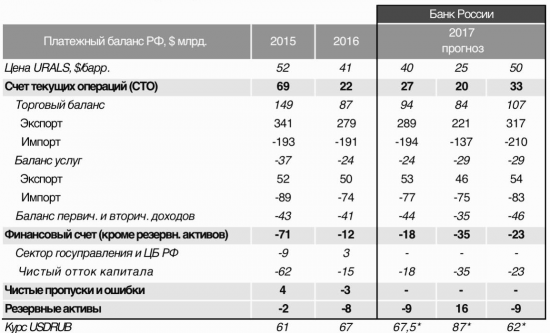

А теперь небольшой курс макры на ночь глядя. Чтоб спалось хорошо. Платежный баланс — штука интересная. Отображает, по сути, связи нашей экономики с внешним миром (экспорт, импорт, движение капитала и тп). Счёт текущих операций (сто) = финсчет + пропуски и ошибки + резервные активы. Это баланс.

Про проекту ЦБ, сальдо СТО в 2017 при нефти $50/барр составит $32 млрд., отток капитала $23 млрд, а ЗВР пополнятся на $9 млрд (возврат валютного репо банками). На этом фоне плановые fx покупки на $20 млрд как гром среди ясного неба. Понятно, что система балансируется при определённом курсе usdrub. Курс этот де факто плавающий — определяется спросом и предложением.

Так вот, покупка валюты в резервы в объеме $17-25 млрд приведет к тому, что при неизменном оттоке капитала пополнятся ЗВР. Счёт текущих операций расширится на эту же величину за счёт роста экспорта и сжатия импорта при более слабом курсе рубля. При неизменной нефти курс будет слабеть постепенно.

https://t.me/divan_analytics

Думаете, Россия - самостоятельный рынок?

- 26 января 2017, 18:56

- |

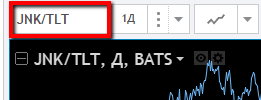

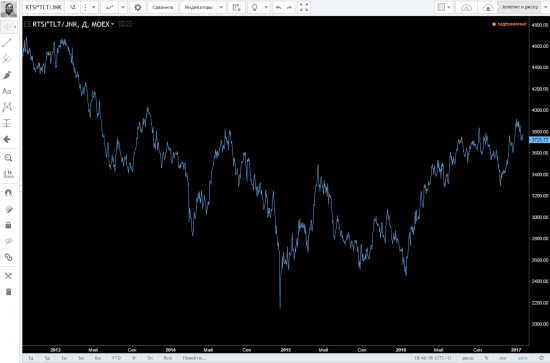

Динамика их крайне похожа. Первый график — это индикатор риска (Risk Appetite), который представляет собой отношение двух ETFов — мусорных облигаций и казначейских облигаций США. Построить такой график можно в Tradingview. Для этого, я в правом верхнем углу выбираю сдвоенный график (и сохраняю шаблон, чтобы потом быстро к нему вернуться):

Чтобы построить отношение двух инструментов в TW, надо в окошке выбора инструмента указать деление:

Как мы видим из сопоставления графиков, российский рынок сильно зависит от глобального аппетита к риску. Если глобальные инвесторы продают мусорные облигации, то они с высокой вероятностью продают и российские акции.

Но можно пойти дальше и сделать ещё прикольнее… Можно их поделить друг на друга и получить график того, насколько индекс РТС недооценен или переоценен относительно глобального аппетита к риску.

Этот график уже вполне себе можно использовать для тактического тайминга ваших инвестиций.

Обращаю внимание, что формула будет выглядеть как RTSI*TLT/JNK. То есть мы РТС поделили на первую кривую для того, чтобы дорогой РТС выглядел на графике в виде хая, а дешевый, в виде минимума.

Поскольку между двумя вышеуказанными инструментами есть логическая связность, к ним можно применить осциллятор RSI, хотя я честно говоря, не люблю такие штуки…

( Читать дальше )

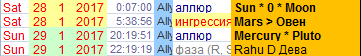

Заседания ФРС США (FOMC) на 2017 год в астрологическом отображении.

- 08 января 2017, 18:12

- |

Таким образом, табличка заседаний и протоколов на 2017 год — не является лишней никогда. А если эти даты обрамляются астрологическим контекстом (только выборочные, яркие фрагменты — комментирую не для всех, а по отдельному платному запросу), то жить становиться практичнее, жить становится веселее. Берите на заметку.

Решение по процентной ставке ФРС США 31 января-1 февраля 2017 года

Публикация протоколов заседания ФРС США 22 февраля 2017 года

( Читать дальше )

Очень хороший год с посредственной реализацией

- 03 января 2017, 15:04

- |

Весь 2016-й год проторговал одну-единственную торговую идею: рост сбербанка. Уже в начале года был уверен, что в силу определенной совокупности значимых факторов (и если не будет крупного форс-мажора) сбербанк вырастет до 140-150, дальнейший рост к 180 стал уже бонусом за терпение.

В силу своих скромных возможностей еще в начале года намекал и предупреждал, что сбер можно шортить только интрадейно (Безвременно павшим камикадзе) и о том, что в сбере растущий тренд (Про сберкассу), но потом надоело спорить с бесчисленной ратью сберомишек и забил на советы.

В первой половине года я также публиковал периодические отчеты по мере роста (можно найти в блоге), потом перестал — то было лень, то отвлекало что-то еще.

Начал я 2016-й год, имея ~5 млн. на двух счетах в примерной пропорции 90/10. По правилам, обозначенным для себя в начале года, консервативный счет (4,6 млн.) я собирался торговать (сюрприз!) консервативно, без плечей, при этом спекулянтский счет (446к) я собирался торговать максимально агрессивно, на всю котлету — с максимальными плечами и пирамидингом на профит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал