Избранное трейдера MrD

Как же отразить сумму переходящего убытка в новой форме декларации 3-НДФЛ?

- 23 апреля 2019, 10:13

- |

Всем доброго дня!

Давно не писала ничего, сейчас (как мы знаем) идет горячая пора по декларированию доходов за 2018 год. Срочные консультации – пишите сразу на почту (адрес указан в моем аккаунте).

Итак, один из самых главных вопросов, который волнует сейчас налогоплательщиков – это как же увидеть и отразить переходящий убыток, если форма декларации изменилась и теперь его не видно?

Я советую всем, делаю так своим клиентам – оформляю пояснительную записку к налоговой декларации, где вручную расписываю сумму налоговой базы по кодам дохода, указываю сумму убытка и рассчитываю сумму убытка, которая идет в расчет 2018 года, а потом вывожу остаток переходящий на будущие годы. Таким образом фиксирую и для себя, и для налоговиков в будущем.

Давайте на примере: у вас в 2018 году была получена прибыль по «1530» акции = 620 000 рублей и с нее удержали налог 80 600 рублей. По второму российскому брокеру у вас был получен убыток в 2018 году по коду «1532» (пусть это будут опционы на акции) в размере 850 000 рублей. И пускай еще был получен убыток за 2016 год по акциям 20 000 рублей.

( Читать дальше )

- комментировать

- 4.6К | ★74

- Комментарии ( 15 )

Судак-Тудак (робот)

- 18 апреля 2019, 15:32

- |

Алгоритм данной торговли был описан уважаемым Гном (https://smart-lab.ru/blog/499606.php) и, поскольку я являюсь любителем различных теорий Мартингейла и усреднения, написал робота по этой стратегии.

Подробно на алгоритме останавливаться не буду — читайте по ссылке у Гнома, там очень хорошо всё расписано.

Здесь — немного измененная реализация. Отличие в том, что позиции открываются не через равные промежутки цены, а чуть шире: еще должно прийти хотя бы минимальное подтверждение, что дальше не полетит (в данном случае использован вход обратно в канал Боллинджера, но это несложно поменять на что угодно).

Если полетит против нас вертикально, мы хотя бы не будет бессмысленно открывать кучу сделок на мгновенной длинной вертикальной палке.

Итак, представляю: «Судак-Тудак» Универсальный (одновременно для акций и фьючерсов).

Если хотите добавить инструменты (а они добавляются в массив aTickerList), не забудьте вписать их данные в массивы:

( Читать дальше )

- комментировать

- 12.1К |

- Комментарии ( 63 )

Глобальные оценки инвестиций - стресс-тест и адекватная оценка риска (численный эксперимент).

- 15 апреля 2019, 08:22

- |

В задачах оценки бизнес проектов, прогнозирования спроса, определения справедливой цены опциона или портфельного инвестирования, так или иначе, возникает проблема адекватной оценки рисков. Обычно за риск принимается простое, выборочное среднеквадратичное отклонение, для которого хорошо разработан аппарат математической статистики, позволяющий прогнозировать критические показатели, например просадки, и проводить стресс-тесты в предположении центральной предельной теоремы, то есть в предположении узкой стационарности наблюдаемых процессов.

Однако, мы зачастую имеем дело с абсолютно другими, нестационарными процессами. Не стационарность процесса может быть вызвана как нелинейным синергетическим эффектом (реклама и «сарафанное радио», мода, политические выборы, революции и пр. самоорганизации), как множественностью состояний системы (тренд/флэт), так и просто некоторой инерцией системы, связанной, например, с задержкой принятия решений основными игроками.

( Читать дальше )

Книга для тех, кто готов проверять утверждения автора и отделять зерна от плевел

- 11 апреля 2019, 09:43

- |

Книга содержит 11 глав.

Первые 9 глав являются историческим повествованием различных событий в мире политики и финансов и отражение этих событий в ценах тех или иных активов.

Интерес представляют последние 2 главы: 10-ая в большей степени и 11-ая на закуску.

Основной вывод автора — контролировать на рынке можно только риски и построить рабочую торговую систему можно лишь обуздав риск. С этим сложно спорить.

Понятие риска Юрий связывает с просадкой капитала. Формула просадки на стр.203. С этим также сложно спорить, поскольку...

Здесь следует сделать упоминание первоисточника, который лег в основу 10-й главы — это диссертация на соискание ученой степени к.э.н. Киселева Дмитрия Ивановича «Моделирование, оценка и снижение рисков финансовых инвестиций в условиях развивающегося фондового рынка» от 2004 года.

Поэтому тем, кто бы хотел узнать детали, лучше обратиться к этой диссертации. Хотя в ней и присутствуют определенные косяки, но их не увидел не торгующий на бирже научный руководитель.

Следующие важные выводы 10-й главы: это диверсификация портфеля торговой системы по эмитентам и тайм-фреймам. Тут также не поспоришь.

( Читать дальше )

Казиношная задачка - specially for Vincent Demidoff (нелюбитель математики)

- 10 апреля 2019, 02:13

- |

Ну, раз математика ничего не стоит в трейдинге — попробуем применить ее в реальной жизни.

Итак — поздней ночью мы зашли в казино.

Выбрали рулетку и сделали 100,000 бросков (попросили крупье быть пошустрее). Зеро заклеили скотчем — выпадает только красное и черное.

Потом повторили этот эксперимент 100500 раз. Получили 100500 различных траекторий (красное +1, черное -1)

ВОПРОСЫ:

1. Какой процент из 100500 траекторий вернется в нулевую точку? (красное выпадет примерно столько же раз, что и черное)

2. Как будет устроена типичная траектория?

С уважением

На каких рыночных процессах можно заработать?

- 09 апреля 2019, 22:09

- |

Я хорошо понимаю, как мы всем здесь надоели с математическими выкладками, но все равно все это очень интересно. К тому же, это мой блог.

В комментариях к предыдущему баттлу А.Г. совершенно справедливо заметил, что для заработка на рынке нужно сначала убедиться, что рынок не является мартингалом. Ибо на траектории мартингала заработок любой ТС будет нулевым (без учета комиссий и проскальзываний) или отрицательным (с учетом комиссий и проскальзываний).

Теперь вспоминаем 2 моих предыдущих топика и смотрим на логнормальное случайное блуждание. Оно не является мартингалом и имеет положительное матожидание приращений. Однако практически на нем заработать нельзя (Эквити оптимальной ТС растет линейно, т.е. хуже любого депозита).

Можно придумать выпуклое преобразование случайного блуждания, на котором Эквити оптимальной ТС не будет расти даже линейно.

Например — берем случайное блуждание dx = sigma*dW

Пусть f(x)=1+x+x^2

Тогда df = (sigma^2)*dt + (2*x+1)*sigma*dW

( Читать дальше )

Книга для тех, кто хочет систематизировать свою торговлю или создавать торговых роботов

- 09 апреля 2019, 20:15

- |

Автор — известный в трейдерской среде mehanizator. Создатель сайта для алгоритмических трейдеров long-short.pro

Книга является квинтэссенцией многолетнего опыта автора в области исследований свойств рынка и разработки механических торговых систем.

Являясь практическим руководством к действию, книга глава за главой проводит читателя в мир систематизированной торговли, правил, алгоритма принятия решений и проверки тех или иных гипотез.

Состоит из 4 последовательно связанных глав. Внимание следует уделить всем главам, даже несмотря на то, что кажется что в начале книги автор льет воду. На самом деле воды в книги нет, описательные разделы поведения рыночных участников и свойств рынка необходимы в начале книги, чтобы в последующем читатель смог формировать рабочие гипотезы и, проверив их затем на тестах, выйти на устойчивую алгоримическую (системную) торговлю.

Рекомендую к прочтению всем, кто хочет отойти от импровизации и перейти на системный трейдинг — позволит сэкономить кучу времени и избежать иллюзий простоты этого вида деятельности.

Наш ответ Талебу на его опционную формулу

- 07 апреля 2019, 16:13

- |

Когда имеешь график функции, такой как опционные цены, то можно подобрать функцию которая ляжет на этот график. У меня есть целая коллекция таких функций. Но я вам хочу представить функцию, которой можно дать объяснения и потом долго доказывать, что она правильная.

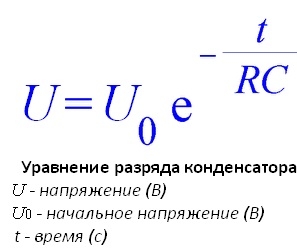

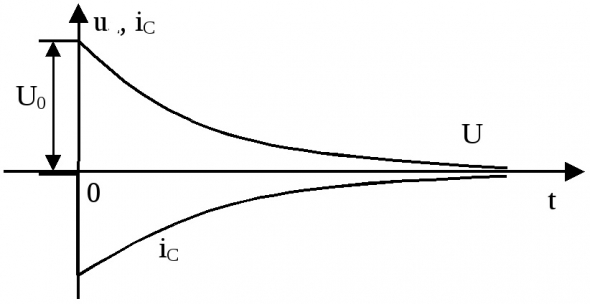

В природе много различных процессов, которые математически описываются одними и теми же математическими формулами. Возьмем за основу процесс, график которого очень схож с прайсингом опционов.

( Читать дальше )

Индикатор ожидаемого движения для опционной торговли (Часть 2 устройство индикатора)

- 05 апреля 2019, 11:25

- |

В первой части мы рассмотрели «теорему о средней волатильности» где, обозначили такое свойство:волатильности могут на разных таймфреймах значительно отличаться друг от друга. Но они всегда будут со временем сходится к одному значению.

Вот, на этом свойстве и будет построен индикатор. Для индикатора нам нужны волатильности на различных таймфреймах. В качестве индикатора волатильности берутся два стандартных индикатора, но которые по сущности показывают одно и тоже.

Price Channel (PC) или ценовой канал. Индикатор представляет из себя две линии, которые ограничивают канал колебаний цены. Верхняя граница канала обозначает уровень локального максимума за прошедшие N периодов, а нижняя граница – уровень локального минимума за тот же промежуток времени. Таким образом, цена ограничивается максимальными точками колебаний – экстремумами за N периодов.

( Читать дальше )

Индикатор ожидаемого движения для опционной торговли (Часть 1 теория)

- 04 апреля 2019, 16:12

- |

Хочу представить вам индикатор для Квика, который дает сигнал о возможном боковом движении базового актива. Индикатор построен на анализе структуры волатильности базового актива.

Для того, чтобы понять как, где и с какими параметрами применять этот индикатор, нужно понять на чем он основан и в каких ситуациях может иметь прогнозную ценность. Поэтому начнем с теории.

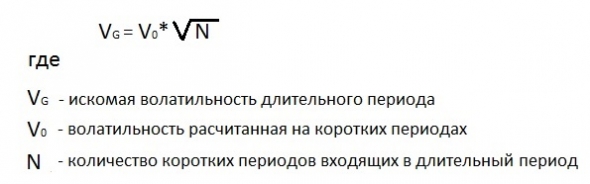

Кто пытался самостоятельно посчитать волатильность базового актива в годовом выражении, то знает, что надо взять данные по какому-нибудь таймфрейму за статистически значимый период и посчитать по нему волатильность. Потом, чтобы привести значение волатильности к годовому значению, нужно полученное значение умножить на корень из годового количества свечей таймфрейма взятого для расчета. В этом расчете могут применяться всякие коэффициенты, чтобы учесть выходные и праздники, либо брать для расчета только количество рабочих дней, но суть не в этом.

Если мы хотим посчитать волатильность на длительном периоде исходя из данных более мелких периодов, то волатильность посчитанная на мелких периодах нужно умножить на корень из числа мелких периодов входящих в большой период.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал