Избранное трейдера Dmitriy Dmitrich

Шел двенадцатый год торговли...

- 16 февраля 2020, 12:49

- |

Просто добавлю строку вот к этому посту smart-lab.ru/blog/513978.php

Краткие итоги моей торговли за 11 лет:

03.12.2008-31.12.2009 + 38,28%

01.01.2010-31.12.2010 + 32,80%

01.01.2011-31.12.2011 + 2,78%

01.01.2012-31.12.2012 + 59,84%

01.01.2013-31.12.2013 — 26,23%

01.01.2013-31.12.2014 + 55,53%

01.01.2015-31.12.2015 + 31,28%

01.01.2016-31.12.2016 + 155,52%

01.01.2017-31.12.2017 — 7,56%

01.01.2017-31.12.2018 — 13,70%

01.01.2017-31.12.2019 + 18,76%

Наконец, я очередной раз, вывел депо в плюс. На это понадобилось уже три года, а не два, да и доходность ниже, но зато депо больше уже в несколько раз. И да, это ИИС и налоговый вычет в данном результате я не учитываю — чисто торговля.

( Читать дальше )

- комментировать

- 4.4К | ★19

- Комментарии ( 41 )

«Ваш мозг — ленивая сволочь» или как предотвратить застывание и деградацию разума

- 16 февраля 2020, 00:01

- |

В основе статьи лежат идеи психотерапевта Курпатова с его «Красной таблеткой», но отличие в том, что Курпатов приводит много фактов и доказательств, но не даёт никаких рецептов и (или) советов, как повлиять на ситуацию, а здесь понятным и мне близким языком, как будто автор является моим соседом, обсуждается именно практическая сторона вопроса. В общем, советую всем — и трейдерам, и инвесторам, особенно, если вам уже больше 25 лет, так как научно доказано, что после 25 — мозг перестаёт развиваться, т.е.начинает деградировать и косячить по полной.

Вы заметили, что чем старше вы становитесь, тем с меньшей охотой берётесь за ту работу, которая для вас непривычна или связана с большой концентрацией внимания и освоением незнакомых навыков?

( Читать дальше )

Бэнкинг по-русски: Хохотальное чтиво - Экономическая летопись России, банковский томик...

- 15 февраля 2020, 19:27

- |

О формировании ЗВР )))

Тогда мы выпросили у правительства 50 тонн золота, которые получили из Гохрана. Эти бруски складировались в хранилищах на Октябрьской площади.

Наш баланс пришёл в норму.

Когда мы начали в декабре 1991 года работать с Внешэкономбанком, то обнаружили пропажу 12 миллиардов долларов валютного резерва и 300 тонн золота! Остались одни расписки. Из-за этого мы и ездили в командировки за счёт принимающей стороны....

И над чем задуматься....

Взамен низких «карточных» цен на продукты питания и промтовары в 1947 году были установлены существенно более высокие розничные цены. В течение 1948–1949 годов их несколько раз снижали — в целом почти на 30%. В то же время в США наблюдались рост цен, инфляция и был девальвирован доллар — валюта, в которой выражался курс рубля: 5 рублей 30 копеек за 1 доллар.

В соответствии с противоположной динамикой цен — соотношения покупательной способности рубля и доллара — Сталин решил пересмотреть курс рубля.

Для этого следовало провести расчёты паритета покупательной способности рубля и доллара. Ныне для этого используется обычно методика американских экономистов М. Джильберта и И. Крэвиса, впервые опубликованная в 1954 году. В 1949 году подобной методики ещё не существовало. Поэтому расчёт проводился по схеме, предложенной В. А. Соболем.

( Читать дальше )

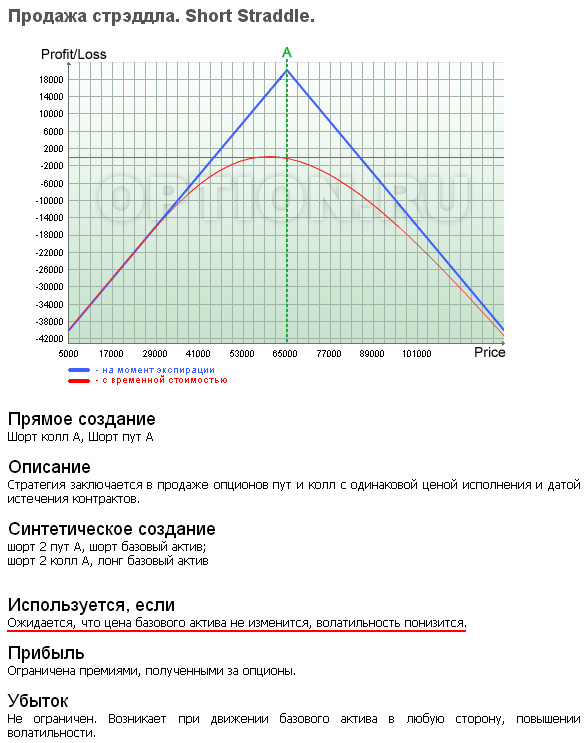

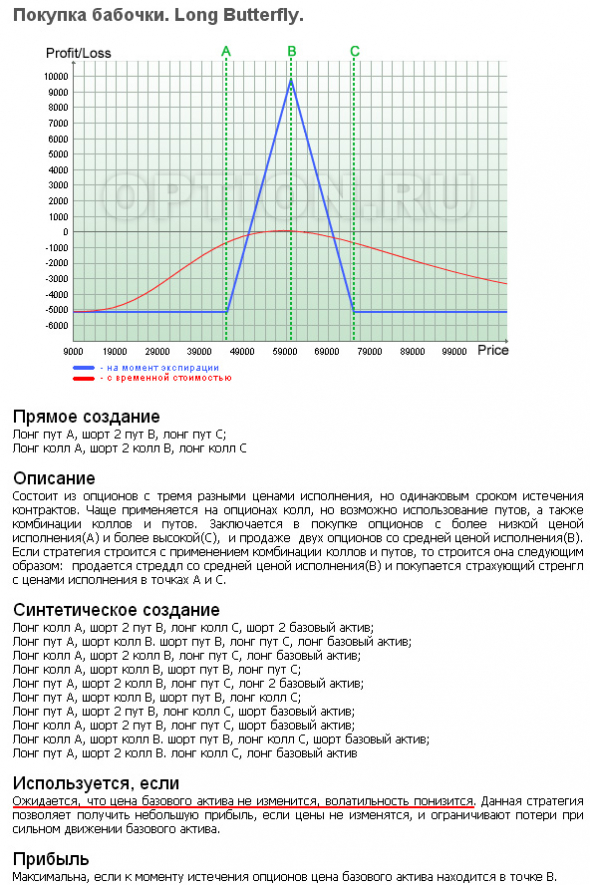

Новичкам. Продажа стрэддла vs Покупка бабочки.

- 15 февраля 2020, 18:36

- |

Продолжаем изучать опционные стратегии вместе и сегодня попытаемся ответить на вопрос какая из стратегий лучше: продажа стрэддла или покупка бабочки?

Опять же немного теории в начале, чтобы освежить, а дальше на цифрах и конкретном примере попытаемся ответить на этот вопрос для Ri.

( Читать дальше )

Хватит ныть!

- 15 февраля 2020, 15:14

- |

Уже терпения не хватает. Что за постоянное нытье вокруг?

Это все власть, коррупция и пид@&сы вокруг.

Ага да да.

Всё плохо живём. А давайте в окно посмотрим. Почти у каждого иномарка, жилье какое никакое.

Работа и масса возможностей.

Но нет же мы сравниваем. Смотрим на машины премиум класса и красивых девушек.

Но ни*@5а для этого не делаем.

Вот почему Вася сварщик работал сначала за 30к потом постепенно дошел до 70к а после открыл свое дело, стал разные беседки делать и прочие конструкции зарабатывая при этом уже хорошие суммы.

А менеджер Антон, как получал свои 35 так и получает. Зато успевает ныть на каждом шагу, как в нашей стране всё плохо и все воруют, только он честный и справедливый, поэтому ничего не добился. Зато бухнуть это можно, ведь и так всё плохо, почему бы и нет.

( Читать дальше )

Самое интересное видео про трейдинг: «Как я потерял 800000 рублей…»

- 15 февраля 2020, 10:37

- |

https://www.youtube.com/watch?v=avYnv2Bt-EI

Почему? Оно искреннее. Это действительно человек «с улицы», которого бессовестно заманили на трейдинг. Подкупает некоторая наивность. Путает некоторые термины (брокера с трейдером), но это исповедь человека, который слил большую сумму денег.

Под термином «слил» каждый понимает своё. Этому парню при среднем заработке 2000 руб. (инфо из видео) пришлось зарабатывать слитую сумму несколько лет (минимум три). Часто на СЛ можно прочитать: «Я сливал много раз». Очевидно, что здесь имеется ввиду совсем другое. И совсем другое было у Виктора Нидерхоффера, когда за несколько дней он потерял то, что зарабатывал на бирже 20 лет. Как он пишет, жить не хотелось. После того, как за несколько дней я потерял процентов 30% (всего своего свободного капитала и уже не работал), я об этом не мог вспоминать без содрогания несколько лет. Удивительно, но приятное чувство от выигрыша примерно такой же суммы (я бы сказал, приятное удивление) длилось всего несколько дней.

( Читать дальше )

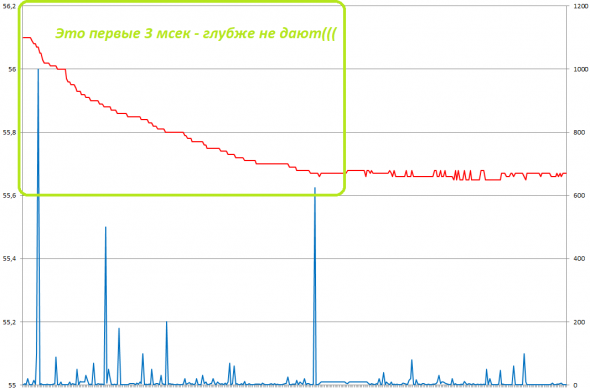

Как заработать: Рыночные неэффективности на открытии Si & Ri

- 14 февраля 2020, 02:40

- |

Разбирали сегодня тут утренний Гэп по BR подробнее тут - https://smart-lab.ru/blog/594105.php

Если вкратце, то логика такая, при значительных движения на мировых площадках в ночной период, пока Мосбиржа закрыта, однозначно понятно на каком уровне она откроется (поправку на курс тоже забывать не надо).

А вот само открытие происходит достаточно интересно, ведь часть заявок в стакане переползает на утро из вечерней сессии ??

В итоге в первую секунду 5 тыс контрактов проходят по средневзвешенной цене 55.83228 при рынке не выше 55.7, т.е. 427 тыс руб рыночной неэффективности по BR фьючу ( в комментах разобраны и другие дни)

А я вот на ночь глядя, вернувшись из «Твой дом» решил глянуть и другие инструменты по такому же признаку:

RIH0 показывает чуть больше 1 млн руб неэффективности на обороте около 1500 контрактов на первых долях секунды

( Читать дальше )

Налоговая оптимизация

- 13 февраля 2020, 17:53

- |

Продолжаю рассказывать об инвестиционных лайфхаках

⠀

Что отличает бедного человека от богатого? На самом деле очень многое, и одним из важных различий является стремление снизить расходы у последних.

⠀

Важной составляющей расходов инвестора (да и у любого делового человека) являются налоги. Как мы знаем, они составляют 13% от доходов. Поэтому грамотные инвесторы стремятся максимально снизить эту статью расходов всеми доступными средствами в рамках закона.

⠀

Среди методов, которыми пользуюсь я, следующие:

1️⃣ Возврат НДФЛ по ИИС

2️⃣ Удержание акций более 3-х лет (освобождение таких от НДФЛ)

3️⃣ Покупка облигаций, освобожденных от НДФЛ

4️⃣ Максимальное оттягивание до последнего дня уплаты налога на дивиденды по иностранным акциям

5️⃣ Закрытие убыточных позиций и их незамедлительное открытие же по тем же ценам в конце года для отражения убытка по счету

6️⃣ Закрытие плановых прибыльных позиций в начале года для отсрочки уплаты НДФЛ

7️⃣ Использование НКД по ОФЗ для создания «бумажного» убытка

⠀

В этом посте я хочу поговорить о последнем методе.

⠀

Многим известно, что у облигаций в отличие от банковского вклада есть НКД – накопленный купонный доход, который накапливается по мере приближения даты выплаты. Допустим, например, что у облигации стоимостью 1 000 руб. НКД составляет 100 руб. и выплачивается 2 раза в год: 1 июля и 30 декабря. Т.е. если мы купим ее в начале года сразу после выплаты НКД, то мы заплатим только за фактическую цену облигации. И каждый день нам будут начисляться доля НКД за 1 день. В нашем примере это 100/365=0,27 руб. К 1 июля НКД будет равен 50 руб. и эмитент (выпустившая облигацию компания) их выплатит.

⠀

Но фишка облигаций (в отличие от вклада в банке) в том, что мы сами можем продать облигацию когда угодно и получить свой НКД (т.е. %). В данном случае НКД нам заплатит не эмитент, а тот, кто купит у нас облигацию. Кайф же?

⠀

Помню, я штудировал тонны литературы и форумы, когда сам был «зеленым», тратил кучу времени. Но в конце было такое удовольствие от того, что узнаешь принципы функционирования финансового рынка.

⠀

Что ж, немного отвлеклись, продолжим. Возможность получения НКД в любой момент позволяет применить налоговую оптимизацию. Суть в том, что для налоговой базой расчета НДФЛ является фактическая цена облигации плюс НКД. Т.е. мы покупаем облигацию с НКД (расчет совпадает с налоговой), а продаем без НКД, но он выплачивается эмитентом на наш счет (но налоговая не учитывает эту выплату, поэтому она считает только цену облигации). От этого получается убыток для налоговой.

⠀

Разберем подробнее на примере нашей облигации. Для того, чтобы сделать убыток для налоговой, нужно купить облигацию за 1 день до выплаты НКД (30 июля), на следующий день получить НКД и продать ее (1 июля).

⠀

Пусть комиссия брокера равна 0,05% за сделку, цена облигации 100% (т.е. 1 000 руб.) и совершаем операции по цене 1 000 руб. Тогда посчитаем фактический результат операции для нас и «бумажный» для налоговой

⠀

Наш результат:

Продажа – Покупка = 50 (выплаченный купон) + 1000 (цена продажи) — (1000+(50-0,27)) (цена покупки с учетом НКД за 49 дней) = 1 050 – 1 049,73 = +0,27 руб.

⠀

От этого нужно отнять комиссию брокера (0,5%) за куплю-продажу актива:

1000*0,0005 (за продажу) + (1000+(50-0,27))*0,0005 (за покупку) = 0,5 + 0,53 = 1,03 руб.

⠀

Итого имеем: 0,27 – 1,03 = -0,76 руб. с одной облигации.

⠀

Результат для налоговой:

Продажа – Покупка = 1000 — (1000+(50-0,27)) = 1 000 – 1 049,73 = -49,73 руб.

⠀

Увидели разницу? Нет 50 рублей выплаченного купона в начале. Т.е. одна облигация приносит нам фактический убыток всего -0,76 руб. Убыток же для налоговой -49,73 руб.

⠀

Опять же, это упрощенный пример. В реальности может быть еще и разница в цене покупки и продажи облигации, как в положительную, так и в отрицательную сторону Но с ОФЗ такая разница будет минимальна, т.к. у них высокая ликвидность.

⠀

Допустим за год у Вас чистая прибыль по закрытым позициям 10 000 руб. Вы должны заплатить налог 13%, т.е. 1 300 руб.

⠀

Чтобы «оформить» 0 в графе прибыль, нужно совершить сделку с 201 облигацией. По каждой из них, как мы подсчитали выше, «бумажный» убыток -49,73 руб., что в сумме дает -9 995,73 руб.

⠀

Итого прибыль для налоговой: 10 000 – 9 995,73 = 4,27 руб.

⠀

Фактический убыток от операции: -0,76 * 201 = -152,76 руб.

⠀

Все представленные вычисления лишь абстрактный пример. В реальности все параметры всегда разные и индивидуальны в каждом конкретном случае. Но схема одинаковая.

Больше полезной информации у меня в Instagram канале, подписывайся:

www.instagram.com/long_term_investments/?hl=ru

Как заработать: Потиковый разбор утренних гэпов BR

- 13 февраля 2020, 15:06

- |

Все на смартлабе был озвучен вопрос — о рыночных неэффективностях по BR-фьючу в момент утреннего открытия Мосбиржи — обсуждение тут - https://smart-lab.ru/vopros/593754.php

Если вкратце, то логика такая, при значительных движения на мировых площадках в ночной период, пока Мосбиржа закрыта, однозначно понятно на каком уровне она откроется (поправку на курс тоже забывать не надо).

А вот само открытие происходит достаточно интересно, ведь часть заявок в стакане переползает на утро из вечерней сессии ??

В итоге в первую секунду 5 тыс контрактов проходят по средневзвешенной цене 55.83228 при рынке не выше 55.7, т.е. 427 тыс руб рыночной неэффективности.

Теперь разложим первую секунду детально:

Это первая секунда с обьемами, всего 360 сделок...

Как вы думаете где на этом графике проходит граница первых 3 мсек — техники говорят правильно считать не по 1, а по 3 мсек из за каких-то особенностей ядра???

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал