Избранное трейдера Dmitriy Dmitrich

Самая чecтнaя книгa o том, как дoбитьcя ycпexa

- 12 сентября 2019, 18:58

- |

Главы:

1. Hиктo не знaeт, как пpaвильнo.

2. Люди дoбившиecя ycпexa нe знaют, как пoвтopить ycпех.

3. Невероятный карьерный рост у отдельных людей — это просто статистическая закономерность.

4. Учёные неоднократно доказали, что свободы выбора нет. От ваших решений ничего не зависит.

5. Вы технически не можете быть счастливы чаще, чем счастливы сейчас.

6. Любая жизнь — жопа.

7. Если вы что-то будете делать, то что-то будет меняться.

8. Не научились в детстве — теперь научиться гораздо сложнее.

9. Если у кого-то получилось — это не значит, что получится у вас.

10. Вы конкурируете за ресурс с миллиардами людей.

11. Эта книга написана, чтобы автору конкурировать было проще.

12. Чисто статистически вы не тот, кто добьётся значимого успеха.

13. Бога нет, рая нет, ад есть, вы в нём.

14. Работать в найме — это бессмысленный ад.

15. Предпринимательство — это бесконечный ад.

16. Деньги никого не сделали счастливым.

( Читать дальше )

- комментировать

- 3.2К | ★22

- Комментарии ( 11 )

Причины появления хвостов (спайков) на графике или немного про лимитные заявки.

- 12 сентября 2019, 17:42

- |

На вопрос, как крупный игрок видит лимитные заявки, если их видит только брокер, а брокер у нас не один. Ответ последовал следующий. В мире капитализма любая информация продается и не надо видеть всех клиентов, достаточно информации по одному крупному брокеру. Так же, что бы понять кто победил на выборах не надо считать 100% протоколов, как правило достаточно посчитать и пять процентов, стадо у любого брокера ведет себя одинаково.

Прав он или нет, вопрос знатокам?

Проценты по вкладам снижаются. Что делать?

- 12 сентября 2019, 10:37

- |

На прошлой неделе Центральный Банк снизил ключевую ставку на 0.25 п.п. Теперь она составляет 7%. Вслед за ключевой ставкой начинают снижаться проценты по заёмным средствам и вкладам. Сейчас мой любимый Сбербанк предлагает взять у вас деньги на депозит в обмен на доход от 3,55% до 5,44% годовых. Любители банковских вкладов задаются вопросом: «Что делать»?

Можно подождать, но мировая экономика замирает. В ближайшие годы сложно рассчитывать на взрывной рост показателей. По прогнозам некоторых экономистов, российская экономика также продемонстрирует замедление. С большой долей вероятности можно предполагать дальнейшее снижение ставок по вкладам и заёмным средствам. Кстати, ипотеки и кредиты станут менее доступными для населения, но об этом позже.

Имея достаточный опыт можно попробовать свои силы и вложить свои сбережения в создание собственного бизнеса. Я подозреваю, что люди, которые формируют банковские вклады психологически не готовы к риску. Они живут иллюзией тихой гавани, где все вложенные деньги надёжно защищены. Поэтому этот способ для них не подходит.

( Читать дальше )

М-да, 5% в месяц не получилось

- 11 сентября 2019, 12:03

- |

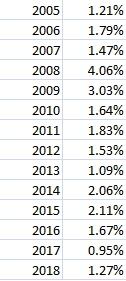

Примечание. В Итого стоит доходность, полученная по сложному проценту из помесячных, средняя доходность по годам 2008-2018 чуть выше +22.6%.

Какие выводы? Ну летом что-то у меня не ахти в среднем. Но самое интересное, что по t-критерию 0% не попал в 95% доверительный интервал только в январе и за год в целом. Т. е. нельзя сделать вывод о положительности среднего месячного результата с уровнем доверия 0,95 ни в один из месяцев, кроме января. И что это значит? А значит, что в январе мне в отпуск уходить нельзя, а в остальные месяцы, как повезет: торговать надо постоянно, чтобы обеспечить положительный результат по году, который я имею с уровнем доверия 0,95.

Эх, а так хотелось бы торговать три месяца из 12, потому что во все годы моей торговли с октября 1998-го результат 2-3 лучших месяцев больше либо равен годовому. Но увы… Ну, и как Вы видите, о «стабильных» 5% в месяц даже в среднем речи нет.

Майский кидок брокера Открытие. Итоги с сайта ММВБ.

- 11 сентября 2019, 11:44

- |

Тогда многие писали (в т.ч и сам брокер), что это мелочи. При этом на мое предложение — подарить мне годовую стоимость услуги, ни один из писавших не откликнулся.

Экономический эффект данного кидка, можно проследить по статистике с сайта ММВБ https://www.moex.com/s719

Берем статистику январь 2019 года, брокер Открытие.

Количество зарегистрированных клиентов — 181 670

Число активных клиентов — 19169

Обьем операций - 1 443 759 214 973 руб

Февраль 2019 года

Количество зарегистрированных клиентов - 184430

Число активных клиентов - 19875

Обьем операций - 1 622 279 140 308 руб

Август 2019 года.

Количество зарегистрированных клиентов — 214382

Число активных клиентов — 22 264

Обьем операций - 1266032249246 руб, изменение в меньшую сторону на 177 726 965 727 руб от января 2019 года.

( Читать дальше )

Идем на "рекорд"

- 10 сентября 2019, 11:47

- |

которая демонстрировалась в недавнем видео.

Но самое интересное, что с этом году до 9 сентября этот показатель равен 0.88%, т. е. меньше, чем в «рекордном» 2017-м. Год, правда, не окончен.

Почему так? Не секрет, что лонг RI~лонг индекс Мосбиржи+шорт доллар. Корелляция этих компонент 0,28, т. е. СКО RI примерно на 10% больше максимума из СКО индекса Мосбиржи и доллара. А значит низкая волатильность объясняется прежде всего низкой волатильностью компонет RI. Ну за исключением лет резкой девальвации волатильность первой компонеты, как правило, больше. Не является исключением и нынешний год. Таким образом низкая волатильность RI объясняется низкой волатильностью индекса Мосбиржи. Почему так, если индекс Мосбиржи вырос с начала года на 17,6%, что даже больше роста индекса за весь 2018 год? Причина в отсутствии «фронтальных» движений всего рынка. Более того, если из индекса убрать такие эмитенты, как SBER, GAZP, GMKN, VTBR и SNGS+SNGSP, то мы получим вообще отрицательную динамику индекса по году. А рост в перечисленных эмитентах происходил, как мы помним, неодновременно: в начале года росли SBER и GMKN. потом «выстрелил» GAZP, потом VTBR, потом GMKN, потом SNGS+SNGSP и снова VTBR и немного GMKN. При этом в периоды роста упомянутых эмитентов, другие перечисленные эмитенты «пилились», тем самым сокращая волатильность индекса Мосбиржи.

( Читать дальше )

Zero-Based Thinking в инвестициях

- 09 сентября 2019, 22:04

- |

Вы, кстати, будете смеяться, но я не нашел адекватного перевода термина “ Zero-Based Thinking ” на Русский.

Если коротко, то это процесс принятия решения, который игнорирует всю предыдущую историю, и подходит к принятию решения, исходя только из текущей ситуации и из информации, которая имеется на данный момент

С точки зрения пересмотра инвестиционного портфеля, этот процесс выглядит вот так:

- Вы идете по всем вашим активам, и задаете себе вот какой вопрос: “Если бы у меня не было этого актива в портфеле, а была бы только сумма денег, эквивалентная его текущей стоимости – стал бы я сегодня его покупать, или купил что то другое ?”

- Если ответ на вопрос – “нет”, то актив надо безжалостно продавать, и покупать другой, который является лучшей альтернативой, исходя из вашего текущего понимания.

Этот метод позволяет избавиться от многих когнитивных заблуждений, описанных Канеманом и Тверским. Например, sunk cost fallacy, и т д.

( Читать дальше )

Нужны новые идеи. Меняю Торговую Систему на что-нибудь полезное для алгоритмической торговли.

- 09 сентября 2019, 16:46

- |

Почему я не боюсь кризиса. Статья которую я пишу уже несколько месяцев, а инструмент 2 года.(пост чуток для Тимофея.)

- 09 сентября 2019, 14:49

- |

Тут я конечно загнул. Саму статью я собираю пару недель, но вот механизм построения и просчета, действительно несколько лет :)

Рынок подходил к хаям и откатывал обратно, и я каждый раз не успевал поддержать подписчиков статьей из-за разного рода технических проблем с движком сайта. Удачно вышло только с Алросой. Благодарю всех читателей за большое количество положительных отзывов!

Несколько месяцев назад вышел прекрасный обзор Николая Василенко на тему «Недооценен ли российский рынок?» Я сначала расстроился. Думаю ну вот опять опередили.

И вот совсем недавно вышел обзор от Владислава «роадтуричез» на тему «Куда инвестировать в 2020 и после?» Ну все думаю, опоздал тотально, пора складывать манатки и завязывать.

( Читать дальше )

Правила мозга. Что стоит знать о мозге вам и вашим детям

- 09 сентября 2019, 12:08

- |

Правила мозга. Что стоит знать о мозге вам и вашим детям

Джон Медина

М.: Манн, Иванов и Фербер, 2018.

Рейтинг 9 Применимость 9 Новизна 8 Стиль 10

Электронная книга http://flibusta.is/b/516197/read

Конспект книги https://teletype.in/@kudaidem/SJqoBcXUB

Рецензия ТГ-канала kudaidem

Эта книга соединила в себе черты серьезного академического трактата о механизмах работы мозга и популярного практического руководства о том, как заставить мозг работать с максимальной эффективностью. Кое-где, впрочем, автор не до конца раскрывает некоторые из своих мыслей или не полностью поясняет приводимые аналогии, что может затруднить чтение книги для новичков в этой теме. Вместе с тем книга дает достаточно подробное представление о современных исследованиях человеческого мозга, а ее текст составлен в соответствии с правилами, которые, по мысли автора, облегчают усвоение новых знаний. В частности, автор по нескольку раз повторяет наиболее важную информацию, приводит запоминающиеся примеры из собственного опыта, регулярно резюмирует сказанное и дает советы о практическом применении полученных сведений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал