Избранное трейдера D-trade

Ставлю Газпром на счётчик

- 24 мая 2023, 13:56

- |

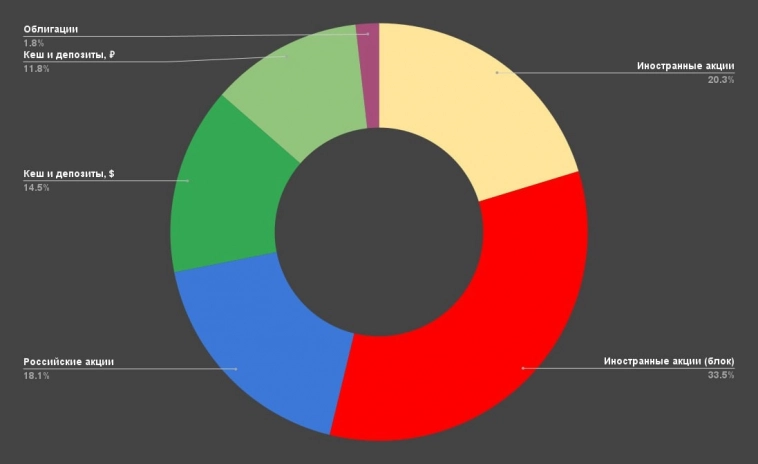

Итак, распределение активов по состоянию на начало апреля:

А вот распределение активов по состоянию на сегодня:

( Читать дальше )

- комментировать

- 5.1К | ★5

- Комментарии ( 28 )

ОПТИМАЛЬНОЕ ИСПОЛЬЗОВАНИЕ РЕСУРСОВ

- 24 мая 2023, 13:35

- |

Сегодня, развивая тему жизни с рынка, попробую рассмотреть идею перерасхода ресурсов при занятии трейдингом/инвестициями.

Вначале пару слов о том, что есть наши ресурсы. Многие фокусируются лишь на денежной составляющей. Надо расширить задачу, включив в рассматриваемый перечень время и эмоциональную энергию, которые мы тратим, погружаясь в рынок.

Возьмем аналогию. При развитии своего бизнеса мы заинтересованы построить процесс таким образом, чтобы сотрудники выполняли работу, имеющую прямое отношение к бизнес-процессам. Мы стараемся исключить из функций то, что не имеет отношение к работе организации, не приводит к дублированию функций и т.п.

Ту же задачу мы должны выполнить, работая на рынке. Относиться к себе как бизнес-единице. Как к предприятию, деятельность которого нужно организовать оптимальным образом.

Отмечу те точки, в которых, на мой взгляд, есть резервы для оптимизации:

1️⃣Погружение в новостной поток.

Желание “держаться курса” лежит внутри нас. Этим мы убиваем скуку или пытаемся уйти от риска пропустить что-то важное. Инфобизнес всегда предложит нам массу информационных поводов, часто весьма незначительных. Риск — утонуть в них.

( Читать дальше )

Сергей Пирогов (Invest Heroes) выступит на конференции смартлаба

- 24 мая 2023, 13:33

- |

Сергей Пирогов — основатель Invest Heroes.

Эти молодые талантливые ребята совместно с Арикапитал сделали ПИФ, в котором уже 1,06 млрд рублей (в ПИФе Эвлиса в 10 раз меньше)

ПИФ неплохо перформит, +28% за год (у Элвиса +32,6% за год).

Я позвал Сергея выступить, потому что их команда регулярно ведет полезный блог с аналитикой на смартлабе, а авторы смартлаба лично для меня являются приоритетными спикерами на нашей конфе!

Напоминаю, что до конфы в Питере остался всего 1 месяц, а у нас уже 700 участников!

http://conf.smart-lab.ru/

Надеюсь, что билетов хватит всем желающим:(

Хедж на случай Большой Фигни

- 24 мая 2023, 13:12

- |

В инвестициях часто говорят о подушке безопасности — вот есть портфель и есть подушка. Портфель оптимизирован по доходности, или по риск/доходности, а подушка — по ликвидности и безопасности. Я бы ввел еще понятие финансового «тревожного чемоданчика». Можно считать, что он часть подушки, а можно считать отдельной сущностью. Но оптимизация там будет другая.

Значит, тревожный чемоданчик — хедж на случай Большой Фигни. В то время как подушка это хедж на случай Фигни Обычной, как-то кризис, проседание акций-облигаций-недвиги, в общем, типичный рыночный риск. Но есть еще риски инфраструктурный (закрыли биржу на неведомый срок, помер брокер, блокнули всем счета) и личный (блокнули счета конкретно вам, как сомнительному экономическому агенту или врагу народа, а теперь докажите, что не верблюд).

От Обычной Фигни спасают короткие ОФЗ, короткие депозиты, накопительные счета. Все, что маловолатильно и при этом быстро обращается в кэш. От Необычной Фигни — то, что лежит за рамками финсистемы. То, что можно положить в чемоданчик чисто физически. Нал и то, что на него смахивает по параметру помещаемости в чемодан.

( Читать дальше )

США повторяют опыт Великой депрессии

- 24 мая 2023, 13:02

- |

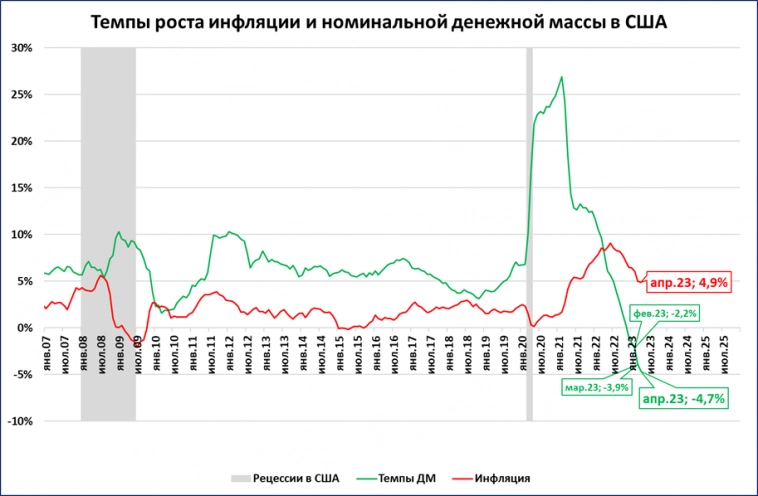

Денежная масса в США продолжает падать рекордными за 90 лет темпами.

Денежная масса: новые антирекорды по скорости падения

Падение денежной массы в США продолжает ускоряться: по итогам апреля денежная масса сжалась на 4,7% за год (для сравнения: по итогам марта падение было -3,9% годовых).

График 1.

То есть динамика денежной массы ухудшилась на 0,8 процентного пункта, а инфляция при этом снизилась только на 0,1 п.п.(с 5% до 4,9%).

Это значит, что денежная масса сокращается быстрее, чем снижается инфляция. А это значит, что реальная денежная масса (РДМ) падает всё быстрее.

График 2.

( Читать дальше )

Ликбез

- 24 мая 2023, 12:19

- |

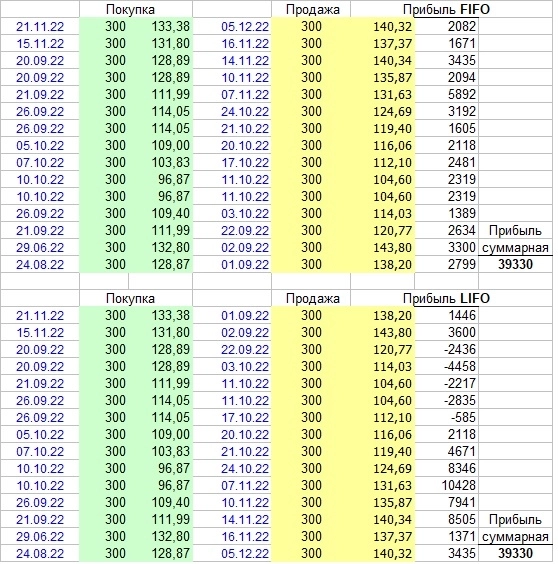

При учете результатов сделок в рамках портфеля СБЕР я использую метод LIFO. По этому поводу мне часто пишут, что учет по FIFO показал бы совершенно другие результаты и вместо прибылей я получил бы убытки.

Однако при совершении ВСЕХ пар сделок покупки/продажи суммарный результат получится всегда одинаковым.

Фокус заключается в том, что, в конечном счете, суммарная прибыль (или убыток) будет равна разности суммарного объема продаж (в рублях) и суммарного объема покупок. А эти два объема не зависят от порядка совершения сделок.

Ниже пример из жизни. Для упрощения понимания количество акций в каждой сделке одинаково. Даты и цены — реальные:

Всем успехов в торгах

в новой реальности

Три простых правила для новичков рынка, которые сделают богатыми

- 24 мая 2023, 11:57

- |

1) Газпром — уверенность в завтрашнем «дне»

2) Не делаете «покупки» в Магните

3) Деньги «держите» в Сбербанке

Не надо благодарностей!

📉Акции Магнита обновили годовой минимум (-5%) на новостях о понижении листинга

- 24 мая 2023, 11:17

- |

Акции Магнита второй день подряд падают на 5% после сообщения о перемещении акций в 3 котировальный список c 25 мая.

Акции могут падать, т.к. понижение уровня листинга может обязывать пенсионные фонды продавать эти акции...

Страховые компании и пенсионные фонды могут покупать только акции первого котировального списка.

Третий уровень листинга – бумаги, допущенные к торгам, но не включенные в котировальные списки. Это могут быть бумаги новых эмитентов, а также бумаги эмитентов, которые не могут или, по каким-то своим причинам, не хотят соответствовать предъявляемым требованиям для вхождения в котировальные списки.

За 2 дня акции Магнита потеряли более 9%.

НКНХ: дивидендная развязка близко или сколько ждать дивов от Сибура?

- 24 мая 2023, 09:53

- |

Нижнекамскнефтехим — интересная компания для Российского фондового рынка. Вы только посмотрите на доходность, которую компания дала акционерам вместе с дивидендами за 10 лет (1500%)

Пару лет назад бразды правления данной компании взял Сибур (еще один нефтехимический гигант).

Стало лучше или хуже? Пока нет ответа, но прибыль за 22 год на уровне в 21 (на стадии подготовки сделки с ТАИФ в регионе звучали опасения, что Сибур может перевести центр прибыли — этого не произошло)

( Читать дальше )

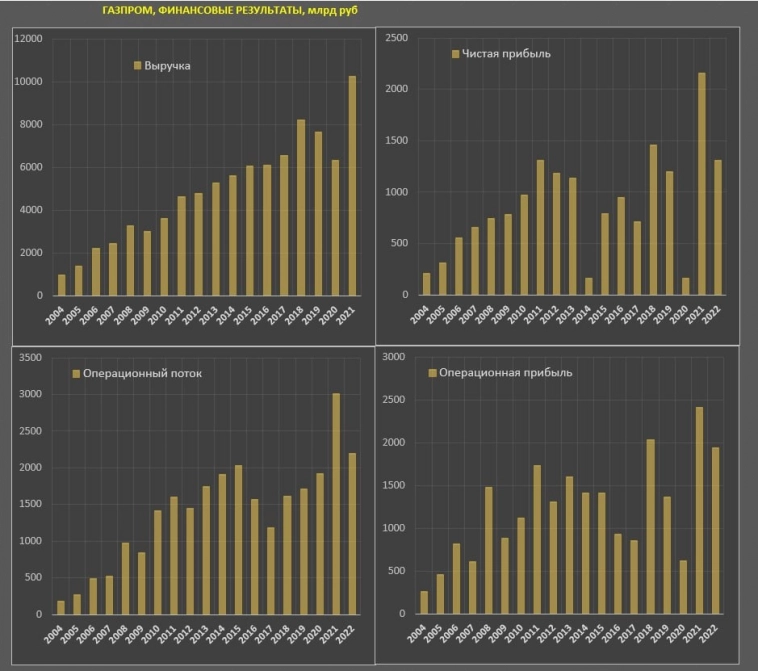

Газпром отказался от выплаты дивидендов по итогам 2022 и есть основания полагать, что дивидендов не будет, как минимум, ни в 2023, ни в 2024 годах.

- 24 мая 2023, 09:27

- |

Есть две фундаментальные проблемы – потерянный экспортный рынок и раздутые капитальные расходы на фоне коллапса цен на газ.

Чистая прибыль Газпрома по итогам 2022 составила 1.3 трлн руб, а за первое полугодие было 2.5 трлн, т.е. за второе полугодие убыток в 1.2 трлн, который был целиком и полностью обусловлен сверх выплатами по НДПИ, как раз на 1.2 трлн. Без учета этого фактора второе полугодие было отработано в нуле.

Высокая база первого полугодия 2022 позволила показать третий результат по прибыли в истории после 2.16 трлн в 2021 и 1.45 трлн в 2018, но в 2023 будет плохо.

Выручка составила 11.7 трлн по сравнению с 10.2 трлн в 2021. Страны дальнего зарубежья формируют около 73% в структуре выручки за 2022, однако самый маржинальный рынок в Европе в физическом выражении сжался в 5 раз относительно базы 2021 с 150 до 30 млрд кубов. Плюс коллапсирующие в несколько раз цены газ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал