Избранное трейдера Индифферентный

К чему готовиться инвесторам на российском фондовом рынке в 2023 году.

- 11 декабря 2022, 12:19

- |

Подводя итоги 2022 года, можно сказать, что он стал одним из самых сложных периодов для инвесторов на российском фондовом рынке за последние годы. Санкционное давление, начало СВО, уход многих иностранных компаний-все это создало огромную неопределенность и повышенный риск для инвестирования.

Индекс мосбиржи, который учитывает движение 40 наиболее ликвидных акций российских компаний с начала года упал примерно на 40%!

( Читать дальше )

- комментировать

- 290 | ★1

- Комментарии ( 0 )

Cредства ФНБ стремительно тают — тревожный звонок для рубля

- 11 декабря 2022, 12:13

- |

ФНБ второй месяц подряд активно используется для финансирования бюджетного дефицита. На эти цели из ФНБ в ноябре было взято 300 млрд (259.7 млрд в октябре). Помимо этого 188 млрд было изъято из ФНБ для финансирования различных инфраструктурных проектов.

Всего с начала года из ФНБ изъято 1 250 млрд рублей (или 6% незамороженной части ФНБ) в т.ч. 560 млрд – на финансирование дефицита бюджета, 690 млрд – на инвестиции и спасение отдельных компаний.

☝️Вспоминаем резкий рост денежной массы начиная с августа, добавляем к этому сокращение экспортных доходов и растущий дефицит бюджета — и получаем всё большее желание правительства РФ ослабить рубль, для покрытия дефицита бюджета

Нефть: итоги недели. Перспективы на 2023 год.

- 11 декабря 2022, 12:09

- |

По нефти мы имеем: ОПЕК+ подтвердил плановое снижение и дальнейшую добычу на согласованном уровне, число буровых платформ в США перестало расти, Путин в Бишкеке публично заявил о возможном сокращении добычи в РФ. Т.е. все крупные системные игроки явно уже достигли целевых уровней добычи и даже начинают постепенно её снижать, что и подтверждается падением цены. США опустошили свои резервы, успев продать свои запасы нефти по высокой цене. Теперь им необходимо восполнить резервы задешево. Не системные игроки, такие как Венесуэла и Ливия только начали наращивать свою добычу и снижать они её не будут, т.к. им необходимо вернуть вложенные в увеличение добычи инвестиции. Т.е. общее предложение нефти на рынке продолжит расти и оказывать давление на цену, что опустит её на крайне низкие уровни, возможно ниже 30$, а может и ещё ниже. По мере падения цены, системные игроки будут сворачивать добычу у себя, закрывая буровые на ремонтные и сервисные работы, а не системные игроки будут вынуждены работать на износ. В итоге: США заработают продав резервы дорого и восполнив дёшево, страны ОПЕК+ тоже заработают и проведут сервис и ремонт своего оборудования в период низкой цены на рынке. Венесуэла, Ливия и другие будут вкалывать за копейки и потом восстанавливать свои мощности в период восстановления цены на нефть и подорожавших материалов услуг по сервису и ремонту. Замечательно, туземцам опять «не повезло»… 😜

Могла ли экономика России вырасти в 2020 году?

- 11 декабря 2022, 08:32

- |

Ответ на этот вопрос помогает понять, что делать Центробанку сейчас.

В 2020 году ВВП России упал на 3%. Но низшей точкой падения стал конец 1 квартала 2021 года. Падение четырёхквартального ВВП (за «скользящий год») тогда составило -3,1%.

А могла ли экономика вместо падения вырасти? Мы знаем сейчас, что две страны из «Большой двадцатки» — Китай и Турция — избежали падения ВВП. Значит, это было возможно и в России.

Роль Центрального банка

Управляя инфляцией и ростом денежной массы ЦБ определяет, каким будет реальный рост денежной массы. Этим показателем определяется, каким будет рост ВВП (подробнее см. здесь).

Но ковидный год был особенным. Объём ВВП определялся не только наличием денег у населения и предприятий, но и локдауном, когда часть предприятий была вынуждена закрыться, а возможности людей покупать товары и услуги были резко ограничены.

( Читать дальше )

ОПРОС. Экономика России. Хуже не будет?

- 11 декабря 2022, 00:43

- |

ОПРОС. Экономика России. Хуже не будет?

1. Спад в мировой экономике идёт с осени 2021 года. Постепенно он приведет к снижению цен на наш экспорт. Деньги от экспорта растекаются по всей экономике.

2. Внутренние движения. Из плюсов, ушли конкуренты. Из минусов — исчезли импортные комплектующие. Производство сразу не наладить. Да и денег на инвестиции нет (кроме инвестиций в добычу и доставку сырья

Голосование для мобильных

smart-lab.ru/blog/861801.php?nomobile=1

Напишите, что думаете.

КАТАСТРОФА с рождаемостью продолжается

- 10 декабря 2022, 21:41

- |

Росстат подвёл итоги по рождаемости за октябрь, побит антирекорд -10% год к году. По таймингу это первая ласточка после начала СВО. Летом 2023 года увидим как к эти -10% прибавляется ОГРОМНЫЙ минус в лице мобилизации и оттока молодого населения. Снизу график из канала MMI

Самая низкая рождаемость была в 1999 году, она составила 1,2 млн человек. УЖЕ В 2024 МЫ ПОБЬЁМ ̶Р̶Е̶К̶О̶Р̶Д̶ ДНО. По прогнозу демографов в 24 году рождаемость будет около 1 млн человек, это будем самый маленький показатель за всю историю России.

По скорости движения в бездну нас обгоняет только Китай, где царит ковидобесие. Безусловно снижение юнитов в экономике вкупе с оттоком этих юнитов за бугор сделает каку будущей элите России. Им достанется страна с уже истощенными ресурсами (не только сырьевыми, но и демографическими) и старым населением, которое ничего не производит, а кушать требует. Для работающих молодых это означает рост налогов, а компаниям нужно привыкать к новым поборам и аббревиатурам Н Д П И.

Персидский залив смотрит на Китай. Саммит в Саудовской Аравии будет посвящен энергии и деньгам, а также отправке сообщения Америке. Си прибыл с визитом в Саудовскую Аравию 7 декабря.

- 10 декабря 2022, 21:00

- |

Персидский залив смотрит на Китай. Саммит в Саудовской Аравии будет посвящен энергии и деньгам, а также отправке сообщения Америке. Си прибыл с визитом в Саудовскую Аравию 7 декабря.

Настроение на Аравийском полуострове было нервным. После резкого скачка цены на нефть начали снижаться на фоне рецессии в богатых странах.

Конфликт, назревающий в Персидском заливе, заставил Саудовскую Аравию беспокоиться о нападениях на ее нефтяные месторождения и стремиться закупить баллистические ракеты для сдерживания своих соперников. Получив отпор со стороны Америки, молодой и могущественный саудовский принц вместо этого обратился к Китаю, который подписал секретный контракт на поставку королевству необходимого ему оружия.

Если эта история вызывает чувство дежа вю, так и должно быть. Это произошло четыре десятилетия назад и привело к установлению китайско-саудовских отношений в 1990 году. Многое из этого перекликается с сегодняшним днем, когда Си Цзиньпин прибыл с визитом в Саудовскую Аравию 7 декабря, что стало его второй поездкой в королевство.

( Читать дальше )

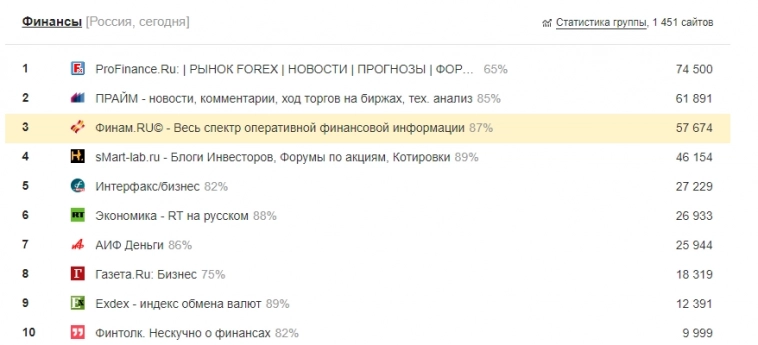

Как поднять трафик смартлаба в 2 раза?

- 10 декабря 2022, 20:40

- |

Прошло 10 лет, все те же 100 тыс в сутки.

Вроде крупная компания, миллиарды рублей денег, могут себе позволить купить что угодно, число инвесторов выросло за последние годы, а траф не вырос.

Знатоки, внимание вопрос!

Может ли смартлаб скажем в 2 раза поднять дневной трафик (со 100 тыс до 200 тыс уников в день), не вылезая тематикой за наши рамки экономики, инвестиций и трейдинга? И если да, то как?

Вытравливание инвесторов из рынка

- 10 декабря 2022, 15:27

- |

Вытравливание российских инвесторов из активов и бизнеса продолжается. Мы об этом поговорим чуть позже, а пока индекс Мосбиржи завершил неделю без выраженной динамики в минус 0,12%. Для того чтобы пройти вверх отметку в 2200 п. нужен импульс. Взять его можно только за счет значимых позитивных новостей или «новых» денег в рынке. Где бы их еще взять?..

Доллар поджимают под уровень в 62 руб. Экспортеры снижают объемы реализации. Цена сырьевых товаров ушла в коррекцию. Та же нефть марки Urals уже торгуется ниже $50, при потолке в $60. Все готово к началу девальвации рубля. Мяч на стороне ЦБ. Стабильный курс доллара — залог сдерживания инфляции, поэтому то и сохраняется интрига в отношении валюты. Запасайтесь попкорном.

Нефтегазовый сектор завершает неделю разнонаправленно. Лукойл и Роснефть прибавляют 0,1% и 0,2% соответственно. Газпром торгуется в минусе 1,7%, как и Новатэк -0,8%. По-последнему стало известно о списании доли в $3,7 ярдов компанией Total, которая продолжает выход из активов РФ.

( Читать дальше )

Биржа потратит МИЛЛИАРД из наших комиссий на платный аналог СмартЛаба и Квик

- 10 декабря 2022, 13:27

- |

Итак. Кажется гениальные планы по растрате комиссий с пользователей биржи начинают проясняться. Не зря повышали. НЕ ЗРЯ!

Статья на коммерсанте: https://www.kommersant.ru/doc/5708655

А ты думал что комиссии пойдут на что-то хорошее?

Конечно же ДА!

Сейчас как никогда ранее нам нужен терминал предоставляющий сервис уровня СмартЛаб + Квик в одном месте. И платный. И в 10 раз хуже, ибо за СЕМЬ месяцев даже команду не собрать нормальную.

Ура!

Именно это позволит поднять ликвидность на Московской бирже и сделать её конкурентной!

Ну и конечно же…

Я – как разработчик терминала OsEngine 2 – херею с этих сумм. А также выражаю уверенность что OsEngine будет более популярен чем то гомно которое сделает МосБиржа через 7 месяцев.

Напишу через годик. Запомните этот твитт!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал