Избранное трейдера Look De

Дивиденды2017. Подводим итоги Прогнозов дивидендов 2017.

- 20 августа 2017, 18:07

- |

СД ряда эмитентов обьявляют размеры и даты промежуточных дивидендов за 6 месяцев 2017 года, а я собираю эти рекомендации в табличку промежуточных дивидендов.

Последние строчки тоже скоро будут заполнены:

24 августа СД РУСАЛ рассмотрит возможность выплаты промежуточных дивидендов

В рамках внеочередного собрания акционеров компании «Роснефть» будет рассмотрен вопрос размера дивидендов по результатам первого полугодия 2017 года, а также вопросы срока и формы выплат. Решение о включении данных вопросов в повестку дня собрания акционеров было принято советом директоров «Роснефти», следует из сообщения компании.

В решении отмечается, что внеочередное собрание акционеров пройдет 29 сентября 2017 года в Санкт-Петербурге.

( Читать дальше )

- комментировать

- 2К | ★19

- Комментарии ( 7 )

Кризиса в 2017 не будет и в 2018 тоже...

- 16 августа 2017, 00:13

- |

На прошлой неделе Алан Гринспен сказал, что рынок облигаций находится в состоянии пузыря, и мне это напомнило о замечаниях Гринспена в декабре 1996 года об «Иррациональном изобилии». На самом деле, оглядываясь назад, можно понять, что Гринспен не так уж и ошибался, когда предвидел кризис. Но он молчал долгое время и тут объявился спустя столько лет, и сразу начал армагидонить фондовый рынок. И я решил его проверить, откуда такая уверенность, которая была в прошлом и сейчас.

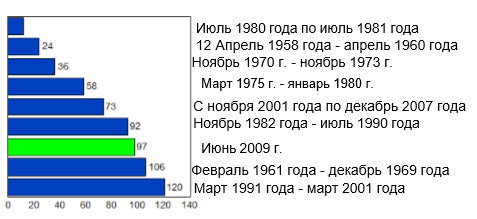

На слайде выше показанный количество месяцев от рецессии к рецессии, которые заканчивались лопнувшим пузырем. На данный момент прошло 97 месяцев (зеленый), а рекорд 120 месяцев с марта 91 года до марта 2001 года. Но если пару лет не активности может быть не проблемой для Гринспена когда он ожидал Речессию в 1996 и обьявив о ней в 2017, то как по мне, то это разрушит карьеру любого финансового менеджера если он начнет действовать как в фильме игра на понижение, и продавать за 2 -3 года до рецессии. И, опять же, я думаю, что Гриспен опять ошибается на несколько лет, а сумасшедшие два года еще впереди.

( Читать дальше )

Global Ports, Трансконтейнер - отраслевая тенденция подтверждает позитивный взгляд на акции компаний, работающих на рынке контейнеров

- 14 августа 2017, 17:33

- |

Грузооборот контейнеров в российских морских портах вырос на 20,1% год к году. Согласно данным отраслевой статистики, объем перевалки контейнеров в российских портах увеличился в июле на 20,1% год к году до 380 тыс. ДФЭ.

Контейнерный рынок продолжает расти. После резкого падения в 2015 г. рынок в прошлом году стабилизировался, и в 2017 г. объемы перевалки контейнеров на морских терминалах продолжили увеличиваться. В июле совокупный грузооборот контейнеров на терминалах Группы Global Ports вырос на 17% год к году до 120 тыс. ДФЭ, при этом наиболее высокие темпы роста зафиксировали терминалы ПКТ (+39%) и ВСК (+25%).

Отраслевая тенденция подтверждает наш позитивный взгляд на акции компаний, работающих на рынке контейнеров. Мы позитивно оцениваем перспективы контейнерного рынка и ожидаем дальнейшего роста объемов как перевалки контейнеров на морских терминалах, так и железнодорожной перевозки контейнеров. Мы подтверждаем рекомендацию ПОКУПАТЬ депозитарные расписки Global Ports и акции Трансконтейнера.Уралсиб

ГАЗ - делаем ставку на восстановление отрасли?

- 11 августа 2017, 17:01

- |

После разбора Группы, тут же купил бумагу на 4% от капитала.

Отчет за 1 П 2017 выйдет в конце августа, в это время увы, терминал для меня будет не доступен!

Так что на опережение купил, в конце сентября может и увеличу долю до 7%(в планах)

Тезисы:

По данным комитета автопроизводителей АЕБ, продажи новых легковых и легких коммерческих автомобилей в России выросли на 15% по итогам июня 2017 года. Авторынок постепенно восстанавливается, учитывая, что летом продажи традиционно не высоки, показатели продаж июня и 12% рост второго квартала текущего года, закрепили устойчивую тенденцию. Предполагаем, что в условиях низкой инфляции, Банк России продолжит снижать ключевую ставку. Ставки по автокредитам уже к концу текущего года могут быть ниже, что в итоге будет подогревать спрос населения на легковые и легкие коммерческие автомобили.

( Читать дальше )

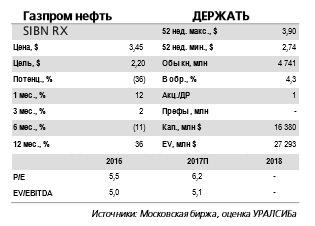

Газпром нефть - по итогам 2017 г. дивиденд составит 11-12 руб./акция

- 11 августа 2017, 12:56

- |

Рост EBITDA на 25% год к году и на 14% квартал к кварталу. Вчера Газпром нефть отчиталась по МСФО за 2 кв. 2017 г. Выручка до вычета акцизов и пошлин возросла на 17% год к году и 2% квартал к кварталу до 476 млрд руб. (8,32 млрд долл.), что на 3% выше рыночного прогноза. Показатель EBITDA (рассчитанный нами как OIBDA, то есть сумма операционной прибыли и амортизации) вырос на 25% год к году и на 14% квартал к кварталу до 106 млрд руб. (1,86 млрд долл.), оказавшись на 5% выше ожиданий рынка. В долларовом выражении EBITDA увеличилась на 44% год к году и на 18% квартал к кварталу. Рентабельность по EBITDA выросла на 1,3 п.п. год к году и на 2,5 п.п. квартал к кварталу до 22,4%. Чистая прибыль увеличилась на 1% год к году, но снизилась на 20% квартал к кварталу до 49,3 млрд руб. (0,86 млрд долл.).

дивиденд составит 11-12 руб./акция" title="Газпром нефть - по итогам 2017 г. дивиденд составит 11-12 руб./акция" />

дивиденд составит 11-12 руб./акция" title="Газпром нефть - по итогам 2017 г. дивиденд составит 11-12 руб./акция" />( Читать дальше )

Акции ММВБ, которых я планирую избегать в ближайшие 3-6 месяцев, кроме спекулятивных покупок.

- 10 августа 2017, 14:33

- |

1. Сбербанк, Татнефть и Газпром. Всем хороши по показателям, но с ними слишком хорошо работает теханализ. Можно покупать и продавать чисто по графикам и индикаторам. Ценой управляет кукл, отклика на фундамент и не видно. А Газпром и Татнефть еще и качеством менеджмента не отличаются.

2. Префы Ростелекома. Все, что в них есть, — это дивдоходность в примерно 10%. Рентабельность собственного капитала 2%, хотя P/B всего 0.2. Компания не подает признаков роста. С той же доходностью можно купить облигации Ростелекома, например, РостелБО-1 или Ростел 19. В телекомах МТС смотрится лучше во всем, кроме навеса предложения в случае проигрыша дела Системы.

3. Московская Биржа. Мультипликаторы посредственные, дивдоходность не выше среднего, отчетности с каждым кварталом всё хуже и хуже. Плюсов у компании два — она в России монополист и относительно международных рынков оценена дешево. Дивдоходность в процентах, правда, уступает префам Сбербанка, но у Сбербанка больше шансов на рост котировок.

( Читать дальше )

Инвестиционная стратегия. Обновление. Август 2017

- 08 августа 2017, 13:31

- |

- По итогам 2017 года российская экономика выйдет из рецессии, увеличившись на 1,5%, в ближайшие годы темпы роста останутся ниже исторических средних

- Инфляция ускорится к концу года до 4,8% из-за ослабления рубля, однако в долгосрочной перспективе будет ниже 6%, что приведёт к дальнейшему падению процентных ставок

- Мы ждем, что основным драйвером рынка акций станет снижение ставок, которое увеличит ценность денежных потоков компаний, и повысит оценку по мультипликаторам хотя бы до средних исторических уровней

- Среди отраслей мы видим перспективы роста у ориентированных на конечного потребителя секторов, которые должны выиграть от восстановления внутреннего спроса

Экономика и рынок акций

После двух лет роста почти на 30% ежегодно, индекс ММВБ показал худшее первое полугодие в 21 веке, снизившись в стоимости почти на 16%. Среди основных факторов коррекции мы отметим, во-первых, разочарование участников рынка политикой нового президента США в отношении России. В конце 2016 года многие иностранные инвесторы ожидали снятия или хотя бы ослабления санкций, делая ставку на рост российских активов, что привело к значительному росту стоимости в ноябре и декабре. Когда стало ясно, что геополитические риски в России не только не снизятся, но и даже вырастут, начался разворот рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал