Избранное трейдера Dachnik

#пора_граммировать [4] тики с сайта МосБиржи, ну и минутки тоже :)

- 08 ноября 2017, 11:49

- |

https://iss.moex.com/iss/engines/futures/markets/forts/securities/SiZ7/trades.json— если добавить

?start=0&limit=100то начиная с первой сточки (номер ноль) получим только первые 100 сделок:

https://iss.moex.com/iss/engines/futures/markets/forts/securities/SiZ7/trades.json?start=0&limit=100следующие 100 сделок:

?start=100&limit=100Минутки получить можно так:

http://iss.moex.com/iss/engines/futures/markets/forts/boards/RFUD/securities/SiZ7/candles.json?from=2017-11-08&till=2017-11-08&interval=1&start=0Если заменить .json --> .csv, то скачивается файл:

http://iss.moex.com/iss/engines/futures/markets/forts/boards/RFUD/securities/SiZ7/candles.json?from=2017-11-08&till=2017-11-08&interval=1&start=0Программный пример:

using System;

using System.Net;

using System.IO;

namespace GetDataSmpl

{

class Program

{

static void Main(string[] args)

{

string link = "https://iss.moex.com/iss/engines/futures/markets/forts/securities/SiZ7/trades.json?start=0&limit=10";

string dataLine;

int count = 0;

using (WebClient wc = new WebClient())

{

Stream stream = wc.OpenRead(link);

StreamReader sr = new StreamReader(stream);

while ((dataLine = sr.ReadLine()) != null) {

if (count >= 14 && count <= 23) Console.WriteLine(dataLine);

count +=1;

}

stream.Close();

}

}

}

}( Читать дальше )

- комментировать

- 621 | ★17

- Комментарии ( 32 )

Слабость Российского фондового рынка - только цифры

- 25 сентября 2017, 23:05

- |

Конец апреля 2017 — рубль достигает максимум в районе 55,70 за 1$. Нефть в этот момент стоит 50$. Индекс ММВБ 2000 пунктов.

Конец сентября 2017 года — нефть достигает 59$ (рост на 20% от значения апреля), рублей за 1 $ дают 57,50$, т.е. спрос на нашу валюту упал фактически до нуля. Индекс ММВБ 2050, т.е. рост с апрельских значений всего 2,5% (при росте нефти на 20%). Мы по прежнему значительно ниже годового максимума в 2300 пунктов.

За это же время (с января по текущий момент) S&P500 вырос на 10% и сейчас бьет исторические рекорды.

Особо интересно повели себя голубые фишки нашего рынка за этот период. Газпром упал со 160 рублей в январе до

( Читать дальше )

3/5 СИГНАЛЫ ПАНИКИ - 90% Down Volume Day (S&P 500)

- 24 сентября 2017, 12:28

- |

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

90% Down Volume Day является моим третьим СИГНАЛОМ ПАНИКИ, который дополняет другие сигналы. Про другие сигналы паники вы можете почитать здесь:

(VIX 3 Points: smart-lab.ru/blog/419734.php)

(VVIX: smart-lab.ru/blog/421074.php)

Для определения этого сигнала рынок (индекс S&P 500) должен находиться в нисходящем тренде (у меня все просто: несколько дней/ недель под 21 SMA). Сигналом является объем продаж (Declined), который составляет минимум 90% всего протарговоного объема за последний день на фондовом бирже NYSE (Я наблюдаю NYSE и Nasdaq).

Эту информацию можно посмотреть на самой бирже:

www.nasdaq.com/markets/most-active.aspx?exchange=NYSE

( Читать дальше )

99 полезных видео о трейдинге!

- 13 апреля 2017, 13:01

- |

Тем кто подписан на меня и смотрит канал возможно будет полезно! Я отсортировал все видео со своего канала по темам, кому это интересно, вот список, в котором хранятся знания, которые могут существенно улучшить вашу торговлю!

Горизонтальный объем:

Анализ рынка с помощью горизонтальных объемов(полноценная лекция): https://www.youtube.com/watch?v=Q02xCTm2gLU

Профиль волны — сильный фильтр при анализе: https://www.youtube.com/watch?v=BVivMOwN5_o

Горизонтальный объём в динамике торгового дня: https://www.youtube.com/watch?v=ShXzjPzTQMA

Горизонтальный объем, как фильтр открытия позиций: https://www.youtube.com/watch?v=_he90E7owuw

Специфические накопления позиции на графике цены:

( Читать дальше )

Болевой порог по нефти

- 25 марта 2017, 17:53

- |

Для начала нужно разобраться, какие минимумы были в прошлых десятилетиях. Копать слишком глубоко нет смысла, да и на eia.gov доступны данные только за три последних десятилетия (1987 — 2017). Заходим в раздел PETROLEUM & OTHER LIQUIDS и смотрим:

Europe Brent Spot Price FOB (Dollars per Barrel)

Данные утверждают, что минимальная цена за последние два десятилетия была 10 декабря 1998 года — $9.10 за баррель (в этом году Россия объявила дефолт, и не в последнюю очередь — из-за снижения экспортных цен на нефть). Обзор динамики цен на нефть с 1990-х можно прочитать здесь.

Чему равняются $9.10 в 2017 году? Информацию можно найти на bls.gov. Ищем страницу с

( Читать дальше )

Почему рубль порвал? Самое главное в жизни. Обо особо удачных инвестициях

- 20 марта 2017, 19:51

- |

http://www.donationalerts.ru/r/timmartynov — поддержите канал!

опционная конференция: http://bit.ly/2mmr797

Моя книга на Litres: http://bit.ly/2ipDYHR

Моя книга на Ozon: http://bit.ly/2nKkCxj

=======================================

iTunes podcasts: https://goo.gl/vQcbd1

MP3: https://yadi.sk/d/ysMEPYYp3GBSKj

VK: https://vk.com/audios-53159866

RSS: http://smartlab.podbean.com/

=======================================

Антикризис №57 (20.03.2017)

05:40 Самая важная информация в жизни

11:00 Об особо удачных инвестициях

15:30 Рубль всех порвал. Почему?

25:00 Что выгоднее облигации или депозит?

31:20 Отчеты и дивиденды

Что нужно для хорошей жизни? Уроки самого длинного исследования о счастье https://goo.gl/XA7wYV

графики по рублю: https://goo.gl/WcBgAO

таблица отчетов за 2016: http://bit.ly/2lJYIMK

таблица дивиденды 2017: http://bit.ly/2jzPgLu

МОК#3 =============25 марта http://bit.ly/2l2TR6d

День инвестора СПБ =11 апреля http://bit.ly/2mcwPN5

Конфа смартлаба=====22 апреля http://bit.ly/2mCHHlt

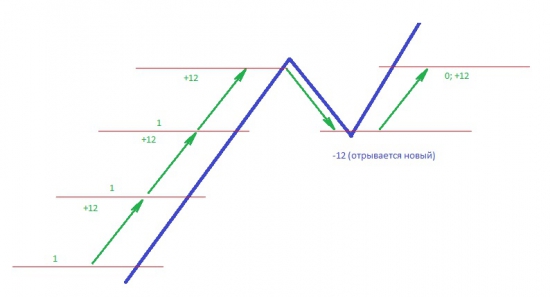

Сколько ходит цена без больших откатов?

- 12 марта 2017, 07:52

- |

Однако в процессе исследований рынка было обнаружено что рынок может и два дня идти в одну сторону. Тогда общий безоткатный пробег цены может и превысить дневной ATR.

Когда то я интересовался мартингейловыми стратегиями, каюсь был грех, во время чего был написан робот торгующий в обе стороны. Он сразу открывает две сделки на покупку и продажу, через определенное количество пунктов плюсовая сделка закрывается, и опять открываются две сделки, но только в сторону отрицательной позиции уже увеличенная.

Использовать такой советник в работе опасно. Но при его помощи я произвел некоторое исследование рынка которым хочу с вами поделится.

Итак:

1. Цель исследования: Определить отрезки максимального безоткатного движения цены.

( Читать дальше )

Опционы по взрослому (игры разума)

- 13 января 2017, 17:45

- |

Что бы тема не зарастала. Тем более уже спецы подтянулись. Хочу показать и обсудить пару вопросов. Что то будет интересно для начинающих опционщиков, а о чем то задумаются старшие товарищи. Проблема состоит в том, что я перестаю понимать в опционах. В стратегиях наших СЛ. И прошу помощь зала. Речь о продаже дальних страйков. Но все по порядку.

Когда вы строите стреддл на ЦС вы, как бы, перекрываете одно стандартное отклонение 68.2%, продавая опционы с дельтой 0,5. Это вероятность (риск) того, что цена выскочит из границ в 32 случаях из ста. Если вы торгуете месячными опционами,(при воле 30% = 10% движение БА) то три месяца минус точно. Две сигмы 95.4% Риск 4,6%.(20%БА). Тут уже шансы больше 1 раз в два года попадос. Три сигмы это уже 0.2% риска (30% движения за месяц). Три сигмы это 50 лет торгуй и торгуй. Но это при нормальном распределении в сказке про БШ. Реальности у нас другие. 79/95/97. Если взять реальное распределение актива. И даже при трех сигмах есть риск на вылет раз в 3 года. Зато у стреддлов шансы увеличиваются. (Кстати, когда вы будите тестировать свои опционные (да и не только) стратегии, вам надо понимать какие временные горизонты брать.) Но, если вы думаете, что теперь перекроете стреддлом по БШ 10% БА, то вспомните про Коровина. Ему то деньги где брать. У вас, значит, шансы увеличились остаться в середине диапазона. А делиться? Поэтому Твардовский строит кривульку. И если кто то вешается на крылья улыбки и не дает им расти, то он просто дарит боблы, тому, кто находится в центре. Сложно понять, да? Но надо. Увидеть глазками распределение можно двумя способами. Скачать доску опционов в эксель, взять дельту и простроить по ней распределение. Или построить бабочку на колах. в опционной стратегии. P/L и будет вашим распределением. Для точности надо разделить на разницу между страйками, на которых вы колы покупали. Другими словами ваши шансы написаны на доске опционов в столбце Дельта. Умножаете на 100 и получаете в процентах. И что это значит? Поиграем цифрами.

( Читать дальше )

Акции ВТБ остаются переоцененными.

- 09 января 2017, 12:06

- |

ROAE за месяц вырос до 6,4%. В конце декабря ВТБ опубликовал отчетность за ноябрь и 11 мес. 2016 г. по МСФО. Так, ROAE за месяц вырос до 6,4% с 3,3% месяцем ранее, впрочем, за 11 мес. показатель составил 3,5%. ЧПМ осталась на октябрьской отметке в 3,7%, такой же уровень зафиксирован по итогам 11 мес. Расходы увеличились на 4% год к году в ноябре и на 6% за 11 мес. 2016 г

Стоимость риска приблизилась к 1%. Стоимость риска, включающая резервы под забалансовые гарантии, снизилась до 1,2% с 2,2% в октябре, а за 11 мес. составила 1,6%. Корпоративные кредиты увеличились месяц к месяцу в номинальном выражении на 1,9% (как и в октябре), но с начала года все еще находятся в минусе, сократившись на 7%. Розничный кредитный портфель вырос на 1% за месяц и на 9,4% с начала года

( Читать дальше )

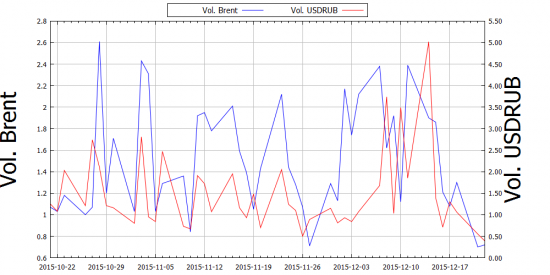

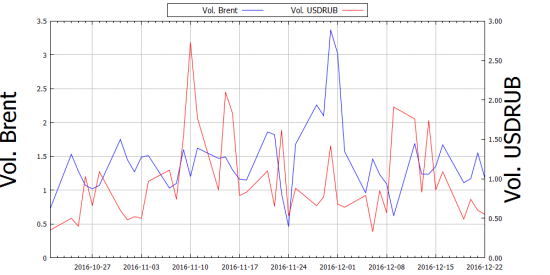

Волатильность Нефти и Рубля в конце 2015 и 2016 года

- 25 декабря 2016, 14:24

- |

Сделал анализ за последние два месяца 2015 и 2016 гг по аналогии с предыдущим анализом.

21.10.2015 — 22.12.2015

Средняя волатильность рубля 1.46р

Средняя волатильность нефти 1.5$

21.10.2016- 22.12.2016

Средняя волатильность рубля 0.97р

Средняя волатильность нефти 1.42$

21.10.2015 — 22.12.2015

ТОП-10 волатильность рубля 21.10.2015 — 22.12.2015

14.12.15: 5.02

08.12.15: 3.74

10.12.15: 3.49

03.11.15: 2.81

27.10.15: 2.74

06.11.15: 2.47

28.10.15: 2.11

23.11.15: 2.05

23.10.15: 2.03

16.11.15: 1.95

ТОП-10 волатильность нефти 21.10.2015 — 22.12.2015

28.10.2015: 2.61

03.11.2015: 2.43

11.12.2015: 2.39

07.12.2015: 2.38

04.11.2015: 2.31

02.12.2015: 2.17

04.12.2015: 2.12

23.11.2015: 2.12

16.11.2015: 2.01

12.11.2015: 1.95

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал