Избранное трейдера Игорь Димов

❓ Загадки buy-back Новатэка (убил несколько часов на это)

- 12 декабря 2021, 23:32

- |

Вот подробный график по buy-back Новатэка в текущем году, а ниже описание. Для удобства, картинка будет дублироваться далее.

Если качество плохое — www.tradingview.com/x/iNcFNglM/

Все зоны (зеленые и красные) представляют собой 100% выкупленных в рамках buy-back акций за 2021г. Buy-back в 2021г начался 20 сентября и длится до сих пор с несколькими перерывами (пробелы на графике). Все периоды, в которых Новатэк выкупал акции, поместились на этом графике.

⚪️ Белые цифры — доля от общего buy-back (в шт. акций) за период с 20 сентября 2021г. Всего Новатэк успел выкупить 6 602 396 шт. акций (включая ГДР). Единственное, пока неизвестно, покупал ли Новатэк акции с 6 по 10 декабря.

🟡Бледно-желтые цифры — какую долю составил buy-back Новатэка (в шт. акций) в конкретную неделю от общего недельного объема торгов. Пример, первая зона: с 20 по 24 сентября Новатэк купил

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 7 )

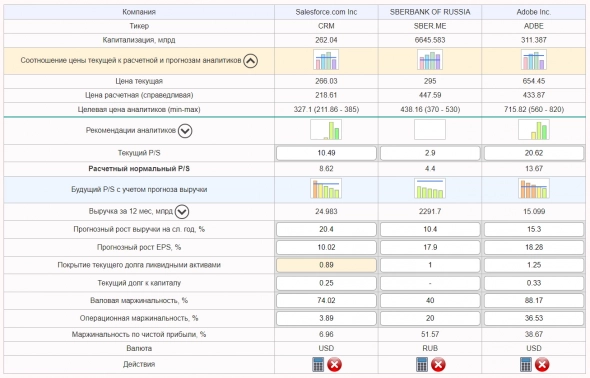

Расчет справедливой цены акций (программа)

- 12 декабря 2021, 20:05

- |

Никогда такого не было и вот опять — кто-то сделал калькулятор… расчета справедливой цены акций.

Не спешите кидать помидоры. Давайте обсудим такую возможность. Я утверждаю, что с некоторыми допущениями, такой расчет может быть произведен.

Почему возможен и нужен расчет справедливой цены акций?

Очень актуальный вопрос — по какой цене покупать акции? Я считаю, что на этот вопрос может помочь ответить коэффициент P/S (но он не должен быть единственным критерием). P/S = 10 — это дорого? Просто по цифрам — очень дорого, но если у компании стабильно растет выручка по 50% в год и увеличивается прибыльность, то у нас и не будет шанса увидеть P/S = 1, пока сохраняются такие темпы.

В нашем случае, справедливая цена акций вычисляется на основе «нормального» значения коэффициента P/S. С точки зрения оценки бизнеса, наш субъективный «нормальный» коэффициент P/S вполне может быть определен по ряду показателей, таких как: маржинальность валовая и операционная, уровень долга и способность его обслуживать, прогноз изменения выручки и прибыли. Все эти показатели определяют ценность бизнеса.

( Читать дальше )

Мнение: когда покупать длинные ОФЗ.

- 11 декабря 2021, 11:53

- |

Оборот на Мосбирже по ОФЗ 26230, в среднем, более 500 млн. руб. в день.

Когда ставки ЦБ РФ падают, доходность ОФЗ падает, поэтому ОФЗ растут:

чем дальше дата погашения, тем быстрее растут.

И, наоборот: когда ставки ЦБ РФ растут, доходность ОФЗ растёт, поэтому ОФЗ падают:

чем дальше дата погашения, тем быстрее.

Сейчас — цикл роста ставок ЦБ РФ.

Любой цикл, в конце концов, заканчивается.

Мнения Сбера:

Ближайшие заседания ЦБ РФ:

— 17 12 2021

— 12.02.2022.

Если Сбер окажется прав, то летом 2022г. выгодно будет покупать ОФЗ 26230.

Точнее сложно сказать: зависит от «контекста» (рыночных условий):

если, например, в феврале 2022г. будет коррекция на рынке США (а, значит, и в сырье), то ЦБ РФ не решится опускать ставку на таком фоне.

Понимаю, как большинство относится к прогнозам.

Да, будущее точно никто не знает.

Думаю, что пока рано покупать: впереди — ужесточение ДКП в США !

@OlegTradingChat (более 820 участников)

Рекламы нет, ничего в чате не продаю, хобби.

С уважением,

Олег.

Топ лайфаков по QUIK. Мой грааль (торговая стратегия). Дивиденды Газпрома за 2021 год.

- 11 декабря 2021, 10:50

- |

Традиционно объявляем лучшие статьи прошлой недели, за которые их авторы получают денежный приз!

Каждый может попасть в рассылку и получить приз, надеюсь мы увидим в топе и ваш пост!

⭐️135❤️129 hedger Quik топ лайфхаков о которых я не сразу узнал

⭐️44❤️49 Печальный юноша Торговая стратегия (мой грааль)

⭐️32❤️140 Воронов Дмитрий Наступила зима: оценка глубины предстоящей коррекции

⭐️30❤️48 master1 «У нас это невозможно». Пример выживания после экономического кризиса в Аргентине. Полезные советы.

Фининди: Газпром дивиденды за 2021

Георги Аведиков: Интер РАО, рекордный отчет и рекордные дивиденды

Виктор Петров: Газпром заставил инвесторов поверить в дивиденды по 40 рублей

❤️179 МадКвант О бедных пульсятах замолвим мы слово

❤️132 Василий Баранов Парад дефолтов госкомпаний. Роснано — на выход. Почте — приготовиться!

❤️128 Сэр Лонг Грядёт 8-летняя joppa

Массово подписывайтесь на нашу инсту😂 https://www.instagram.com/smartlabru

Почему 2022г. будет сложным для фондовых рынков. Мнение.

- 10 декабря 2021, 22:46

- |

Впереди — ужесточение денежно — кредитной политики (ДКП) в США.

15 12 2022г. — заседание ФРС, на котором, вероятно объявят об ускорении сворачивания QE.

17 12 2022г. — заседание ЦБ РФ, на котором объявят о повышении ставки с нынешних 7,50%

(вероятно, новая ставка будет 8,25% или 8,50%, в н/вр рынок не закладывает существенное изменение ставки ЦБ РФ в 2022г.).

Поэтому 2022г. будет сложным.

Чтобы пересидеть тяжёлые времена, выбираю инструменты с фиксированной доходностью:

— фонды денежного рынка: VTBM (меньше спреды, выше оборот, самый удобный),

— FXMM, SBMM, аналогично депозиту, но на фондовом рынке, ежедневная доходность, % примерно ставка ЦБ РФ минус 0,5%,

— самые короткие ОФЗ (ОФЗ 26209, погашение 20 07 2022),

— «линкер» 52001: доходность около 10% годовых;

— вклады,

— короткие корпоративные облигации «голубых фишек» в рублях или в долларах.

Придёт время, и будет возможность сформировать портфель дешевле текущих уровней.

С уважением,

Олег.

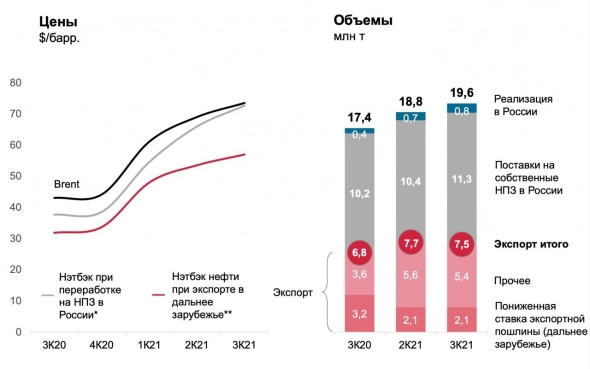

Лукойл - понятно, надежно, выгодно

- 10 декабря 2021, 18:02

- |

В последнее время в сети появляется довольно мало информации о компании Лукойл. Этот факт для меня крайне позитивный. Люблю, когда на акции идет влияние лишь фундаментальных факторов, без вмешательства токсичных Telegram-каналов и СМИ. Именно фундаментальные показатели мы и разберем в статье.

Выручка Лукойла за 9 месяцев 2021 года выросла на 62,3% до 6,7 трлн рублей. Это произошло за счет роста цен на энергоносители (помним позитивную динамику в отчетном периоде), ростом объемов трейдинга нефтью, а также восстановлением добычи углеводородов и переработки нефти. В четвертом квартале динамика замедлится, но все равно результаты по году окажутся рекордными.

Операционные расходы остались на уровне прошлого года. А вот затраты на приобретенных нефти, газа показали значительный рост, как и у всех компаний сектора. Вкупе со снижением убытка от курсовых разниц позволили нарастить чистую прибыль до 541,5 млрд рублей, против убытка годом ранее.

( Читать дальше )

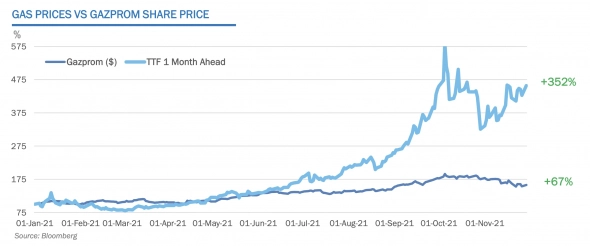

Газпром - мечты сбываются. Считаем прибыль и дивиденды

- 10 декабря 2021, 16:26

- |

Одной из самых популярных историй в 2021 году стали акции Газпрома. Газовый кризис в Европе достиг апогея. На носу зима, а газовые хранилища не готовы к сезону. Добавляет ажиотажа рекордная цена на газ на европейских хабах. В данный момент цена составляет более $1100 за тысячу куб.

Тут нужно учитывать, что у Газпрома большинство объемов поставляемого газа законтрактованы, но рост цен позволяет пересматривать уже заканчивающиеся контракты. Газпром ожидает среднюю цену газа на хабе TTF в 4 квартале на уровне $550 за тыс. куб м, что гораздо выше прошлогоднего уровня.

Даже сама компания акцентирует внимание инвесторов в своей презентации на отставание динамики капитализации акций от цен на газ.

( Читать дальше )

С третьей волной инфляции мы столкнемся в 22 г — Белоусов

- 10 декабря 2021, 13:47

- |

Мы сейчас проходим вторую инфляционную волну, и, очевидно, будет третья. Потому что сейчас вторая волна с высокой вероятностью породит третью, связанную опять с продовольствием, [с которой] мы столкнемся в 2022 году, во втором полугодии особенно— первый вице-премьер Андрей Белоусов

Пандемия существенно сдвинула макроэкономические балансы, и точку равновесия мир пока не нашел, свидетельством чему являются инфляционные волны.

https://tass.ru/ekonomika/13167865

Подводный камень ИИС или когда обычный брокерский счет может быть выгоднее, чем ИИС с вычетом типа А.

- 10 декабря 2021, 10:57

- |

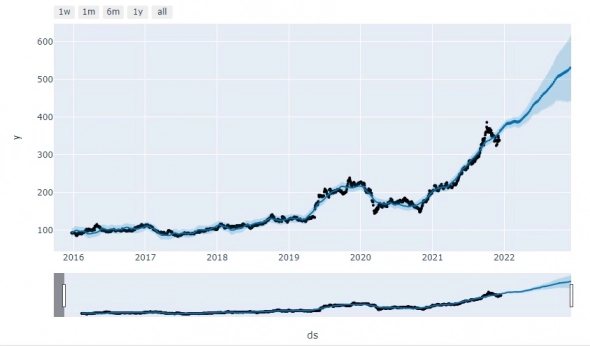

Акции Газпрома прогноз (от "ПРОРОКА")

- 10 декабря 2021, 09:14

- |

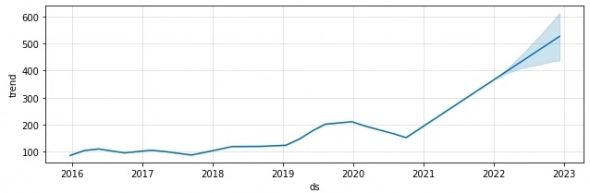

Не пугайтесь «ПРОРОК» не я, а аддитивная регрессионная модель от Facebook (тут описание)

Что же он нам 'пророчит'?

Прогноз на месяц вперед 380,14 р.(+12.44%) c доверительным интервалом от +9.14% до +15.91%

Прогноз на год вперед 531,67 р. (+57.25%) c доверительным интервалом от +30.71% до +83.62%

Прогноз это сумма составляющих, разложенная «Пророком»:

1. Трендовая:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал