Избранное трейдера Игорь Димов

Сравнение активов за 20 лет, почему акции?

- 20 ноября 2018, 13:52

- |

Видно, что максимальную прибыль принесли акции. Но главное — не это, а с каким отрывом они обгоняют все остальные традиционные инструменты инвестирования.

В данном случае под «акциями» понималась корзина из десяти акций индекса ММВБ10 с реинвестированными дивидендами (полученные дивиденды снова вкладывались в этот же портфель). Данные по доходности ОФЗ на данном отрезке отсутствуют, но для понимания того, какой была бы доходность консервативного инвестора если бы ОФЗ существовали на протяжении всего этого времени, можно брать доходность банковского вклада.

Среднегеометрическая доходность рассматриваемых инструментов:

( Читать дальше )

- комментировать

- 9.7К | ★55

- Комментарии ( 114 )

Пищевая химия, которая убивает незаметно и обрекает наших детей. Колбаса, фарш и т.д.

- 19 ноября 2018, 18:38

- |

За десять лет количество раковых заболеваний увеличилось в России на 20%. Уровень определения в нашей стране болезней находится на высоком уровне и статистика ведется со времен СССР. Причина образования раковой опухоли мало известна, в том числе ввиду большого количества факторов. Больше всего болеют от рака кожи – более 60%. За ними идет болезни пищевой системы (почки, желудка и т.д) и потом легких. Но рак легких является самой частой причины смерти и хуже всего вылечивается. Когда говорят – сигареты убивают – говорят о том. Что химия. Которую мы глотаем – убивает. Но эту же химию мы глотаем не только ввиде сигаретного дыма. А посредством пищевых продуктов. На сегодняшний день произошел революционный бум в пищевой промышленности РФ. Химия заменяет нам обычные продукты более чем 60% от массы. Все колбасы, сосиски и др. содержат полифосфаты, сою и другие влаго удерживающие добавки. В обычное мясо шприцами вводят воду с химией, которая помогает удерживаться в нем. Без химии обойтись нельзя – продукты пропадают, а микробы вредят нашему здоровью больше химии. Но химия должна быть проверенная и в малых дозах. Добавки. Которые сейчас добавляют повсеместно в основном китайского происхождения. Их становится так много, что физически проверить их нельзя. Да и это вопрос не одного дня – испытания обычно проходят годами. На рынок же они идут под фальшивыми документами, к ним не относящиеся. Чего нам от них ждать?

( Читать дальше )

Американский SPY и другие популярные ETF теперь в России!

- 19 ноября 2018, 16:31

- |

Учитывая пожелания институциональных и частных инвесторов и проведя опрос на сайте Кабинет инвестора https://investcab.ru/ru/, 16 ноября 2018 года была расширена линейка ETF доступных в рамках торгово-клиринговой системы Ассоциации «НП РТС». Добавлены в систему наиболее востребованные биржевые фонды:

SPY — является одним из крупнейших и наиболее активно торгуемых ETF в мире, дает доступ к самому востребованному бенчмарку - S&P 500. Этот биржевой фонд заслуженно популярен среди долгосрочных консервативных инвесторов, для которых важно точное следование за индексом, но наибольшую популярность он снискал среди активных трейдеров. Анализ торговли показывает небольшое время нахождения в позиции по этому активу большинства трейдеров в течение дня. SPY – обладает огромной ликвидностью, спреды между покупкой и продажей очень узкие – при большом количестве сделок потери на спреде минимальны.

( Читать дальше )

- комментировать

- 14.3К |

- Комментарии ( 11 )

ЛУЧШИЕ ФИЛЬМЫ О ТРЕЙДИНГЕ!!!!

- 18 ноября 2018, 18:35

- |

ФИЛЬМЫ КОТОРЫЕ ОБЯЗАТЕЛЬНО ДОЛЖЕН ПОСМОТРЕТЬ КАЖДЫЙ ТРЕЙДЕР

Сохраните себе для просмотра! (Не забудте отблагодарить)

1. «Аферист» (Rogue Trader, 1999)

Резюме: Более динамичная британская версия «Wall Street.»

Сюжет: за основу взята реальная история трейдера банка Barings, Ника Лисона, роль которого исполняет Юэн МакГрегор.

2. «Поменяться местами» (Trading Places,1983)

Резюме: Самая веселая комедия об Уолл Стрит.

Сюжет: Слушать рассуждения Эдди Мерфи о фьючерсах и рынках — что может быть смешнее?

3. «Варвары у ворот» (Barbarians At The Gate, 1993)

Резюме: фильм и книга – это классика

Сюжет: выкуп RJR Nabsico за кредитные средства

4. «Уолл Стрит» (Wall Street, 1987)

Резюме: классическая картина об Уолл Стрит.

Сюжет: Изначально, режиссер Оливер Стоун планировал обличить жажду наживы, которая царила на Уолл Стрит в 1980-х. Он даже не подозревал, что фильм станет шедевром в финансовой сфере. Персонаж Майкла Дугласа, Гордон Гекко, отчасти списанный с Майкла Милкена и Ивана Бески, стал всеобщим любимцем.

( Читать дальше )

Об одном преимуществе трендовых систем перед контртрендовыми

- 14 ноября 2018, 12:22

- |

1. Трендовые. Это когда если когда-то в каком-то смысле цена выросла, то покупаем. Если когда-то в каком-то смысле цена упала, то продаем.

2. Контртрендовые. Это когда если когда-то в каком-то смысле цена выросла, то продаем. Если когда-то в каком-то смысле цена упала, то покупаем.

Конечно, есть и смешанные, например, лонг по пересечению МА вверх и выход по тейкпрофиту. Вход здесь трендовый, выход--контртрендовый. И почти любая сложная система будет использовать как трендовые, так и контртрендовые идеи. Но здесь мы обсудим именно идейную классификацию.

В идеальном мире неэффективностей, связанных с отклонением от беспамятного броуновского движения, без разницы какая неэффективность--трендовая или контрендовая. Например, вот здесь она контртрендовая: https://smart-lab.ru/blog/186186.php. Ну и отличный граальчик выходит, жаль что это модель всего лишь. В реальной жизни однако неэффективности не есть отклонение от броуновского движения. То, что рынок так похож на броуновское движение--это следствие того, что все торгующие постоянно ищут неэффективности (в широком смысле, если по простому, то ищут где бы добыть бабла). То есть «броуновость» рынка в каком-то смысле может быть неплохо описана моделью среднего поля, когда из-за невозможности разобраться в действиях отдельных торгующих вводят некую эффективную величину. Благо на рынке это сделать очень просто, там ничего и придумывать не надо, эта эффективная величина--цена. То есть неэффективность в реальном рынке--это не отклонение от броуновского движения, это скорее отклонение от усредненного по всем неэффективностям состояния. С этой точки зрения рынок--это такая суперпозиция поисков неэффективностей (то есть поисков бабла) различного калибра и известности, каждая из которых торгуется своим кругом торгующих со своими финансовыми, умственными и другими возможностями.

( Читать дальше )

Сколько длятся бычьи рынки

- 13 ноября 2018, 13:34

- |

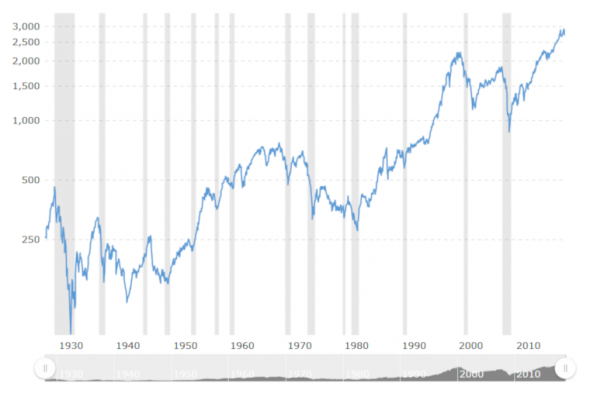

Это график S@P 500 с поправкой на инфляцию. Можно легко визуально разделить рынок на различные фазы. Сведем это в табличку

( Читать дальше )

Переводная статья с "Акционер XXI века"

- 11 ноября 2018, 08:30

- |

Только что прочёл статью Как подготовиться к падению рынка Для тех кто в теме в этой статье не говорится что-то такое из

ряда вон выходящее, но для многих, кто не знаком с идей распределения активов (вещь актуальная как для стоимостных инвесторов, так и для портфельных), эта статья может сослужить хорошую службу.

Поэтому с удовольствием скопировал её сюда потому как изложен сложный вопрос простым языком.

«Как подготовиться к падению рынка.»

Перспектива падения рынка получает больше внимания, чем следует. Тем не менее, это может произойти. Вот несколько шагов, которые вы можете предпринять, чтобы защитить себя.

Обвалы рынков гораздо чаще происходят в нашем воображении, чем в действительности. Это потому, что это яркие и страшные события. В результате нашей эволюции, мы испытываем тревогу и страх по поводу таких значительных событий. Хотя это, возможно, было бы полезно, чтобы помочь нам убежать от дикого зверя, и это менее полезно для рационального, дисциплинированного инвестирования на фондовом рынке. Лучше подумать сейчас как заранее приготовиться к подобному падению рынка.

( Читать дальше )

Как я покупаю акции. Простая стратегия

- 07 ноября 2018, 12:07

- |

Почему только Сбербанк? Да потому что по сути это главная бумага российского внутреннего рынка, на Сбере завязана практически вся экономика, почти половина банковского сектора. В общем не очень-то ему страшны санкции — это внутренний игрок + дивы. Там обвалы обусловлены чистой психологией, это хорошо, значит хорошая волатильность.

Задача стояла набрать от половины депо до 70% для данной стратегии.

Купил треть по цене 200, немного по 190, и начался обычный мартингейл с шагом 2 рубля вниз на условный объем, при повышении на 2 рубля соответственно этот объем сдавался обратно(продавался) с прибылью. При накоплении 40 рублей прибыли(20 раз купил-продал) на объем покупается еще один объем на долгосрок к первоначальному. Математически это еще означает, что этот доп. объем куплен на 40 рублей ниже рынка. Отлично.

В итоге стабильно имею дополнительный ежедневный доход, в среднем совершается 4-6 сделок в день по этой стратегии.

Плюс постоянно падает средняя цена.

Три раза сходили за то время на 200 и ниже, теперь моя средняя наверное где-то под 160 или около того.

Пользуйтесь;)

Как люди неправильно покупают акции?

- 07 ноября 2018, 11:09

- |

1. Человек видит какую-то информацию, которую считает позитивной для акции.

2. Смотрит график — акции упали хорошо или стоят на месте — значит рынок пока ещё не отыграл позитив

3. Чел тарит акции.

4. А дальше человеку на самом деле становится интересно, что ж он там купил. Особенно, когда оно начинает падать в цене.

5. Чел начинает усиленно изучать инфу. Но есть одно но. Поскольку любовь уже состоялась, чел начинает отбирать только ту инфу, которая позитивна, и игнорировать негатив. т.н. confirmation bias.

Смысл в том, что анализировать глубоко надо до, а не после. Но анализировать «до» сложно, т.к. пока деньги не поставлены на кон, нет мотивации тратить время на анализ.

Поэтому когда вы хотите чето втарить на основании лёгкого интуитивного анализа, втарьте 1/4 от того что планировали. Потом появится мотивация изучить детальнее и станет ясно, следует ли брать остальные 3/4.

Если я чето втарил, потом копаю глубже и вижу, что все непросто, продаю. Но честно скажу, продать то, что упало, вас будет очень непросто:) в инвестициях как в жизни, чем больше наша сделка нас расстраивает, тем больше мы ее любим и держимся за неё:))

Как устроен риск-менеджмент у брокера? Рассказывает ITI Capital

- 06 ноября 2018, 11:18

- |

Все видео с 26 конференции на странице: confa.smart-lab.ru/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал