Избранное трейдера Николай

Бесплатные деньги - 3. Для лежебоки

- 12 марта 2018, 22:59

- |

банковской кредитной карточки.

Но мир полон не только добрых банков, но и не менее добрых МФО (МФК).

Известная компания ezaem предлагает беспроцентный заем тому,

кто впервые обратился.

15 тысяч рублей на 30 дней.

Технология, которая уже была описана в прошлых постах.

Вывожу на пополняемо-расходный депозит Глобэкс

8,94% годовых с капитализацией.

Через 30 дней — в обратном порядке,

возвращаю 15 тысяч, оставляю себе проценты.

Доход небольшой, но требует 3-4 минуты свободного времени.

Повторяем процедуру с другими компаниями.

Екапуста, moneza, kviku и пр.

Итого — постоянный небольшой поток бесплатных денег.

А если удастся убедить родственников проделать транзакцию,

доход существенно увеличивается.

- комментировать

- 5.2К | ★3

- Комментарии ( 20 )

Про обезьяну и ПИФы

- 12 марта 2018, 22:02

- |

Недавно были подведены итоги интересного финансового эксперимента, начатого еще в 2008 году.

Редакция существовавшего тогда журнала Финанс захотела сравнить, кто заработает больше — квалифицированные управляющие паевых инвестиционных фондов или обезьяна. Для этого члены специальной комиссии, состоящей в том числе из известных финансистов, нанесли на разноцветные кубики названия ценных бумаг и предложили обезьянке по имени Лукерья сформировать собственный инвестиционный портфель. Лукерья выбрала восемь кубиков. В 2018 году бывший главред Финанс подвёл итоги за 10 лет. По его подсчётам, только в виде дивидендов Лукерья заработала бы 1 млн рублей, а общая стоимость активов её портфеля выросла с 1 млн рублей до 7,5 млн рублей. Результат в 1,5-2 раза превзошел показатели крупнейших ПИФов.

Наверное, после столь наглядного эксперимента можно прогнозировать повышенный спрос среди инвесторов на соответствующие услуги обезья

Но если говорить серьезно, то эта история лишь очередной раз доказывает, что:

☑️ «Купи и держи» — очень эффективная стратегия. Как минимум с точки зрения величины издержек.

☑️Пакет акций нужно держать длительный период времени, невзирая ни на что (Кризис 2008, Крым, падение нефти, фактор Трампа, замедление экономики, ускорение или снижение темпов роста инфляции или что там еще было за последние 10 лет).

☑️Если нанял себе в портфельные управляющие обезьяну, то не лишним будет попросить ее все-таки придерживаться хотя бы минимально приемлемого уровня диверсификации.

☑️Не нужно бояться покупать, когда рынок падает.

t.me/economicsguru

Дивиденды 2018.Мечел. История привилегированных акций

- 12 марта 2018, 18:58

- |

В прошлом апреле для вебинара в ШМБ «Дивидендные идеи»я собрала краткую историю выпуска и SPO на биржах Мечел ап, думаю она будет интересна и в этом году, т к ситуация по прибыли РСБУ и обслуживанию большого долга в Мечел не слишком-то изменилась.

И так,

Мечел, Дивиденды на АП и Джастисы

Краткая выдержка из дивидендной политики Мечел ап: 20% ЧП по МФСО делённые на 138756915 АП в рублях по курсу ЦБ РФ на день проведения СД, на котором было принято реш о рекомендациях по выплате дивидендов. Достаточность ЧА п 13,5, п 13.6 и 13.12.2 Устава Мечел в последней редакции.

Давайте попробуем разобраться с тем, как на рфр появились АП Мечел, дивидендной политикой Мечел и возможностями компании выплачивать дивиденды по ним.

Доп выпуск АП был сделан специально под сделку по покупке американских активов у Джастисов. И условия выплат дивидендов были прописаны в уставе именно под условия этой сделки.

Джеймс Джастис стал акционером «Мечела» в 2008 году, когда продал ему свою угольную компанию Bluestone Coal. Всего за компанию «Мечел» он отдал $436 млн и 83,3 млн своих привилегированных акций (15% от уставного капитала). Еще 55,5 млн префов (10% УК) остались у дочерней компании «Мечела» Skyblock Limited. Стороны договорились разместить акции при возникновении благоприятных условий на рынке.

( Читать дальше )

- комментировать

- 15.8К |

- Комментарии ( 11 )

Как правильно инвестировать в облигации. Часть 1. Процентные ставки.

- 12 марта 2018, 11:04

- |

За продолжительное время моей разнообразной деятельности, связанной с рынком ценных бумаг, инвестициям и трейдингом накопилось большое количество различных мыслей, материалов, мнений, фишек, источников информации, понятных форм объяснений и прочего добра по разным связанным с инвестициями темам. Многое из этого практически невозможно узнать из учебников, обучающих материалов брокеров и инвестиционных компаний, ютуба, и форумов. Более того упор именно на ту информацию, на которую сложно наткнуться в сети начинающим, но которая имеет решающее значение.

В написание данной публикаций я исхожу из того что читатель понимает базовые понятия, связанные с такой ценной бумагой как облигация или хотя бы имеет представление о них (для остальных стоит начать с учебных материалов для получения базовых понятий и набора определений).

Здесь же речь пойдет о практических вещах:

( Читать дальше )

Опционы для Гениев (... а что Улыбка?)

- 10 марта 2018, 18:08

- |

Я было приготовил топик про зиг заг, но вы меня опередили. Однако, в обсуждениях были затронуты интересные темы. Темы не простые и я их хотел упустить, но видимо без них нельзя. Зиг заг потом разберем. Без данной темы не получиться.

Как мы помним из философии биржевой торговли, тут нет «бесплатного супа». То есть, если вы принимаете на себя риски, то вам за это платят. Если вы снимаете с себя риски, то платить приходится вам. Этот главный принцип и заложен в опционную модель. Я уже писал, что ноги стредла стоят на одном стандартном отклонении из расчета волатильности опциона. И тоже самое происходит внутри опциона. Если у вас продан стредл его профиль поднимается на одну тету в день, а зоны без убытка оказываются на ОСО (одно стандартное отклонение) от места, где был БА, когда вы вошли, через этот один день. Финрез получается из тетты минус на сколько ушел БА. И если актив остался стоять на месте, нам начисляется вся тета. Если актив немного сдвинулся: тета минус сдвиг. И если актив сильно ушел, больше чем вола опциона, теты не хватит, что бы покрыть сдвиг БА. Сдвиг определяется накопленной дельтой позиции.

( Читать дальше )

Американцы начали копить на старость в криптовалюте.

- 09 марта 2018, 19:42

- |

Важная составляющая накопительной пенсионной системы США является IRA (прим. IRA – не облагаемый налого индивидуальный пенсионный счет). В России подобные счета называются ИИС. Такие счета открываются вкладчиком и управляются им самостоятельно. Журнал Forbes в февральском номере за 2018 год рассказал о невероятных историях людей, которые вдохновлённые блокчейном и существенным ростом биткойна стали вкладывать средства своих IRA счётов в криптовалюту, и таким образом увеличили свои накопления в разы.

Большинство этих счастливцев пользовались услугами калифорнийской компании Bitcoin IRA, базирующаяся в Шерман-Окс. По существу, компания не является финансовым консультантом, и ее деятельность не регулируется, как у банков или, как у взаимных фондов. Можно сказать, это не регулируемый «финансовый канал», использующий самоуправляемые индивидуальные пенсионные счета или SDIRA (прим. – особый вид IRA).

( Читать дальше )

Решения, которые принимает трейдер на линейном и опционном рынке

- 09 марта 2018, 04:29

- |

О чем я задумываюсь, когда торгую фьючерсами: «Какой инструмент торгуем? Открываем сделку или же рынок во флете и ждем? В лонг встаем или в шорт? Каким объемом входим? Ставим ли стоп и где? Где тейк-профит? Добавляемся или нет? Усредняемся или нет? Как фиксируем прибыль — полностью или частями?»

Собственно, всё. Выбор относительно небольшой.

Когда работаешь с опционами, то количество всевозможных комбинаций многократно увеличивается:

( Читать дальше )

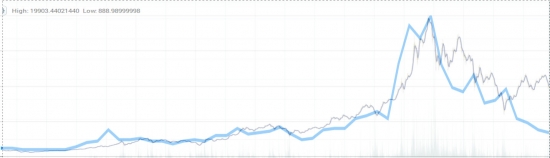

Тренд и курс биткоина

- 08 марта 2018, 15:47

- |

Синяя линия — число запросов «bitcoin» в google. Серая — курс биткоина. График за год.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал