Избранное трейдера Classic

Как быстро общаться с брокером

- 19 октября 2022, 12:43

- |

Лови лайф хак

1 Заходишь в QUIK

2 Меню ->Создать Окно -> Окно сообщений трейдера

3 В новой таблице Правой кнопкой -> Отправить сообщение

4 Откроется список адресатов

5 Набираем в нижней части текст- проблему «Скока можно… задрали и проч»

6 Из верхнего списка выбираем получателя (сам первый раз отправил всем)

7 Отправляем

8 ждем ответ

у меня минут через 15 приходит ответ с решением, а не подождите, позвоните..

сделайте самым полезным постом за неделю.

*Если в вашем QUIK такого нет — не повезло. у меня из 3х брокеров в 2х квиках есть такое. пока юзал в одном

- комментировать

- 5К | ★19

- Комментарии ( 12 )

Как компании зарабатывают деньги. Русагро

- 18 октября 2022, 00:02

- |

Фото Русагро

Сегодня читаем годовой отчёт и изучаем из чего состоит бизнес компании Русагро — одного из крупнейших вертикально интегрированных агрохолдингов России.

Сельское хозяйство — один из первых бизнесов, придуманных человечеством. До наступления промышленной революции все бизнесы, и сельское хозяйство в том числе, были по современным меркам малыми и средними. Это связано с проблемами масштабирования — земля не берётся из ниоткуда, её нельзя произвести или переместить туда, куда хочется. Если вы каким-то образом получили во владение землю, то масштабы вашей деятельности сильно ограничены мобильностью транспорта и обрабатывающей техники. Из-за этих ограничений с древних времён земля обрабатывалась сельскими жителями, живущими в непосредственной близости от сельхозугодий. Еда производилась недалеко от мест её потребления — низкая мобильность транспорта и отсутствие холодильных машин в большинстве случаев не позволяли перевозить продукты на дальние расстояния до их порчи. Сегодня железный конь пришёл на смену крестьянской лошадке, мобильность в сельском хозяйстве и пищевых производствах выросла значительно, однако даже в структуре таких крупных холдингов как Русагро до сих пор заметно тяготение к малым формам — компания состоит из большого количества малых и средних предприятий, заточенных в основном на локальный рынок. Все они объединены в четыре сегмента бизнеса: сельскохозяйственный, масложировой, мясной и сахарный. Хлопнул бургер, сахарку пожевал, маслицем запил и пошёл зябь пахать, молотить ячмень и т.д.

( Читать дальше )

🧰 Акции или облигации в период турбулентности?

- 28 сентября 2022, 13:35

- |

В долгосрочные портфели эксперты рекомендуют покупать и акции и облигации, давайте разберемся, какой актив в какой ситуации лучше себя проявляет.

📈 От высокой инфляции на длинном горизонте инвестирования лучше защищают акции, особенно тех секторов, которые производят продукты, а не услуги. В частности, если говорить про российский рынок, то это почти все компании сырьевого сектора. Достаточно посмотреть примеры Ирана и Турции, какая там ситуация с инфляцией и что происходит с фондовым рынком, наглядный пример.

📈 Также среди облигаций есть отдельные выпуски, которые тоже позволят защитить капитал от инфляции, это выпуски ОФЗ-ИН. У них номинал индексируется на размер ИПЦ и сверх этого выплачивается еще купон в размере 2,5% годовых. Если вы делаете ставку на рост инфляции в среднесрочной перспективе, то такие бумаги имеет смысл держать в портфеле.

📉 Что касается облигаций с плавающим купоном, который привязан к показателю RUONIA, ну или грубо к ключевой ставке… Надо учитывать важный момент, высокая инфляция совершенно не означает, что ключевая ставка будет находиться на сопоставимом уровне. Например, сейчас инфляция за последние 12 месяцев составляет 14%, а ключевая ставка опустилась до 8%. Этого говорит нам о том, что многие облигации с плавающим купонами покажут доходность ниже инфляции, как минимум в этом году.

( Читать дальше )

Как компании зарабатывают деньги. Распадская

- 24 сентября 2022, 19:40

- |

Фото ПАО «Распадская»

Сегодня читаю годовой обзор ПАО «Распадская» — компании, управляющей крупнейшей в России угольной шахтой «Распадская», но и не только — уголь компания добывает ещё в нескольких шахтах и разрезах. ПАО «Распадская» — крупнейший производитель коксующегося угля в России. Коксующийся уголь — сырьё для металлургического кокса, необходимого для выплавки чугуна в доменном процессе.

В 2021 году было принято решение о выделении ПАО «Распадская» из состава материнской металлургической компании ЕВРАЗ. 1 апреля 2022 года ЕВРАЗ сообщил об отмене сделки по выделению угольных активов, консолидированных на ПАО «Распадская», в связи с санкциями, введенными против России в феврале 2022 года, и специальными экономическими

( Читать дальше )

Здравствуйте. Вопрос по настройке квика, в редактировании таблицы текущих торгов отсутствуют нужные пункты, где их брать? "Гарантийное обеспечение продавца/покупателя", "Максимальная возможная цена".

- 22 сентября 2022, 10:41

- |

- ответить

- 400 |

- Ответы ( 4 )

Достоверно существующий "вечный" портфель сроком более 120 лет

- 19 сентября 2022, 08:28

- |

Всем привет!

Этот текст будет более всего интересен тем, кто хочет собрать «вечный» портфель — то есть такой, который будучи сформированным позволяет жить на него и при этом он никогда не кончится. Существует достаточно большое количество исследований «вечных» портфелей, рассматриваются различные ставки и методы изъятия, соотношение активов, оценивается способность портфеля продержаться при определенном уровне изъятий длительное количество времени (от 30 до 60 лет), но у всех них есть общая проблема — исследуются исключительно теоретические данные, а жизнь — она ведь сильно отличается от теории, в ней очень много чего по-другому (ну как минимум существуют комиссии и налоги).

Я пораскинул умишком и нашел один реальный пример портфеля, который полностью соответствует нашим вводным:

- он был сформирован один раз и пополнения в него не осуществлялись (точнее осуществлялись, но небольшие и нерегулярные — проводя аналогии можно сказать, что это разовые заработки, которые можно отправить в портфель после того, как вы отошли от дел);

- из него осуществляются регулярные (а точнее ежегодные) изъятия, причем большую часть времени они осуществлялись только за счет поступивших доходов (дивидендов и купонов), а «тело» портфеля не трогалось.

( Читать дальше )

- комментировать

- 13.9К |

- Комментарии ( 66 )

Анализ рынка акций с точки зрения статистики

- 18 сентября 2022, 20:44

- |

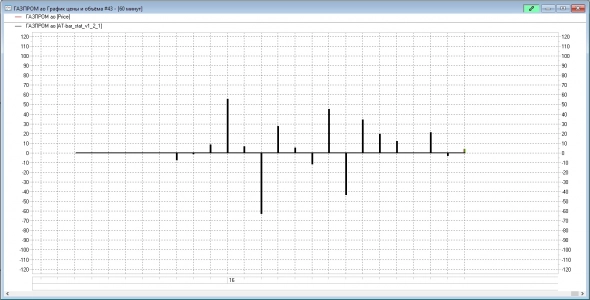

Посмотрим распределение движения рынка на Газпроме

Сначала смотрим распределение движения по часам

Видно, что в начале часа есть движение вверх

Далее смотрим по дням недели

( Читать дальше )

Учимся читать отчет о движении денежных средств компании

- 18 сентября 2022, 17:52

- |

“Друзья, мы с командой делаем серию обучающих переводов и компиляций материалов касательно инвестиций и работы на рынках из англоязычных источников. Предыдущая статья, посвященная детальному разбору мультипликатора P/E, которая показывала, почему высокий мультипликатор не означает дороговизну компании, а также раскрывала тонкости и нюансы практического применения данного мультипликатора, находится тут: https://t.me/mihaylets_pro/1389. И прямо сейчас мы готовим еще несколько подобных статей, поэтому, чтобы не пропускать публикации, подписывайтесь на этот телеграм канал. Свежие статьи будут выходить несколько раз в неделю. Приятного изучения!”

Если вы выбираете акции, вы ДОЛЖНЫ научиться читать отчет о движении денежных средств.

Вот все, что вам нужно знать:

( Читать дальше )

Семейные финансы или учимся читать отчетность компаний. Часть 2: Обязательства и капзатраты

- 25 августа 2022, 12:46

- |

Первая часть очень понравилась читателям, было много благодарных комментариев, пост добавили в избранное ⭐️85 раз.

Усложним немного картинку, чтобы раскрыть ряд понятий.

ОБЯЗАТЕЛЬСТВА

Предположим, квартира ваша в ипотеку. Машина тоже в кредит.

Ипотека 8 млн руб, автокредит 2 млн руб.

Также, предположим, что вы, например, в 1 квартале получили доход на рынке ценных бумаг 1 млн рублей, по которому возникло обязательство уплатить налог 130 тыс рублей.

Ваш БАЛАНС или отчет о финансовом положении на 30.06 будет выглядеть следующим образом:

Денежные средства и их эквиваленты = 75,000₽

Финансовые вложения = 1,028,000₽

Основные средства = 13,000,000₽

----------------------------------------------

Итого активы: 14,103,000₽

Долгосрочные Обязательства:

Долговые обязательства: 10,000,000₽

Обязательства по отложенному налогу на прибыль: 130,000₽

Итого обязательства: 10,130,000₽

Капитал: 3,973,000₽

АКТИВЫ = ОБЯЗАТЕЛЬСТВА + КАПИТАЛ

Чем больше у вас обязательств, тем меньше ваш капитал. Если долгов много (как у компании МТС), то капитал становится отрицательным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал