Блог им. sng

Как обезопасить капитал от уничтожения при выходе на раннюю пенсию

- 26 января 2022, 13:55

- |

Многие люди несильно погружались в математику настоящих долгосрочных инвестиций на фондовом рынке и относятся к моей стратегии скептически.

Что они видят:

- Рынок акций безумно скачет и имеет свойство сильно и быстро падать. Причем, падения внутри дня или даже внутри одного года — это ещё полбеды! Бывает и такое, что он падает и потом не поднимается 5, а то и 10 лет. Редко, но бывает же!

- Какой-то сумасшедший всерьез заявляет, что он сохраняет и накапливает свой капитал в акциях, чтобы потом с этого капитала жить 60 лет! Ну не безумец ли? Ведь первый кризис сметет твои накопления с лица Земли.

И скептиков можно понять. Это примерно так и выглядит. Ровно до тех пор, пока ты не погружаешься глубоко и не начинаешь считать. Я не жду понимания ото всех вокруг — оно мне и не нужно. Важно понимать самому, что я делаю и как. Я стараюсь изучать разные методики обращения со своим капиталом, познавать всегда что-то новое. Так что я решил узнать для себя, что такое «Bond Tent», и как он может мне помочь в моей инвестиционной стратегии. И я не нахожу способа лучше, чем изучить это через написание конспекта, который вы сейчас читаете.

Когда следует бояться кризисов

Я уже неоднократно поднимал тему риска последовательности доходностей (sequence of return risk). Даже на конференции Смарт-Лаба с докладом на эту тему выступал. Но повторение — мать учения.

Существует две стадии долгосрочной инвестиционной стратегии: стадия накопления капитала и стадия «проедания» капитала.

Я нахожусь сейчас в стадии накопления капитала — я накапливаю свой капитал уже 10 лет (точкой отсчета для себя считаю первую ипотеку, взятую в 2011). Очень даже может быть, что лет через 7 я буду переходить в стадию «проедания».

У меня сейчас очень много акций — 90% от всего капитала. И есть план, который может только лишь увеличить это количество вплоть до 100% в обозримом будущем — а обратного пути (уйти ниже 90%) я даже не предусматриваю! Безумец? Нет. И вот почему.

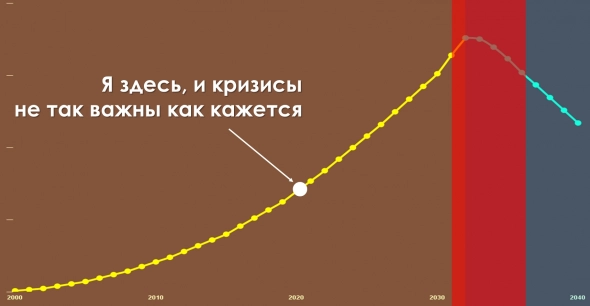

Многочисленные исследования и расчеты доказывают, что ни момент наступления очередного кризиса и падения рынка акций, ни его глубина и продолжительность — не имеют большого значения для меня сейчас, на стадии накопления. Даже когда половина необходимого капитала накоплена. Больше о математической магии, стоящей за данным утверждением вы можете прочитать в моем старом посте или посмотреть в Доказательном инвестировании на Ютубе.

Кризисы неизбежны. И пусть они лучше происходят раньше, чем позже. Важен только долгосрочный (хоть и медленный) рост мировой экономики и нарастающее развитие мощи человеческой цивилизации. Если без апокалипсисов — то все сработает. А если апокалипсис — то вообще неважно, кто там и в чем копил.

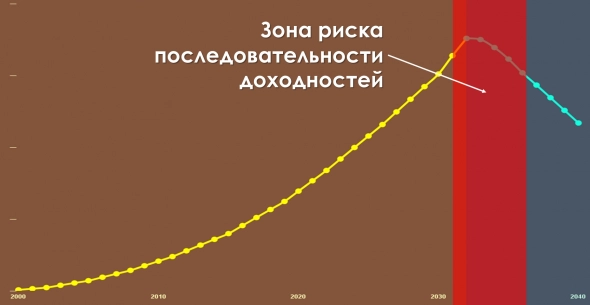

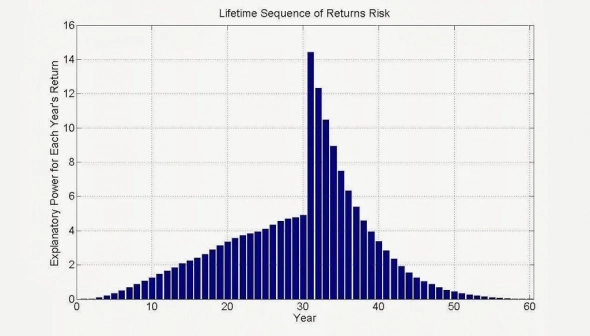

Но есть время, когда кризисы страшны! Когда они могут уничтожить мой капитал. И это время отмечено красным (ну примерно):

Это как раз на границе между стадией накопления и стадией «проедания». Если прекращение дополнительных вливаний сменяется изъятиями из портфеля (например, 4% в год), и этот период пришелся на кризис с падением акций, то эти изъятия будут способствовать уничтожению капитала! Похожий эффект имеют те, кто использует маржинальное кредитование при торговле акциями — падение рынка на 10-20% может уничтожить весь их капитал, так как плечо многократно усиливает этот эффект падения. Здесь не так быстро, но действуют примерно те же силы. За несколько лет наложение серьезного кризиса вкупе с проеданием по 4% в год (да еще и с индексацией на инфляцию, а она может быть высокой) может проесть огромную дыру, которая впоследствии приведет к уничтожению сбережений за гораздо меньший период, чем вы рассчитывали.

Кризисов нужно бояться в переходный период — примерно за пару лет до перехода к «проеданию» портфеля и в первые 3-4 года этого самого проедания.

По мере прохождения этого периода, этот самый риск последовательности доходностей сходит на нет, и вам вновь становятся кризисы нипочём.

Как можно обезопасить себя?

Очень просто — нужно иметь как можно большую долю вашего капитала в активах, которые не упадут. С уважением, ваш Капитан Очевидность. Но это палка о двух концах.

Чудес не бывает, и большая (но это неточно, но мы надеемся, что большая) доходность акций сопровождается ужасным их поведением — просадками на 30%, а то и 50% («да все 65%, Саша!», — возмутилась секта свидетелей-2008). Если акций будет мало, а облигаций (а еще лучше вкладов в банке) — наоборот много, то вот вам и очевидное решение.

Интуитивно напрашивается вывод, что на стадии накопления можно копить в акциях, а по мере приближения к «Часу Х» — переложиться в облигации!

Стандартные портфели 60/40 (в которых 60% акций и 40% облигаций) имеют гораздо меньшие шансы выстоять на протяжении 60 лет, если из него изымать столько денежки каждый год, сколько я хочу (4% в первый год, и каждый следующий — индексировать на размер инфляции). Облигации хоть и меньше проседают, но не дают такого большого бонуса сверх инфляции, какой могут дать акции. Так что «больше облигаций» = «больше капитал» = я постарею пока буду его накапливать, а это в мои планы не входит.

Я беру риск и 90% акций (а в перспективе — до 100%) не потому что я мазохист. Я — не любитель пощекотать нервы, глядя на -50% при каком-то серьезном падении. Это вынужденная мера. По-другому не накопишь.

Да и пройдя этот самый страшный переходный период из одной стадии в другую, держать много облигаций, смысл пропадает. Риск последовательности доходностей постепенно уходит, и на 10-й год жизни на доход с капитала он практически исчезает.

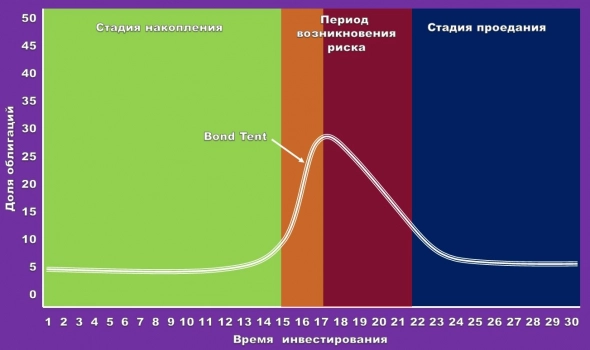

Так что хитрожопые фаеры придумали план! И назвали его «Bond Tent».

Навес из облигаций

Сложно переводить на русский разные финансовые термины. Вполне возможно, что со временем устоится какой-то более приятный глазу перевод термина «Bond Tent».

«Шапка» на графике чем-то отдаленно напоминает палатку или навес, да и предназначение её — защитное, поэтому так и назвали.

Какого эффекта можно достичь с применением Bond Tent:

- На стадии накопления вы не паритесь насчет того, что доля в акциях слишком высока, и что же будет при проедании капитала, и как его вообще проедать — вы просто берете столько риска, сколько можете себе позволить.

- В переходный опасный момент вы обезопасите себя большей долей облигаций, чем было ранее — если что-то пойдет не так — у вас хорошо сбалансированный портфель, меньше подверженный просадкам, а если акции упадут — необязательно их продавать, можно проедать облигации довольно долго.

- Когда переходный момент пройден, и портфель подрос несмотря на изъятия (растет на 10% при изъятиях 4%, и так несколько лет — как пример), долю облигаций можно снижать, ведь просадки портфеля менее страшны, и можно и далее не отказываться от большей премии, которую дают акции.

Как я планирую использовать Bond Tent

Я пока только знакомлюсь с термином, и буду и далее изучать информацию о нем и проводить моделирование разных ситуаций. Я буду держать вас в курсе, и публиковать обновления.

Вполне может быть, что мой план усложнится, в него добавится Bond Tent с точными характеристиками. Пока что определяю для себя ряд вопросов, на которые предстоит найти ответ:

- Когда наращивать долю облигаций? За сколько лет до предполагаемого завершения стадии накопления?

- До какого уровня наращивать долю облигаций? Сколько нужно чтобы обезопасить себя от риска последовательности доходностей?

- Как действовать при реализации риска (кризис в переходный период)? А как действовать, если риск не реализуется? Четкий план снижения доли облигаций для обоих вариантов.

- Будет ли это психологически комфортно или есть и другие методики, более удобные и интуитивные?

Пост из моего скромного блога

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

На конференции похожие слайды про риск последовательности доходности были более стильно-фиолетовые =)

Статья — замечательная!

Хорошая статья.

Но читая подобные вещи, задаюсь мыслью- А ведь всё это делается с одной лишь целью- не сдохнуть на пенсии. Экономическая и социальная сфера государства докатилась до такого уровня, что молодые и явно таллантливые люди, вместо того чтобы творить, мечтать, строить… копят себе на старость чтоб не сдохнуть под забором. Функции государства в этом смысле полностью утрачены. И это всё более очевидно, глядя на количество думающих о старости.

А ведь достаточно адекватной пенсионной политики и соц гарантий, чтоб люди перестали заниматься этой хернёй.

Как только раб приносит меньше, чем тратится на его содержание — его «освобождают». И он должен заботиться о себе сам.

Пенсионная система — это создание механизмов, которые позволят человеку не стоять с протянутой рукой к моменту, когда он не сможет сам зарабатывать себе на жизнь.

Эту заботу на определённых условиях может взять на себя государство, либо оно может стимулировать гражданина самому позаботиться о своём будущем.

В общем случае современному государству это выгодно, т.к. в конечном итоге оно всё равно несёт ответственность за своих граждан

Дюша Метелкин, Добавлю ещё, что целью государства является ещё и развитие. И именно для развития, государству необходимо дать пенсионные гарантии гражданам, чтоб они не накопительством занимались, а смело работали и созидали на благо государства и общества.

Нынче же, индивидуальное рулит над общественным. И отчасти виной этому- отсутствие социальных и пенсионных гарантий.

Люди уже с молоду думают не о том, как бы ракету в космос запустить, а о том на что они будут жить в старости. Это путь к стагнации и деградации.

Пенсия жены — около 10.000

Не уверен, что мы сможем прожить на эти деньги.

----

Не очень понимаю, кстати, что мешает думать о том, как запустить ракету в космос и одновременно инвестировать в собственное будущее.

----

Что же касается развития — пенсионные деньги очень хороши для инвестирования в развитие.

Жаль, что после 2014 года пенсионные накопления «заморожены» (по факту их просто нет, даже расчёт отчислений не ведётся, как я понимаю)

Дюша Метелкин, А вот еслиб у вас пенсия была бы гарантировано по 100 тыс на каждого, по нынешним ценам… то вы бы не тратили всё своё свободное время на поиски инвест грааля для пенсии, а занялись бы текущей жизнью и её улучшениями, а свободные деньги направили бы хотя бы на обучение детей, дав им ещё больше возможностей для созидания.

Пенсии и основные соц гарантии. должны быть централизованы для управления, так как это эффективнее нежели дилетантские инвесирования. На одного успешного инвестора пенсионера, десяток неудачных, которые в итоге и жизнь нормально не прожили, занимаясь накопительством, и к старости придут с нулем ибо не хватило компетенции вложиться правильно.

Спорим об элементарном на самом деле.

Те накопления что были не заморожены — остались на счету в ВЭБ, растут потихоньку. Можно перевести в НПФ.

Ну или переведено по заявлению в НПФ, если было такое желание.

После 2013 года ничего никуда не шло.

То, что люди вносили сами (а государство добавляло столько же).

Так вот, эти деньги, внесённые в счёт 2014 года, точно так же пустили не туда, куда они шли до 2013-го.

То есть по сути украли

Социальная пенсия тысяч 6, что ли, сейчас.

соцпенсия 65/70 по ст.18 166фз пойдет рука об руку с социальной региональной доплатой. В златоглавой вроде тыщ 20

это совершенно излишне, но умалчивать-то ачем?

И вы не путайте, я про социальную пенсию для перечисленных вами групп граждан говорю

при назначении соцпенсии назначается и доплата.

в питере вроде до 18. про другие не слышал, но точно есть.

то есть миллиарды разбрасываются на пожрание псам.

Леша Колотаев, А что такое государство? Разве это не сообщество людей, тоесть населения, объединившегося для решения общих проблем и задач?

Неправильно отделять государство от народа в нем проживающего. Это одно и тоже. И те кто отделяют- просто узурпаторы власти, пытающиеся присвоить бюджет и поработить население.

А понимаю происходящее я вполне правильно. Я вижу тенденцию. Она прослеживается в том, что большинство инвесторов думают и говорят в первую очередь о старости. Многие создают подушку безопасности и гарантию не голодной старости.

Тоесть то, что вполне можно осуществить на уровне государства, люди пытаются делать самостоятельно, ибо государство не справляется.

И что значит «осуществить на уровне государства»?

Это иллюзия. Откуда государство будет брать деньги на это — из тумбочки, как в анекдоте?

Дюша Метелкин, Ну как откуда? Оно уже их берет в виде пенсионных взносов. В итоге создается большой капитал, которым ПФ управляет профессионально а не дилетантски как многие из нас тут. Плюс это завязано с бюджетом и т.д… Эта схема давно есть и она вполне рабочая.

И она создана не просто так, ради забавы или чисто из гуманистических соображений) Нет)

Пенсионное обеспечение граждан нужно государству в том числе для нормального развития экономики. Централизованное и компетентное управление процессами намного эффективнее нежели индивидуальное дилетантское. Это видно и на примере корпораций.

но у нас в государство видимо проблемы, раз эта функция хромает.

Делать то что?

Я просто озвучил свои наблюдения. У меня нет цели пропагандировать что-либо, призывать и т.д..

Одно лишь знаю — умного и трезвого обмануть труднее.

Так что вопрос, конечно, хороший.

— Все понятно? Вопросы есть?

— Про кибернетику хорошо рассказал, все понятно. Однако смотри: вот конфета карамелька, она со всех сторон целая, расскажи как туда варенье попадает?

Мои главные финансовые лайфхаки, которые позволят мне достичь финансовой независимости до 40 лет:

1. Не покупаю кофе навынос, а готовлю его дома

2. Всегда хожу в Пятерочку со своим пакетом

3. Выключаю воду пока чищу зубы

4. Инвестирую 250 тысяч ежемесячно

На самом деле у меня так же, это больше осознанное потребление, только 4 пункт на 30% поменьше.

сейчас 50% в акциях.

50 в недвижимости.

начинать переводить часть из акций в облигации планирую,

когда 50% денег на фондовом рынке в облигациях будут закрывать 100% постоянных расходов.

т.е. постоянные расходы должны быть гарантировано покрываться облигационными доходами.

по итогам 2021-го года,

вся моя деятельность на ФР покрывает 75% моих расходов.

таким образом, мне нужно увеличить портфель акций примерно на 50%.

потом переходить в облигации.

такие мысли

Что с инфляцией/реинвестированием/сложным процентом?

Я этот вопрос решил для себя изыманием из своего портфеля, состоящего на 100% из акций, при достижении хая годового расхода. Так идополняю его всегда на хаях, по мере расходования.

Если просадка продлится больше года, то да придется продавать часть бумаг не на хае. Кстати, в моменты глубоких просадок я ещё и снижаю потребление, именно потому что их закрытие может затянуться. Хотя с рынка я живу пока лишь 5 лет, а всё это время он пока куда чаще бычий, чем наоборот.

Не желаете ли освежить свои знания по теме экономической теории…

Если случится после — уже не страшно. Если случится до — еще не страшно. Если случится в красный период (может и не случиться), поможет подстеленная соломка. Как-то так

Могу показать, когда с подобным твоему портфелем и 2.5% еле хватило (ДО ИЗДЕРЖЕК)

Просто жил этот человек не в США, а РФ и вышел на пенсию в 2000 году, а инвестировал большинство денег в иностранные акции.

Превращение портфеля 90/10 в 60/40 не сильно и помогло, никакими 4% там и не пахло.

С удовольствием слушал ваше выступление на конфе, с удовольствием прочитал и сейчас на эту тему

Выделю две проблемы разного свойства

1. Защита капитала. Задумаемся, в стране с какими традициями этой защиты живем

2.Боль от убытков в периоды медвежьего рынка. 90/10 не даст возможности быть последовательным в реализации этой стратегии

И, кстати. Завлекающие картинки дурацкие. Серьезная тема, а картинки для тинейджеров. ИМХО

Например, не тупо брать какую-то долю облиг со случайной датой погашения, а ровно столько, чтоб в портфеле от них был нужный ден.поток на ближайшую перспективу. Пришли лишние деньги (дивы, купоны, зп)? Потратить на продление этого потока во времени или реинвестировать в акции. Просел портфель? Не страшно — купоны/амортизация/погашения дадут нужный поток на год-другой-сколько-заложишь.

К примеру, я планирую выход на пенсию в 60 лет. К этому моменту коплю, к примеру, 10 лямов. Дальше я планирую жить на эти деньги 20 лет. Соответственно процент изъятия и подбираю исходя из этих данных.

Если кризис случится через 5 лет после выхода на пенсию, то если не ужиматься, то денег хватит уже не на 20 лет, а на 10.

Поэтому, IMHO, разумнее просто потихоньку перекладываться в облиги с момента выхода на пенсию или немного раньше.

И можно же этап проедания, вообще не запускать, минимальную часть проедать и также продолжать увеличивать капитал.

Упадёт или вырастет, % (дивы) вполне хватит.

индивидуальный вопрос.

Значит, расходы чрезмерны.

зависит от расходов и от суммы портфеля.

По нынешним временам, описанный Вами портфель 4,8 млн. руб. — не большой и не даёт возможности жить с рынка при среднесрочных инвестициях.

На мой взгляд, во всех этих раскладах упускается очень серьезный риск. И этот риск называется инфляция.

Закладывая в расчеты некую среднюю величину инфляции можно сильно промахнуться, особенно когда речь идет о соизмеримых величинах.

Во-первых, важна инфляция не как статистический показатель некой корзины товаров, а личная инфляция, т.е. именно вашего набора. Есть неутешительные наблюдения, что для людей у которых большую часть корзины потребления занимают продукты питания (а это скорее всего ожидается на пенсии) инфляция выше официальной.

Во-вторых, доходность долговых инструментов (насколько вижу именно их планируется использовать для снижения риска) имеет заметный лаг с реальной инфляцией и более того может быть ниже нее и причем продолжительное время.

Потому что инфляция активов сильно выше инфляции гамбургеров, медицины и образования.

Данные феда, в допотопные времена Данилов на Ютубе этот прекрасный график выкладывал.

Так что нужно иметь активы и не думать о судьбе низших децилей

Авокадо, а кто он такой этот Пикабу, что Вы не рекомендуете его читать?

Я отметил риск, который игнорируется многими сторонниками «накопить на пенсию». Считать его существенным или нет — дело личное.

инфляция активов(который мы называем ростом стоимости) выше инфляции потрбекорзины простого пролетария и даже выше роста стоимости таких услуг как качественное образование и медицина не для всех.

почему? потому нельзя есть 1000 кг мяса за раз съесть, выучить сто детей в кембридже и прочее.

т.о. выгоднее сидеть в активах. но риск есть.

Авокадо, мне честно говоря непонятно, какую идею Вы хотите донести.

Мне известен только факт положительной реальной доходности ИНДЕКСА фондового рынка США и его лидерство по этому показателю над прочими инструментами. Отмечу, именно индекса, а не активов (акций) как класса. Причем, возможность получить эту доходность с более-менее приемлемыми издержками появилась только после широкого распространения ETF (история которых насчитывает менее 30 лет).

Как поведет себя любой другой (отличный от индекса) набор акций неизвестно. Более того, результаты работы фондов говорят, что обычно хуже. Так что я не соглашусь, что акции как класс бьют инфляцию. Определенный набор(ы) — да, но не более того. В ряде исследований вообще приводятся расчеты того, что в периоды роста инфляции рост стоимости акций индекса её не компенсирует, наблюдается нулевая или слабоотрицательная корреляция.

Так что сидеть в активах — так себе история. В её защиту есть только один довод — лучше ничего не придумали, причем лучше чем индексный фонд.

А я говорил вообще о другом. Человек планирует изымать заданный % от накопленного с поправкой на инфляцию. Если его личная инфляция выше (что скорее всего ждет пенсионера), то ему будет не хватать этих денег. А если он начнет изымать чтобы хватало, то капитал съежится заметно быстрей расчетных параметров, что может привести к катаклизму на закате жизненного пути. Но этот фактор никак не учитывается в расчетах. Я уже не говорю про встречающиеся идеи активного управления портфелем в этот период, когда полностью игнорируется факт объективного снижения когнитивных и физических способностей.

Может статься, что акции покупать надо когда они дешевы. А в остальное время пусть на депозитах лежат.