Избранное трейдера Classic

Как вести учет облигаций в Excel

- 04 декабря 2023, 16:03

- |

Часть 1. Считаем НКД (накопленный купонный доход)

Мало кто из частных инвесторов заморачивается ведением своего портфеля. Конечно, это неправильно, но вполне можно понять. Слишком много времени уходит на учет, а его всегда и всем не хватает. Поэтому и доверяют своему торговому приложению. Но не видя картинки в целом, очень трудно принимать как стратегические, так и тактические решения по портфелю.

Сейчас есть приложения, которые помогают вести портфель. Они не бесплатные, но порядок в портфеле того стоит.

Но я хотела рассказать о тои, как можно вести облигационный портфель в Excel. Какие есть специализированные функции для этого. Возможно, кому-то это будет полезно.

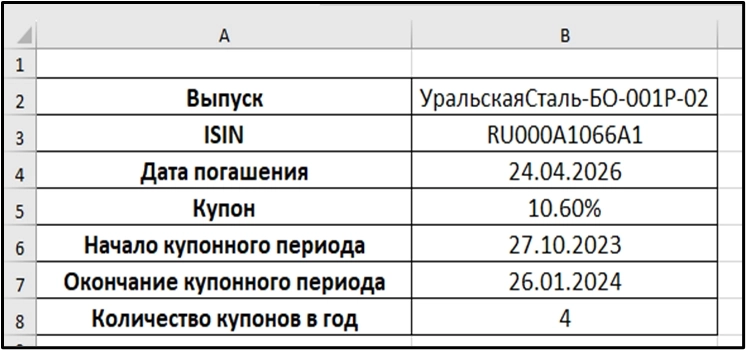

Рассмотрим в качестве примера выпуск УральскаяСталь-БО-001Р-02. Какая информация о бумаге нам может понадобиться?

Для начала:

- Наименование

- ISIN

- Дата погашения

- Купон

- Начало купонного периода

- Окончание купонного периода

- Количество купонов в год

В нашем случае это будет выглядеть таким образом.

( Читать дальше )

- комментировать

- 15.8К | ★70

- Комментарии ( 14 )

Как я покупал физическое золото в ГОЗНАКе.

- 20 ноября 2023, 19:01

- |

Всем, привет!

На днях был в Торговом салоне ГОЗНАКа по адресу Москва, Даниловский Вал улица, 1 ст1. (Московский монетный двор) с целью зарегистрироваться на их сервисе www.goznakinvest.ru/ онлайн покупок физического золота.

Сразу скажу статья носит информационный характер для тех, кто задумывался о покупке физического золота с целью инвестиций именно в ГОЗНАКе.

Почему именно ГОЗАК, а не СБЕР, потому что у ГОЗНАКа самый маленький спред между ценами покупки и продажи онлайн (около 5-7%).

Для того чтобы иметь возможность онлайн купить золото (слитки, монеты) надо пройти идентификацию. То есть приехать лично с паспортом по вышеуказанному адресу в МСК (или в Питере) и заключить пользовательское соглашение и согласие на обработку персональных данных.

Далее надо установить два приложения на смартфон:

1. Гознак инвестиции

2. Nopaper – удостоверяющий центр для неквалифицированной электронной подписи (НЭП)

Вот 2-ой пункт — это шляпа. Но без нее не совершить сделку. Там надо сделать фото лица и фото паспорта, как я не пытался искусственный интеллект не смог меня идентифицировать. Моё личико и фото в паспорте не совпадало. Пришлось обращаться в тех.поддержку.

( Читать дальше )

КАК ПРОВЕРИТЬ ИНВЕСТОРА

- 20 ноября 2023, 12:42

- |

На что нужно обратить внимание?

🔹 Задолженности, судебные разбирательства и исполнительные производства, банкротство инвестора

🔹 Наличие у инвестора запретов для инвестирования и для входа в компанию (например, запрет регистрационных действий в ЕГРЮЛ или дисквалификация)

🔹 Участие инвестора в конкурирующих компаниях (в качестве директора или учредителя) или иных компаниях с конфликтом интересов

🔷 «Чистота» инвестиций

🔷 Наличие согласий/одобрений (от супруга, органа юридического лица или третьего лица)

Где искать информацию?

Физические лица:

🔹 Проверка по списку недействительных российских паспортов (http://xn--b1afk4ade4e.xn--b1ab2a0a.xn--b1aew.xn--p1ai/info-service.htm?sid=2000)

🔹 Проверка действительности ИНН физического лица (https://service.nalog.ru/static/personal-data.html?svc=inn&from=%2Finn.do)

🔹 Проверка по Федеральному платежному порталу (https://peney.net/)

🔹 Проверка по банку данных исполнительных производств (https://fssp.gov.ru/iss/ip)

🔹 Реестр розыска по исполнительным производствам (https://fssp.gov.ru/iss/ip_search)

( Читать дальше )

Где и как я покупаю валюту

- 19 ноября 2023, 18:24

- |

КАК И ГДЕ Я ПОКУПАЮ ДОЛЛАРЫ? 💵💵💵

Часто меня спрашивают как я покупаю валюту, а я тут ее недавно как раз купила.

1️⃣ Еще летом открыла брокерский счет в Казахстане. Покупаю валюту для того, чтобы потом на этом счете купить зарубежные акции.

2️⃣ У меня есть карта МИР российского банка «Цифра» (он как раз входит в холдинг «Freedom Finance», где у меня брокерский счет). Оформляется она бесплатно, платы за обслуживание тоже нет. Привозят домой курьером.

3️⃣Далее происходит чудо: переводишь деньги с любой российской карты на карту МИР банка «Цифра», затем уже на счету карты МИР банка «Цифра» конвертируешь рубли в доллары (курс нормальный, спред — 1,5-2 рубля), а доллары автоматически оказываеются на брокерском счете! Вот такое чудо.

4️⃣ Дальше я могу с брокерского счета эти свои доллары, например, вывести на казахскую карту и где-нибудь в путешествиях ей расплатиться. Вот так это работает.

📌 Если просто для инвестирования в фондовый рынок США, то можно повторить и реализовать эту схему без казахской карты (просто с казахским брокерским счетом, который очень легко открыть, и российской картой). Если же для покупок за рубежом — то тут уже без зарубежной карты не обойдетесь.

( Читать дальше )

Как научится считать депозит в баксах?

- 19 ноября 2023, 18:05

- |

Пока рублевая ставка ниже 15% нужно сидеть на 1/4 часть депозита в валюте.

На текущий момент ставка по вкладам 14,5% с учетом налога 13% = 12,6% годовых.

ОФЗ ставка в районе 12-13% = 10,4% годовых.

Слезы же.

Проблема в том, что все так же остаюсь патриотом рубля. Мало того нахожусь на большую часть депозита в рубле и вроде бы должен радоваться падению валюты.

Нужно изживать эту вредную привычку и учится зарабатывать в твердой валюте.

Долгое нахождение в среде серийных вкладчиков плохо сказывается.

Когда при фактическом убытке в баксах, радуешься прибыли в рублях.

Фиг знает только как?

Впрочем находится в среде инвесторов, сказывается гораздо хуже.

Инвесторов уже 2 года имеют все кому не лень — государство, брокеры, биржи, инфо цыгане.

Только и слышен вой о убытках и блокировке активов.

Скоро говорить «я инвестор» станет обидным синонимом «я лох»))

А как все красиво начиналось — «100 лет роста индекса ММВб», «странновая дифференциация», «газпром по 1000 руб уже к 25 году»

( Читать дальше )

Выпуск бессрочных замещающих долларовых облигаций Газпром Капитал БЗО26-1-Д. Замещайка с доходностью 18%+ в USD, но есть нюанс

- 09 ноября 2023, 07:36

- |

Пссс, парень, как насчёт получить доходность 18% в долларах? Круто! Круто, но так будет только при одном условии, которое не факт, что наступит. И да, это условие — не то, что в России газ закончится.

В прошлый раз я рассматривал выпуск Газпром капитал-ЗО31-1-Д — облигации с погашением в 2031 году и эффективной доходностью в районе 8,11% в долларах (в данный момент ниже стала — близко к 7%). Очень достойная бумага, на мой взгляд. С постоянным купоном, который выплачивается в рублях по курсу ЦБ. Вот бы так было всегда… Стоп, так вот ведь — бессрочная облигация без погашения! Или нет?

Чтобы не пропускать новые интересные выпуски, подписывайтесь. Ну и повторим определение ещё раз.

Замещающие облигации — это облигации российских компаний, выпущенные ими взамен своих же еврооблигаций. Номинал и купоны замещающих облигаций выражены в иностранной валюте, но инвесторам номинал и купоны выплачиваются в рублях по курсу ЦБ. Это позволяет выплачивать деньги без участия иностранных финансовых организаций. Номинал, ставка купона и срок погашения у замещающих облигаций такие же, как у заменяемых еврооблигаций. Цена при покупке/продаже идёт по курсу ЦБ на актуальный день.

( Читать дальше )

Как компании зарабатывают деньги. Производство метил-трет-бутилового эфира (МТБЭ)

- 07 ноября 2023, 20:46

- |

ПАО «Нижнекамскнефтехим». Фото ПАО «СИБУР»

Сегодня завершаем обзор продуктов НКНХ. Последним в списке продукции на продажу — метил-трет-бутиловый эфир, известный под ёмким сокращением МТБЭ.

МТБЭ — один из важнейших представителей класса простых эфиров — соединений с функциональным звеном С-О-С (углерод-кислород-углерод). МТБЭ находит широкое применение как высокооктановая антидетонационная присадка к автомобильным бензинам. Эфир производится производится из изобутилена и метанола по обратимой реакции: iС4Н8 + СН3ОН ↔ СН3ОС(СН3)3.

Причем этот процесс идет настолько селективно, что изобутилен нет нужды выделять из сырьевых смесей (бутан-бутиленовой фракции — продукта каталитического крекинга), поскольку метанол реагирует только с изобутиленом. Это обстоятельство используется для удаления изобутилена из углеводородных смесей «с пользой» — получением ликвидного продукта.

Действующие производства МТБЭ в РФ однотипны, технологические схемы различаются в небольших деталях, отдельных конструктивных узлах. Технология производства МТБЭ состоит из следующих основных стадий:

( Читать дальше )

ВСЕ О ФЛОАТЕРАХ: ПОДБОРКИ И ПОДВОДНЫЕ КАМНИ

- 04 ноября 2023, 10:06

- |

По-русски — бонды с плавающим купоном. Ставка таких облигаций следует за каким-то рыночным индикатором — обычно это ключевая ставка или ставка межбанковского кредитования (RUONIA). Есть также выпуски, привязанные к доходности 7-летних ОФЗ (КАМАЗ, Автодор, ГТЛК).

Зачем нужны флоатеры? Помогают защититься от прилета «черных лебедей», кризиса ликвидности в банковском секторе и резкого повышения ключевой ставки.

Как это работает? Когда рыночные ставки растут, облигации с фиксированным купоном проседают в цене. С флоатерами все иначе ― их цены, за счет привязки купона к рынку, колеблются возле своего номинала.

Подводные камни:

1️⃣У всех выпусков низкая ликвидность — т.е. имеется риск совершить сделку по неадекватной цене. Что делать? Использовать только лимитные заявки. И помнить о сути инструмента — его цена не должна «убегать» далеко от номинала.

2️⃣Флоатеры сильно различаются условиями расчета купона. Самую быструю отдачу приносят выпуски, ставка купона которых пересчитывается ежедневно. Неплох и вариант с расчетом средних значений ставки за купонный период.

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 0 )

Перенос убытков и возврат налогов: сроки и правила

- 03 ноября 2023, 11:02

- |

Убытки от биржевых сделок можно учитывать на протяжении следующих 10 лет. А можно брать прибыль отчетного года и уменьшать на убытки 10-летней давности. Налоги можно возвращать за предыдущие 3 года. Часто возникает путаница в этих сроках и понятиях. Рассмотрим, как грамотно применять эти стратегии.

Перенос убытков прошлых лет

Если в прошлом у вас были убытки, вы можете использовать их для снижения прибыли текущего года. Однако есть правило: сальдировать эти убытки можно только в однородных операциях. Например:

— Убытки от сделок с ценными бумагами, обращающимися на организованном рынке ценных бумаг (ОРЦБ), уменьшают прибыль от сделок с ценными бумагами, обращающимися на ОРЦБ.

— Убытки от сделок с ПФИ, обращающимися на ОРЦБ, снижают прибыль от сделок с ПФИ, обращающимися на ОРЦБ.

Предположим, в 2022 году инвестор потерял 150 тыс. рублей от торговли акциями, а в текущем 2023 году заработал на них 500 тыс. рублей. Вместо того чтобы платить налог с полумиллиона он может снизить прибыль на сумму убытка и заплатить налог с 350 тыс. рублей. Так с 65 тыс рублей налог снизится до 45,5 тысяч.

( Читать дальше )

Инвестиции.

- 29 октября 2023, 09:25

- |

Много лет уже говорю — при ставке ниже 10% годовых открывайте вклады до 6 месяцев с переходом в валюту лесенкой. Эта стратегия работает много лет.

Пользуясь случаем, передаю привет держателям длинных ОФЗ. Много таких тут было еще полгода назад.

Да, в итоге выйдете без убытка через 3-5 лет, но при официальной инфляции в 15% годовых, доходность ниже 10%, это прямой убыток.

Лично я, так же продолжаю лесенкой выходить из валюты с переходом в ОФЗ и вклады.

Куда спешить? Впереди нас ждет чудный мир 20% ставок и галопирующей инфляции.

Самое обидное, что самые пострадавшие в этом аттракционе неслыханной щедрости будет работающее население.

Регионы, где средняя реальная зп 35 тыс руб, при этом она не растет даже номинально.

На этом фоне, смешно наблюдать вопли крупных работодателей, о том что не кому работать.

Блин, зп на которую даже мигранты уже не соглашаются, чему же удивляться?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал