Избранное трейдера Евгений Михайлович

Портфель и мысли по рынку.

- 25 декабря 2020, 01:01

- |

Есть еще и макроэкономические тревожные моменты. Первый это инфляция, писал вот тут, еще до паники в правительстве, но тогда мне в комментах пытались объяснить, что ее нет и меня просто глючит. Инфляция или кто нибудь наблюдает падение цен? Причем инфляция у нас идет мировая, и обусловлена она ограничениями вызванными коронавирусом, делается это специально или из необходимости, то это уже чисто философский вопрос.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 3 )

Большой разбор компании Alibaba

- 24 декабря 2020, 22:48

- |

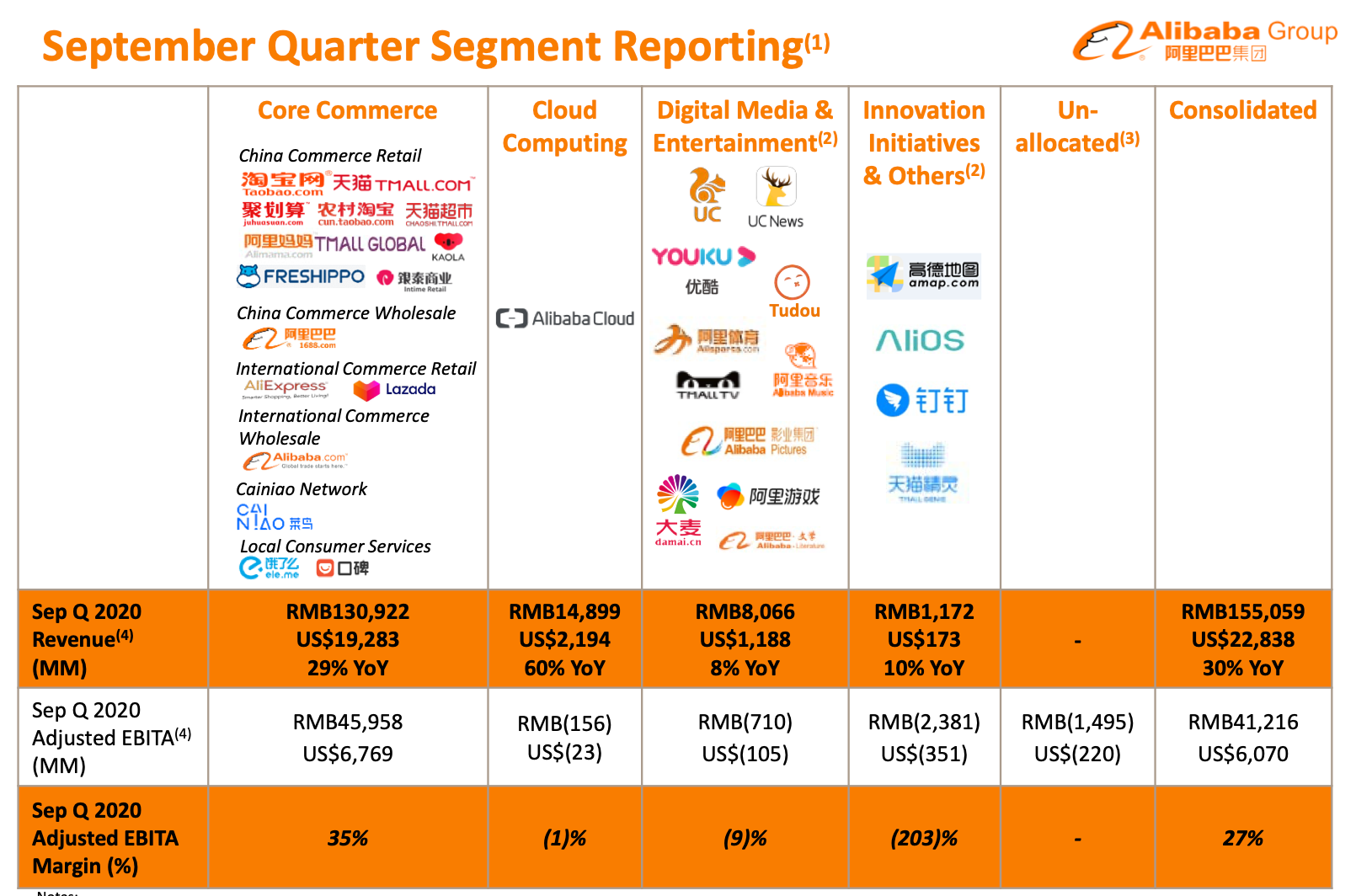

Китайская компания, владеющая одноименным сайтом и различными виртуальными торговыми площадками. Работает в сфере e-commerce, облачных вычислений и entertainment. Основной доход получает от комиссии за торговые операции через свои площадки. Компания предоставляет платежные и финансовые услуги для потребителей и продавцов на своих платформах. В России известна скорее своей дочкой AliExpress. Никто в России не обходит стороной этот сайт, на котором осуществляются тысячи сделок формата B2C. С 2014 года Alibaba торгуется на бирже NYSE и занимает 7-ю строчку по капитализации. Давайте разберемся с основными сегментами бизнеса.

Самая оперативная информация в моем Telegram-канале — ИнвестТема. Подписывайтесь, нас уже почти 20 тысяч.

Основная коммерция

Совокупная доля этого сегмента в общей выручке занимает 84,5%. В сегмент входят Alibaba. com, Taobao .com, Tmall и AliExpress. Давайте по паре слов о каждой площадке.

( Читать дальше )

👍 Оптимизируем будущие налоги на конкретном примере

- 15 декабря 2020, 18:35

- |

Собственно, подходит к концу очередной год и вскоре перед инвесторами встанет ежегодный вопрос уплаты налогов. Если вы читаете эту статью до конца года, то вам повезло — у вас ещё есть время совершить некоторые операции, чтобы не платить налог с продажи акций (или по крайней мере уменьшить его).

Ни для кого не секрет, что налог на доходы физических лиц (резидентов РФ) в России составляет 13%. По крайней мере на конец 2020 года он именно такой. Соответственно, с каждого заработанного гражданином рубля государство ожидает получить 13 копеек в свою казну. И акции — не исключение. Заработал прибыль, будь добр поделиться. Но раз эта статья написана, значит можно не делиться? Можно. А это законно? Да, абсолютно. Собственно, почему это возможно и что для этого нужно — поговорим в статье. И не просто поговорим, а на практике (даже с картинками) разберём конкретный пример.

( Читать дальше )

Лучше один раз увидеть, чем сто раз услышать

- 02 декабря 2020, 10:55

- |

В последнее время на этом ресурсе участились топики на тему как хорошо инвестировать в США и как плохо в Россию. И в подтверждение этого приводятся сравнительные графики S&P500 и индекса РТС с конца 2007-го. Оппоненты смещают начальную точку в 1995-й и показывают, что как раз наоборот. С точки зрения динамик индексов, как ни парадоксально, правы обе стороны. Потому что внимательный читатель увидит, что с конца 1998-го по 2007-й, включительно, лучше было инвестировать в Россию, а с конца 2007-го по 2019-й в США.

И этому факту начинают придумывать оправдания одно нелепее другого:

— цены на нефть;

— доминирование компаний с госучастием на рынке;

— санкции;

— «кроваво-тоталитарный режим» (термин из дискуссии Правого Клуба в 1999-м о поддержке-неподдержке второй чеченской).

Не будем подробно разбирать все эти «оправдания», скажем лишь о двух просто проверяемых фактах:

— средние цены на нефть в долларах в 1999-2007 были ниже аналогичных средних цен в 2008-2019;

( Читать дальше )

Все, что нужно знать об инвестиционном налоговом вычете, который предусмотрен подп.1 п.1 ст.219.1 НК РФ, по обычному брокерскому счету (не ИИС)

- 30 ноября 2020, 14:01

- |

Я представил наиболее полный кейс, который учитывает все нюансы – в инете только простенькие примеры попадались.

Итак, инвестиционный налоговый вычет по подп.1 п.1 ст.219.1 НК РФ — это вычет в размере положительного финансового результата, но не всего по факту результата, а с лимитом, рассчитываемого как Кцб х 3 000 000 руб. В свою очередь, Кцб рассчитывается вот по такой страшной, на первый взгляд, формуле:

Физический смысл Кцб станет понятен позже.

Этот тип вычета уменьшает только положительный финансовый результат от операций с ценными бумагами (акциями, облигациями и паями) в текущем налоговом периоде и его нельзя крыть об уплаченный НДФЛ с зарплаты и возмещать неиспользованный остаток вычета или весь вычет из бюджета подачей декларации. Также нельзя переносить неиспользованный остаток вычета на будущее. Это не предусмотрено ст.219.1 НК РФ.

( Читать дальше )

Как я читаю газеты и журналы, чтобы получать максимум информации по рынку за минимум времени?

- 30 ноября 2020, 13:24

- |

Во-первых, я читаю уже устаревшие газеты. То есть я не читаю новости онлайн, потому что так я потрачу на них все время.

Во-вторых, я читаю все заголовки, потому что мне любопытно, что происходит.

Возьмем главную страницу коммерсанта:

Политика, политика, политика… Оп, слово «рубль». Начинаю читать, хлеб подорожал. Это читаю, потому что все новости касающиеся потребительского спроса формируют у меня представление о будущем розницы.

Потом два разворота политики и мы добираемся до бизнес новостей.

Как вы думаете что бы я тут прочитал дальше заголовка?

( Читать дальше )

Работа vs Трейдинг - что ты потянешь?

- 01 ноября 2020, 17:29

- |

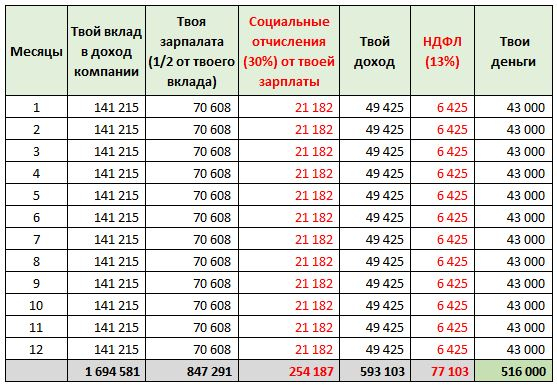

Обрати внимание, ты получаешь на руки примерно 30% от дохода, который создаешь своим трудом. Мир ужасно несправедлив к тебе.

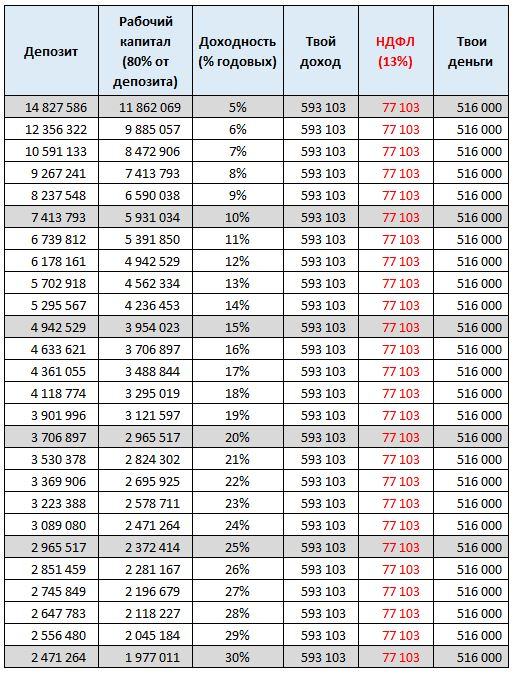

Теперь давай обсудим твою мечту — уволиться и жить с рынка. Допустим, на те же 516 тыщ фантиков в год. Посмотри расклад в таблице:

( Читать дальше )

Currency board наше все или почему не стоит ждать $ по 120 руб

- 28 сентября 2020, 21:50

- |

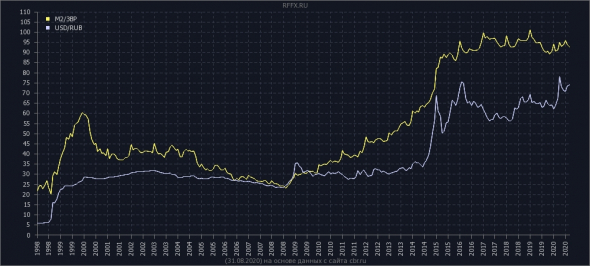

смотрим график м2/звр...

данные на 01 сентября

В историческом периоде с 1997 года курс доллар/руб лишь единожды длительное время касался, а несколько месяцев даже превышал м2/ЗВР индикатор — в 2008-2009 году.

Для тех кто уже не помнит, тогда вся финансовая система и серый ее сегмент играл против рубля, а ЦБ палил резервы направо-налево...

потом в БОРу регулятор «заключил мировую» с банкирами и все вернулось в нормальное русло.

Сейчас такое в принципе невозможно, независимых банков не осталось, теневой сектор не оказывает уже такого существенного влияния на экономику.

НО, все же есть несколько вариантов курса 120+

— Заморозка/хищение/утрата/прочее значимой части ЗВР или законодательная иммобилизация его (попросту математическое сокращение ЗВР)

— Мегакатаклизм внутри РФ, требующий масштабную незапланированную раздачу рублей населению или бизнесу (существенная допэмиссия)

— Ну и набор геополитических факторов, которые создадут краткосрочный всплеск спроса на валюту (некритично)

( Читать дальше )

Как я оцениваю компании перед покупкой акций?

- 05 сентября 2020, 12:39

- |

Практически в каждом своем посте я упоминаю о том, что инвестирую в акции из индекса S&P500, стараясь скопировать те же пропорции, что и в индексе. Но всё-таки — как я выбираю акции для покупки, если из 500 компаний я могу купить за месяц лишь 2-3 из них.

Если коротко, то в первую очередь я стараюсь покупать акции тех компаний, у которых потенциал роста чуть больше, чем у других.

Как выявить такие компании? Нужно смотреть на финансовые показатели компании, проводить анализ, сравнивать компанию с конкурентами и с отраслью в целом. Звучит сложно, но я нашел способ достаточно быстро оценить компанию, взглянув на её основные показатели.

( Читать дальше )

Лайфхак для инвесторов

- 05 сентября 2020, 12:22

- |

Результаты инвестиционной деятельности напрямую зависят от качества инструментов, входящих в состав портфеля. Оценивая акции только с точки зрения фундаментального и технического анализа, инвестор рискует вложить деньги в сомнительные активы.

Для того чтобы отбирать акции лучших компаний инвестору необходимо обращать внимание на:

- долговую нагрузку;

- конкурентоспособность;

- опыт топ-менеджеров.

Отбор инструментов для инвестиционного портфеля и дальнейшая работа с ним отличается от того что делают трейдеры. Инвестору нельзя превращать свою деятельность в трейдинг. Он не должен слишком часто проверять состояние своего портфеля, так как постоянное отслеживание незначительных ценовых движений в купленных акциях — это самая бесполезная трата сил и времени на рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал