SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Dendro

Какие облигации купить после отмены налогов на купонный доход?

- 02 апреля 2017, 19:54

- |

Тут в форбсе вышла статья на эту тему. Если коротко, то вот:

Господа инвесторы.

Я хочу вам напомнить, что котировки бондов в удобном виде вы можете найти на смартлабе тут:

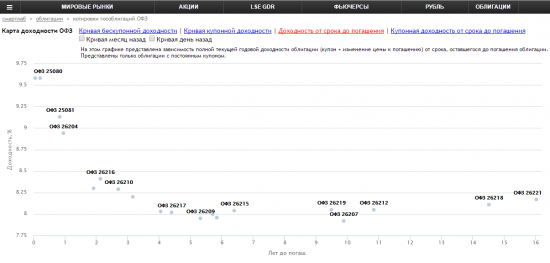

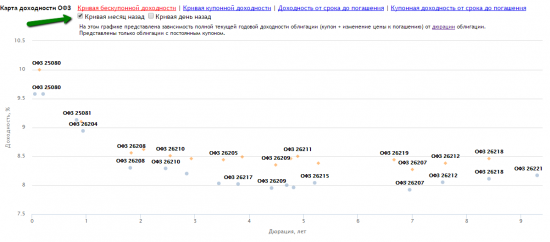

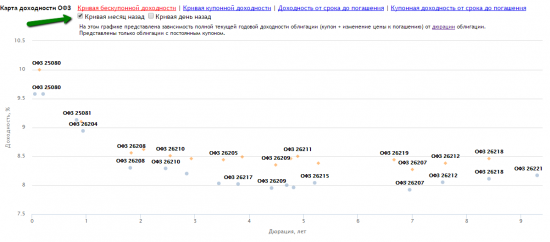

В разделе ОФЗ например мы вообще круть сделали:

Вы можете выбрать ОФЗ глядя на срок до погашения (ось X) и оценить её полную доходность (ось Y).

Кроме того, вы можете построить там же кривую чисто купонной доходности (без учета текущей цены).

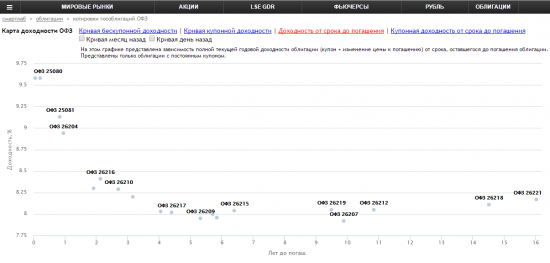

Ну а самая круть, что вы можете сравнить доходность ОФЗ с той, что была день назад или месяц назад:

Помни, инвестор! Смартлаб может всё!

Мы готовы выполнить любое ваше пожелание...

Мы даже готовы сделать всё это дело онлайн, если будет запрос и желание немного заплатить за это:)

p.s. купон по ОФЗ и так не облагается налогом, а корпораты у нас на этой страничке:

http://smart-lab.ru/q/bonds/

Доходность субфедов тут:

http://smart-lab.ru/q/subfed/

Господа инвесторы.

Я хочу вам напомнить, что котировки бондов в удобном виде вы можете найти на смартлабе тут:

В разделе ОФЗ например мы вообще круть сделали:

Вы можете выбрать ОФЗ глядя на срок до погашения (ось X) и оценить её полную доходность (ось Y).

Кроме того, вы можете построить там же кривую чисто купонной доходности (без учета текущей цены).

Ну а самая круть, что вы можете сравнить доходность ОФЗ с той, что была день назад или месяц назад:

Помни, инвестор! Смартлаб может всё!

Мы готовы выполнить любое ваше пожелание...

Мы даже готовы сделать всё это дело онлайн, если будет запрос и желание немного заплатить за это:)

p.s. купон по ОФЗ и так не облагается налогом, а корпораты у нас на этой страничке:

http://smart-lab.ru/q/bonds/

Доходность субфедов тут:

http://smart-lab.ru/q/subfed/

- комментировать

- ★25

- Комментарии ( 12 )

Экономика и США были основаны в одном и том же году. Совпадение?

- 01 апреля 2017, 18:32

- |

Считается вроде, что экономику, как науку, основал Адам Смит в своем труде «исследование о природе и причинах богатства народов», который вышел в свет в 1776 году. В том же году были основаны США.

Кстати у Рэя Далио вышел шикарный обзор про популизм в экономике и уроки истории. Я может, перескажу его несколько позже тут, а пока можете почитать, интересно: https://www.bridgewater.com/resources/bwam032217.pdf

Кстати у Рэя Далио вышел шикарный обзор про популизм в экономике и уроки истории. Я может, перескажу его несколько позже тут, а пока можете почитать, интересно: https://www.bridgewater.com/resources/bwam032217.pdf

Игра на разрушение: почему Банк России поощряет carry trade в России.

- 31 марта 2017, 10:27

- |

Попалась неплохая статья, под руководством А. Голубовича, в которой акцентированы основные моменты, показывающие отрыв действий ЦБ от реальности экономики и денежно-кредитной политики. Правда я на неё обратил внимание, скорее всего потому, что ощущения по рублю совпадают, такое таргетирование инфляции ведёт к разрыву, который искусственно, как сейчас, в будущем будет не удержать.

Имея проекты в реальном секторе, вижу, что удержанию рубля способствуют в том числе: закрытие больниц, объединение школ, отмена премий в госсекторе и т.п., но это уже ведёт к социальной напряжённости, потому что не касается среднего и высшего чиновничьего звена и их родственников.

Задача Набиуллиной и Правительства России: держать искусственную экономику до выборов Президента в 2018 г… Но у меня уже сомнения, что такой методой они её удержат, как и рубль.

Я всё также хеджирую рублёвые сделки валютой, как делал с 29 руб/ 1 доллар.

Далее статья, не всё однозначно, но для информации полезно:

( Читать дальше )

Имея проекты в реальном секторе, вижу, что удержанию рубля способствуют в том числе: закрытие больниц, объединение школ, отмена премий в госсекторе и т.п., но это уже ведёт к социальной напряжённости, потому что не касается среднего и высшего чиновничьего звена и их родственников.

Задача Набиуллиной и Правительства России: держать искусственную экономику до выборов Президента в 2018 г… Но у меня уже сомнения, что такой методой они её удержат, как и рубль.

Я всё также хеджирую рублёвые сделки валютой, как делал с 29 руб/ 1 доллар.

Далее статья, не всё однозначно, но для информации полезно:

( Читать дальше )

Продажа опционов. Реально ли получать 30-40% годовых с низким риском?

- 31 марта 2017, 10:01

- |

Сейчас мы рассмотрим ту стратегию, которую эксплуатирует очень много инвестиционных фондов, управляющих компаний, да и частных трейдеров.

Для ее применения достаточно средних знаний по опционам.

Но если их у Вас нет, то не отчаивайтесь — я постараюсь рассказать так, как бы было понятно даже новичку.

Как стратегия зарабатывает 30%-40% годовых

( Читать дальше )

Кречетов. Тактика торговли 31.03.17

- 31 марта 2017, 00:34

- |

Всех приветствую. Итак четверг мы закрыли в ноль по мамбе и хорошим ростом по ртс. На мамбу по прежнему давит черезмерно сильный рубль. Особенно инетресно было, что при росте роснефти на 2%, Лукойл упал более 2%. Неделю назад я сократился по лукойлу на несколько процентов выше закрытия четверга и увеличился по роснефти на несколько же процентов ниже. Вот теперь суть этой перекладки показывает рынок.

Так же в четверг я закрыл транснефть. На её объём вошёл в татку. Транснефть может ещё хорошо поехать но ситуация там пока в свете развития последних новостей мутная, не люблю такие истории.

Что интересно мгогие, кто ещё на прошлой неделе и особенно в понедельник пророчили вторую волну снижения уже заговорили о росте, не прошло и недели, как говорится. Это радует, возможно постепенно настроения рынка изменятся.

Главный негативный фактор — курс рубля естественно, а точнее то что учитывая «гениальность» нашей главы ЦБ никто особо не в курсе где это укрепление остановится. Это заставляет крупных игроков воздерживаться от покупок и лить экспортёров. Давление на рынок было очень сильное, покупки почти не было. Я писал ранее что если мы пойдём на хаи то ртс видимо покажет их первым, но мамба должна начать его догонять. Пока всё таки надеюсь на этот сценарий. Итак табличка и коротко по рынку:

( Читать дальше )

Так же в четверг я закрыл транснефть. На её объём вошёл в татку. Транснефть может ещё хорошо поехать но ситуация там пока в свете развития последних новостей мутная, не люблю такие истории.

Что интересно мгогие, кто ещё на прошлой неделе и особенно в понедельник пророчили вторую волну снижения уже заговорили о росте, не прошло и недели, как говорится. Это радует, возможно постепенно настроения рынка изменятся.

Главный негативный фактор — курс рубля естественно, а точнее то что учитывая «гениальность» нашей главы ЦБ никто особо не в курсе где это укрепление остановится. Это заставляет крупных игроков воздерживаться от покупок и лить экспортёров. Давление на рынок было очень сильное, покупки почти не было. Я писал ранее что если мы пойдём на хаи то ртс видимо покажет их первым, но мамба должна начать его догонять. Пока всё таки надеюсь на этот сценарий. Итак табличка и коротко по рынку:

( Читать дальше )

Элвис Марламов на конференции смартлаба 22.04

- 29 марта 2017, 15:00

- |

Господа, хочу отметить Элвиса.

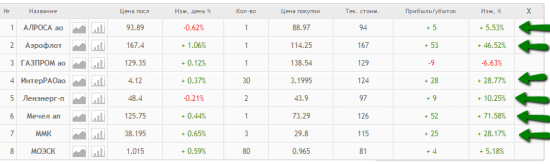

Мы его уже третий раз зовём на конференцию, потому что Элвис большой молодец! В прошлый раз на конференции в сентябре он дал поразительно точные рекомендации по акциям! Тогда я на основе всех рекомендаций составил портфель:

http://smart-lab.ru/q/watchlist/dr-mart/1/

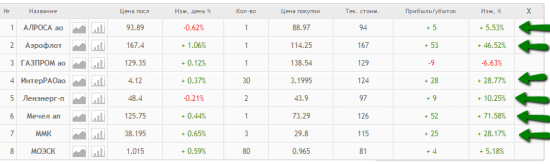

Куда в равных долях положил все бумаги, рекомендованные на конференции… Зелеными стрелками отмечены акции Элвиса

Всё, что назвал Элвис, реально было лучше рынка. Хуже всего сработали Ленэнерго-преф, лучше всего Мечел-преф.

По Алросе например рост тоже был до 26%+, но потом бумага хорошо скорректировалась.

Кроме того, Элвис рекомендовал шортить Магнит. В конце года конечно сделали по магниту корнер шортистам, но вообще с тех пор эта бумага была существенно хуже рынка...

Элвис исповедует философию агрессивных инвестиций. Посмотреть презентацию этого подхода можно тут, а выступление Элвиса на нашей конференции год назад можно прямо здесь:

Именно выступление Элвиса стало самым просматриваемым на ютубе с той конференции — 12,486 просмотров!

Выступление с сентябрьской конференции просмотрели 13 тыс человек! Именно здесь он дал целый набор метких рекомендаций!

( Читать дальше )

Мы его уже третий раз зовём на конференцию, потому что Элвис большой молодец! В прошлый раз на конференции в сентябре он дал поразительно точные рекомендации по акциям! Тогда я на основе всех рекомендаций составил портфель:

http://smart-lab.ru/q/watchlist/dr-mart/1/

Куда в равных долях положил все бумаги, рекомендованные на конференции… Зелеными стрелками отмечены акции Элвиса

Всё, что назвал Элвис, реально было лучше рынка. Хуже всего сработали Ленэнерго-преф, лучше всего Мечел-преф.

По Алросе например рост тоже был до 26%+, но потом бумага хорошо скорректировалась.

Кроме того, Элвис рекомендовал шортить Магнит. В конце года конечно сделали по магниту корнер шортистам, но вообще с тех пор эта бумага была существенно хуже рынка...

Элвис исповедует философию агрессивных инвестиций. Посмотреть презентацию этого подхода можно тут, а выступление Элвиса на нашей конференции год назад можно прямо здесь:

Именно выступление Элвиса стало самым просматриваемым на ютубе с той конференции — 12,486 просмотров!

Выступление с сентябрьской конференции просмотрели 13 тыс человек! Именно здесь он дал целый набор метких рекомендаций!

( Читать дальше )

Бэнкинг по-русски: ЮГРА, весенние "обострения"...

- 29 марта 2017, 14:27

- |

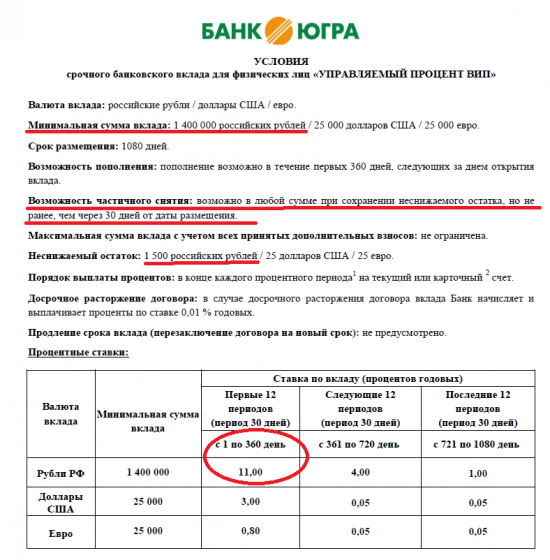

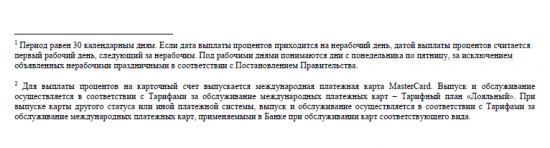

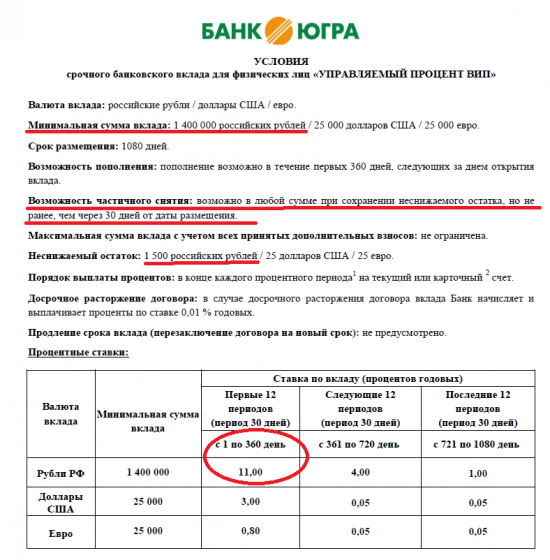

После долгих виляний и еженедельного роллирования процентной ставкой по вкладам наш «любимый банк» наконец набрался смелости и завесил поистине щедрое предложение:

( Читать дальше )

( Читать дальше )

Как кухни незаметно стригут лахов. На примере шорта S&P500

- 27 марта 2017, 11:26

- |

Проблема всех торгующих на форексе в том, что они ленятся считать.

Шортанул я через одну из кухонь S&P500. Признаюсь, за последние два года я еще ни разу не шортил СП, так что не подумайте, что это мой очередной заход… Почему через кухню? Потому что было там денег немного, отчего думаю не заработать-то?

Итак, считаем.

Маржа: $2,350 за 1 контракт.

Цена контракта: $235,000.

Плечо: 1:100

Залог получается 1% хотят странно, — в спецификации написано 1,5%.

============================

Ну да ладно, а теперь внимание, самое главное!

Спред: 0,7 пункта = $70 или 0,03% против спреда 0,1 пункта на CME и $10 комиссии за трейд.

Но есть и еще одно странное, о чем даже не упомянуто в спецификации CFD:)

Это Своп… Откуда взяться Свопу в контракте cfd на фьючерс вообще непонятно! Ведь в цене любого фьючерса своп уже зашит в виде контанго или бэквордации:) То есть кухня применяет своп там, где его в принципе быть не должно! Своп можно было бы объяснить, если бы это был cfd на сам индекс. Но CFD на фьючерс не имеет свопа по определению! Это все равно что взимать проценты за кредит дважды.

Причем о свопах на cfd нет ничего на сайте кухни. Вот например таблица спецификации валют. Тут свопы есть:

( Читать дальше )

Шортанул я через одну из кухонь S&P500. Признаюсь, за последние два года я еще ни разу не шортил СП, так что не подумайте, что это мой очередной заход… Почему через кухню? Потому что было там денег немного, отчего думаю не заработать-то?

Итак, считаем.

Маржа: $2,350 за 1 контракт.

Цена контракта: $235,000.

Плечо: 1:100

Залог получается 1% хотят странно, — в спецификации написано 1,5%.

============================

Ну да ладно, а теперь внимание, самое главное!

Спред: 0,7 пункта = $70 или 0,03% против спреда 0,1 пункта на CME и $10 комиссии за трейд.

Но есть и еще одно странное, о чем даже не упомянуто в спецификации CFD:)

Это Своп… Откуда взяться Свопу в контракте cfd на фьючерс вообще непонятно! Ведь в цене любого фьючерса своп уже зашит в виде контанго или бэквордации:) То есть кухня применяет своп там, где его в принципе быть не должно! Своп можно было бы объяснить, если бы это был cfd на сам индекс. Но CFD на фьючерс не имеет свопа по определению! Это все равно что взимать проценты за кредит дважды.

Причем о свопах на cfd нет ничего на сайте кухни. Вот например таблица спецификации валют. Тут свопы есть:

( Читать дальше )

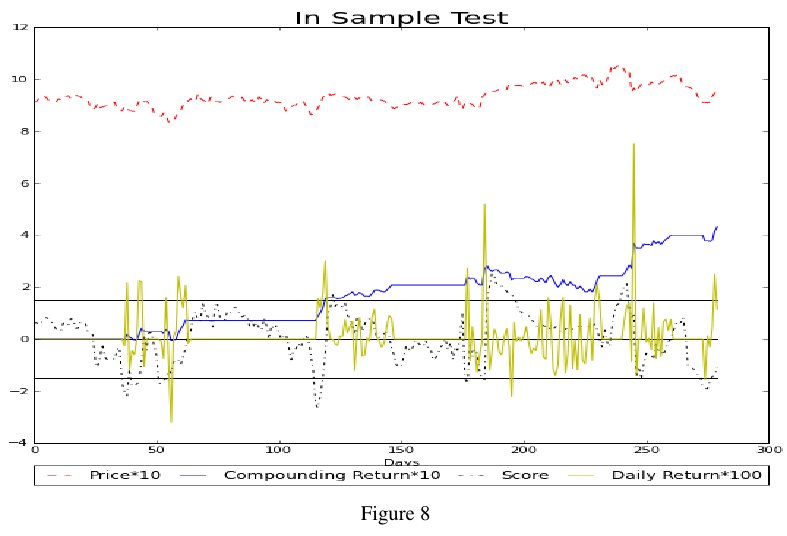

Оптимальные стратегии возврата к среднему. Часть 2

- 26 марта 2017, 14:03

- |

Продолжение. Начало здесь.

2.3. Расчет показателей

Для каждой пары мы рассчитываем пять показателей в тренировочном и проверочном периодах, а именно годовую прибыль, коэффициент Шарпа, среднее время сделки, приведенную к году частоту сделок, и прибыль за сделку.

Дневную прибыль рассчитаем следующим образом:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал