Избранное трейдера Антон Новиков

МОЭСК. Отчет МСФО. Какие дивиденды компания закладывает до 2030г.?

- 04 декабря 2025, 17:38

- |

Компания Россети Московский Регион (МОЭСК) опубликовала финансовый отчет за Q3 2025г. по МСФО:

Я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у МОЭСК очень похожи, а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными и важными на мой взгляд:

Красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки-прочие доходы+прочие расходы.

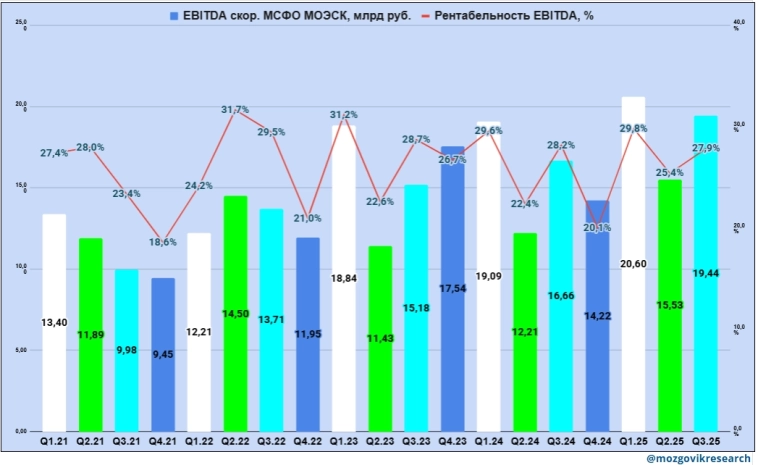

Грубо говоря, скорректированная EBITDA — это операционный денежный поток, который зарабатывает компания и вот как он менялся:

Эффективность компании выросла, рентабельность EBITDA снизала немного относительно аналогичного периода прошлого года -0,3 п.п. и уменьшилась с 28,2% до 27,9% г/г (за 9 мес. увеличилась с 26,9% до 27,8%), а сама EBITDA выросла на +16,7% до 19,44 млрд руб. — хороший результат, спасибо росту тарифов (растут выше инфляции).

Только капитальные расходы тоже растут в Q3 +31,4% до 24,84 млрд руб., а за 9 месяцев +46,1% до 77,75 млрд руб.

И чистый долг за год +54,1% до 70,6 млрд руб.

Но давайте все это объединим в одну табличку и посмотрим:

( Читать дальше )

- комментировать

- 6.1К | ★4

- Комментарии ( 18 )

Газпром: скорректированная прибыль в 3 квартале выросла на 244% - ждем возврата рекордных дивидендов в 2026 году, как у ВТБ? Особенно если будет МИР

- 04 декабря 2025, 11:46

- |

Оптимист видит рост чистой прибыли акционеров, пессимист видит спад выручки и операционной прибыли, реалист сейчас пишет данный пост и постарается быть объективен

Из хорошего — Газпром с крепким курсом чувствует себя лучше нефтяников в плане динамики чистой прибыли (год назад был убыток), но это «в моменте» и из-за отмены доп НДПИ в размере 600 млрд руб в год (нефтяники таких привелегий не получали)

Из плохого — акция не растет, Садыгов перестал считать див базу и покупают Газпром теперь только под идею «миркойна» (восстановление потоков в ЕС)

Уход украинского транизта не мог не отразится на падении операционной прибыли, но я об этом всем честно всех предупреждал с начала года

Самое веселое, о чем пока никто не думает — это перспектива отказа Европы от ТУРЕЦКОГО потока

«Совет ЕС и Европарламент подписали предварительное соглашение о полном запрете импорта российского природного газа в страны Европы. Согласно постановлению, устанавливается поэтапное ограничение на ввоз сжиженного природного газа и трубопроводного газа из России, предусматривающее полное прекращение импорта СПГ с конца 2026 года и трубопроводного газа — с осени 2027 года.»

Песков уже выразил озабоченность, но ведь его зарплата не зависит от прибыли и капитализации акций Газпрома?

В общем этот риск надо учитывать, в модель пока не заношу (в целом там и 2028 года нет пока т.к. непонятно, что будет в нем)

Вернемся к отчету за 3-й квартал у Газпрома — скорректированная прибыль держится на уровне ~200 млрд руб в квартал, тут надо понимать, что текущие контракты Газпрома сильно зависят от цен на нефть Brent (поток в Китай и потоки в Европу/Турцию привязаны к нефти, на споте почти не продают уже)

Если перевести на инвесторский язык — див база за 9 месяцев составила 13,5 руб на 1 акцию (10,7% ДД), сильно круче нефтяников! Вопрос ЗАПЛАТЯТ ЛИ? ЕСТЬ СОМНЕНИЯ!

( Читать дальше )

Стратегия Ленты 2025 - 2028 - в очередной раз попробуют удвоить выручку в короткий срок

- 02 декабря 2025, 03:21

- |

Лента объявила о целях новой стратегии до 2028 года.

Какие основные пункты? Какие вызовы перед компанией? И интересны ли акции?

Внутри:

( Читать дальше )

НМТП: сезонное падение прибыли в 3-м квартале: случайность или закономерность и пора продавать акции? Ищем причины!

- 01 декабря 2025, 21:12

- |

НМТП отчитался за 3-й квартал по МСФО

В целом квартал неплохой — заработали «рабочие 10 млрд рублей чистой прибыли»

Но в реальности — сильный спад операционной прибыли и маржинальности (хотя и сильно лучше, чем год назад)

В табличном виде (в 3 квартале помогли курсовые разницы)

Тут мы пытаемся найти причину спада маржинальности — в основном это падение выручки из-за спада грузооборота грузах с высокими тарифами

Как пример — тариф на нефть и нефтепродукты примерно одинаковый (~280-290 руб за тонну), а вот тарифы на сухие грузы в 4-5 раз больше (1200-1700 руб за тонну в зависимости от типа сырья)

Т.е.в теории спад грузооборота сухих грузов мог дать снижение выручки примерно на искомый 1 млрд рублей, который автоматом транслировался в спад операционной прибыли (расходы при росте грузооборота в теории не растут)

Разбираемся дальше, ведь наша недостача 2-2,8 млрд руб по сравнению с прошлым кварталом

600 млн руб съела «переуступка дебиторской задолженности», которая на конец 2 квартала давала минус 2,5 млрд руб, а на конец 3 квартала стала давать минус 1,9 млрд руб

В моменте нам важен 4-й квартал, по нефти и нефтепродуктам хорошие значения (на днях еще подобью пост по перевалке за ноябрь), сухие грузы тоже восстановились

FCF у компании на дивиденды есть, на фоне масштабной инвест программы

При капитализации 165 млрд руб НМТП генерирует 24 млрд руб свободного денежного потока за 9 месяцев. Если бы не extra-capex в новый терминал — увидели бы P/FCF ~4x

( Читать дальше )

Хэдхантер. Ситуация на рынке труда в ноябре катится под откос - хуже было только в мае 2020г.

- 01 декабря 2025, 16:52

- |

Вышла статистика рынка труда за ноябрь 2025 года, которую Хедхантер публикует ежемесячно, что же там интересного:

Динамика hh.индекса с 2021 года:

В ноябре 2025г. hh.индекс =8,1 — хуже показатель был только в мае 2020 года (8,2), так что негатив для ХХ продолжается.

( Читать дальше )

- комментировать

- 13.2К |

- Комментарии ( 46 )

Самый полезный пост: портфели всех аналитиков Мозговика на текущий момент с короткими комментариями по всем позициям

- 30 ноября 2025, 12:51

- |

Доброго дня, наши дорогие читатели. Прошло уже почти 4 месяца с момента публикации нашего коллективного портфеля. Рынок падал, мы делали мало сделок, портфели менялись не сильно. И вот сейчас, в честь последнего дня «Черной Пятницы», в период максимальных скидок на нашу подписку (не забудьте использовать доп промокод «MART» для покупок с допскидкой 7%), я решил наконец опубликовать наш портфель!

( Читать дальше )

- комментировать

- 30.8К |

- Комментарии ( 16 )

Транснефть 3-й квартал по МСФО: все идёт по плану, медленная переоценка вверх на руку акционерам

- 29 ноября 2025, 01:39

- |

Транснефть отчиталась за 3-й квартал 2025 года, чистая прибыль акционеров составила 79,3 млрд руб (-3,4% г/г)

Я ждал хороший отчет за 3-й квартал (из-за роста объемов добычи нефти в РФ) и даже поставил рейтинг 4 у Мозговика по 1230 рублей (см статью smart-lab.ru/company/mozgovik/blog/1207990.php)

Все так примерно и вышло, как ожидал — за 3-й квартал заработали 45 руб на дивиденд, всего за 9 месяцев уже 142 рубля заработали на дивиденд (10,8% ДД)

Ключевой вопрос — в 4-м квартале, надеюсь не будет «сюрпризов» с ростом себестоимости и денежных списаний, как год назад

Хотя были разные аналитики, например Sber CIB не ждет дивидендов в 187 рублей за 2025 год, как я, а сильно меньше! Правда они ждали вклад в дивиденд 40 рублей за 3-й квартал, а вышло 45 рублей!)

Год назад при этом ждали 2000 руб за акцию

Основная инфографика

Скорр прибыль держится примерно на одном уровне, инфляция затрат во втором полугодии скомпенсировалась ростом объемов добычи нефти

Но основной эффект роста объемов увидим в 4 квартале (поэтому жду сопоставимый дивиденд с 3 кв) т.к. в 3 квартале добыча г/г выросла с 9 до 9,22 млн баррелей в сутки, в 4 квартале 2025 года она вырастет с 9 млн баррелей до 9,4 млн баррелей в сутки (эффект будет заметнее для транснефти)

Прибыль «рабочая», без переоценок, но напрягает «слабые результаты» в 4 квартале, возможно они будут и здесь (уточню этот момент)

Чистые процентные доходы дают немаленький вклад (добавляют ~20 млрд руб к операционным 80-90 млрд руб, но не стоит ждать обвала дивидендов из-за снижения ключевой ставки ЦБ РФ, тут и гравитация заработает в другую сторону (торговаться с ДД 14-15% Транснефти никто не даст, если ключ будет снижаться)

Этот график ясно показывает потенциал, пятилетние ОФЗ уже дают 14,8% т.е. по сути Транснефть может стоить и 1800+ рублей если ее див доходность приравняют к доходности ОФЗ (что в целом справедливо для стабильного бизнеса)

( Читать дальше )

Состав инвест портфеля Тимофея Мартынова на 25.11.2025.

- 26 ноября 2025, 18:38

- |

Прошло 1,5 месяца с тех пор, как я писал про свой портфель.

С тех пор структура немного поменялась, оценка портфеля примерно та же.

Сегодня хочу взглянуть на собственный портфель через призму надвигающейся мирной сделки.

Я также прокомментирую, как портфель соотносится с рейтингом акций Мозговика .

А также прокомментировать с точки зрения динамики бизнеса/секторов и «дивидендности» портфеля.

А завтра я планирую сделать заметку про совокупный портфель всех аналитиков Mozgovik Research.

( Читать дальше )

Какие акции покупает КРУПНЫЙ капитал: смотрим за действиями управляющих Сбера или почему они на дне рынка ушли в облигации?

- 22 ноября 2025, 00:17

- |

Продолжаю делать серию ежемесячных постов с отслеживанием покупок/продаж профессиональными управляющими. Особенно теми, кто управляет МИЛЛИАРДАМИ рублей в акциях.

Зачем? Посмотреть, как думают профи — какие акции держат/покупают/продают. И акции ли вообще!)

Сегодня опять УК Первая - 2 месяца назад делал первый пост в данном стиле (спасибо за поддержку лайками, вижу тема интересна и надо продолжать) smart-lab.ru/mobile/topic/1208477/

Пока смотрим только за крупнейшим фондом — “Фонд смешанный с выплатой дохода” объемом в 69,5 млрд руб (крупнейший фонд на бирже из вкладывающих в акции)

Смотрим за динамикой активов — народ выводит деньги из ПИФа (на фоне не самой плохой динамики).За 2 месяца из фонда ушло 8 млрд рублей!

Нас интересует только часть, которая идет в акции. Оттуда вообще ушло 9 млрд рублей! Управляющий в первую очередь ПРОДАЕТ акции на рынке, чтобы вернуть деньги пайщикам (в целом для нас это хорошо т.к. создает “внешнее давление на цены” и делает их привлекательными для покупки!)

Доля облигаций (считайте кэш) в фонде достигла рекордных 35%. На дне рынке (в моем понимании) управляющий берет безрисковые облигации, а не дешевые акции!

Свежий портфель в акциях на 31.10.25

Какие изменения были?

( Читать дальше )

- комментировать

- 15.4К |

- Комментарии ( 35 )

Магнитная аномалия. Часть 3.

- 19 ноября 2025, 18:48

- |

Акции в моменте колыхнулись на 10% (3165=>3470), но потом упали обратно.

30 сентября сделка РЕПО была продлена на 1 год.

С тех пор акции упали еще на 8% к текущему моменту.

Но есть еще более важное обстоятельство:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал