Избранное трейдера Андрей Новиков

Моя логика действий на падении (на примере Новатэка)

- 06 июня 2024, 13:29

- |

Наглядный пример того, почему не стоит пытаться ловить «падающие ножи», а намного разумнее дождаться фактического разворота и подтверждения смены тренда.

На протяжении всего снижения я хотел купить эту бумагу в свой долгосрочный портфель. Сперва по 1483, потом по 1400, далее по 1313. При достижении каждого уровня я ждал появления сигналов о развороте, но их не было. Потому я просто продолжал ждать. Сейчас цена уже 1052 и признаков разворота по-прежнему не видно😁.

К чему я это? Да к тому, что ситуация с Новатэком хорошо иллюстрирует мою текущую логику действий на падении. Я не спешу ничего выкупать просто из-за того, что упало. Я жду четких подтверждений разворота и возобновления восходящего тренда. Пока что их нет.

Возвращаясь к Новатэку, бумага полностью сломала позитивный вариант разметки и теперь вероятнее всего нас ждет поход в район 650 в среднесрочной перспективе. И если бы я купил ее в конце 2023 года (просто из-за того, что упало), то имел бы уже убыток -30% с перспективой -60%.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 26 )

Что покупать на просадке. Часть 2: Два защитных актива в период повышенной рыночной волатильности

- 05 июня 2024, 21:04

- |

(первая часть тут)

Последние два дня индекс МосБиржи пытается расти. После 10% падения, рост с локального минимума составил пару процентов.

Лучшие покупки — это покупки на рыночной панике. Звучит просто и понятно. Главное самому в этот момент не паниковать. Закончилась ли коррекция или нас ждёт дальнейшее падение? Посмотрим. Пока продолжим список интересных акций которые можно покупать на коррекции рынка.

• Полюс $PLZL

На коррекции рынка Полюс упал со всеми. От максимумов мая, до минимумов понедельника падение более 15%. Вчера обсуждали, что у Минфина есть, скажем так, определённые вызовы по сходимости бюджета и что в рамках этого может потребоваться ослабление рубля $USDRUB, чтобы увеличить нефтегазовые (и не только) доходы.

Тридцатилетняя история изменения цены золота в рублях наглядно нам показывает, что золото отличный хэдж, отличная страховка от ослабления рубля (рис 1). За 30 лет был только 1 случай когда золото падало в цене 2 года подряд: 2021-2022. Но этому предшествовал 50% рост в 2020, а после был 40% рост в 2023.

( Читать дальше )

От 16% до 18%, но ключевая ставка ЦБ уж точно не снизится

- 05 июня 2024, 18:16

- |

В пятницу 7 июня будет очередное заседание ЦБ по ключевой ставке, на котором её оставят без изменений с вероятностью от 50 до 70% или поднимут с вероятностью от 30 до 50%. Конечно, бизнесу тяжеловато развиваться в таких условиях, население тоже в печали, ставки по ипотекам конские, да и в целом кредиты дорогие. Это, конечно, не мешает людям их брать.

Кто на высокой ключевой ставке богатеет, а не беднеет, подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.

Ключевая ставка — это процент, под который Центральный банк Российской Федерации кредитует коммерческие банки, а также принимает у них денежные средства на хранение. Но она важна не только банкам, но и инвесторам, и бизнесу, и населению в целом.

Длинные ОФЗ около 15%

Доходности по длинным ОФЗ вплотную коснулись 15%, но слегка откатились. Я продолжаю их покупать. Это не означает, что не удастся дойти до 16%. Минфин давит на жалость аукционами, будет их продолжать и далее. Казна требует денег. Рынок не готов уже давать их под 14%, когда ставка 16%, от оптимизма не осталось и следа. Все поняли, что высокий ключ не надолго, а очень надолго.

( Читать дальше )

Лесенка ИИС и фин услуги.

- 05 июня 2024, 17:28

- |

Объясню новым постом.

1. В моем посте речь идет о вычете на доход с купона и тела ОФЗ.

Берем 30 млн руб, вкладываем лесенкой в ОФЗ до 3 лет, под 16% годовых.

Сумма дохода в год — 4,8 млн руб, налог 624 тыс руб в год.

Вычет на взносы, в размере 52 тыс в год, мало интересен.

2. Подробнее про ИИС 3 типа, можно почитать тут www.banki.ru/dialog/articles/1515/

Конкретно по лесенкам ИИС -

2) начиная с налогового периода, в котором… прекращается договор на ведение индивидуального инвестиционного счета… предоставление налоговых вычетов на долгосрочные сбережения граждан, предусмотренных подпунктами 2 и 3 пункта 1 настоящей статьи, прекращается… по… договорам..., заключенным до момента прекращения договора на ведение индивидуального инвестиционного счета;"

Подпункт 2 — взнос в пенсионный фонд. Подпункт 3 — взнос на ИИС. Вычет на прибыль — это пункт 4, а он здесь не упомянут.

То есть при закрытии ИИС, получение вычета на прибыль по другим ИИС НЕ ПРЕКРАЩАЕТСЯ. «Лесенка ИИС» в отношении этого вычета будет работать.

( Читать дальше )

теперь свой фин результат в сбере не узнать )

- 04 июня 2024, 11:22

- |

Случилось прекрасное. Коррекция началась!

- 03 июня 2024, 20:08

- |

Правда прекрасное случилось только для инвесторов, а не спекулянтов-лудоманов с плечами которые хотели заработать по-быстрому ведь «рынок всегда растёт» и «что тут сложного».

В первый рабочий день лета рынок наконец-то ушёл в коррекцию. Падение от локального максимума составило более 10%. Как далеко мы пойдём вниз дальше? -15%? -20%? А может уже завтра вверх?

Массовые распродажи это то, чего давно уже не хватало на рынке РФ. Почти два года пришлось ждать. Мы всё ещё в символическом плюсе от начала года (+1,34%), но сегодня днём проходили и этот «рубеж».

Начал активно по списку подбирать подешевевшие дивидендные истории, в публичный портфель. НоваБев $BELU, АбрауДюрсо $ABRD, ФосАгро $PHOR, Интер РАО $IRAO, Транснефть $TRNFP, жаль последняя особо не падает.

Смотришь в ветках сильно упавших компаний столько уже словили маржинколл при падении рынка всего на 10%. Печаль и ужас конечно, но ждём с нетерпением продолжения

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Тинькофф и БКС). Написанное не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

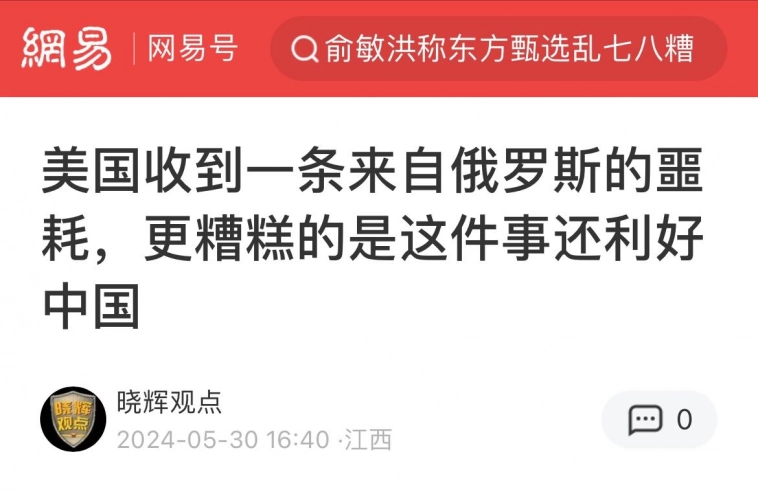

Плохие новости для США — Россия сотворила технологическое чудо, — NetEasy.

- 03 июня 2024, 14:14

- |

В России начали испытания первой литографической машины, которая может производить микросхемы 350-нм.

Оборудование полностью российского производства.

В 2026 году ожидается запуск в производство микросхем 130-нм на российском оборудовании.

Это, несомненно, крупный прорыв для России, — констатирует китайский NetEasy.

( Читать дальше )

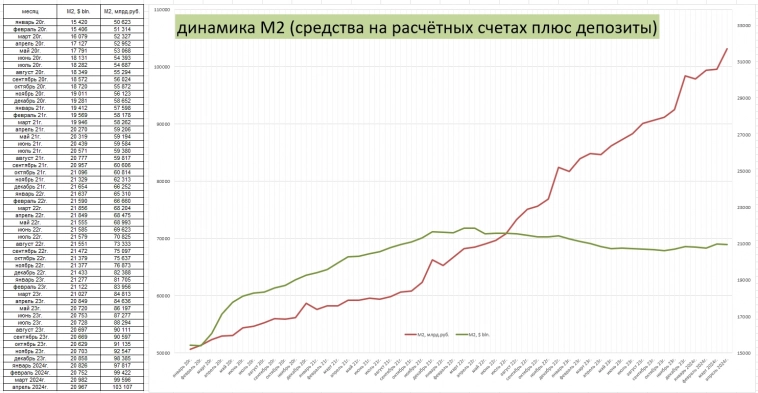

Рост денежной массы М2 (в апреле +3,5%). Почему стали беспокоить инфляционные ожидания. ВЫВОДЫ

- 02 июня 2024, 06:08

- |

Денежная масса М2 —

это доступные для платежа собственные средства плюс депозиты.

Обработал данные с сайтов ЦБ России и ФРС.

РУБЛЬ: красный график и левая шкала.

ДОЛЛАР: зелёный график и правая шкала.

По обеим шкалам максимум больше минимума в 2,2 раза.

Денежная масса М2 в рублях

в апреле увеличилась аж на 3,5% к марту.

За 12 последних месяцев на 19,6%.

За календарный 2023г. рост на 19,4%.

С января 2020г. произошло удвоение денежной массы М2.

Денежная масса М2 в долларах

за последние 12 мес. выросла на 1,2%,

с января 2020г рост 36,0%.

ЦБ РФ стал заранее беспокоиться о росте инфляции в связи с ростом денежной массы.

Поэтому рассматривается вариант роста ключевой ставки (КС) на заседании ЦБ России 7 июня 2024г.

Думаю, что растут расходы, связанные с обороной.

Поэтому и рост налогов с 2025г.

Доля наличных денег в денежной массе на 1 мая 2024 года

снизилась до 16,2% с 16,7% на 1 апреля.

Шестой месяц подряд этот показатель обновляет абсолютный минимум.

Это — позитив.

Рост наличных — это страх, сейчас страха нет.

( Читать дальше )

Внимание. Казино в Тинькофф работает и там уже интересно

- 01 июня 2024, 10:37

- |

( Читать дальше )

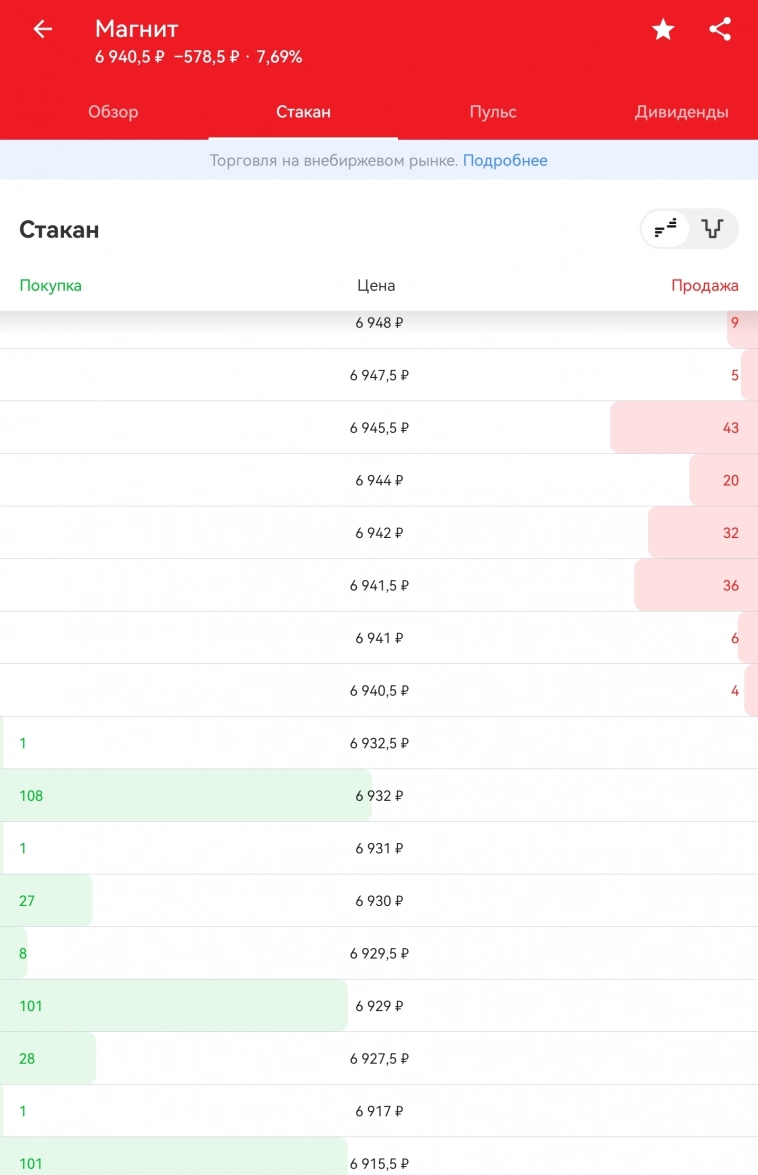

Магнит объявил дивиденды, НО акции обвалились. В чем причина и что делать?

- 31 мая 2024, 21:44

- |

Дивидендная доходность 5,7% к текущей цене акций

1️⃣ Мой прогноз по дивидендам был 970 руб. на акцию на основе данных из отчета по РСБУ: t.me/Vlad_pro_dengi/947

Компания решила выплатить меньше. Зачем тогда поднимали деньги и создавали дивидендную базу по итогам года, мне неясно. Но решили так, нам с этим жить и принимать решения исходя из этого.

2️⃣ Я писал в обзоре Магнита «Главный вопрос, ответ на который мы увидим в отчете РСБУ за 1 кв. 2024 года, будет ли Магнит возвращать дивиденды с дочерней компании, которой принадлежат выкупленные акции, и повторно выплачивать их акционерам. Напомню, что Магнит выкупил у нерезидентов 30% собственных акций. Если это произойдет, каждую будущую див доходность Магнита надо умножать на 1,29».

❗️ В отчете по РСБУ за 1 квартал Магнит деньги не поднимал. Я не знаю, будет ли поднимать дальше, но эта гипотеза пока не сработала.

Справедливая цена акций Магнита

Скорректированная прибыль (на курсовые разницы и более высокие налоги) Магнита в 2023 году = 67,1 млрд руб., в 2024 году я жду ее незначительного роста до 67,6 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал