Избранное трейдера Solo Trader

Основы самоконтроля 1. Философия трейдинга

- 25 марта 2019, 13:14

- |

Изучая секреты самоконтроля, полезно обратиться к эффективному тысячелетнему опыту религии. Исследования показывают, что у верующих людей самоконтроль выше, они живут дольше, и у них меньше внутренних конфликтов. Автор данных исследований Майкл Маккаллох (McCullough) отмечает, что самоконтроль верующих основан не просто на боязни Бога, а на усвоенной системе ценностей, которая ставит ясные приоритеты и дает личным целям ауру священности. Также религия эффективно реализует один из принципов самоконтроля, который заключается в фокусировке внимания не на сиюминутном и конкретном, а на долгосрочном и абстрактном. Неверующим людям Маккаллох советует искать свой набор священных ценностей (напр., верить в энвайронментализм или научный прогресс) [3]. Очевидно, что трейдеру для повышения самоконтроля полезно разработать свою систему базовых представлений и ценностей — философию трейдинга.

В философии трейдинга можно выделить две основные составляющие: 1) представления об основных принципах трейдинга, и 2) представления о том, почему вы им занимаетесь. Второй компонент необходим для эффективной связи трейдинга с вашей мотивационной сферой и, как следствие, повышения вероятности следования принципам торговли и выработанным правилам, а также поддержания стремления торговать в долгосрочном периоде.

( Читать дальше )

- комментировать

- 5.3К | ★28

- Комментарии ( 21 )

Новации механизма размещения ОФЗ для физических лиц

- 22 марта 2019, 13:09

- |

О новом формате ОФЗ для физических лиц

21.03.2019 18:40

В связи с истечением 20 марта 2019 г. периода размещения выпуска ОФЗ для физических лиц (ОФЗ-н) № 53003RMFS Министерство финансов Российской Федерации информирует о планируемом во 2 квартале 2019 года начале размещения ОФЗ-н нового формата.

В отличие от ранее размещаемых выпусков ОФЗ-н, при покупке и предъявлении к выкупу облигаций нового формата гражданам не придется уплачивать комиссию банкам-агентам: соответствующие расходы будет нести эмитент (Минфин России). Минимальная сумма покупки новых облигаций будет снижена с 30 до 10 тысяч рублей. Кроме того, под залог новых облигаций владельцы смогут привлекать кредиты у банков-агентов.

Планируется, что ОФЗ-н нового формата будут предлагаться гражданам через большее число отделений банков-агентов, среди которых будут Сбербанк, ВТБ и Промсвязьбанк. В дальнейшем покупка данных облигаций будет возможна и через отделения Почта Банка.

( Читать дальше )

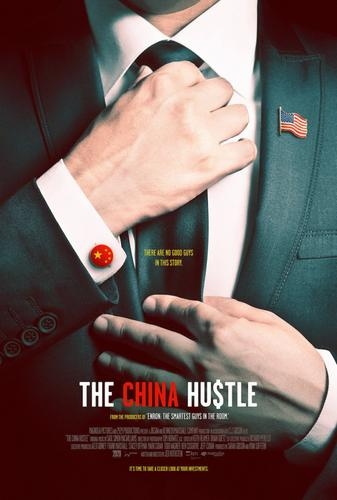

Китайские аферы на NYSE

- 12 марта 2019, 12:01

- |

Фильм рассказывает о том, как более 300 китайских компаний вышли на американский фондовый рынок при помощи небольших инвест-компаний вроде Roth Capital и Rodman & Renshaw. Большинство таких китайских компаний, вышедших на американскую биржу в 2008-2016гг, сделало это при помощи обратных слияний (reverse mergers). При этом китайские компании покупали практически не функционирующие американские фирмы, уже размещённые на бирже. Американские инвест-компании вроде Roth Capital проводили «инвестиционные конференции», на которые приглашали знаменитостей вроде Била Клинтона или Генри Киссинджера. Это подогревало интерес к китайским акциям, в результате чего они вырастали в разы. Акции покупали как простые инвесторы, так и взаимные и пенсионные фонды.

Через какое-то время оказывалось, что отчётность китайских компаний, которая направлялась в американскую комиссию по ценным бумагам (SEC) не соответствовала действительности. Показатели могли завышаться на порядок. Некоторые компании вообще не вели никакой деятельности, но успешно имитировали её в момент приезда автобуса с инвесторами на китайское предприятие. После серии разоблачений большинство из китайских компаний было делистинговано с нью-йоркской биржи NYSE. Ущерб при этом, по некоторым оценкам, составил 20-50 миллиардов долларов США.

( Читать дальше )

Повторим круглый стол скальперов?!?!!

- 06 марта 2019, 12:00

- |

Рекомендую к просмотру!

Самая суть трейдинга.

Ноль околорыночников, все живут только с рынка.

Настоящие герои!

Самому очень нравится это видео с нашей конференции!

Предлагаю повторить такой стол на конференции 27 апреля в Москве.

Тарим билеты тут пока дешево! 1099 руб за вход!

Тестирование модели CandleMax в программе Wealth-Lab

- 05 марта 2019, 21:44

- |

Введение

В данной статье приведено тестирование свечной модели CandleMax в программе Wealth-Lab. Я уже приводил описание и тестирование этой свечной модели на исторических данных по 32 наиболее ликвидным акциям МосБиржи с 22.09.1997 (начало торгов на ММВБ) и по 29.12.2018.

Вот эта статья:

Тестирование рабочей свечной модели на исторических данных

То тестирование было выполнено в Excel и вызвало ряд дополнительных вопросов, в частности некоторые читатели хотели увидеть эквити системы, а также получить больше статистической информации.

Скорее всего, эти пожелания так и остались бы без ответа, так как систему я не продаю, а для себя все давно уже решил и оттестировал, если бы не один комментарий к той моей статье. Этот комментарий был написан блогером JC_TRADER и содержал ссылку на тестирование моей системы в программе Wealth-Lab. Вот эта ссылка: https://jc-trader.livejournal.com/1628589.html

Пройдя по этой ссылке, я был просто обескуражен. По итогам проведенного JC_TRADER тестирования, система CandleMax позорно показала отношение прибыльных сделок к убыточным как 50.92% к 49.08% при отношении стоп-лосса к тэйк-профиту как 1:1. Соответственно, не могло быть и речи о том, чтобы использовать такую убогую систему, о чем и написали читатели блога JC_TRADER.

( Читать дальше )

Получается, я использую индикаторы?

- 05 марта 2019, 16:06

- |

В детстве очень любил классифицировать – всё и вся, выводить определения понятий – максимально стройные. Сейчас осталась только тяга к обобщениям, но не формальным моментам – сейчас мне не важны названия, ярлыки, классификации, только суть.

Когда мне говорят: Юзаешь индикаторы? – Фу какая мерзость – отвечаю обычно.

А ведь что есть индикатор, если обобщить – это одно или несколько значений, закрепленных за свечой. Т.е. то, что это что-то отрисовывается на графике, содержится в стандартных пакетах индикаторов – это несущественные признаки. Основное – то, что на каждой свече есть какое-то значение. А я постоянно что-то считаю на каждой свече – волатильность, ликвидность, рэйндж, ускорение, что-то ещё. И если с этой стороны посмотреть, то я тоже, получается, использую индикаторы((.

И практически сразу мой мозг решил (вот они плюсы гибкости): и чего, когда я думал, что я не использую индикаторы, я считал, что индикаторы зло, при этом, как оказалось, индикаторы я использую и то, что я использую – это добро. Как-то надо выходить из этой логической нестыковочки. И опять-таки (гибкий мозг даёт преимущества): я не начал оправдывать «свои» индикаторы и гнобить стандартные: возможно, дело не в том, какой индикатор, а в том, как его использовать, как его вплетать. Делаешь ли ты это бездумно, делаешь ли ты это просто и стандартно.

Как по мне, индикаторы надо использовать в паттернах. «Индикатор пересек» — конечно тоже паттерн, о это не то. Паттерны должны быть поинтересней, похитрее. А чтобы к таким паттернам прийти, желательно идти не бездумно, а с пониманием физического смысла индикатора. Само название «индикатор», этимология слова – индикатор нам показывает что-то, какой-то физический процесс, какое-то явление. Может и не показывать, индикатор ради индикатора (теоретически, такие есть, наверное).

Индикаторы заманивают своей простотой, вот вам линия, ребята, вот тут как бы очевидно как вы это просто можете использовать. Вот эта красненькая вниз наклонилась – покупайте, вот, ну смотрите же, ну глазами сопоставьте, видите: когда вниз обычно падает, ну? – всё поняли? – ну всё, давайте теперь торгуйте. На самом деле, нужно вытаскивать застревающие в этом болоте ноги и идти дальше по полю индикаторов (если уж ты на него вышел, что не обязательно). Рецепт: физический смысл + глубина рисёча + раскованное мышление.

В общем, я стал немного добрее к стандартным индикаторам и когда-нибудь с ними поиграюсь.

Получайте кэшбек за сделки на бирже

- 04 марта 2019, 15:17

- |

Всем привет!

У нас очередная отличная новость. Теперь клиенты «Открытие Брокер», участвующие в программе лояльности «O.InveStore!», могут получать кэшбек за сделки на бирже. Размер кэшбека составляет до 5% от суммы уплаченной брокеру комиссии. Полученные баллы можно использовать для покупки товаров и услуг.

Акция распространяется на клиентов «Открытие Брокер», подключивших самые популярные тарифы, — «Универсальный» (4% от суммы уплаченной комиссии), «Профессионал» (5%), «Ваш финансовый аналитик» (3%), «Модельный портфель» (4%) и «Личный брокер» (3%). Таким образом, пользоваться кэшбеком сможет подавляющая часть клиентов «Открытие Брокер». За один торговый день можно заработать до 1000 баллов.

Полученные баллы можно потратить на покупку различных товаров, использование сервисов и услуг. Их можно выбрать на специальной витрине вознаграждений программы лояльности.

Накопленные бонусные баллы доступны для использования в течение года с даты их начисления. В случае нехватки баллов для приобретения товара участник программы может доплатить недостающую сумму своей банковской картой по курсу 1 балл = 1 рубль (но не более 50% от стоимости товара или услуги).

Свой взгляд на трейдинг.

- 02 марта 2019, 21:59

- |

***

Топ 3 фраз, которые нужно научиться говорить трейдеру:

1. Нет, не развернется.

2. Хрен тебе, а не усреднение.

3. Профита достаточно не бывает.

***

Лучшие друзья трейдеров — это антидепрессанты.

***

Как вообще можно весело жить трейдеру? У вас что, души нет, которая болит о вовремя не закрытой позе?

***

«Крой эту убыточную позу нах.й!» – вместо тысячи вебинаров по трейдингу, мани-менеджменту, заочным курсам, и расчерчиванию графиков по ТА.

***

Большинство трейдерских проблем от того, что мы выбираем большое плечо и маленький тейк-профит, а не наоборот.

***

— я вообще считаю, что профит это не самое главное в жизни

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал