Избранное трейдера BydloTrader

Бережем глаза

- 05 декабря 2019, 13:16

- |

Помимо случающихся проблем катастрофического характера (травма, кровоизлияние в сетчатку и т.п.), которых большинству удается избежать, есть и возрастные и профессиональные изменения. Для трейдеров, работающих с компьютером, неизбежно столкновение и с тем, и с другим.

Коварство и незаметность изменений в органах зрения, как это ни странно, вызваны эффективной работой мозга. То, что мы видим, видит не глаз. Это результат обработки головным мозгом получаемой глазом информации.

Мозг очень эффективное устройство, и ухудшение работы глаза он компенсирует алгоритмом обработки информации, в результате чего мы длительное время можем не замечать возникающих проблем (как не замечаем существующего у всех слепого пятна на сетчатке). Особенно незаметны проблемы, если они возникают постепенно.

( Читать дальше )

- комментировать

- ★105

- Комментарии ( 44 )

Как я стал совладельцем нескольких магазинов «Пятерочка» и «Перекресток»

- 27 ноября 2019, 14:13

- |

Читатели просили меня написать о том, как я вкладываю в недвижимость. Расскажу про один из инструментов. Скоро будут и другие материалы на эту тему.

Все началось с того, что меня перестала устраивать доходность моих “однушек”. Куча хлопот ради микроскопической ренты в 5%.

Долгое время я облизывался на двухзначные доходности коллег из коммерческой недвижимости. Но не понимал как к ним присоединиться. Любые попытки войти в “высшую лигу” заканчивались провалом.

Сначала меня отпугивали хлопоты. Я сидел на форумах и с интересом читал захватывающие истории рентополучателей, которые пытались скупать квартиры на первых этажах, переводили их в нежилой фонд и сдавали магазинам. Неплохая была “тема”. Правда сегодня она уже не работает. Слишком сложно получить разрешение.

( Читать дальше )

7 причин немедленно продать личный автомобиль

- 22 ноября 2019, 13:24

- |

А вы готовы продать личный автомобиль ради экономии 20.000 рублей в месяц и более?

Забью последний гвоздь в крышку гроба автовладельцев.

Вы живете не в глуши? У вас нет 5 детей? И вы до сих пор владеете машиной? У меня плохая новость. Вы как минимум недальновидный человек. И это мягко сказано.

Продавайте немедленно! Попробую аргументировать.Гвоздь 1. Сравнивайте правильно

Я постоянно натыкаюсь на статьи про сравнение своей машины и такси. Люди. перестаньте это делать!

( Читать дальше )

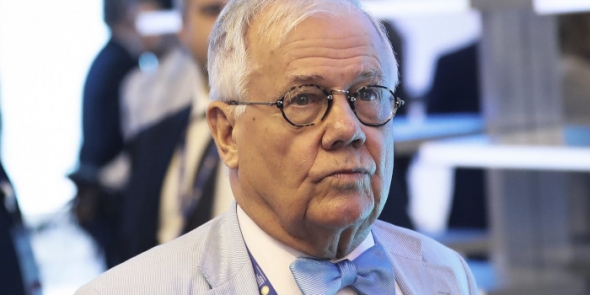

Джим Роджерс ждет «худшей катастрофы в нашей жизни» и покупает доллар

- 02 ноября 2019, 15:02

- |

Джим Роджерс, возглавляющий Rogers Holdings, который прославился в 1970-х и 1980-х годах благодаря огромному успеху совместного с Джорджем Соросом хедж-фонда, снова пугает финансовый мир армагеддоном, или, как он сам это именует, «худшим крахом в нашей жизни». Уже два года, что гуру предостерегает от краха, общественность насмехается над ним, но 77-летний Роджерс непреклонен.

Квантовый фонд, который он создал вместе с миллиардным инвестором Джорджем Соросом, стал одним из самых успешныххедж-фондов в период своего расцвета. Инвесторы использовали кредитное плечо для инвестирования в рискованные фондовые индексы и валютные фьючерсы. Их дуэт заработал 4200% прибыли за 10 лет до 1980 года. Индекс S&P 500 вырос за это время на 47%.

( Читать дальше )

Трейдер, с 1 октября тебе придётся зарабатывать больше!

- 29 сентября 2019, 21:29

- |

Ох, как же здесь последние 2 недели стали актуальны темы налогов и ЗОЖ… Ну, чё, объединим их?!

Наверняка, о вреде пальмового масла на организм человека, знает каждый. В его состав входят микроэлементы, провоцирующие возникновение и развитие онкологических заболеваний. В Европе введены стандарты, не пропускающие продукты, в составе которых содержится высокое содержание данного компонента.

В РФ таковых стандартов нет, но законодатель ориентируется на решение проблемы некачественных продуктов питания.

В связи с этим, с 1 октября 2019 года повысится ставка НДС на пальмовое масло. Если ранее она составляла 10%, то теперь будет 20%

Какой же всё-таки у нас шикарный законодатель, как же он заботится о нашем хрупком здоровье, налоги поднимает на то, что нам приходится жрать по причине не самого высокого уровня жизни на планете Земля. Грамотно! А виновата вата, будет Америка в подорожании большинства продуктов. Завтра ожидаю новых душераздирающих историй на эту тему вот здесь:

( Читать дальше )

Отрицательная стоимость недвижимости.

- 27 сентября 2019, 10:21

- |

Интересная статья из сети https://monstrt-amadey.livejournal.com/113377.html

Часть 1 Недвижимость, как товар.

Когда я была маленькой, мои родители скупали хрусталь и книги. Теперь у меня целый шкаф хрусталя и книг. Места занимают много, и выкинуть жалко. В девяностые все хотели купить машину. Теперь в каждой семье есть машина, а иногда две. Знакомые вообще избавились от машины в пользу каршеринга. Посчитали, что так дешевле. Сейчас все помешаны на покупке квартир. Надо — не надо, но раз другие покупают, то надо. Скоро и квартирами наедятся. Только в крупных городах квартиры будут востребованы. Так что если покупать квартиру как вложение денег, то только в крупных городах.

Есть в экономической науке такая специфическая категория товаров, которую зовут предметами роскоши (они же эксклюзивные, престижные блага, эластичные по доходу блага).

( Читать дальше )

Более 300 книг по трейдингу. Раздаю. Качайте.

- 19 сентября 2019, 11:47

- |

Около 300-т книг по трейдингу, статьи, тех. анализ, фундаментальный анализ, опционы.

Учебники, лекции, словари. Программы тех. анализа.

Немного скринов что там есть, это только малая часть.

( Читать дальше )

Топ-6 авторов по инвестициям

- 11 сентября 2019, 18:46

- |

Вредный инвестор

Вконтакте - https://vk.com/tezisio

Telegram - https://t.me/tezisio

YouTube - https://www.youtube.com/channel/UCbhXz_OPX3B0eTimt24PGVQ/about

Инвестируй или проиграешь

Вконтакте - https://vk.com/invest_or_lost

Telegram - https://t.me/invest_or_lost

Smart-Lab - https://smart-lab.ru/profile/Klinskih-tag/

( Читать дальше )

Zero-Based Thinking в инвестициях

- 09 сентября 2019, 22:04

- |

Вы, кстати, будете смеяться, но я не нашел адекватного перевода термина “ Zero-Based Thinking ” на Русский.

Если коротко, то это процесс принятия решения, который игнорирует всю предыдущую историю, и подходит к принятию решения, исходя только из текущей ситуации и из информации, которая имеется на данный момент

С точки зрения пересмотра инвестиционного портфеля, этот процесс выглядит вот так:

- Вы идете по всем вашим активам, и задаете себе вот какой вопрос: “Если бы у меня не было этого актива в портфеле, а была бы только сумма денег, эквивалентная его текущей стоимости – стал бы я сегодня его покупать, или купил что то другое ?”

- Если ответ на вопрос – “нет”, то актив надо безжалостно продавать, и покупать другой, который является лучшей альтернативой, исходя из вашего текущего понимания.

Этот метод позволяет избавиться от многих когнитивных заблуждений, описанных Канеманом и Тверским. Например, sunk cost fallacy, и т д.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал