Избранное трейдера 2mkpsi

Всё ещё надеетесь на пенсию?

- 30 ноября 2024, 19:53

- |

Если вам сейчас 35 лет и меньше, вы до сих пор не откладываете на пенсию и верите, что государство обо всех позаботится — у меня плохие новости.

Не хочу сгущать краски и строить теории заговора, поэтому просто прикинем писю к носу на пальцах.

Сейчас в России на 6 работающих приходится 5 пенсионеров (одна из причин повышения пенсионного возраста). Уже напряглись, но это ещё далеко не катастрофа, есть страны со статистикой похуже.

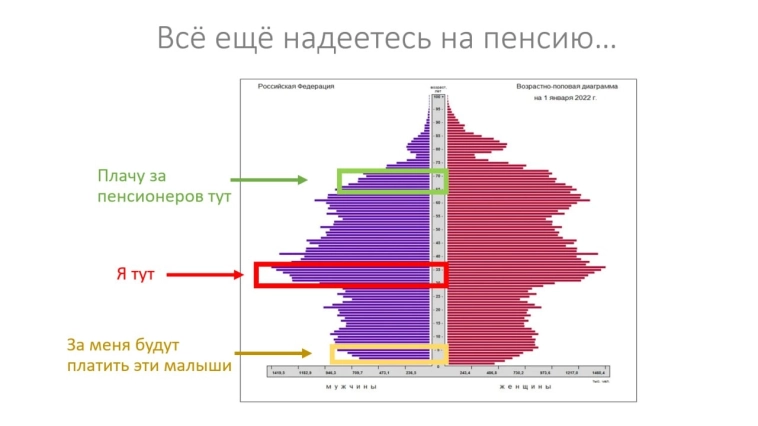

Берём возрастно-половую диаграмму (нашел данные за 2022 год) и смотрим на картинку.

Даже со средним образованием понятно, что количество платящих 30-35 летних существенно больше, чем кол-во текущих пенсионеров в возрасте 65-70 лет и это хорошо.

НО (!) количество малышей, в возрасте от 0 до 5 лет, которые как раз и будут платить за нас текущих 30-35 летних существенно меньше. Их даже меньше текущих пенсионеров. И вот это жопа. Других слов у меня нет.

Кто бы что не говорил про движение FIRE (которого я придерживаюсь), но банально обеспечить себе пенсию уже сейчас — рациональное решение.

( Читать дальше )

- комментировать

- 6.7К | ★12

- Комментарии ( 77 )

⚡️Порядок трансформации ИИС утвержден

- 29 ноября 2024, 21:00

- |

29.11.2024 года Минюст зарегистрировал Приказ ФНС Об утверждении формы заявления о применении в отношении договора на ведение индивидуального инвестиционного счета, заключенного до 31 декабря 2023 года (включительно), налоговых вычетов на долгосрочные сбережения граждан в соответствии с подпунктами 3, 4 пункта 1 статьи 2192 НК РФ, порядка ее заполнения, формата представления заявления в электронной форме, а также порядка представления заявления в налоговые органы.

Если в 2024 году вы конвертировали через брокера ИИС тип А или тип Б в ИИС нового типа, чтобы получать сразу два вычета, то вам нужно до конца года подать заявление по утвержденной форме онлайн через личный кабинет налогоплательщика, почтой РФ, через представителя по доверенности или лично приехав в налоговую с бумажным бланком.

С учетом срока регистрации Приказа и его вступления в силу такие заявления о применении с 01.01.2024 новых вычетов в отношении ИИС, открытых до 31.12.2023, будут приниматься налоговыми органами до 1 февраля 2025 года.

( Читать дальше )

Цыганочка с выходом: Молдавия отказалась платить по долгам Газпрому, зато хочет новый контракт на газ, да подешевле

- 29 ноября 2024, 15:37

- |

Уж чего-чего, а самомнения в Молдове — хоть на экспорт отправляй. Жаль не пользуется спросом на внешнем рынке. Ну ещё бы — рядом с таким то чубатым соседом. И не важно, кто в конкретный момент времени находится у руля. Переизбрание Майи Санду на пост президента только убедило руководство республики, что здесь всё делают правильно. Ну и то, что ряженые как клоуны музыканты из Би-2, некогда собиравшие в России стадионы, целуют руки и заискивающе заглядывают в глаза, повышает самооценку. Так что российские требования можно убирать со стола переговоров. Вот и премьер-министр Молдавии Дорин Речан на выкатываемые Газпромом финансовые претензии ответил коротко и ёмко.

( Читать дальше )

Недружественных нерезидентов массово выпускают из российских акций?

- 29 ноября 2024, 14:27

- |

Каждый квартал вместе с анонсом изменений в индексе Мосбиржи (их разберу в следующей публикации) выходит скромная табличка «Дополнительные весовые коэффициенты LW»

fs.moex.com/f/21058/additional-weighting-factor-lw-2012.pdf -новая

fs.moex.com/f/20544/additional-weighting-factor-lw-2009.pdf — предыдущая

Она несёт в себе информацию о доле акций, доступной к торгам на бирже. Табличка появилась после того как недружественных нерезидентов в российских акциях заморозили, и этот доп. коэффициент учитывается при расчете количества акций в свободном обращении для каждой из компаний.

2.7.2. Для всех Акций может применяться дополнительный весовой коэффициент LWi, который корректирует вес Акции в индексе. Данный коэффициент устанавливается с учетом рекомендаций Индексного комитета и может определяться следующим образом:

• Как отношение доли акций, находящихся на хранении в центральном депозитарии РФ (за исключением счетов типа «С»), от общего количества выпущенных акций, к Коэффициенту free-float.

( Читать дальше )

- комментировать

- 11.1К |

- Комментарии ( 68 )

Заморозка банковских вкладов в России: разбираемся, какие предпосылки для этого есть

- 29 ноября 2024, 09:20

- |

Курс рубля к доллару упал с начала месяца на 13%, уважаемые эксперты в интернетах с новой силой принялись рассказывать о грядущих неминуемых заморозках денег населения на банковских депозитах. В этой статье мы попробуем разобраться, откуда взялись эти прогнозы, и что про них думать.

Обстановка в Твиттере выглядит примерно так

Откуда изначально взялись эти слухи? В начале ноября Алексей Зубец в интервью на радио обозначил такую возможность. Зубец – ну это тот, который еще месяцем ранее сообщал о срочной необходимости ввода налога на бездетность в размере 30 тыс. руб. в месяц (просто, чтобы вы понимали масштаб мысли гражданина).

( Читать дальше )

Список акций компаний РФ, у которых нет долгов. Именно в такие сейчас можно инвестировать!

- 27 ноября 2024, 09:32

- |

В условиях высокой ключевой ставки страдают закредитованные компании, поэтому стоит выбирать акции тех эмитентов, кто не имеет долгов.

Я проанализировал финансовые отчеты российских компаний и отобрал тех, у которых наименьшая долговая нагрузка.

Почему сейчас опасно инвестировать в акции компаний, у которых большие долги?

Практически любой бизнес использует кредиты для своего развития. Это нормально, но при высокой ставки ЦБ процентные расходы по кредитам возрастают и это создаёт дополнительную нагрузку на компанию, снижается её чистая прибыль (к примеру, из-за высокой долговой нагрузки прибыль компании МТС упала в 9 раз за счет выросших процентных расходов!), а некоторые компании становятся убыточными.

Впоследствии это приводит к уменьшению дивидендных выплат, падению котировок акций и потери общей инвестиционной привлекательности эмитента.

Как узнать, есть ли у компании долги?

Наиболее простой способ-это посмотреть на коэффициент долговой нагрузки в финансовом отчете. Этот параметр называют Чистый долг / EBITDA. Он показывает за сколько лет компания может погасить свои долги.

( Читать дальше )

- комментировать

- 24.9К |

- Комментарии ( 24 )

"Идиотов тут нет" — Единственная причина падения рынка и много причин для роста рынка.

- 26 ноября 2024, 21:14

- |

Причин для падения можно назвать с ходу несколько, но по факту движения рынка сейчас определяет будет ли дальнейшая эскалация на полях СВО или нет. Минимальные уровни по многим компаниям которые мы увидели за пару дней это лишний раз показывают. У МосБиржи вышел отличный отчёт, за IV квартал будет ещё лучше и что? — Падает. Поэтому пока даже отчёты не разбираю, они никому не интересны (но сам почитываю, мне то интересно)

Т.е. мы видим, что для рынка вообще не особо важно сейчас, какое реальное положение дел, а только ожидания эскалации или деэскалации.

— Выиграл Трамп (скоро деэскалация) — вверх.

— Осознание что Трамп будет руководить только через пару месяцев, а пока текущая администрация эскалирует и полетели atacms и storm shadow (эскалация) — вниз.

— Отправили в ответ Орешник, чтобы пыл их охладить (деэскалация) — вверх.

— Не поняли ребята посыла и продолжают нагнетать передавая atacms и наводя их (эскалация) — вниз.

( Читать дальше )

Рынок сделал - 30% от хая. За 20 лет на российском рынке было 5 похожих коррекций

- 26 ноября 2024, 20:10

- |

Стата коррекций российского рынка.

Ничего необычного в падении нет по историческим меркам, кроме его ПРОДОЛЖИТЕЛЬНОСТИ (=190 дней).

От хая сделали по IMOEX -30%.

За 20 лет у нас было 5 коррекций со средним диапазоном -33%, причем интересно, что статистика прям плотно ложится на эту величину коррекции.

Как там прогнозы брокеров на 2024 год? Все сбылось?

- 25 ноября 2024, 18:48

- |

👉 Все прогнозы мимо.

Удивительно, как каждый год брокеры могут ошибаться и делать это более чем в 50% случаев.

Прогнозы прошлого года тоже мимо. Напомню, закрытие 2023 года – 3100 по Индексу МосБиржи.

( Читать дальше )

ФНС потребовала вернуть вычеты от инвесторов с трансформированными ИИС — РБК

- 25 ноября 2024, 09:56

- |

ФНС аргументирует требования тем, что по ст. 219.1 Налогового кодекса инвестор имеет право на вычеты только при условии, что владеет одним ИИС, в противном случае льготы теряются. Информация о подобных письмах появилась в онлайн-сервисе «НДФЛка.ру», о том, что некоторые инвесторы их получают, сообщила также финансовый советник, налоговый консультант Екатерина Пирогова.

Подробнее на РБК:

www.rbc.ru/quote/news/article/673cbd419a79472a9134466e?from=copy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал