SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Выручка НЛМК увеличится на 3% до $2,2 млрд - Газпромбанк

- 20 октября 2020, 16:35

- |

НЛМК планирует опубликовать отчетность по МСФО за 3К20 в среду, 21 октября.

Эффект на компанию. Мы ожидаем, что выручка компании увеличится на ~3% кв/кв до 2 230 млн долл. на фоне небольшого роста объемов продаж (+2% кв/кв).

EBITDA группы, по нашим расчетам, осталась практически неизменной в поквартальном сопоставлении на уровне 581 млн долл., что отражает почти стабильную рентабельность по EBITDA в 26% (-1 п.п. кв/кв).

По нашим прогнозам, свободный денежный поток снизился на ~44% кв/кв до 169 млн долл. из-за роста капзатрат (+35% кв/кв до 295 млн долл.) и небольшого оттока денежных средств из рабочего капитала.

Мартынова Мария

«Газпромбанк»

Эффект на компанию. Мы ожидаем, что выручка компании увеличится на ~3% кв/кв до 2 230 млн долл. на фоне небольшого роста объемов продаж (+2% кв/кв).

EBITDA группы, по нашим расчетам, осталась практически неизменной в поквартальном сопоставлении на уровне 581 млн долл., что отражает почти стабильную рентабельность по EBITDA в 26% (-1 п.п. кв/кв).

По нашим прогнозам, свободный денежный поток снизился на ~44% кв/кв до 169 млн долл. из-за роста капзатрат (+35% кв/кв до 295 млн долл.) и небольшого оттока денежных средств из рабочего капитала.

Мы ожидаем, что СД рекомендует дивиденды за 3К20 в объеме 289 млн долл., или 0,48 долл. в расчете на 1 ГДР. Дивидендная доходность может составить 2,2%.Шевелева Наталия

Мартынова Мария

«Газпромбанк»

- комментировать

- Комментарии ( 0 )

Новости рынков |Планы Норникеля на 2020 год выглядят реализуемыми - Sberbank CIB

- 20 октября 2020, 13:57

- |

Норникель опубликовал по итогам третьего квартала хорошие производственные показатели, которые свидетельствуют, что компания вернулась на траекторию, предполагающую реализуемость планов на 2020 год. При текущих ценах на сырье и курсе рубля к доллару акции Норникеля котируются с не очень высоким коэффициентом «стоимость предприятия/EBITDA 2021о» — он сейчас составляет 4,0. Доходность свободных денежных потоков равна 16% (с поправкой на возможный штраф, который рассматривается как однократный фактор), а дивидендная доходность с учетом выплат в течение ближайших 15 месяцев составляет 21% (учитываются как промежуточные, так и итоговые дивиденды 2020 года, так и промежуточные выплаты 2021 года).

Ключевые предприятия компании (Заполярный филиал, Кольская ГМК и Harjavalta) увеличили выпуск никеля на 7% по сравнению с предыдущим кварталом — до 59 тыс. т. Этому, в частности, способствовало наращивание объемов хлорного выщелачивания Кольской ГМК. В 3К20 Норникель начал переработку остатков хлорного растворения на собственных мощностях на Кольской ГМК вместо отгрузки их для переработки на мощностях Заполярного филиала. Производство палладия выросло по сравнению с 2К20 на 8% и составило 782 тыс. унций, а выпуск платины увеличился на 10% — до 191 тыс. унций. Производство меди сократилось относительно предыдущего периода на 6% до 103 тыс. т из-за плановых ремонтно-профилактических работ на Талхнахской обогатительной фабрике.

( Читать дальше )

Ключевые предприятия компании (Заполярный филиал, Кольская ГМК и Harjavalta) увеличили выпуск никеля на 7% по сравнению с предыдущим кварталом — до 59 тыс. т. Этому, в частности, способствовало наращивание объемов хлорного выщелачивания Кольской ГМК. В 3К20 Норникель начал переработку остатков хлорного растворения на собственных мощностях на Кольской ГМК вместо отгрузки их для переработки на мощностях Заполярного филиала. Производство палладия выросло по сравнению с 2К20 на 8% и составило 782 тыс. унций, а выпуск платины увеличился на 10% — до 191 тыс. унций. Производство меди сократилось относительно предыдущего периода на 6% до 103 тыс. т из-за плановых ремонтно-профилактических работ на Талхнахской обогатительной фабрике.

( Читать дальше )

Новости рынков |Дивидендная доходность российских производителей стали ожидается на уровне 2-3% - Альфа-Банк

- 19 октября 2020, 21:49

- |

НЛМК, «Северсталь» и ММК на этой неделе представят финансовые результаты за 3К20 по МСФО. Результаты третьего квартала для российских производителей стали определил рост спроса на отечественном рынке. На ключевых экспортных рынках из-за снижения объемов экспорта стали из Китая также наблюдался дефицит стали. Одновременно европейские производители стали пытались угнаться за ростом спроса, работая в условиях низкой загруженности мощностей из-за карантинных мер на фоне пандемии COVID-19. Признаков восстановления цен на коксующийся уголь не наблюдалось, тогда как цены на железную руду продолжали расти, превысив отметку $120/т, CFR, Китай (62% Fe).

По ожиданиям, Китай сможет произвести свыше 1 млрд т стали в 2020 г., и ключевые поставщики железной руды стремились удовлетворить спрос Китая на железную руду. Китаю было необходимо нарастить закупки железной руды из альтернативных источников. Цены на мировые бенчмарки на сталь выросли в конце 3К20. Экспортные цены на горячекатаный рулон достигли $480-500/т FOB, тогда как европейские цены достигли 500-550 евро/т EXW (+15% м/м) в сентябре. На этом фоне мы ожидаем сильную финансовую отчетность за 3К20 российских производителей.

( Читать дальше )

По ожиданиям, Китай сможет произвести свыше 1 млрд т стали в 2020 г., и ключевые поставщики железной руды стремились удовлетворить спрос Китая на железную руду. Китаю было необходимо нарастить закупки железной руды из альтернативных источников. Цены на мировые бенчмарки на сталь выросли в конце 3К20. Экспортные цены на горячекатаный рулон достигли $480-500/т FOB, тогда как европейские цены достигли 500-550 евро/т EXW (+15% м/м) в сентябре. На этом фоне мы ожидаем сильную финансовую отчетность за 3К20 российских производителей.

( Читать дальше )

Новости рынков |Global Ports может генерировать свободный денежный поток с доходностью не менее 10% - Газпромбанк

- 19 октября 2020, 13:42

- |

Global Ports опубликовал операционные результаты за 3К20. Мы обращаем внимание на следующие моменты в динамике операционных показателей Группы:

— Объем перевалки контейнерных грузов морскими терминалами в 3К20 вырос на 4,4% г/г (до 370 тысяч TEU), несмотря на падение объема российского рынка на 2,5% г/г. Динамика объемов контейнерной перевалки Global Ports была сильнее обще-рыночной как в Балтийском бассейне (объемы Global Ports снизились всего на 1,6% в то время как общерыночные объемы снизились на 10,2%), так и в Дальневосточном бассейне (объемы перевалки Global Ports выросли на 20,7% по сравнению с общерыночным ростом в 8,9% г/г).

— Объем перевалки навалочных грузов вырос на 61% г/г (до 1,5 млн тонн), что было отчасти вызвано низкой базой соответствующего периода прошлого года.

— Объем перевалки самодвижущихся грузов без учета легковых автомобилей (Roll-in / Roll-out) увеличился на 26% г/г, в то время как объем перевалки легковых автомобилей сократился на 32% г/г.

Операционные результаты Global Ports за 3К20 подтверждают, что динамика показателей компании в ключевых сегментах продолжает оставаться выше общерыночной. Это подкрепляет наш позитивный взгляд на акции компании, который был обозначен в отчете «Global Ports: на пути к снижению долга и возобновлению выплаты дивидендов» от 17 августа 2020 г. и в отчете «Global Ports: повышение целевой цены на фоне более высокой, чем ожидалось, EBITDA в 1П20; рекомендация прежняя – „ЛУЧШЕ РЫНКА“» от 20 августа 2020 г.

( Читать дальше )

— Объем перевалки контейнерных грузов морскими терминалами в 3К20 вырос на 4,4% г/г (до 370 тысяч TEU), несмотря на падение объема российского рынка на 2,5% г/г. Динамика объемов контейнерной перевалки Global Ports была сильнее обще-рыночной как в Балтийском бассейне (объемы Global Ports снизились всего на 1,6% в то время как общерыночные объемы снизились на 10,2%), так и в Дальневосточном бассейне (объемы перевалки Global Ports выросли на 20,7% по сравнению с общерыночным ростом в 8,9% г/г).

— Объем перевалки навалочных грузов вырос на 61% г/г (до 1,5 млн тонн), что было отчасти вызвано низкой базой соответствующего периода прошлого года.

— Объем перевалки самодвижущихся грузов без учета легковых автомобилей (Roll-in / Roll-out) увеличился на 26% г/г, в то время как объем перевалки легковых автомобилей сократился на 32% г/г.

Операционные результаты Global Ports за 3К20 подтверждают, что динамика показателей компании в ключевых сегментах продолжает оставаться выше общерыночной. Это подкрепляет наш позитивный взгляд на акции компании, который был обозначен в отчете «Global Ports: на пути к снижению долга и возобновлению выплаты дивидендов» от 17 августа 2020 г. и в отчете «Global Ports: повышение целевой цены на фоне более высокой, чем ожидалось, EBITDA в 1П20; рекомендация прежняя – „ЛУЧШЕ РЫНКА“» от 20 августа 2020 г.

( Читать дальше )

Новости рынков |Сильные результаты Эталона позитивно отразятся на котировках группы - Sberbank CIB

- 15 октября 2020, 17:25

- |

ГК «Эталон» провела телефонную конференцию в связи с публикацией операционных результатов за 3К20 и 9М20. Ниже приводятся ее основные моменты.

Мы считаем результаты сильными. За 9М20 продажи (по площади) упали на 19%, а за 3К20 — выросли на 10% относительно аналогичного периода прошлого года. В денежном выражении выручка снизилась только на 4% за 9М20 и увеличилась на 40% в 3К20 по сравнению с аналогичным периодом прошлого года. Средние цены повысились в 3К20 на 27% относительно 3К19 до 159,4 тыс. руб./кв. м, а средняя цена реализации квартир выросла на 21% до 186,3 тыс. руб./кв. м благодаря конъюнктуре рынка и алгоритму динамического ценообразования.

Снижение ставок по ипотеке, а также программа субсидирования ипотеки оказывают поддержку рынку в целом. Число подписанных ипотечных контрактов в 3К20 выросло на 35% до 1 260, а доля ипотеки в совокупных продажах достигла 47% (64% — по квартирам).

Алгоритм динамического ценообразования описывается как инструмент, разработанный для сбора информации по рынку и корректировки цен реализации группы, чтобы максимизировать цены и рентабельность. Например, алгоритм проверяет по открытым источникам текущее предложение в определенном районе, и, если оно невелико, цены корректируются соответствующим образом (повышаются соразмерно дефициту предложения).

( Читать дальше )

Мы считаем результаты сильными. За 9М20 продажи (по площади) упали на 19%, а за 3К20 — выросли на 10% относительно аналогичного периода прошлого года. В денежном выражении выручка снизилась только на 4% за 9М20 и увеличилась на 40% в 3К20 по сравнению с аналогичным периодом прошлого года. Средние цены повысились в 3К20 на 27% относительно 3К19 до 159,4 тыс. руб./кв. м, а средняя цена реализации квартир выросла на 21% до 186,3 тыс. руб./кв. м благодаря конъюнктуре рынка и алгоритму динамического ценообразования.

Снижение ставок по ипотеке, а также программа субсидирования ипотеки оказывают поддержку рынку в целом. Число подписанных ипотечных контрактов в 3К20 выросло на 35% до 1 260, а доля ипотеки в совокупных продажах достигла 47% (64% — по квартирам).

Алгоритм динамического ценообразования описывается как инструмент, разработанный для сбора информации по рынку и корректировки цен реализации группы, чтобы максимизировать цены и рентабельность. Например, алгоритм проверяет по открытым источникам текущее предложение в определенном районе, и, если оно невелико, цены корректируются соответствующим образом (повышаются соразмерно дефициту предложения).

( Читать дальше )

Новости рынков |Дивидендная доходность акций Детского мира в ближайшие 12 месяцев составит 9% - Sberbank CIB

- 15 октября 2020, 15:35

- |

Результаты за 3 вартал 2020 года хорошие, в целом на уровне наших ожиданий. Несмотря на все трудности, «Детскому» миру удается поддерживать рост сопоставимых продаж на высоком уровне, продолжать наращивать долю рынка (по нашим оценкам), а также демонстрировать сильные финансовые результаты.

В ходе «дня инвестора» «Детский мир» представил три проекта роста: сеть «Зоозавр», ПВЗ Детмир и маркетплейс. Они позволят компании выйти в новые сегменты рынка и добиться географической экспансии, а также помогут поддержать рост, защититься от онлайн-конкуренции и по-прежнему показывать высокий доход на вложенный капитал.

Крылов Андрей

Sberbank CIB

В ходе «дня инвестора» «Детский мир» представил три проекта роста: сеть «Зоозавр», ПВЗ Детмир и маркетплейс. Они позволят компании выйти в новые сегменты рынка и добиться географической экспансии, а также помогут поддержать рост, защититься от онлайн-конкуренции и по-прежнему показывать высокий доход на вложенный капитал.

Дивидендная доходность «Детского мира» в ближайшие 12 месяцев составит 9%. Мы подтверждаем рекомендацию ПОКУПАТЬ акции компании.Красноперов Михаил

Крылов Андрей

Sberbank CIB

Новости рынков |ММК выплатит в виде дивидендов за третий квартал 100% свободного денежного потока - Sberbank CIB

- 14 октября 2020, 15:17

- |

Мы ожидаем роста EBITDA ММК на 50% относительно сниженных уровней 2К20, до $340 млн, на фоне увеличения продаж и незначительного повышения средних цен реализации. Свободный денежный поток должен быть значительным благодаря увеличению прибыли и возможному высвобождению оборотного капитала на сумму $100 млн, что связано с увеличением доли внутренних поставок.

Киричок Алексей, Лежнев Владимир

Sberbank CIB

ММК ожидает стабилизации внутренних цен в 4К20 около текущих уровней, т. к. экспортные цены перестали расти, а сезон повышенной строительной активности в России пошел на спад. Впрочем, внутренняя премия относительно очищенной экспортной цены уже низкая, что служит поддержкой для внутренних цен на сталь. Мы полагаем, что в 4К20 EBITDA компании останется на уровне 3К20, а свободный денежный поток, вероятно, испытает давление на фоне растущих капиталовложений (по прогнозам ММК, они в 4К20 составят $300 млн; для сравнения, наша оценка на 3К20 равна $200 млн), а также сезонного увеличения оборотного капитала. Таким образом, мы считаем, что фактическая EBITDA по итогам 2П20 окажется на 10% ниже консенсус-оценки Bloomberg.

Согласно нашим ожиданиям, свободный денежный поток по итогам 3К20 составит $185 млн с доходностью на уровне 3,6% (прогноз доходности свободного денежного потока ММК выше, чем для Северстали и НЛМК). Мы полагаем, что ММК выплатит в виде дивидендов за 3К20 100% свободного денежного потока. Компания представит финансовые результаты по МСФО 22 октября.Лапшина Ирина

Киричок Алексей, Лежнев Владимир

Sberbank CIB

ММК ожидает стабилизации внутренних цен в 4К20 около текущих уровней, т. к. экспортные цены перестали расти, а сезон повышенной строительной активности в России пошел на спад. Впрочем, внутренняя премия относительно очищенной экспортной цены уже низкая, что служит поддержкой для внутренних цен на сталь. Мы полагаем, что в 4К20 EBITDA компании останется на уровне 3К20, а свободный денежный поток, вероятно, испытает давление на фоне растущих капиталовложений (по прогнозам ММК, они в 4К20 составят $300 млн; для сравнения, наша оценка на 3К20 равна $200 млн), а также сезонного увеличения оборотного капитала. Таким образом, мы считаем, что фактическая EBITDA по итогам 2П20 окажется на 10% ниже консенсус-оценки Bloomberg.

Новости рынков |Дивиденды от VEON за 2020 год под вопросом - у акций нет краткосрочных драйверов роста - Атон

- 13 октября 2020, 16:03

- |

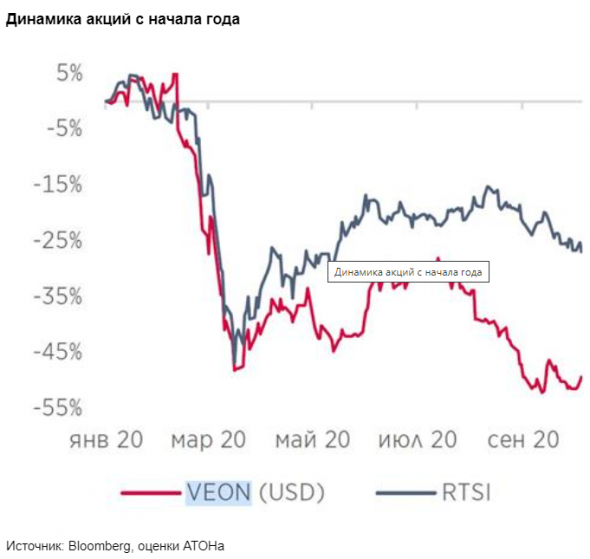

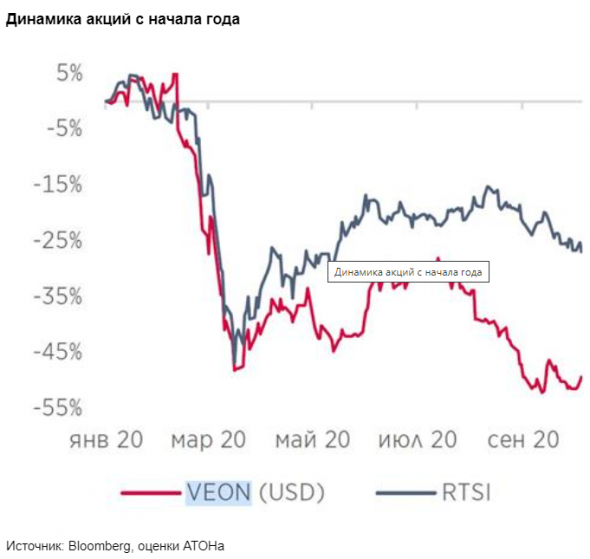

С учетом давления фактора COVID-19 на операционные показатели и сомнений относительно выплаты дивидендов за 2020, у акции нет краткосрочных драйверов роста. VEON продолжает реструктуризацию российского бизнеса, мы ожидаем увидеть первые результаты в начале 2021. Наш рейтинг по VEON – выше рынка: ожидаем дивидендную доходность за 2021 более 10% и улучшение финансовых показателей за счет эффекта низкой базы.

Значимый негативный эффект режима изоляции в 1П20. Выручка VEON упала на 3.4% г/г против +5.0% и +11.5% г/г у МТС и Ростелекома. Падение было связано с динамикой валютных курсов на ключевых рынках, убытками от международного роуминга на фоне ограничений на поездки по миру и временным закрытием магазинов (из-за чего снизилось число новых подключений к сети и упали продажи мобильных устройств). В 1П20 VEON отмечала миграцию клиентов с мобильной на фиксированную связь, лишь 17% абонентов которой использовали конвергентные услуги.

( Читать дальше )

Значимый негативный эффект режима изоляции в 1П20. Выручка VEON упала на 3.4% г/г против +5.0% и +11.5% г/г у МТС и Ростелекома. Падение было связано с динамикой валютных курсов на ключевых рынках, убытками от международного роуминга на фоне ограничений на поездки по миру и временным закрытием магазинов (из-за чего снизилось число новых подключений к сети и упали продажи мобильных устройств). В 1П20 VEON отмечала миграцию клиентов с мобильной на фиксированную связь, лишь 17% абонентов которой использовали конвергентные услуги.

( Читать дальше )

Новости рынков |МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон

- 13 октября 2020, 13:20

- |

МТС остается лидером рынка с высоким потенциалом роста даже в сложных макроэкономических условиях. Постоянные цифровые инновации и развитие смежных сегментов – основа дальнейшего роста компании, а привлекательная дивидендная политика закрепит ее успех. Наш рейтинг по МТС – выше рынка, целевая цена – 390 руб., что предполагает потенциал роста 17%.

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />

МТС продемонстрировали рост во 2К20, несмотря на сложности, вызванные COVID-19 во 2К20. Хотя карантин во 2К20 сильно ударил по розничным продажам, телеком и финтех-сервисам удалось противостоять волатильности рынка и ограничениям: выручка от услуг мобильной связи выросла на 1.9%, фиксированной связи – на 5.2%, а МТС Банка – подскочила на 17%. МТС успешно оседлала волну возросшего аппетита B2B к цифровизации: выручка МТС от облачных услуг выросла более чем в два раза во 2К20, клиентская база увеличилась на 50% г/г, а объем новых контрактов с крупными корпоративными клиентами B2B/B2G составил 1 млрд руб. Фокус на персонифицированной аналитике больших данных из CRM ускоряет рост выручки МТС.

( Читать дальше )

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />

дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" title="МТС продолжат выплачивать высокие дивиденды благодаря сильному прогнозируемому денежному потоку - Атон" />МТС продемонстрировали рост во 2К20, несмотря на сложности, вызванные COVID-19 во 2К20. Хотя карантин во 2К20 сильно ударил по розничным продажам, телеком и финтех-сервисам удалось противостоять волатильности рынка и ограничениям: выручка от услуг мобильной связи выросла на 1.9%, фиксированной связи – на 5.2%, а МТС Банка – подскочила на 17%. МТС успешно оседлала волну возросшего аппетита B2B к цифровизации: выручка МТС от облачных услуг выросла более чем в два раза во 2К20, клиентская база увеличилась на 50% г/г, а объем новых контрактов с крупными корпоративными клиентами B2B/B2G составил 1 млрд руб. Фокус на персонифицированной аналитике больших данных из CRM ускоряет рост выручки МТС.

( Читать дальше )

Новости рынков |Несмотря на влияние пандемии, телекомы сохраняют устойчивость - Атон

- 12 октября 2020, 22:47

- |

Несмотря на краткосрочное влияние COVID-19, сектор сохраняет устойчивость, демонстрируя потенциал восстановления во 2П20 и 2021. Кризис создал возможности для ускоренной цифровизации различных сегментов, что должно быть благоприятно для телекомов в финансовом плане. Мы обновляем наш взгляд на сектор, повышая целевую цену МТС до 390 руб. (потенциал 17%), «Системы» – до 27 руб. (потенциал 15%), «Ростелекома» – до 120 руб. за обыкновенную акцию и 90 руб. за привилегированную акцию. Мы снижаем целевую цену VEON до $2,1, но подтверждаем рейтинг выше рынка по бумаге.

COVID-19 оказал краткосрочное негативное влияние на телекомы. Если государство не поддержит сектор, телекоммуникационный рынок может упасть на 2,5-3,0% г/г (прогноз Минкомсвязи) из-за сокращения доходов от роуминга, снижения розничных продаж и роста затрат на содержание сетей. МТС ожидает, что в 2020 выручка останется неизменной или вырастет на 3% г/г (что значит снижение в среднем на 1,7% во 2П20). Ростелеком ожидает роста выручки минимум на 5% г/г (снижение на 0,7% за 2П20). VEON в 2020 ожидает снижения органической выручки в пределах нескольких процентов.

( Читать дальше )

COVID-19 оказал краткосрочное негативное влияние на телекомы. Если государство не поддержит сектор, телекоммуникационный рынок может упасть на 2,5-3,0% г/г (прогноз Минкомсвязи) из-за сокращения доходов от роуминга, снижения розничных продаж и роста затрат на содержание сетей. МТС ожидает, что в 2020 выручка останется неизменной или вырастет на 3% г/г (что значит снижение в среднем на 1,7% во 2П20). Ростелеком ожидает роста выручки минимум на 5% г/г (снижение на 0,7% за 2П20). VEON в 2020 ожидает снижения органической выручки в пределах нескольких процентов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс