SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Splunk представила сильный отчет - Фридом Финанс

- 23 июня 2021, 19:19

- |

Компания Splunk отчиталась за первый квартал 2021-го лучше ожиданий рынка. Менеджмент дал позитивный прогноз на следующий период.

Выручка Splunk выросла на 16%, что на 2,1% лучше ожиданий рынка и на 3,2% больше первоначального медианного прогноза менеджмента. Однако EPS non-GAAP оказалась хуже прогнозов аналитиков на 30%: убыток на акцию составил $0,91.

В числе факторов, обусловивших увеличение выручки по итогам квартала, СЕО отметил повышение спроса на ключевые решения, привлечение новых крупных клиентов (Bank of New Zealand, Chipotle, CVS Health, CyberCX, Deloitte Canada, Florida Department of Economic Opportunity), а также расширение партнерской программы (упрощенный доступ к Splunk получили клиенты Google Cloud и AWS).

Высокие темпы роста направления облачных решений стали одним из ключевых драйверов увеличения продаж компании. Поступления сегмента выросли на 73% г/г. Важно отметить положительные результаты процесса трансформации Splunk из on-premise-провайдера в облачного поставщика: по итогам первого квартала облачные решения обеспечили 38,6% выручки (35,5% в годовом выражении) против 13,2% на конец 2019 года. Менеджмент намерен расширять присутствие компании на облачном рынке, в том числе за счет сделок M&A: недавнее поглощение TruSTAR усилит позиции Splunk в подсегменте безопасности. Подсегмент мониторинга демонстрировал сильный спрос со стороны клиентов, в том числе благодарю запуску GigaOm's Radar. Кроме того, в мае 2021 года был представлен комплексный продукт Splunk Observability Cloud, включающий решения по мониторингу и аналитике, что существенно упрочило позиции эмитента в подсегменте. Лицензионное направление продемонстрировало снижение продаж на 3,4% г/г, при этом рынок ожидал более значительного сокращения этого показателя – на уровне 19%.

Операционная маржа non-GAAP снизилась на 10 п.п. до -35,4% против -25,4% годом ранее, что стало главным разочарованием для участников рынка и поводом к распродажам. Это ухудшение связано с ростом доли облачной выручки с более низкой валовой маржей, а также увеличением инфраструктурных расходов. Менеджмент ожидает повышения выручки во втором квартале 13,8%, при этом операционная маржа non-GAAP, по прогнозам, снизится до -25% по сравнению с -12,8% годом ранее.

ИК «Фридом Финанс»

Выручка Splunk выросла на 16%, что на 2,1% лучше ожиданий рынка и на 3,2% больше первоначального медианного прогноза менеджмента. Однако EPS non-GAAP оказалась хуже прогнозов аналитиков на 30%: убыток на акцию составил $0,91.

В числе факторов, обусловивших увеличение выручки по итогам квартала, СЕО отметил повышение спроса на ключевые решения, привлечение новых крупных клиентов (Bank of New Zealand, Chipotle, CVS Health, CyberCX, Deloitte Canada, Florida Department of Economic Opportunity), а также расширение партнерской программы (упрощенный доступ к Splunk получили клиенты Google Cloud и AWS).

Высокие темпы роста направления облачных решений стали одним из ключевых драйверов увеличения продаж компании. Поступления сегмента выросли на 73% г/г. Важно отметить положительные результаты процесса трансформации Splunk из on-premise-провайдера в облачного поставщика: по итогам первого квартала облачные решения обеспечили 38,6% выручки (35,5% в годовом выражении) против 13,2% на конец 2019 года. Менеджмент намерен расширять присутствие компании на облачном рынке, в том числе за счет сделок M&A: недавнее поглощение TruSTAR усилит позиции Splunk в подсегменте безопасности. Подсегмент мониторинга демонстрировал сильный спрос со стороны клиентов, в том числе благодарю запуску GigaOm's Radar. Кроме того, в мае 2021 года был представлен комплексный продукт Splunk Observability Cloud, включающий решения по мониторингу и аналитике, что существенно упрочило позиции эмитента в подсегменте. Лицензионное направление продемонстрировало снижение продаж на 3,4% г/г, при этом рынок ожидал более значительного сокращения этого показателя – на уровне 19%.

Операционная маржа non-GAAP снизилась на 10 п.п. до -35,4% против -25,4% годом ранее, что стало главным разочарованием для участников рынка и поводом к распродажам. Это ухудшение связано с ростом доли облачной выручки с более низкой валовой маржей, а также увеличением инфраструктурных расходов. Менеджмент ожидает повышения выручки во втором квартале 13,8%, при этом операционная маржа non-GAAP, по прогнозам, снизится до -25% по сравнению с -12,8% годом ранее.

В целом мы оцениваем отчет как сильный: темпы повышения выручки ускорились, облачный сегмент сохраняет импульс к росту, эмитент продолжает демонстрировать увеличение выручки на одного клиента и расширять продуктовую линейку. Мы отмечаем агрессивную рекрутинговую кампанию по привлечению специалистов из прочих крупнейших компаний SaaS- и IaaS-сегментов. Полагаем, что процесс трансформации Splunk в поставщика облачных решений продолжится в ближайшие два года, что будет сопровождаться ускорением роста выручки и сохранением давления на маржу. Как следствие, это ограничит увеличение CFO и FCF. Но мы считаем этот процесс естественным для эмитента с первоначальным фокусом на on-premise-продукты.Степанян Михаил

Мы сохраняем целевую цену акций Splunk на отметке $185,5. Рекомендация — «покупать».

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Новости рынков |Новость об индексации тарифов проводного интернета умеренно позитивна для МТС и Ростелекома - Sberbank CIB

- 23 июня 2021, 18:24

- |

Компании, предоставляющие услуги широкополосного доступа в интернет по проводным линиям, начали индексацию тарифов. Об этом сегодня сообщили «Ведомости». По информации издания, это уже сделали несколько операторов, в том числе МГТС (входит в структуру МТС) — компания в среднем повысила тарифы на 3%.

Sberbank CIB

Самые крупные игроки на этом рынке – «Ростелеком» и МТС. По данным за 2020 год, этот бизнес приносит «Ростелекому» 16,5% выручки, а у МТС на проводной сегмент (включая не только интернет, но и телефонную связь) приходится 12,5% выручки. Так как в период пандемии и соответствующих карантинных ограничений трафик существенно вырос, и операторам пришлось увеличить вложения в инфраструктуру, пересмотр тарифов выглядит вполне логичным. Мы считаем эту новость умеренно позитивной для МТС и «Ростелекома».Хахаева Анастасия

Sberbank CIB

Новости рынков |Капитализации Amazon и Alphabet вырастет вслед за Microsoft - Фридом Финанс

- 23 июня 2021, 18:10

- |

После того как во вторник Nasdaq достиг 14253 пунктов, обновив исторический максимум, на торгах среды фьючерсы на этот индекс также поставили очередной рекорд. Причиной такой сильной динамики стала информация о возможном повышении ключевой ставки уже в 2023 году. Это вызвало резкий рост прибыли по так называемым «рефляционным» акциям и спровоцировало покупки бумаг высокотехнологичных компаний.

Из акций FANGMAN наибольший рост показали бумаги Facebook (на максимуме прибавляли 2,16%), Netflix (3,33%), Nvidia (2,9%). Стоимость компании Microsoft впервые превысила $2 млрд.

ИК «Фридом Финанс»

Из акций FANGMAN наибольший рост показали бумаги Facebook (на максимуме прибавляли 2,16%), Netflix (3,33%), Nvidia (2,9%). Стоимость компании Microsoft впервые превысила $2 млрд.

Мы ожидаем, что, помимо Microsoft и Apple, данную планку в среднесрочной перспективе могут преодолеть Amazon (AMZN) и Alphabet (GOOG).Миронюк Евгений

ИК «Фридом Финанс»

Новости рынков |Рост дивидендных выплат - приоритет для руководства Газпрома - Газпромбанк

- 23 июня 2021, 17:53

- |

В преддверии годового общего собрания акционеров Газпрома, назначенного на 25 июня, компания провела пресс-конференцию по теме «Финансово- экономическая политика» с участием заместителя председателя правления Фамила Садыгова.

Реализация консервативной финансовой политики и рост сырьевых цен с 2П21 позволили Газпрому успешно преодолеть аномальную конъюнктуру 2020 г. и уже в 1К21 продемонстрировать не только хорошую квартальную динамику (выручка +31% г/г до 2,3 трлн руб.), но и высокие показатели в абсолютном выражении (второй результат в истории, после 4К18, по EBITDA – 701 млрд руб., рекордный свободный денежный поток – 468 млрд руб.).

Учитывая позитивную динамику на газовом рынке Европы с начала года, мы ожидаем более высоких цен и объемов по сравнению с прогнозом компании. Наша оценка коэффициента «чистый долг/EBITDA» предполагает 1,6х, что соответствует нижней границе ожиданий компании (1,6–1,8х).

«Газпромбанк»

( Читать дальше )

Реализация консервативной финансовой политики и рост сырьевых цен с 2П21 позволили Газпрому успешно преодолеть аномальную конъюнктуру 2020 г. и уже в 1К21 продемонстрировать не только хорошую квартальную динамику (выручка +31% г/г до 2,3 трлн руб.), но и высокие показатели в абсолютном выражении (второй результат в истории, после 4К18, по EBITDA – 701 млрд руб., рекордный свободный денежный поток – 468 млрд руб.).

Учитывая позитивную динамику на газовом рынке Европы с начала года, мы ожидаем более высоких цен и объемов по сравнению с прогнозом компании. Наша оценка коэффициента «чистый долг/EBITDA» предполагает 1,6х, что соответствует нижней границе ожиданий компании (1,6–1,8х).

Улучшение ценовой конъюнктуры вкупе с систематическим сокращением затрат и наращиванием объемов экспорта газа позволит Газпрому заплатить рекордные дивиденды за 2021 г. (наш прогноз – 25 руб./акц. предполагает дивидендную доходность 8,8%).Бахтин Кирилл

Мы сохраняем позитивный взгляд на акции Газпрома с рекомендацией «ЛУЧШЕ РЫНКА» и с 29% потенциалом роста до целевой цены 9,6 долл./ГДР.

«Газпромбанк»

( Читать дальше )

Новости рынков |Вероятные новые buyback смогут компенсировать снижение дивидендных выплат Норникеля - Велес Капитал

- 23 июня 2021, 16:28

- |

«Норникель» подвел итоги байбэка. Всего было предъявлено 64,2 млн акций при максимальном объеме выкупа 5,4 млн акций. Таким образом, коэффициент выкупа составил 8,4%. Всего Норникель потратит на байбэк около 2,1 млрд долл. Ожидается, что отток средств произойдет во 2-м полугодии 2021 г.

Согласно нашим расчетам, по итогам 2021 г. Норникель получит FCFF на уровне 1,9 млрд долл., что обусловлено ростом CAPEX до 3,2 млрд долл. и выплатой экологического штрафа в размере почти 2 млрд долл. Затраты на выкуп акций (2,1 млрд долл.) и выплату дивидендов внутри 2021 г. (около 2,2 млрд долл.) в 2 раза превысят свободный денежный поток, что повлечет рост долговой нагрузки. Переход на расчет дивидендной базы из FCFF в 2021-2022 гг. приведет к падению ежегодных выплат до 1 000-1 500 руб. на акцию.

ИК «Велес Капитал»

Согласно нашим расчетам, по итогам 2021 г. Норникель получит FCFF на уровне 1,9 млрд долл., что обусловлено ростом CAPEX до 3,2 млрд долл. и выплатой экологического штрафа в размере почти 2 млрд долл. Затраты на выкуп акций (2,1 млрд долл.) и выплату дивидендов внутри 2021 г. (около 2,2 млрд долл.) в 2 раза превысят свободный денежный поток, что повлечет рост долговой нагрузки. Переход на расчет дивидендной базы из FCFF в 2021-2022 гг. приведет к падению ежегодных выплат до 1 000-1 500 руб. на акцию.

Однако в будущем вполне вероятны новые выкупы акций, которые будут компенсировать снижение дивидендных выплат.Мы сохраняем нейтральный взгляд на акции «Норникеля» с целевой ценой 22 423 руб. и рекомендацией «Держать».Сучков Василий

ИК «Велес Капитал»

Новости рынков |Cреднесрочный прогноз капиталовложений для Segezha все еще может быть повышен - Альфа-Банк

- 23 июня 2021, 16:14

- |

Как сообщило агентств «Интерфакс» со ссылкой на президента Segezha Group Михаила Шамолина, компания инвестирует 6,5 млрд руб. в модернизацию крупнейшего деревообрабатывающего комбината, Лесосибирского ЛДК в Красноярском крае. Проект предусматривает строительство нового пеллетного производства мощностью 100 тыс. т в год (что означает увеличение мощностей по производству пеллет почти в два раза в сравнении с нынешними 110,5 тыс. т), новой теплостанции на кородревесных отходах, модернизацию очистных сооружений и другие мероприятия. Кроме того, позже в этом году будет принято инвестиционное решение по строительству нового завода CLT-панелей в Лесосибирске мощностью 50 тыс. куб. м. Модернизация на Лесосибирском ЛДК должна завершиться к 2023 г.

С началом проекта по модернизации Лесосибирского ЛДК три из пяти инвестиционных проектов, представленных Segezha Group в момент IPO как проекты на этапе рассмотрения, за последние два месяца де факто перешли в категорию текущих проектов. Два других проекта -это Segezha-Запад с бюджетом178 млрд руб. (забалансовый проект) и расширение мощностей Вятского фанерного комбината с бюджетом 6 млрд руб. При бюджете в 6,5 млрд руб. проект по модернизации Лесосибирского ЛДК предусматривает увеличение нашего прогноза капиталовложений Segezha Group на 2021-23 гг. на 15% до 50 млрд руб. и средний коэффициент «капиталовложения/выручка» 2021-23 на уровне 18,8% (+2,4 п. п. к нашей текущей оценке).

Воробьева Олеся

«Альфа-Банк»

С началом проекта по модернизации Лесосибирского ЛДК три из пяти инвестиционных проектов, представленных Segezha Group в момент IPO как проекты на этапе рассмотрения, за последние два месяца де факто перешли в категорию текущих проектов. Два других проекта -это Segezha-Запад с бюджетом178 млрд руб. (забалансовый проект) и расширение мощностей Вятского фанерного комбината с бюджетом 6 млрд руб. При бюджете в 6,5 млрд руб. проект по модернизации Лесосибирского ЛДК предусматривает увеличение нашего прогноза капиталовложений Segezha Group на 2021-23 гг. на 15% до 50 млрд руб. и средний коэффициент «капиталовложения/выручка» 2021-23 на уровне 18,8% (+2,4 п. п. к нашей текущей оценке).

Отметим, что наш среднесрочный прогноз капиталовложений для Segezha все еще может быть повышен, учитывая наличие еще нескольких потенциальных проектов в портфеле компании. Стратегически масштабная программа капиталовложений на 2021-23 годы обещает инвесторам быстрый рост в масштабе. С другой стороны, мы не исключаем риска того, что скорректированный СДП может сохраниться в зоне отрицательных значений в 2022 г., что, в свою очередь, может поставить под сомнение способность компании выплачивать дивиденды по верхней границе диапазона (3,0-5,5 млрд руб.). Мы считаем новость НЕЙТРАЛЬНОЙ для SGZH, которая торгуется ниже цены IPO.Курбатова Анна

Воробьева Олеся

«Альфа-Банк»

Новости рынков |Новость о проблемах Россетей с регулятором умеренно негативна для их акций - Атон

- 23 июня 2021, 12:17

- |

Регулятор лишил три компании Россетей на Северном Кавказе права работать на ОРЭМ

По данным Коммерсанта, три гарантирующих поставщика (ГП) Россетей — Каббалкэнерго, Калмэнергосбыт и Карачаево-Черкесскэнерго — лишены права работать на оптовом энергорынке из-за проблем в решении вопроса реструктуризации долгов. Общий объем долгов этих компаний перед оптовым рынком составляет, по данным Коммерсанта, порядка 5 млрд руб. Теперь до проведения конкурса по выбору нового ГП функции ГП будут временно переданы региональным МРСК Россетей — компаниям Россети Северный Кавказ и Россети Юг, обладающим значительными активами, а значит, способным отвечать по будущим долгам.

По данным Коммерсанта, три гарантирующих поставщика (ГП) Россетей — Каббалкэнерго, Калмэнергосбыт и Карачаево-Черкесскэнерго — лишены права работать на оптовом энергорынке из-за проблем в решении вопроса реструктуризации долгов. Общий объем долгов этих компаний перед оптовым рынком составляет, по данным Коммерсанта, порядка 5 млрд руб. Теперь до проведения конкурса по выбору нового ГП функции ГП будут временно переданы региональным МРСК Россетей — компаниям Россети Северный Кавказ и Россети Юг, обладающим значительными активами, а значит, способным отвечать по будущим долгам.

Конфликт между Россетями и крупными генерирующими компаниями начал развиваться в 2020, когда Россети обязались погасить текущие платежи в обмен на реструктуризацию старых долгов. Однако весной 2020 Россети отказались от погашения из-за нехватки средств. На данном этапе мы считаем эту новость умеренно негативной для акций Россетей.Атон

Новости рынков |Цена акций Газпрома может достичь 300 рублей - Фридом Финанс

- 23 июня 2021, 12:00

- |

Котировки «Газпрома» вскоре могут обновить максимум.

Цена на газ в Европе достигла $336 за тыс. куб. м на фоне высоких температур и низких запасов в хранилищах, нефть торгуется вблизи $75 за баррель. В России повышение стоимости газа на 3% ожидается в июле.

ИК «Фридом Финанс»

Цена на газ в Европе достигла $336 за тыс. куб. м на фоне высоких температур и низких запасов в хранилищах, нефть торгуется вблизи $75 за баррель. В России повышение стоимости газа на 3% ожидается в июле.

Указанные факторы обусловливают рост цены акций «Газпрома», которая в ближайшее время может обновить предыдущий максимум и вскоре достичь психологически значимой отметки в 300 руб.Ващенко Георгий

ИК «Фридом Финанс»

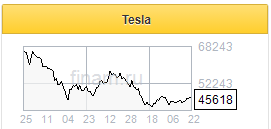

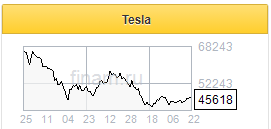

Новости рынков |Презентация суперкомпьютера повысит привлекательность акций Tesla - Фидом Финанс

- 22 июня 2021, 22:19

- |

Tesla опубликовала новые фотографии разработанного ею суперкомпьютера, который будет выполнять функции автопилота, что позволит обеспечить полную автономность вождения.

В настоящее время компания дорабатывает суперкомпьютер, используя его для обучения нейронных сетей, применяемых для обработки больших объемов 4D-данных, которые поступают с бортовых видеокамер системы Vision автомобилей Tesla. Компания намерена через некоторое время отказаться от радаров: в мае она начала переход на систему, оснащенную только камерами и разработанную на базе технологий, применяемых на автомобилях Model 3 и Model Y. Руководство Tesla планирует, что искусственный интеллект сможет через некоторое время осуществлять автономное управление автомобилем, сделав его более безопасным по сравнению с машиной, которую ведет человек.

Кроме того, по нашему мнению, компания значительно приблизила коммерческий успех проекта Dojo, в рамках которого создается самый мощный суперкомпьютер за всю историю. Его производительность, как заявил Илон Маск еще в 2019 году, должна составить один квинтиллион операций с плавающей запятой в секунду, или 1000 петафлопс. Программа Dojo потенциально может предоставляться в качестве коммерческого сервиса для других компаний. Данная разработка представляет интерес для корпораций, которым необходимо проводить обучение нейронной сети. Таким образом, может появиться новое направление бизнеса Tesla, поскольку конкуренция среди производителей суперкомпьютеров пока достаточно низка.

ИК «Фридом Финанс»

В случае преодоления сопротивления в районе $630 за акцию котировки начнут движение к целевому уровню в $760.

В настоящее время компания дорабатывает суперкомпьютер, используя его для обучения нейронных сетей, применяемых для обработки больших объемов 4D-данных, которые поступают с бортовых видеокамер системы Vision автомобилей Tesla. Компания намерена через некоторое время отказаться от радаров: в мае она начала переход на систему, оснащенную только камерами и разработанную на базе технологий, применяемых на автомобилях Model 3 и Model Y. Руководство Tesla планирует, что искусственный интеллект сможет через некоторое время осуществлять автономное управление автомобилем, сделав его более безопасным по сравнению с машиной, которую ведет человек.

Кроме того, по нашему мнению, компания значительно приблизила коммерческий успех проекта Dojo, в рамках которого создается самый мощный суперкомпьютер за всю историю. Его производительность, как заявил Илон Маск еще в 2019 году, должна составить один квинтиллион операций с плавающей запятой в секунду, или 1000 петафлопс. Программа Dojo потенциально может предоставляться в качестве коммерческого сервиса для других компаний. Данная разработка представляет интерес для корпораций, которым необходимо проводить обучение нейронной сети. Таким образом, может появиться новое направление бизнеса Tesla, поскольку конкуренция среди производителей суперкомпьютеров пока достаточно низка.

Текущее оснащение автомобилей Tesla не делает автомобиль полностью автономным: водители все еще должны следить за дорогой и быть готовыми взять управление на себя в любой момент. Новые разработки позволят полностью решить этот вопрос в ближайшие годы. Презентация суперкомпьютера повысит привлекательность бумаг Tesla.Миронюк Евгений

ИК «Фридом Финанс»

В случае преодоления сопротивления в районе $630 за акцию котировки начнут движение к целевому уровню в $760.

Новости рынков |Приобретение доли в РусГидро несет краткосрочный негатив для котировок Русала - Велес Капитал

- 22 июня 2021, 22:05

- |

«РУСАЛ» приобрел долю в энергетической госкомпании «РусГидро».

ИК «Велес Капитал»

Параметры. «РУСАЛ» купил 4,35% в Русгидро у ВСМПО-Ависма за 17,4 млрд руб. (около 240 млн долл.) в апреле 2021 г. с 11%-й премией к рыночной цене. «РУСАЛ»заявил, что инвестиции в «РусГидро» носят портфельный характер и направлены на получение выгоды от роста котировок и дивидендов. Согласно нашей оценке, затраты на покупку доли в «РусГидро» обойдутся «РУСАЛу»почти в четверть ожидаемого FCFF за 2021 г. Однако если учесть дивиденды Норникеля и средства от участия в выкупе акций, расходы на приобретение не представляются столь значительными (на уровне 8% денежного потока «РУСАЛа» за 2021 г.).

Цели. Истинные цели покупки «РУСАЛом» пакета «РусГидро» остаются неясны, однако можно выделить три наиболее вероятные версии:

Официальная. Приобретение доли в «РусГидро» направлено на трансформацию «РУСАЛа» в алюминиевую компанию с целым набором стратегических портфельных инвестиций. Сейчас «РУСАЛ» владеет неконтролирующим пакетом в Норникеле (около 25,1% после погашения акций) и «РусГидро» (4,35%), а с 2022 г. к набору вложений добавится 14%-я доля в Быстринском ГОКе. Теперь помимо дивидендов «Норникеля» «РУСАЛ»будет получать выплаты от «РусГидро». По итогам 2020 г. «РусГдиро» выплатит дивиденд в размере 0,053 руб. на акцию, что во 2-м полугодии 2021 г. принесет «РУСАЛу» около 14 млн долл. Согласно консенсус-прогнозу Bloomberg, в 2021-2022 г. ежегодные выплаты Русгдиро превысят 0,06 руб. на акцию (около 16 млн долл. на долю «РУСАЛа»).

ВТБ. Среди крупных акционеров «РусГидро» можно выделить РФ (62%) и ВТБ (13%). Не исключено, что «РУСАЛ»не остановится на текущем уровне владения и в будущем выкупит пакет ВТБ, что сделает компанию вторым по значимости акционером компании. Банк приобрел акции «РусГидро» в 2017 г. с целью последующей перепродажи стратегическому инвестору. Цена покупки составила 1 руб. за акцию, поэтому при значении котировок выше данного уровня ВТБ готов рассмотреть варианты продажи. Таким образом, банк реализует свой пакет минимум за 800 млн долл. Данный объем средств является значимым для «РУСАЛ», однако при желании компания потянет такие траты. Наращивание пакета в «РусГидро» видится логичным с точки зрения как инвестиций в «зеленую» электрогенерацию, так и полной консолидации БЭМО.

БЭМО. Богучанское энерго-металлургическое объединение (БЭМО) является совместным проектом «РУСАЛа» и «РусГидро», в котором сторонам принадлежит по 50%. БЭМО объединяет Богучанский алюминиевый завод (300 тыс. т алюминия) и Богучанскую гидроэлектростанцию (3 000 МВт электроэнергии). Ранее партнеры допускали разделение БЭМО по профилю: «РУСАЛ» получал алюминиевый завод с доплатой, а «РусГидро» – электростанцию. Вполне вероятно, что после наращивания доли в «РусГидро» «РУСАЛ» обменяет пакет на активы БЭМО, что позволит компании консолидировать показатели проекта. По итогам 2020 г. выручка БЭМО составила 728 млн долл. (почти 10% выручки «РУСАЛ»), чистый долг – около 1,5 млрд долл. Консолидация БЭМО позволит «РУСАЛу» существенно нарастить показатели, однако приведет к еще более значительному росту долговой нагрузки.

На наш взгляд, событие несет краткосрочный негатив для котировок «РУСАЛа», так как в период получения сверхдоходов от высоких цен на алюминий рынок ожидал от закредитованной компании гашения долга или выплаты дивидендов, а не M&A активности. С другой стороны, сумма сделки не является столь значимой для денежного потока «РУСАЛа», а инвестиции в гидрогенерацию гармонично вписываются в будущий контур «зеленой» Al+. Мы подтверждаем целевую цену для акций «РУСАЛа» на уровне 72,3 руб. с рекомендацией «Покупать».Сучков Василий

ИК «Велес Капитал»

Параметры. «РУСАЛ» купил 4,35% в Русгидро у ВСМПО-Ависма за 17,4 млрд руб. (около 240 млн долл.) в апреле 2021 г. с 11%-й премией к рыночной цене. «РУСАЛ»заявил, что инвестиции в «РусГидро» носят портфельный характер и направлены на получение выгоды от роста котировок и дивидендов. Согласно нашей оценке, затраты на покупку доли в «РусГидро» обойдутся «РУСАЛу»почти в четверть ожидаемого FCFF за 2021 г. Однако если учесть дивиденды Норникеля и средства от участия в выкупе акций, расходы на приобретение не представляются столь значительными (на уровне 8% денежного потока «РУСАЛа» за 2021 г.).

Цели. Истинные цели покупки «РУСАЛом» пакета «РусГидро» остаются неясны, однако можно выделить три наиболее вероятные версии:

Официальная. Приобретение доли в «РусГидро» направлено на трансформацию «РУСАЛа» в алюминиевую компанию с целым набором стратегических портфельных инвестиций. Сейчас «РУСАЛ» владеет неконтролирующим пакетом в Норникеле (около 25,1% после погашения акций) и «РусГидро» (4,35%), а с 2022 г. к набору вложений добавится 14%-я доля в Быстринском ГОКе. Теперь помимо дивидендов «Норникеля» «РУСАЛ»будет получать выплаты от «РусГидро». По итогам 2020 г. «РусГдиро» выплатит дивиденд в размере 0,053 руб. на акцию, что во 2-м полугодии 2021 г. принесет «РУСАЛу» около 14 млн долл. Согласно консенсус-прогнозу Bloomberg, в 2021-2022 г. ежегодные выплаты Русгдиро превысят 0,06 руб. на акцию (около 16 млн долл. на долю «РУСАЛа»).

ВТБ. Среди крупных акционеров «РусГидро» можно выделить РФ (62%) и ВТБ (13%). Не исключено, что «РУСАЛ»не остановится на текущем уровне владения и в будущем выкупит пакет ВТБ, что сделает компанию вторым по значимости акционером компании. Банк приобрел акции «РусГидро» в 2017 г. с целью последующей перепродажи стратегическому инвестору. Цена покупки составила 1 руб. за акцию, поэтому при значении котировок выше данного уровня ВТБ готов рассмотреть варианты продажи. Таким образом, банк реализует свой пакет минимум за 800 млн долл. Данный объем средств является значимым для «РУСАЛ», однако при желании компания потянет такие траты. Наращивание пакета в «РусГидро» видится логичным с точки зрения как инвестиций в «зеленую» электрогенерацию, так и полной консолидации БЭМО.

БЭМО. Богучанское энерго-металлургическое объединение (БЭМО) является совместным проектом «РУСАЛа» и «РусГидро», в котором сторонам принадлежит по 50%. БЭМО объединяет Богучанский алюминиевый завод (300 тыс. т алюминия) и Богучанскую гидроэлектростанцию (3 000 МВт электроэнергии). Ранее партнеры допускали разделение БЭМО по профилю: «РУСАЛ» получал алюминиевый завод с доплатой, а «РусГидро» – электростанцию. Вполне вероятно, что после наращивания доли в «РусГидро» «РУСАЛ» обменяет пакет на активы БЭМО, что позволит компании консолидировать показатели проекта. По итогам 2020 г. выручка БЭМО составила 728 млн долл. (почти 10% выручки «РУСАЛ»), чистый долг – около 1,5 млрд долл. Консолидация БЭМО позволит «РУСАЛу» существенно нарастить показатели, однако приведет к еще более значительному росту долговой нагрузки.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс