Блог им. sky999 |Кто там переживал что у нас нет QE?

- 18 ноября 2024, 21:30

- |

С 25 ноября ЦБ начнет выдавать банкам рублевые кредиты, чтобы те покупали государственные облигации Минфина, которыми тот покрывает дефицит казны.

Операции рублевого репо на срок 1 месяц будут проходить раз в неделю до начала марта, сообщила в понедельник пресс-служба регулятора. В качестве залога ЦБ будет принимать исключительно государственные долговые бумаги — облигации федерального займа (ОФЗ), либо бонды регионов. Банки смогут покупать их, закладывать в ЦБ, получать рубли и снова приобретать госдолг.

The Moscow Times©

Еще +2 трлн рублевой массы в экономику через бюджет. И для абсорбирования излишков денежной массы очередные повышения ставки от ЦБ до 25+ %.

- комментировать

- 6.2К | ★5

- Комментарии ( 58 )

Блог им. sky999 |Роснано решило пуститься во все тяжкие

- 15 декабря 2021, 00:48

- |

«Роснано» предложило банкам в досудебном порядке признать недействительными договоры о кредитах под госгарантии почти на 55 млрд руб., узнал РБК. Госкомпанию не устраивает, что банки брали с нее высокие проценты, не неся рисков

Подробнее на РБК:

www.rbc.ru/finances/15/12/2021/61b874659a7947a932a40065

Нормально? Сгорел сарай — гори и хата, думаю такими темпами от нашего корпоративного долгового рынка скоро камня на камне не останется…

Блог им. sky999 |Внимание, начало монетизации госдолга (регионов)

- 21 апреля 2021, 13:15

- |

«Надо помочь регионам с высоким уровнем коммерческой задолженности. Предлагаю — весь объем коммерческой задолженности регионов, превышающий 25 процентов его собственных доходов, будет замещен бюджетными кредитами со сроком погашения до 2029 года. Предлагаю провести реструктуризацию тех бюджетных кредитов, которые были предоставлены регионам в прошлом году для реализации мер по борьбе с эпидемией. Срок погашения таких кредитов истекает через 2 месяца, 1 июля. Предлагаю пролонгировать их также до 2029 года».Собственно, что и требовалось доказать. И пути назад уже не будет (так же как и у ФРС), но только в отличие от США последствия для рубля могут быть очень тяжелые (вкупе с санкциями и тающей валютной выручкой экспортеров).

www.rbc.ru/textonlines/21/04/2021/607fd68c9a7947821a78de53?from=from_main_2

Блог им. sky999 |Ситуация на денежном рынке США может привести к стагнации фондового рынка в ближайшие несколько лет

- 06 апреля 2020, 16:44

- |

В рамках запущенной программы фискального стимулирования Соединенным Штатам в ближайшее время придется занять на долговых рынках достаточно большую сумму денег. При этом текущая ситуация, благодаря разогретой вокруг пандемии Covid–19 истерии, вполне благоприятствует этому начинанию.

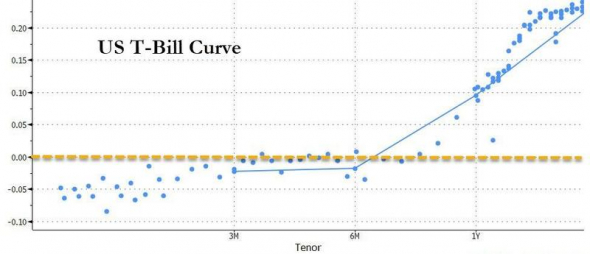

Так, на прошедшей неделе ставки по краткосрочным долговым обязательствам правительства США уходили в отрицательную зону на ажиотажном спросе со стороны инвесторов:

(Ставки по краткосрочным долговым обязательствам правительства США уходили в отрицательную зону на ажиотажном спросе со стороны инвесторов.)

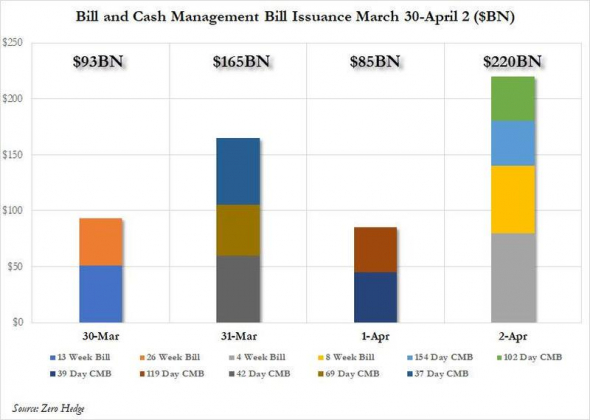

Для стабилизации рынка Казначейство дополнительно разместило краткосрочных обязательств общей стоимостью $563 млрд на торгах с 30 марта по 2 апреля:

( Читать дальше )

Блог им. sky999 |О ситуации на рынках

- 30 марта 2020, 11:27

- |

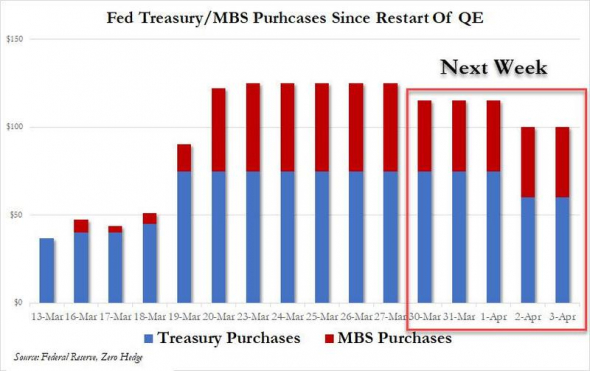

Главная новость недели — после утверждения в Конгрессе и Сенате, законопроект о выделении $2 трлн на помощь экономике США был наконец подписан президентом Трампом. Реакция Пауэлла последовала незамедлительно, ФРС сократит масштаб «QEternity» (бесконечного QE) на $25 млрд в день, начиная с 1 апреля:

(ФРС сократит масштаб «QEternity» на $25 млрд в день, начиная с 1 апреля.)

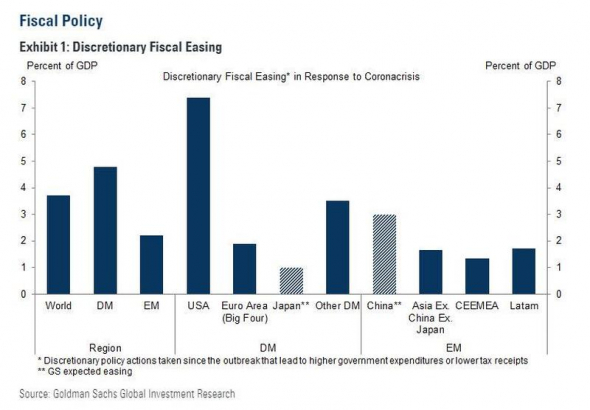

По величине предоставляемого реальному сектору бюджетного стимулирования США уверенно занимают первое место в общемировом зачете:

( Читать дальше )

Новости рынков |Долговой рынок в огне

- 08 марта 2020, 17:34

- |

Эпидемия коронавируса оказала значительное воздействие на финансовые рынки. Фондовые биржи первыми приняли этот удар, однако паника довольно быстро охватила и долговой рынок.

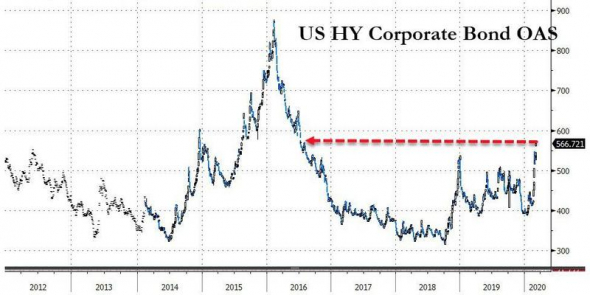

Значительное давление испытывает рынок корпоративного долга, доходности выросли не только по мусорным облигациям:

(Доходности по высокорисковым корпоративным облигациям значительно выросли на фоне паники из-за коронавируса.)

Но и по бумагам с инвестиционным рейтингом:

( Читать дальше )

Блог им. sky999 |Корпоративный долг в США — слабое звено с которого начнется кризис?

- 25 августа 2019, 19:59

- |

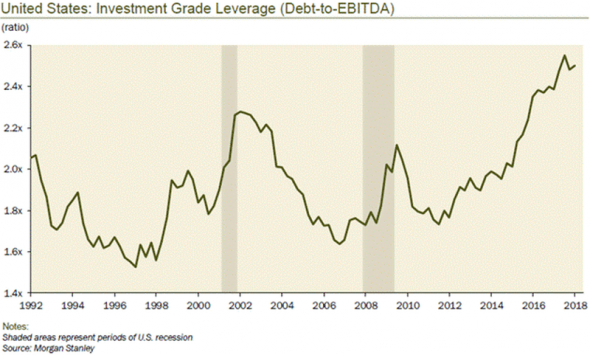

На ZeroHedge выложили хорошую публикацию, описывающую ключевую проблему компаний в США с инвестиционным рейтингом (BBB и выше). Она заключается в значительном росте долговой нагрузки и росте объемов выпуска облигаций с минимальным рейтингом.

Так, соотношение величины долга к EBITDA (объём прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации) находится на экстремально высоких уровнях в сравнении с моментом перед предыдущим кризисом:

(Закредитованность американских компаний с инвестиционным рейтингом находится на экстремальном уровне)

Компании активно наращивали долг в процессе выкупа своих акций с рынка, о чем писал ранее. Сейчас этот механизм перераспределения ликвидности от крупнейших ЦБ мира трещит по швам.

( Читать дальше )

Блог им. sky999 |Мировая экономика тонет в отрицательных ставках

- 20 июня 2019, 00:30

- |

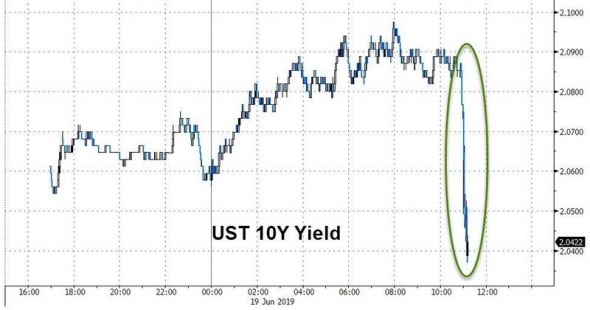

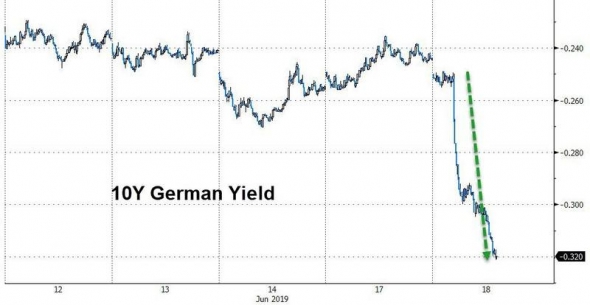

Немного последней аналитики с ZeroHedge и моих рассуждений. После прошедшего заседания ФРС c заметными изменениями в дорожной карте в сторону смягчения (однако Фед не поменял прогноз по ставкам на этот год) и намеков от Драги на скорый запуск очередного QE (после чего Трамп начал бушевать в твиттере) доходность гособлигаций на долговых рынках уверенно пошла вниз:

(Доходность 10-летних трежерис снизилась после заседания ФРС в июне)

Аналогичные процессы происходят и на немецких бундах:

( Читать дальше )

Блог им. sky999 |«Умные деньги» уходят с фондовых рынков

- 03 июня 2019, 23:44

- |

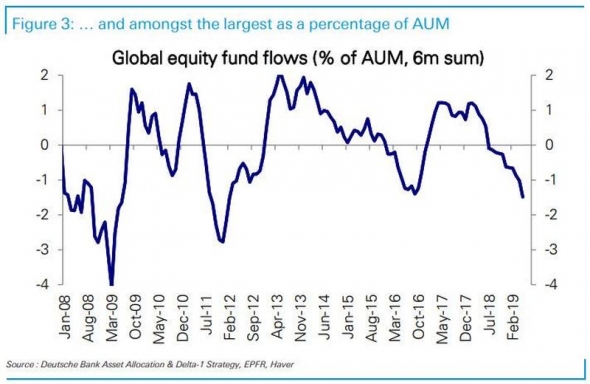

На ZeroHedge выложили обзор от Deutsche Bank с информацией о денежных потоках в акционерные и облигационные фонды. Картина выходит достаточно впечатляющая, отток средств инвесторов из фондов акций за последние шесть месяцев находится на максимумах с момента европейского долгового кризиса 2010–2012 годов:

(Денежные потоки в фонды акций в % от средств под управлением, суммарное значение за последние 6 месяцев)

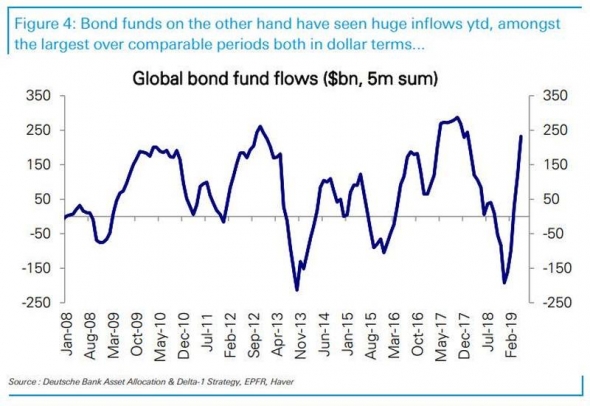

В абсолютном значении отток за последние полгода составил $237 млрд. Куда уходят эти деньги? Правильный ответ — в облигационные фонды и фонды денежного рынка (вкладывают в краткосрочные долговые обязательства, например в казначейские обязательства США):

( Читать дальше )

Блог им. sky999 |Пирамида начинает рассыпаться?

- 21 декабря 2018, 00:08

- |

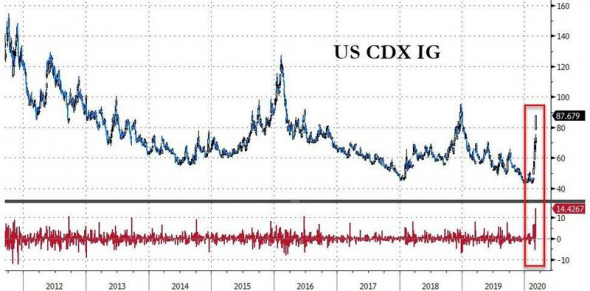

Свежая статистика по фондовому рынку США с ZeroHedge после заседания ФРС в четверг. Небольшой комментарий по самому событию — Пауэлл предсказуемо поднял ставку, однако дал достаточно жесткий комментарий, который не смог воодушевить рынки (ожидавших совсем не сентенций о двух повышениях ставки вместо трех). Таким образом, общее давление на рынок неумолимо растет. Все это происходит на фоне роста индекса кредитного риска облигаций с инвестиционным уровнем (а значит растет стоимость фондирования корпораций) и снижения объема байбеков на американском рынке до минимумов 2017 года (финансирование байбеков во-многом осуществлялось за счет корпоративных займов на открытом рынке):

(Индекс байбеков на фондовом рынке США (зеленая линия) и кредитный риск облигаций с инвестиционным уровнем (инвертированная динамика, красная линия))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс