Блог им. sky999

О ситуации на рынках

- 30 марта 2020, 11:27

- |

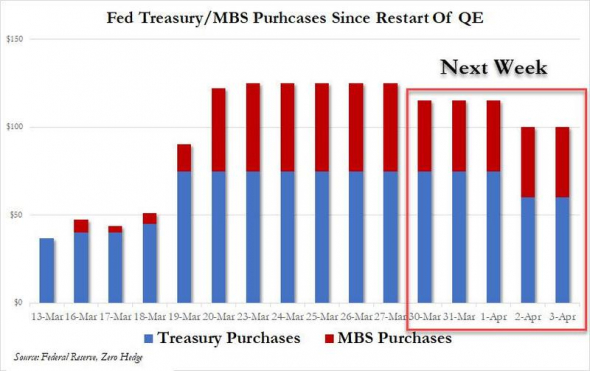

Главная новость недели — после утверждения в Конгрессе и Сенате, законопроект о выделении $2 трлн на помощь экономике США был наконец подписан президентом Трампом. Реакция Пауэлла последовала незамедлительно, ФРС сократит масштаб «QEternity» (бесконечного QE) на $25 млрд в день, начиная с 1 апреля:

(ФРС сократит масштаб «QEternity» на $25 млрд в день, начиная с 1 апреля.)

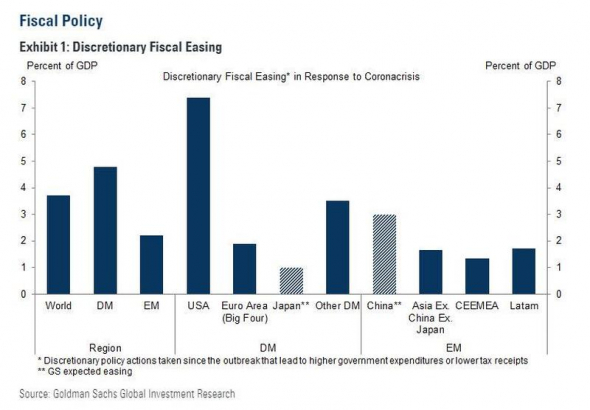

По величине предоставляемого реальному сектору бюджетного стимулирования США уверенно занимают первое место в общемировом зачете:

(По величине предоставляемого бюджетного стимулирования в ответ на пандемию COVID–19 США уверенно занимают первое место в мире, выделяемые средства указаны в % от ВВП.)

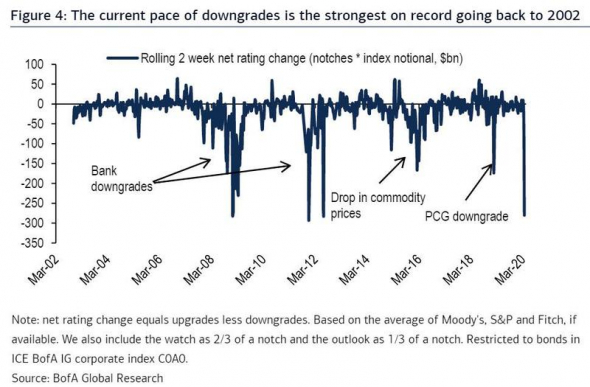

С другой стороны, рейтинговые агентства начали снижать рейтинги коммерческих облигаций максимальным темпом за всю историю наблюдений:

(Рейтинговые агентства снижают рейтинги коммерческих облигаций максимальным темпом за всю историю наблюдений, на графике приведен объем затронутого снижением долга в млдр. долл.)

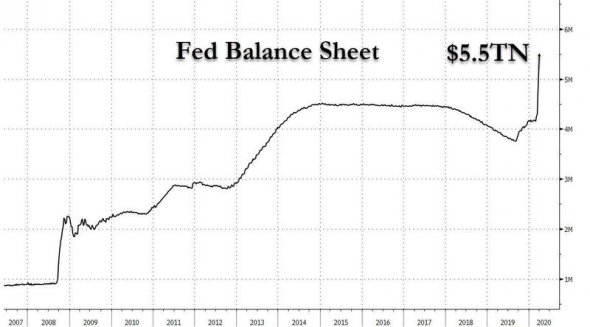

Поэтому, несмотря на рекордное увеличение баланса ФРС, которое мы наблюдали в последнюю неделю:

(Баланс ФРС достиг рекордного значения в $5,5 трлн после запуска «QEternity».)

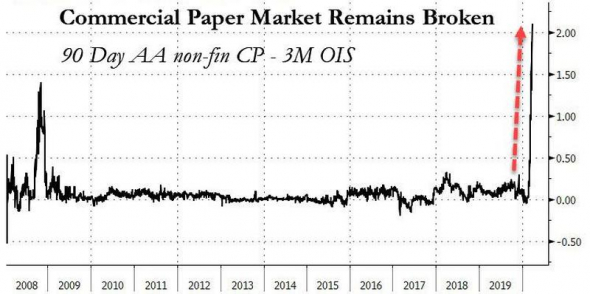

Спред между трехмесячными коммерческими облигациями нефинансового сектора и трехмесячным фьючерсом на индексный своп овернайт находится на максимальных значениях за всю историю наблюдений:

(Спред между трехмесячными коммерческими облигациями нефинансового сектора и свопом овернайт находится на максимальных значениях за всю историю наблюдений.)

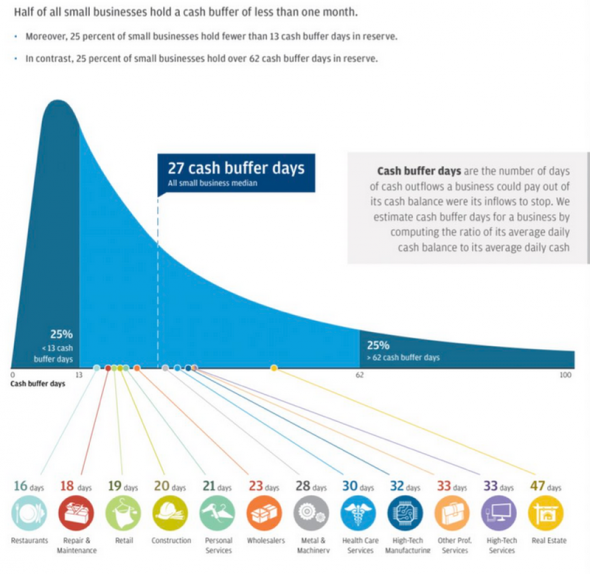

Также стоит учесть, что только половина малых предприятий в США имеет достаточный запас наличности, чтобы продержаться «на карантине» хотя бы 27 дней:

(Только половина малых предприятий в США имеет достаточный запас наличности, чтобы продержаться «на карантине» 27 дней.)

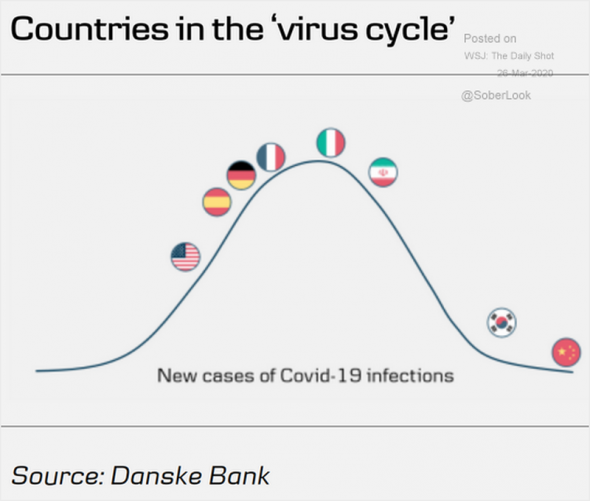

При этом Штаты все еще находятся в начальной стадии инфекционного цикла COVID–19:

(США находятся в начальной стадии инфекционного цикла COVID–19.)

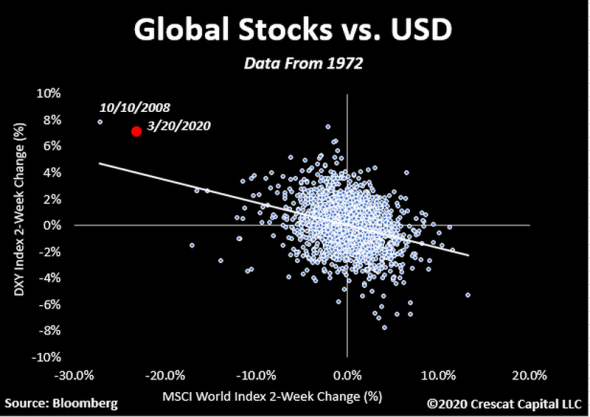

Как могут развиваться дальнейшие события на финансовых рынках? Для ответа на этот вопрос предлагаю рассмотреть корреляцию между динамикой индекса доллара и глобального фондового индекса MSCI World:

(Корреляция между 2–недельными изменениями индекса доллара и глобального фондового индекса MSCI World, данные с 1972 года.)

Из этой диаграммы хорошо видно наше текущее положение. Напомню также, что предыдущее скачкообразное изменение баланса ФРС происходило с октября по декабрь 2008 года (смотри график выше). Таким образом, даты «10/10/2008» и «20/3/2020» оказываются весьма сильно взаимосвязаны.

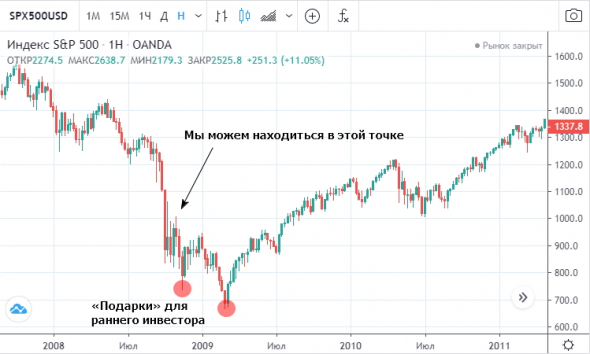

Как вели себя фондовые индексы США в указанное время? Смотрим исторические данные:

(Поведение фондового рынка США в разгар «Великой рецессии» 2008–2009 года.)

Обойдясь без «прелюдии», которая длилась в течение первых трех кварталов 2008 года, мы сразу перешли к острой стадии, начавшейся в октябре. После нее нас ждал отскок и еще два дна для ранних инвесторов «в подарок». С учетом текущего положения США в «вирусном цикле» COVID–19, в этом году нас может ждать аналогичный сценарий.

Напомню также, что окончательный разворот рынка в 2008 году произошел только через четыре месяца от указанной точки. В пересчете на текущую дату это соответствует временному интервалу с августа по сентябрь и неплохо укладывается в «вирусный цикл» (окончательное угасание эпидемии к июню и дальнейшее разгребание последствий в течение лета). Будьте бдительны!

_____

мой блог/яндекс–дзен/телеграм

теги блога Дмитрий Ворожцов

- Brent

- btc

- EPS

- ETF

- NASDAQ

- PMI

- QE

- S&P500

- S&P500 фьючерс

- tesla

- usd

- USDRUB

- vix

- акции

- банки

- биткоин

- Биткойн

- Ближний Восток

- быки

- бюджет

- бюджетный дефицит

- ввп

- волатильность

- выборы

- геополитика

- госдолг

- Девальвация

- дно рынка

- долг

- долговой рынок

- доллар

- ЕС

- ЕЦБ

- занятость

- золото

- инвестиции

- инвесторы

- индекс доллара

- инсайд

- инфляция

- капитализация

- Китай

- коронавирус

- корпоративный долг

- коррекция

- кредитование

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макроэкономика

- Медведи

- Минфин

- мировая экономика

- мировой кризис

- ммвб

- монетарная политика

- Нефть

- Нефтяные войны

- обзор рынка

- Облигации

- общество

- опек+

- опционы

- отрицательные ставки

- отчет

- офз

- оффтоп

- Пауэлл

- потребительские доходы

- прогноз

- промышленное производство

- пузырь

- Путин

- разворот

- реальные доходы

- рецессия

- Россия

- рост рынка

- рубль

- санкции

- Саудовская Аравия

- сланцевая добыча

- Ставки

- статистика

- сша

- торговля

- Трамп

- трежерис

- Украина

- фондовый рынок

- фондовый рынок

- ФРС

- фРТС

- ФЬЮЧЕРСЫ

- ЦБ

- ЦБ РФ

- экономика

- экспорт

- юмор

2001 и 2008 гг. безработица (EIA/STEO_XRUNR_M) и SPX500;

2001 и 2008 гг. 30д ставка фед. фондов(ZQ) и SPX500;

2008 г индекс корпоративных облигаций (LQD) и SPX500 аналог. 2014 г. индекс гос.(RGBI) или корп. облиг. и RTS.