Блог им. sky999

Корпоративный долг в США — слабое звено с которого начнется кризис?

- 25 августа 2019, 19:59

- |

На ZeroHedge выложили хорошую публикацию, описывающую ключевую проблему компаний в США с инвестиционным рейтингом (BBB и выше). Она заключается в значительном росте долговой нагрузки и росте объемов выпуска облигаций с минимальным рейтингом.

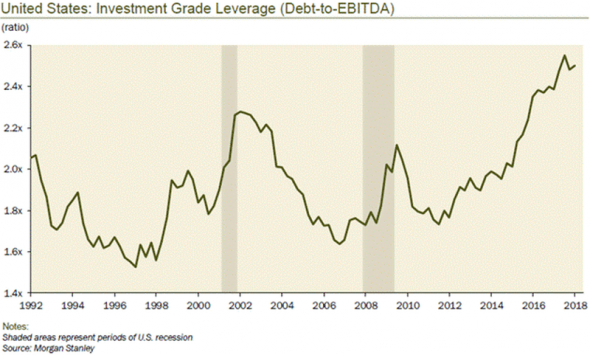

Так, соотношение величины долга к EBITDA (объём прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации) находится на экстремально высоких уровнях в сравнении с моментом перед предыдущим кризисом:

(Закредитованность американских компаний с инвестиционным рейтингом находится на экстремальном уровне)

Компании активно наращивали долг в процессе выкупа своих акций с рынка, о чем писал ранее. Сейчас этот механизм перераспределения ликвидности от крупнейших ЦБ мира трещит по швам.

Аналогичная ситуация и с объемом долга компаний с минимальным инвестиционным рейтингом. Доля таких облигаций от общего объема корпоративных облигаций с инвестиционным рейтингом достигла впечатляющих 50%:

(Доля облигаций с минимальным инвестиционным рейтингом от общего объема рынка корпоративных облигаций с инвест. рейтингом находится на максимальных уровнях за десятилетие)

Общая стоимость таких бумаг, находящихся в зоне риска, достигает $4 трлн. Надо ли говорить, что проблемы в экономике (читай торговые войны Трампа) способны легко запустить цепной механизм снижения их рейтинга ниже инвестиционного уровня и последующих массовых распродаж со стороны различных фондов? При этом рынок может испытать чудовищные флеш-креши на таких распродажах.

В настоящий момент ситуация в экономике США не внушает оптимизма. Индексы промышленного производства падают на протяжении всего года:

(Индексы промышленного производства в США падают на протяжении последнего года)

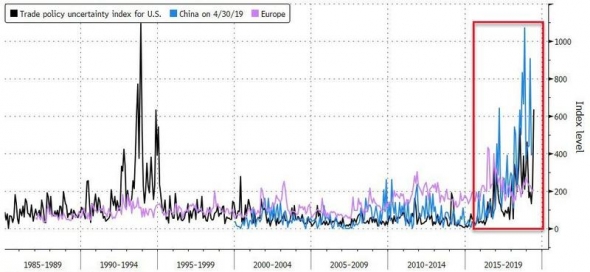

Индекс неопределенности торговой политики Штатов от Bloomberg находится на максимумах с начала 1990-х (ратификация соглашения NAFTA, ныне пересмотренного Трампом):

(Индекс неопределенности торговой политики США (черная линия) находится на максимумах со времени ратификации соглашения NAFTA)

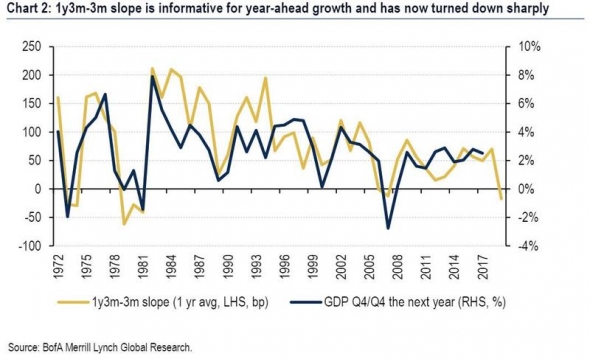

Стоит обратить внимание и на динамику разницы ставок между годовыми форвардными контрактами на 3-месячные облигации правительства США и их базисным активом (собственно 3-месячные облигации). Она уверенно ушла в отрицательную зону (участники рынка ожидают снижения ставок в будущем), что ранее со 100% вероятностью предсказывало снижение ВВП через четыре квартала:

(Разница ставок между годовыми форвардными контрактами на 3-месячные облигации правительства США и их базисным активом (желтая линия) и динамика ВВП США в четвертом квартале следующего года)

Похоже, что финансовые рынки медленно, но верно закипают. Скоро этот вулкан может взорваться…

_____

мой блог/яндекс-дзен

теги блога Дмитрий Ворожцов

- Brent

- btc

- EPS

- ETF

- NASDAQ

- PMI

- QE

- S&P500

- S&P500 фьючерс

- tesla

- usd

- USDRUB

- vix

- акции

- банки

- биткоин

- Биткойн

- Ближний Восток

- быки

- бюджет

- бюджетный дефицит

- ввп

- волатильность

- выборы

- геополитика

- госдолг

- Девальвация

- дно рынка

- долг

- долговой рынок

- доллар

- ЕС

- ЕЦБ

- занятость

- золото

- инвестиции

- инвесторы

- индекс доллара

- инсайд

- инфляция

- капитализация

- Китай

- коронавирус

- корпоративный долг

- коррекция

- кредитование

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макроэкономика

- Медведи

- Минфин

- мировая экономика

- мировой кризис

- ммвб

- монетарная политика

- Нефть

- Нефтяные войны

- обзор рынка

- Облигации

- общество

- опек+

- опционы

- отрицательные ставки

- отчет

- офз

- оффтоп

- Пауэлл

- потребительские доходы

- прогноз

- промышленное производство

- пузырь

- Путин

- разворот

- реальные доходы

- рецессия

- Россия

- рост рынка

- рубль

- санкции

- Саудовская Аравия

- сланцевая добыча

- Ставки

- статистика

- сша

- торговля

- Трамп

- трежерис

- Украина

- фондовый рынок

- фондовый рынок

- ФРС

- фРТС

- ФЬЮЧЕРСЫ

- ЦБ

- ЦБ РФ

- экономика

- экспорт

- юмор