корпоративный долг

На рынке корпоративного долга ожидается дефицит ликвидности: объем предложения облигаций со стороны бизнеса превысит спрос инвесторов — Ведомости

- 29 февраля 2024, 18:59

- |

Альтернативную оценку приводит старший аналитик УК «РСХБ управление активами» Павел Паевский – дефицит доступной ликвидности не превысит 500 млрд руб. Более низкая оценка ожидаемого им дефицита связана с высокими ставками в экономике, так как эмитентам невыгодно размещаться по таким ставкам, пояснил Паевский.

www.vedomosti.ru/investments/articles/2024/02/29/1022876-na-rinke-korporativnogo-dolga-ozhidaetsya-defitsit-likvidnosti

- комментировать

- Комментарии ( 0 )

Текущее инвестирование в облигации противоречит обычному сценарию

- 09 сентября 2023, 17:06

- |

Как правило, деньги сегодня стоят больше, чем деньги в будушем. В нормальных условиях этот основной принцип приводит к увеличению доходности, получаемой инвестором от самых коротких сроков погашения до самых длинных, что отражает риск и издержки удержания долга в течение длительного времени — так называемую «премию за срок».

Но эта математика больше не применима после «инверсии кривой доходности». Короткие государственные облигации в настоящее время приносят больше процентов к погашению, чем длинные. Поскольку купоны по облигациям, выпущенным компаниями, включают так называемую «безрисковую ставку» доходности государственных облигаций с аналогичным сроком погашения, можно подумать, что эмитенты корпоративных облигаций наблюдают такую же инверсию. Но эффект не такой выраженный.

Кредитные спреды, которые представляют собой премию за риск, требуемую инвесторами для владения корпоративными, а не государственными облигациями, устанавливаются на основе оценки рынком воспринимаемого уровня риска эмитента. Как и доходность казначейских облигаций, они различаются в зависимости от срока погашения.

( Читать дальше )

Внешний долг России упал до исторического минимума в 15% от ВВП

- 21 июля 2023, 10:10

- |

ria.ru/20230721/vvp-1885399310.html

Корпоративный сектор США наращивает задолженность рекордными темпами

- 11 января 2022, 14:21

- |

👉 Компании ускоренно занимают перед повышением ставок центробанками. За неделю с начала года по 7 января компании мира выпустили корпоративных бондов на $101 млрд

👉 Главная причина — повышение ставок от ФРС. Компании пытаются взять как можно больше долгов по низким процентными ставкам

👉 Растут и заимствования в секторе «мусорных» облигаций, свидетельством чему недавний выпуск на $1 млрд задолжавшей уже $20 млрд круизной компании Royal Caribbean

Правильно сделал, выбрал корпоративные облигации, а не ОФЗ

- 05 августа 2021, 18:03

- |

(об таких движениях пишу у себя в телеграм-дненике (#облигации, если что))

в январе 2021 я продал часть долларов и купил облигаций (около 20% депо), в начале мая ещё 20% и в июле довёл долю обл до 57%.

главное: я изначально отказался от ОФЗ в пользу корпоративных облигаций (выбирал, что б с минимум гос участия и нормальный сектор). Список публиковал недавно отдельным постом. и вот: если моя нелюбовь к акциям КНР не принесла прибыль, то нелюбовь к государству принесла конкретную:

Я сравнил индексы ОФЗ (1-3 года) и корпоративных (1-3 года). спасибо Смарт-лаб за функционал

Выходит, моя ставка на корпоративные сэкономила мне с марта почти 2.5% на вложенный капитал!

( Читать дальше )

От карантина мировая экономика может упасть на 4.8%!

- 15 марта 2020, 23:13

- |

A global pandemic that lasted a year could trigger a “major global recession,” warned a 2008 report from the World Bank. If a pandemic were on the scale of the Hong Kong flu of 1968-69 in its transmissibility and severity, a yearlong outbreak could cause world GDP to fall 0.7 percent. If we get hit with something like the 1957 Asian flu, say goodbye to 2 percent of GDP. Something as bad as the 1918-19 Spanish flu would cut the world’s economic output by 4.8 percent and cost more than $3 trillion. “Generally speaking,” the report added, “developing countries would be hardest hit, because higher population densities and poverty accentuate the economic impacts.”

The majority of the economic losses would come not from sickness or death but from what the World Bank calls “efforts to avoid infection: reducing air travel … avoiding travel to infected destinations, and reducing consumption of services such as restaurant dining, tourism, mass transport, and nonessential retail shopping.”

На этом фоне смотрятся странно заявление министра финансов США, что коронавирус не повлияет на рост экономики. Примерно схожие заявления у его российских коллег. Ни те, ни другие не учитывают, что бюджеты обоих стран не досчитаются доходов.

( Читать дальше )

Долговой рынок в огне

- 08 марта 2020, 17:34

- |

Эпидемия коронавируса оказала значительное воздействие на финансовые рынки. Фондовые биржи первыми приняли этот удар, однако паника довольно быстро охватила и долговой рынок.

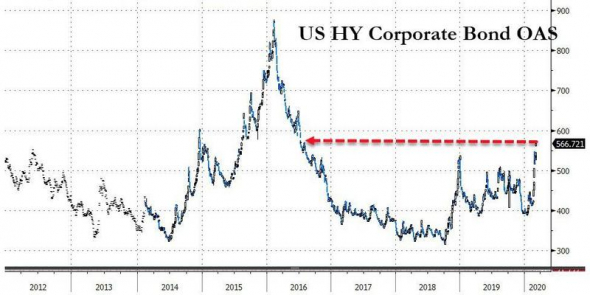

Значительное давление испытывает рынок корпоративного долга, доходности выросли не только по мусорным облигациям:

(Доходности по высокорисковым корпоративным облигациям значительно выросли на фоне паники из-за коронавируса.)

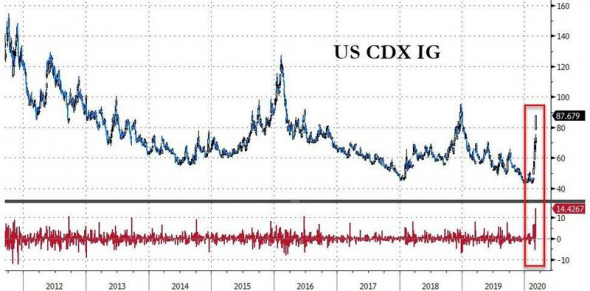

Но и по бумагам с инвестиционным рейтингом:

( Читать дальше )

Черный лебедь с рынка корпоративного долга

- 20 октября 2019, 10:53

- |

На фондовом рынке доступен такой интрумент - CDO (Collateralized debt obligations) - обеспеченные долговые обязательства. Вид производных ценных бумаг, в основе которых лежат долги частных лиц, компаний или государств. Принцип работы инструмента следующий: инвестиционный банк покупает долги или другие обязательства, собирает эти обязательства в пул, в котором смешивает «хорошие» долги с «плохими». За счет широкой диверсификации и присутствия в пуле «хороших» долгов эта структура получает инвестиционный кредитный рейтинг и продается инвестбанком на рынке. Полученные CDO с радостью раскупают инвестиционные и пенсионные фонды, потому что рейтинг инвестиционный, а доходность выше на 1,5-2% чем у отдельных бумаг с аналогичным рейтингом.

( Читать дальше )

Корпоративный долг в США — слабое звено с которого начнется кризис?

- 25 августа 2019, 19:59

- |

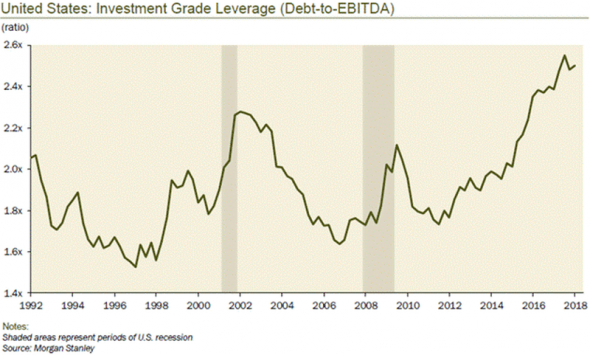

На ZeroHedge выложили хорошую публикацию, описывающую ключевую проблему компаний в США с инвестиционным рейтингом (BBB и выше). Она заключается в значительном росте долговой нагрузки и росте объемов выпуска облигаций с минимальным рейтингом.

Так, соотношение величины долга к EBITDA (объём прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации) находится на экстремально высоких уровнях в сравнении с моментом перед предыдущим кризисом:

(Закредитованность американских компаний с инвестиционным рейтингом находится на экстремальном уровне)

Компании активно наращивали долг в процессе выкупа своих акций с рынка, о чем писал ранее. Сейчас этот механизм перераспределения ликвидности от крупнейших ЦБ мира трещит по швам.

( Читать дальше )

Несколько слов о том, что на самом деле стоит за ралли на фондовом рынке США

- 19 августа 2019, 15:20

- |

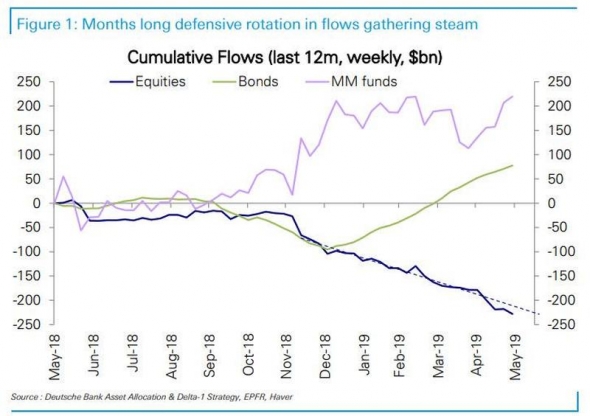

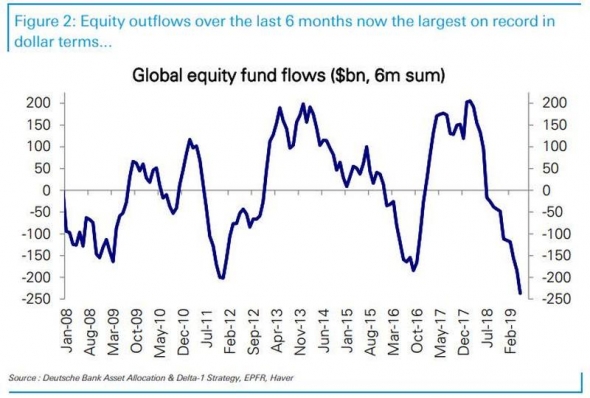

В июле на ZeroHedge опубликовали хорошую статью, посвященную феномену устойчивого роста фондового рынка Штатов на протяжении последнего времени. Он наблюдается на фоне оттока средств инвесторов с фондового рынка на долговой:

(Приток средств инвесторов на долговой (зеленая линия), фондовый (синяя линия) и денежный рынки (сиреневая линия), суммарное значение за 12 месяцев в млрд долл.)

За прошедшие полгода инвесторы вывели с фондового рынка США рекордную сумму средств за всю историю:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал