Блог им. point_31 |Сегежа - современная история роста

- 28 сентября 2021, 10:53

- |

Именно так называет себя компания, а тезис красуется на главной странице сайта. Да что говорить, я и сам в последних разборах был крайне позитивен в отношении компании. Пришло время разобрать результаты деятельности в первом полугодии и объективно взглянуть на бизнес.

А вы чего ждали? Целевых уровней и разбора акций компании? Сегежа — это не тот инструмент, который нужно разбирать Пульс`овскими методами. Жесткий фундаментал от ИнвестТемы… welcome.

Итак, компания продолжает поступательное развитие. Выручка за период выросла год к году на 37% до 42,7 млрд рублей. Улучшение рыночной конъюнктуры, увеличение экспорта по ключевым направлениям и рост цен на основную продукцию, дали толчок к наращиванию выручки. Причем этот, я бы сказал пинок, способен протащить бизнес компании по всему 2021 году.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Блог им. point_31 |Детский мир - курс на интернет

- 27 сентября 2021, 20:05

- |

Забытая многими инвесторами, АФК Системой и мной компания, снова возвращается на радары. После довольно глубокой просадки вновь становится интересной к покупке, ведь апсайды никуда не ушли. Ну разве что смена мажоритария меня не радует, но сегодня не об этом. Сегодня я хочу разобрать отчет и ближайшие перспективы ритейлера.

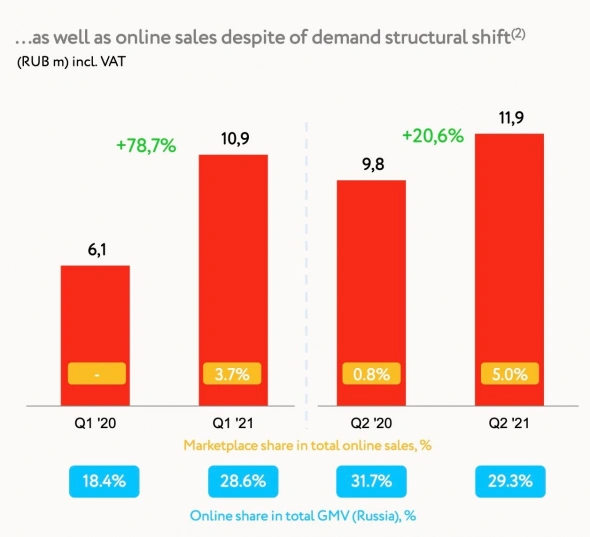

Выручка компании за первую половину 2021 года выросла на 22% до 73,1 млрд рублей, подтверждая статус растущей компании. Продажи по всей сети продолжают расти. Средний чек традиционно снижается, но ему на помощь приходят высокомаржинальные онлайн-продажи. Их доля в общей выручке уже составляет 29,3%, и постоянно растет.

Себестоимость продаж показала аналогичную с выручкой динамику, а вот операционные расходы растут чуть медленнее. За пол года +16% до 15,8 млрд рублей. В копилку уходит антикризисный, условно-безвозвратный займ от Сбербанка в сумме 1,3 млрд рублей. Финансовые расходы в виде процентов по кредитам снизились на 0,5 млрд. Как итог, чистая прибыль ритейлера выросла в 14 раз до 5,1 млрд рублей.

За отчетный период компании удалось снизить чистый долг на 5% до 23,7 млрд рублей, а NetDebt/скор. EBITDA составила 1,3x. Это позволяет продолжить курс на выплату высоких дивидендов. Смена мажоритария пока не дает о себе знать. За 2020 год акционеры получили 8,4% доходности, а за 2021 год приблизится к двузначным величинам.

В целом, компания продолжает развиваться, открывает магазины в России, Казахстане и Беларуси. Планирует наращивать долю онлайн продаж. Таргет до 2024 года нарастить их до 45% от выручки. Также заметна тенденция на открытие pick-up пунктов до 800+ точек к 2024 году.

Все это делает Детский мир не просто ритейлером, а хорошо сбалансированной компанией с высокой долей рынка, интернет-продажами и понятной дивидендной политикой. В моем портфеле акций компании пока нет. После продажи в 2020 году они вновь у меня на карандаше и я надеюсь, попадут в портфель вновь по более привлекательным ценам.

*Не является индивидуальной инвестиционной рекомендацией

Преодолел планку в 30 тысяч подписчиков в моем Telegram. Подписывайся и ты!

Блог им. point_31 |Юнипро и без продажи отличная идея

- 17 сентября 2021, 11:19

- |

Значимым событием прошлой недели стала новость о возможной продаже части активов Юнипро, немецкой компанией Uniper. Информация пока не подтверждена, но уже некоторое время муссируется в СМИ. А для нас, как действующих, так и потенциальных акционеров крайне важна.

В целом, деятельность Юнипро и ее угольные электростанции не могут совмещаться с ESG-тенденцией Европы, направленной на уменьшение углеродного следа и «зеленой» энергетикой в полный рост. Поэтому выход из активов Юнипро крайне логичен. Вопрос лишь в потенциальном покупателе и цене выхода.

Акции в моменте реагировали ростом, но это скорее шум рынка до тех пор, пока не выясняться подробности, но сегодня не об этом. Сегодня я хочу посмотреть на результаты первого полугодия и решить, есть ли кроме этой продажи драйверы роста.

Итак, 3-й энергоблок Березовский ГРЭС запущен. А это значит, что компания будет и далее получать платежи по программе ДПМ. Эффективность явно будет выше в будущие периоды. Да и с момента запуска в мае набежало немного дополнительной выручки. За первое полугодие удалось ее увеличить на 12% до 42,1 млрд рублей.

Операционные расходы выросли всего на 8,5%, что обеспечило высокую динамику чистой прибыли. За период она выросла на 23,2% до 8,5 млрд рублей. Это же гарантирует нам выплату дивидендов в рамках обещаний руководства на уровне 12 млрд рублей только за первое полугодие 2021 года, что соответствует 6,6% по текущим.

( Читать дальше )

Блог им. point_31 |Московская биржа - уникальный, но дорогой бизнес

- 16 сентября 2021, 11:31

- |

Мне всегда нравится разбирать уникальные бизнесы. Именно Московская биржа является наверное самым уникальным бизнесом на нашем рынке. Скоро этот сегмент разбавит Санкт-Петербургская биржа, которая готовит IPO, но пока работаем с тем, что есть. Сегодня обновим видение по компании в рамках отчета за первое полугодие.

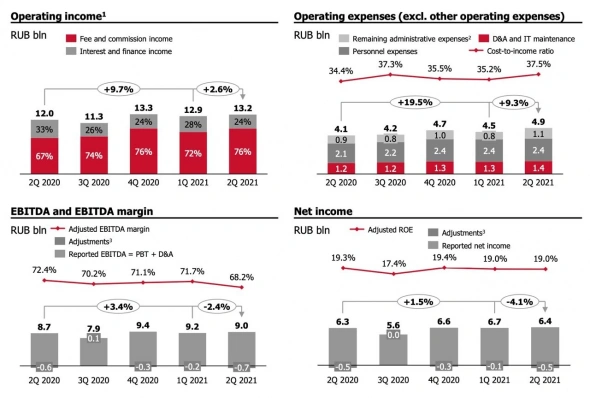

Итак, комиссионные доходы, как основной источник выручки вырос за период на 20,8% до 19,2 млрд рублей. Несмотря на высокую базу прошлого года, активность на всех рынках сохраняется. Особенно на денежном, срочном и рынке акций. Процентные доходы снижаются. Минус 16,5% и 6,6 млрд рублей. Основным драйвером служат по-прежнему низкие процентные ставки.

Операционные расходы продолжат расти. За полугодие составили 9,5 млрд рублей, что выше показателей 2020 года на 21,8%. Это полностью нивелировало рост доходов. Как итог, чистая прибыль компании составила 13,8 млрд рублей, прибавив всего 8,7% за полугодие.

( Читать дальше )

Блог им. point_31 |Лукойл - дивидендная интрига 2021 года

- 15 сентября 2021, 10:26

- |

Нефтегазовый сектор России вызывает много вопросов. Он не однозначен и ему часто предпочитают американских нефтяников. Но есть одна компания, которая даже скептиков заставляет задуматься. Это Лукойл — компания, которая занимает почетное место у меня в портфеле и первой срывается с языка, когда меня спрашивают, какую компанию можно купить на рынке. Нужно ли это делать сейчас, узнаете из статьи.

В начале пробежимся по отчету за первое полугодие 2021 года. Тут все ожидаемо, сильно. Выручка компании выросла на 53,8% до 4,1 трлн рублей. Само собой причиной такой динамики служит низкая база прошлого года и рост цен на нефть и продукты нефтепереработки. Доля экспорта в выручке на конец полугодия составляла 85%. Эффект в первом полугодии от курсов валют дал о себе знать.

Операционные расходы, за исключением приобретенной нефти и газа подросла в пределах 15%, что намекает на способность руководства справляться с возросшей нагрузкой. Убытка по курсовым разницам в отчетном периоде почти нет. Все это позволило заработать 348,4 млрд рублей чистой прибыли, против убытка годом ранее. Так как же Лукойл распорядится этой прибылью?

По дивидендной политике Лукойл направляет на дивиденды не менее 100% от скорректированного денежного потока. Скорректированный показатель считается, как чистые ДС минус капитальные затраты, уплаченные проценты, а также расходы на buyback и обязательства по аренде. Учитывается также влияние изменений валютных курсов.

( Читать дальше )

Блог им. point_31 |Русагро - логичный результат

- 08 сентября 2021, 11:16

- |

Друзья, на нашем рынке есть идеи, компании, которые я разбираю на регулярной основе и выводы примерно похожи. Это касается, к примеру, Русагро. Какой бы отчет я не разбирал, будь-то квартальный, либо годовой, я не уставал говорить о том, какая компания надежная и перспективная. Уже несколько лет я говорю об этом, удерживаю ее в портфеле и пожимаю плоды роста котировок.

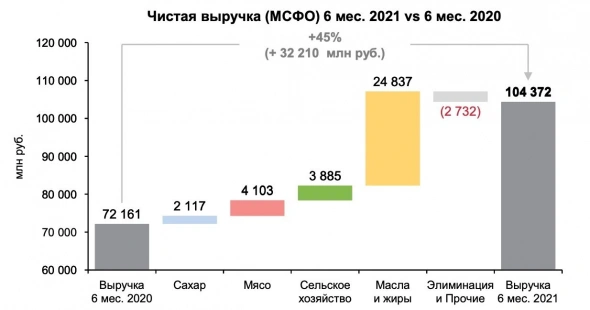

Мой базис остается прежний, Русагро — отличная инвест-идея даже в текущей фазе рынка, но давайте посмотрим на отчет за 6 месяцев 2021 года. Компании успешно завершила первое полугодие. Выручка за период выросла на 45% до 104,4 млрд рублей. Рост прослеживался по всем сегментам бизнеса без исключений. Максимальный рост в масложировом секторе +68%, минимальный в сахарном +15%.

Более детальная аналитика у меня в Telegram!

Улучшается конъюнктура рынка. Растут цены на продукцию, а также объемы реализации. Себестоимость продаж также выросла на 41%, что характерно для производственных компаний. Операционные расходы остались на уровне прошлого года, что дало чистой прибыли возможность удвоиться, ну почти. Она составила 17,6 млрд рублей, против 9,5 млрд годом ранее.

Добавляет позитива улучшение дивидендной стратегии компании. Уже за 2020 год инвесторы, в том числе и я, получили 10,1% доходности. И только за первое полугодие стоит рассчитывать на 5,6%. Явно заметен сдвиг руководства в сторону своих акционеров.

Итак, Русагро врывается в ряды дивидендных историй на российском рынке. Сократила долг за период на 2 млрд рублей и кратно растет в финансовых показателях. Тем логичнее выглядит рост котировок на 40% лишь с начала года. И даже при этом акции сохраняют потенциал к росту. Надеюсь компания и дальше не будет давать поводов для фиксации прибыли, коей накопилось уже более 60%.

*Не является индивидуальной инвестиционной рекомендацией

Блог им. point_31 |Яндекс - одной кубышки мало

- 07 сентября 2021, 10:37

- |

На рыке России не так много представителей IT компаний. Да и мейнстрим сейчас сместил вектор в сторону ВИЭ и энергетиков. С Mail мы уже разобрались в отдельной статье. А сегодня я хочу посмотреть на результаты Яндекса. Что-то мне подсказывает, что эти две компании похожи больше, чем кажется на первый взгляд.

В целом, Яндекс не просто IT -компания. Ее сервисы интегрированы в нашу жизнь и мы сталкиваемся с продукцией компании ежедневно (ну почти). По традиции, начнем с обзора основных сегментов бизнеса по отдельности.

Реклама

Ключевую роль в росте этого сегмента играет низкая база прошлого пандемийного года. Выручка выросла на 38% до 75,6 млрд рублей за полугодие. Но вот если сравнить второй квартал с тем же 2019 годом, всего на 14%. Как и прежде, реклама — самый большое и самый стабильный сегмент бизнеса, делающий Яндекс IT компанией.

Такси

А этот сегмент «привозит» Яндекс в потребительский сектор. Но тем лучше, выручка за полугодие выросла на 76% до 42,2 млрд рублей и уже вплотную подбирается к рекламе. Помогает Яндекс.Еда, значительно добавившая в выручке. Эффективность все еще страдает. Убыток Фудтеха продолжает расти, за полугодие до 5 ярдов по EBITDA.

( Читать дальше )

Блог им. point_31 |Газпром - экскурс в прошлое

- 06 сентября 2021, 16:52

- |

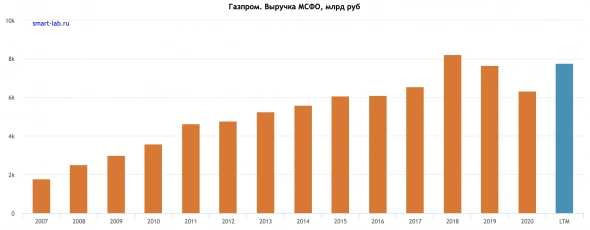

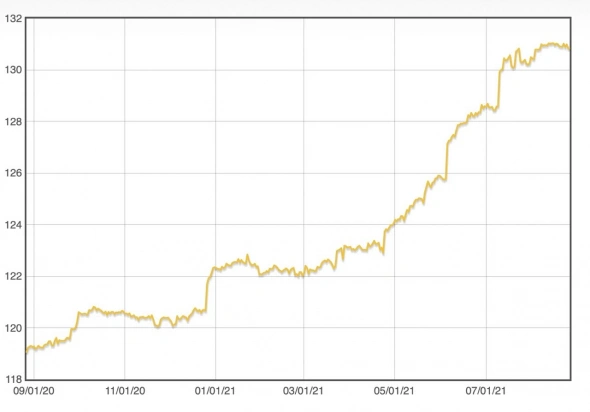

Одной из самых обсуждаемых историй роста в 2021 году по праву становится Газпром. И дело не в росте на 50+% с начала года. Есть и другие акции, которые выросли кратно. Дело все в том, что последний раз котировки стоили выше 300 рублей в далеком кризисном 2008 году. Компании потребовалось 13 лет, чтобы вернуться на исторические уровни. Да и 300 рублей в 2008 и 2021 году совершенно разные цифры.

Давайте вспомним финансовые результаты в тот год. Итак, выручка компании составила за 2008 год — 2,5 трлн рублей. Сразу сравним с 2021 годом. Только лишь за первое полугодие 2021 года она оказалась на уровне 4,3 трлн, увеличившись к прошлому году на 52%. Драйвером послужил рост объемов продаж газа в натуральном выражении и увеличение средних цен реализации.

( Читать дальше )

Блог им. point_31 |АЛРОСА - спектакль окончен

- 01 сентября 2021, 09:50

- |

У инвесторов есть одно правило. Не должно быть любимых компаний, отношение к которым может быть необъективно. Долгие годы АЛРОСА — была для меня именно такой. Мне удалось победить свою любовь, хотя и продолжал держать в портфеле ее акции. Сегодня проверим, насколько объективнее я стал.

Вся эксклюзивная аналитика в Telegram. Подписывайтесь!

Прошлый год для компании стал настоящим испытанием. Локдауны заставили приостановить аукционы, а продажи алмазно-бриллиантовой продукции просто рухнули. На фоне низкой базы прошлого года, результаты первого полугодия выглядят просто потрясающими.

Выручка АЛРОСА выросла в 2,5 раза до 184 млрд рублей. Этому способствовал рост цен на алмазы и увеличение объемов продаж. IDEX Diamond Index переписал локальные максимумы и останавливаться пока не планирует. Выпавшие объемы закупок органными предприятиями в прошлом году, компенсируются ростом спроса в текущем. Отсюда и такие цены.

( Читать дальше )

Блог им. point_31 |Ленэнерго - учимся считать дивиденды вместе

- 25 августа 2021, 10:02

- |

Такое понятие, как квазиоблигация довольно часто встречается в статьях с обзором компании МТС. Это довольно размытая формулировка, которая говорит о компании, как о дивидендной истории, без сильного потенциала роста. В случае МТС я полностью согласен с определением. Но и Ленэнерго вполне подходит для звания квазиоблигации на российском рынке электроэнергетического сектора.

Вся эксклюзивная аналитика в Telegram. Подписывайтесь!

Но перед тем, как перейти к дивидендам, давайте посмотрим на отчет компании по РСБУ за первое полугодие 2021 года. Ведь именно цифры из РСБУ ложатся в основу выплат акционерам. Итак, выручка за период выросла на 17,9% за счет кратного роста доходов от технологического присоединения и передачи электроэнергии. Присоединенный крупный объект ЛСР и холодная зима, позволили существенно нарастить общую выручку.

Себестоимость выросла в пределе 9%, а операционные расходы вообще остались на уровне прошлого года. Это даже не характерно для энергетиков, но Ленэнерго всегда выделялась среди прочих. Как результат, за первое полугодие компания получила 11,3 млрд рублей чистой прибыли, прибавив к уровню прошлого года 48,1%.

Далее давайте посчитаем, сколько же за первое полугодие мы накопили дивидендов. Для этого нужно воспроизвести формулу для расчета дивидендов. Их размер составляет 10% от чистой прибыли по РСБУ на одну привилегированную акцию. Именно они нас и интересуют. Тут нужно заметить, что долговая нагрузка не должна превышать 3x.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс