Блог им. point_31 |Детский мир - онлайн наше все

- 01 июня 2021, 09:46

- |

Давненько я не заглядывал в результаты Детского мира. После выхода Системы и прихода новых мажоритариев из Полюса я ненадолго выпал из компании и очень хотел бы вернуться. В этой статье, по традиции, посмотрим на результаты в разрезе 1 квартала 2021 года и решим, стоит ли с текущих уровней покупать акции детского ритейлера.

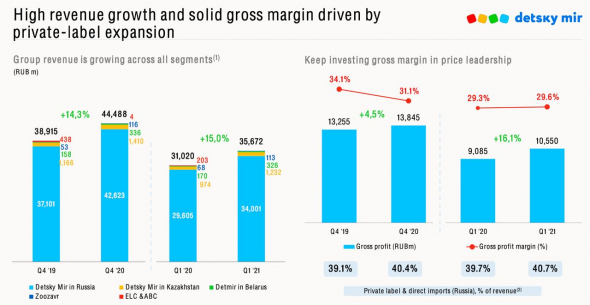

Выручка группы увеличилась за первый квартал 2020 года на 15% до 35,7 млрд рублей. Это произошло за счет роста цифровых продаж. Доля онлайн-продаж за первый квартал увеличилась в 1,8 раза до 10,9 млрд рублей, а совокупна доля превысила 28% от общих продаж.

Более маржинальный сегмент является стратегическим приоритетом, продажи которого руководство пытается довести до 45% от общей выручки. Если фудритейлеры только пытаются перейти на онлайн-продажи, то у Детского мира этот процесс идет полным ходом.

Себестоимость продаж растет более медленными темпами, а операционные расходы вообще добавили всего 8%. Курсовые разницы в первом квартале не оказывали негативного влияния. Все это позволило Детскому миру показать прибыль в размере 1,3 млрд рублей, против убытка годом ранее.

При анализе результатов нужно учитывать низкую базу прошлого года. Все же пандемия сильно ударила по результатам, а в первом квартале 2020 года уже начинала оказывать негативное влияние. Тем не менее сильные результаты позитивны и для акций.

Устойчивое положение позволяет руководству придерживаться курса на высокие дивидендные выплаты своим акционерам, а снижение чистого долга NetDebt/EBITDA = 1,4x рассчитывать на такую политику в дальнейшем. По итогам 2020 года акционеры получат 7,5% доходности.

У меня не вызывает сомнение светлое будущее ритейлера. Хотелось бы видеть поглощение других больших сетей Детским миром, но отсутствие этих факторов перекрывается ростом интернет-продаж. Остается определиться с целевыми уровнями, ведь назвать дешевой компанию нельзя. P/E = 13,5, а EV/EBITDA = 6,5, а цена акций находится у своих исторических максимумов. Текущие уровни не подходят мне для покупки, поэтому поиском подходящей точки входа мы еще займемся.

*Не является индивидуальной инвестиционной рекомендацией

Еще больше моей аналитики, информирование о целевых уровнях и сделках у меня в Telegram

- комментировать

- Комментарии ( 4 )

Блог им. point_31 |Яндекс - на такси за рекламой

- 31 мая 2021, 20:02

- |

В последнее время страсти вокруг Яндекса улеглись. Забылся срыв сделки с Тиньковым, разгон в Telegram каналах, а также стремительный рост котировок, начиная с июня 2020 года. Теперь на акции оказывают влияние лишь финансовые и технические факторы, исключив новостной шум. Цифрами как раз я и хочу заняться сегодня. Традиционно, результаты Яндекса будем смотреть в разрезе его основных сегментов.

Поиск и портал (реклама)

Основной сегмент бизнеса за первый квартал прибавил 15% в выручке до 35,2 млрд рублей за счет увеличения продаж в Поиске и Дзене. Высокая рентабельность сегмента является базисом для доходов всей компании. Если еще 2 года назад все говорили о стагнации рекламных доходов, то теперь он снова начал оживать.

Такси

Вторым по значимости сегментом является такси. Число поездок, как и выручка сегмента продолжают расти. Немного стагнирует Яндекс.Драйв, а вот фудтех на коне. Вместе с такси рост составил +111% за квартал. Общая же выручка сегмента увеличилась на 89%. Правда вот рентабельность сегмента заметно ниже Рекламного, поэтому и влияние на прибыль существенно ниже.

( Читать дальше )

Блог им. point_31 |Экосистема МТС. Потоки Газпрома. Возвращение в Детский мир

- 30 мая 2021, 16:18

- |

Сегодня поговорим об экосистемах в России на примере МТС, о перспективах Газпрома и Детского мира. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 27.05.21:

( Читать дальше )

Блог им. point_31 |Манипуляции ВТБ и отвратительный Mail в итогах недели

- 29 мая 2021, 12:26

- |

Скорая встреча Путина и Байдена, позитив на сырьевом рынке, а также техническая картина, позволили Индексу Мосбиржи завершить неделю на новом историческом максимуме. 3700 п. преодолели, что дальше? 3800? 3900? Кто больше? Не все так просто. Дальше расти будет все сложнее и сложнее. В текущей обстановке логичным будет задуматься над фиксацией прибыли по перегретым активам.

Нефть вновь подошла к сопротивлению на $70. Нефтетрейдеры готовятся штурмовать отметку. Удастся ли? Узнаем на следующей неделе. Технически ожидаю пробой уровня вверх, однако, фундаментально не вижу причин для этого.

По доллару картина остается прежняя. Можно просто перечитать мой абзац по инструменту из итогов прошлой недели.

На фоне высоких цен на нефть, компании сектора чувствуют себя отлично. Нефтегаз РФ прибавляет: Лукойл 2,2%, Татнефть 0,9%, Газпромнефть 1,4%. Отстает Роснефть -0,7%. А вот по Газпрому все максимально позитивно. За неделю растет на 1,4%. Дополнительные санкции в отношении Северного потока-2 пока не приняты, риторика США смягчается, а газовые хранилища забиваются российским газом, цена на который продолжает расти. По Газпрому ожидаю еще одну волну роста.

( Читать дальше )

Блог им. point_31 |Русагро - рекордсмен

- 26 мая 2021, 20:42

- |

Не успел новостной фон остыть после рекордного отчета Русагро за 2020 год и таких же дивидендов, как снова компания отчитывается за первый квартал 2021 года и показывает отличные результаты. В этой статье я хочу поговорить о перспективах компании, постараться найти дополнительные точки роста и решить, есть ли еще апсайды.

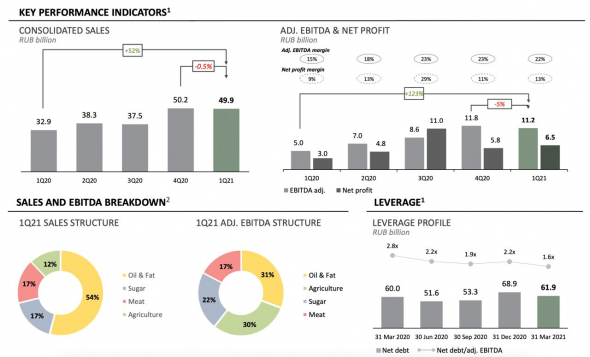

Первый квартал 2021 года оказался вновь близок к рекордному. Выручка за период выросла на 52% до 49,9 млрд рублей. Даже высокая база прошлых периодов не мешает прирастать бизнесу во всех сегментах. Сахарный сегмент начал восстановление, за 1 квартал рост составил 65%. Самый скромный рост показал мясной сегмент и то, продажи увеличились на 26%.

Если на результаты нефтегазового сектора большое влияние оказывают курсовые разницы, то для Русагро — это переоценка биологических активов. Убыток от переоценки в первом квартале составил 2 млрд рублей. Динамика может продолжиться и во втором, частично компенсировав рост выручки.

Операционная прибыль осталась на уровне прошлого года, говоря о хорошей работе руководства по оптимизации рабочего процесса. Как итог, чистая прибыль увеличилась более чем в 2 раза до 6,5 млрд рублей, против 3 млрд в 2020 году.

Чистый долг удалось немного сократить до 62 млрд рублей на конец первого квартала, а NetDebt/скорр. EBITDA составляет комфортные 1,62x. По остальным мультипликаторам все по-прежнему хорошо. P/E = 4,4, а P/B = 0,93. У того же Черкизово P/E = 5,3, а P/B = 1,36. Все это говорит о сохраняющемся потенциале роста акций в будущем.

Негативным моментом являются вбросы Telegram каналов об уголовных делах в отношении владельца Группы Мошковиче. Но до сих пор эта информация не подтверждена, поэтому я исключаю ее из системы принятия решений.

За 2020 год Русагро заплатила рекордные дивиденды своим акционерам. Доходность составила 10,1% по году. Не многие компании в РФ платят дивиденды на таком уровне. К слову, на закрытие дивидендного гэпа котировкам потребовалось всего 15 торговых сессий.

Для меня Русагро является показательным примером компании роста. Бизнес прирастает не только количественно, но и качественно. Низкие мультипликаторы, даже в сравнении с конкурентами, дают основание рассчитывать на рост котировок и значительных апсайдах их курсовой стоимости. Для меня это лишь вопрос времени.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 27 тысяч человек оценили

Блог им. point_31 |Тинькофф прислал письмо

- 24 мая 2021, 22:20

- |

Блог им. point_31 |Конвульсии Мечела и ВТБ в итогах недели

- 24 мая 2021, 09:29

- |

Индекс Мосбиржи на нейтральном внешнем фоне завершил прошлую неделю +0,63%. 3600 п. выступил отличным уровнем, чтобы оттолкнуться от него. Теперь остается дождаться реализации сценария. Надеюсь внешние факторы не помешают быкам преодолеть исторический максимум Индекса. Скорый дивидендный сезон поддержит позитив.

Нефть третью неделю подряд откатывается от $70. Технически остается шанс на преодоление уровня сопротивления, но чем дольше цена стоит под ним, тем больше шансов на сильный откат. Внешний фон скудный, не предполагает повышенной волатильности.

Доллар продолжает торговаться в зоне поддержки на 73-74 рублях. ЦБ плотно зажал валюту и не дает разгуляться спекулянтам. Прокол вниз до 72 рублей на позапрошлой неделе намекает на потенциально-возможный поход на эти значения. Из «валютных» активов по-прежнему держу ETF FXRU, а вот от Сургутнефтегаза преф начал потихоньку избавляться.

Остальной нефтегазовый сектор закрыл прошлую неделю разнонаправленно. Газовые представители растут, Газпром добавляет 3,9%, Новатэк 2,7%. Нефтяники корректируются, Лукойл -3,6%, Роснефть -3,4%. А вот у Сургута свои драйверы роста, плюс 2,7%. Это наварное была самая простая идея в 2020 году. Вполне доволен результатом.

В лидеры роста залетели привилегированные бумаги Мечела, плюс 34,1%. По итогам 1 квартала черному металлургу удалось заработать 8 ярдов прибыли, против убытка годом ранее. Это ориентирует нас на двузначные дивиденды, но забегать вперед я бы не стал. Напомню, соотношение чистый долг/EBITDA до сих пор космическое 6,9х. Я такие компании отправляю скорее в топку, вместе с космическим Virgin Galactic. Любые подскоки считаю временным эмоциональным явлением, не имеющим ничего общего с долгосрочными инвестициями.

Золотодобытчики полноценно ожили и добавляют за неделю: Polymetal +7,1%, Полюс +5,4% и даже Селигдар растет на 2+%. В одиночестве Петропавловск -1,6%. Бумаги компании я не рассматриваю из-за токсичной структуры акционеров. Однако, технически сейчас выглядят чуть лучше. Зона поддержки может вытолкнуть котировки к 29 рублям за расписку.

В числе аутсайдеров оказались бумаги ВТБ. Кто бы мог подумать… После неадекватного роста без фундаментальных причин, акции банка ушли в коррекцию. Помогали в этом и новости о продаже Трастом своего пакета ВТБ. Причем размещение прошло с дисконтом порядка 9%. Токсичное руководство во всей красе. Чего не скажешь о Сбере. Префы банка умудрились прибавить 0,5% за неделю, набираясь сил перед рывком на закрытие дивидендного гэпа.

На прошлой неделе разобрал Mail,

( Читать дальше )

Блог им. point_31 |НОВАТЭК - мой фаворит. Манипуляции в Русагро. Не пора ли покупать Китай?

- 23 мая 2021, 12:37

- |

Сегодня поговорим о новостных вбросах и манипуляциях в акциях Русагро, разберем Новатэк и решим, не пора ли покупать китайские активы. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 20.05.21:

( Читать дальше )

Блог им. point_31 |Теория заговора

- 20 мая 2021, 17:04

- |

Анализируя рынок каждый день, невольно начинаешь на подсознательном уровне замечать различные закономерности. А потом череду этих случайностей начинаешь объединять в структуру и выводить причинно-следственные связи. Так уж устроен наш мозг. Человек ищет закономерности везде, даже в случайных числах. Для этого даже термин специальный придумали — апофения.

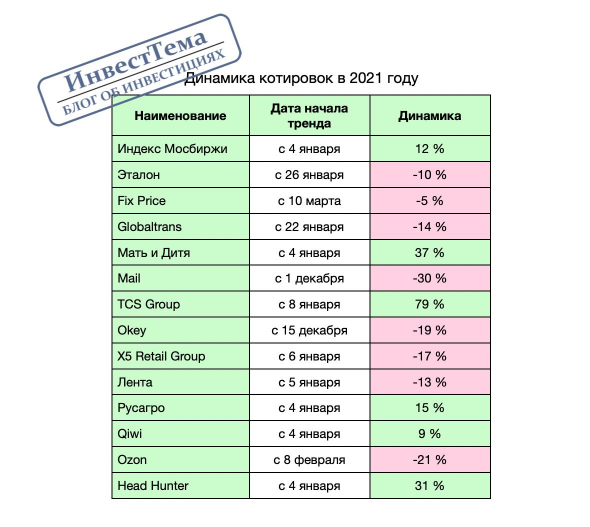

Но мы не про науку, мы про рынок. Так вот, в начале 2021 года я начал замечать, что как бы не рос наш рынок, ряд компаний начали стагнировать. Причем, по некоторым эмитентам видимых причин для этого нет. Просто начали заливать акции, пробивая любые сильные уровни поддержки.

А точнее даже не акции, а именно расписки. Сегодня хочу составить сводную таблицу, в которой сравним Индекс Мосбиржи и ряд расписок, торгующихся на ней. Надеюсь, что такое депозитарные расписки вы знаете. А если нет, то продуктом компании Alphabet Inc. пользоваться умеете.

( Читать дальше )

Блог им. point_31 |Новатэк - то что нужно российскому инвестору

- 20 мая 2021, 09:52

- |

Компания всегда была моим любимчиком, но не всегда находится у меня в портфеле. После удачных инвестиций в 2018 году я благополучно закрыл позицию прибылью в 2020 и ненадолго забыл ее. Точнее, я продолжил изучать отчетности, но вот за ценой не поспевал. В этой статье хочу изучить отчет за 1 квартал 2021 года компании и решить, стоит ли сейчас добавлять компанию в свой инвестиционный портфель.

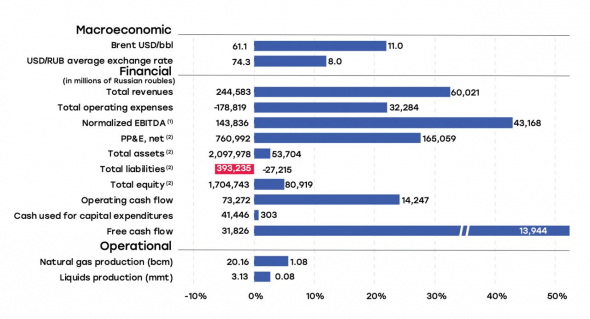

В первом квартале 2020 года еще не было заметно влияние пандемии, поэтому обзор будет довольно референтным. Выручка компании в первом квартале 2021 года увеличилась на 32,5% до 244,6 млрд рублей. Основным драйвером служит рост цен на углеводороды. Холодная зима и увеличение добычи газа позитивно влияют на результаты.

Положительная динамика цен продолжиться и далее. Минэкономразвития ожидает среднюю цену в 2021 году на уровне $200,7 за 1 тыс. кубометров, против $131,6 в 2020 году. На 2023 и 2024 годы прогнозы скромные, на уровне в $179,9. Но до этого еще дожить надо.

Операционные расходы также растут, но более медленными темпами. За первый квартал они составили 178,8 млрд рублей, увеличившись на 22%. Курсовые разницы пока еще снижают прибыль, но уже во втором полугодии увидим обратный эффект. Чистая прибыль Новатэка составила 69,6 млрд рублей, против убытка годом ранее.

Новатэк продолжает активно развивать свой совместный проект с Total «Арктик СПГ-2». Наращивает и перевалку СПГ. Уже в 2023-2024 году ожидается круглогодичная навигация по Северному морскому пути, что добавит эффективности проекту.

Новатэк подтверждает звание быстрорастущей газовой компании. Умение руководства сдерживать рост операционных расходов значительно повышает рентабельность, и дает основание предполагать дальнейший рост бизнеса. Для меня абсолютно понятно, что Новатэк должен попасть в портфель любого российского инвестора, остается только найти приемлемую точку входа.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 27 тысяч человек оценили

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс