Блог им. imabrain |МТС Банк – первые шаги после IPO и чего можно ждать дальше

- 18 июня 2024, 17:13

- |

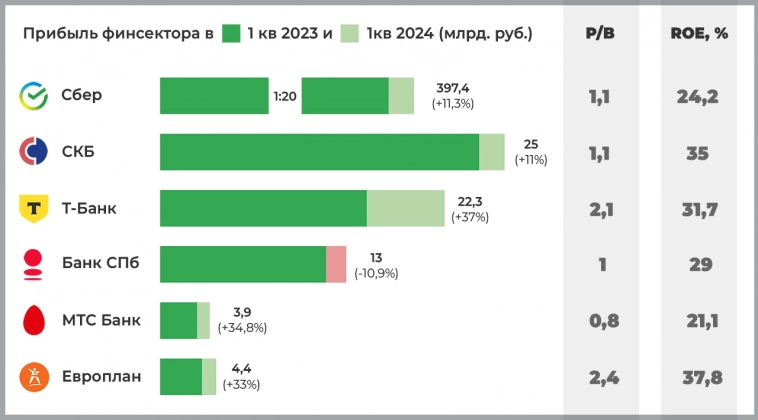

Главные цифры за 1 кв 2024:

- Процентный доход: 9,7 млрд. (+16,5%)

- Комиссионный доход: 6,7 млрд. (+68,8%)

- Прибыль: 3,9 млрд. (+34,8%)

- ROE: 21,1%

- Процентные доходы хоть и выросли г/г, но были съедены резервированием (ЧПД после резервов на 64% ниже, чем в 1кв 2023)

- Основной вклад в прибыль внесли комиссионные доходы, в их структуре больше всего банк заработал на расчетных операциях и продаже страховых продуктов. Это одна из точек роста, заявленных на IPO, и пока что она отрабатывает на отлично

- CIR (отношение операционных расходов к доходам, показатель общей эффективности бизнеса) снизился с 32,3 до 30%, что тоже хорошо

💰Капитал банка с учетом субордов составил 80 млрд. Еще 10 млрд., привлеченных с IPO, и 6 млрд. новых субордов мы увидим уже в полугодовом отчете (итого уже 96 млрд. плюс вероятная будущая прибыль)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. imabrain |Евротранс – разбор последних отчетов и обновленный взгляд на компанию

- 14 июня 2024, 16:47

- |

- Выручка: 126,8 млрд. (+95%)

- EBITDA: 12,3 млрд. (+91%)

- Прибыль: 5,2 млрд. (+196%)

- Долг/EBITDA: 3х (-1.5х)

На удивление хорошие цифры, даже выше собственных прогнозов ЕТ. Примечательное:

🔹Самый большой вклад в общий финрез пришел от оптовой торговли топливом (почти половина ебитды). Это нормально и это одно из профильных направлений ЕТ, но это очень волатильный и плохо предсказуемый компонент, который в 2024 может как обеспечить новые рекорды, так и наоборот – утянуть результаты сильно вниз

🔹Устойчивости добавляет высокая доля нетопливного бизнеса: магазины, рестораны и фастфуд на заправках принесли компании почти 22% ебитды

🔹Главный флаг Евротранса – проект электрозаправок – тоже хорошо прибавил, сейчас на него приходится 1,8% ебитды (против 0,3% по итогам 2022), уже вполне ощутимо

✅ По 1кв’2024 темпы роста держатся высокие: выручка +70%, ебитда +55%, прибыль +180%. Но прогнозная ебитда-2024 – 13-15 млрд., то есть по году ждут замедления, с ростом по ебитде чуть более 20%, и это в хорошем сценарии. Новых иксов не ожидается

( Читать дальше )

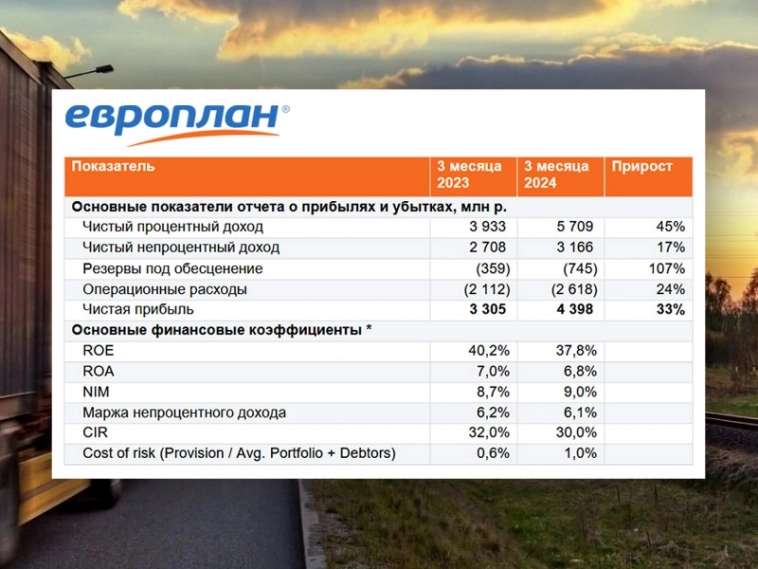

Блог им. imabrain |Всё идет по Европлану: итоги 1кв 2024 у $LEAS

- 06 июня 2024, 16:20

- |

- Объем нового бизнеса: 56,1 млрд. (+35%)

- Операционные доходы: 8,9 млрд. (+33,6%)

- Прибыль: 4,4 млрд. (+33%)

- ROE (TTM): 37,8% (-2.4 п.п.)

- CIR (TTM): 30% (-2 п.п.)

⚠️ Доля непроцентного дохода (35,7%) и его прирост (+17%) несколько снизились. Основная причина – большое кол-во свободной техники на рынке, из-за этого реализация авто по расторгнутым договорам лизинга проходит не настолько эффективно, как в прошлые годы. Цифры в любом случае остаются на вполне высоком уровне и дополнительно отбалансированы хорошим ростом ЧПД (+45%)

⚠️ Cost of risk выросла до 1%, исторически для компании это много, но пока что абсолютно не критично

Прогноз от самого Европлана на 2024 год:

- Рост нового бизнеса не менее 20% г/г

- Чистая прибыль 18-20 млрд. (+20-33%)

- CIR в диапазоне 30-32%

( Читать дальше )

Блог им. imabrain |Озон в 2024 году: получится ли снова заработать на убыточной компании?

- 02 мая 2024, 19:30

- |

📦Для начала основные итоги 2023 года и с чем компания пришла в 2024:

- GMV: 1,75 трлн. (+111%)

- Выручка: 424,3 млрд. (+53%)

- EBITDA: 4,2 млрд. (была отрицательная)

- Убыток: 47,2 млрд.

✅Получилось очень хорошо, несмотря на чуть скомканный старт. Почти вдвое опередили свой же прогноз по GMV. Кол-во заказов: 966 млн. (+107%), покупателей: 46,1 млн. (+31%)

– Общий тренд: растет кол-во заказов на покупателя, но падает средний чек. И это хорошо – покупки на Озоне для многих становятся не ситуативной, а регулярной частью потребления

⚠️Темпы роста выручки сравнимы с 2022 (+55%), при этом ее комиссионная часть практически не выросла (+8%):

– Озон жертвует этими деньгами ради ускоренного роста, позволяя пользователям продавать и покупать дешевле. Скорее всего, так оно и продолжится в этом году – в условиях продолжающейся борьбы с WB за доли рынка это целесообразно, и возможности такие у компании тоже есть

✅Общая доля 3P-выручки выросла с 56,1 до 61%

– Озон продолжает курс в сторону наиболее маржинальной 3P-модели, направленной на обслуживание сторонних продавцов, а не собственных продаж. Комиссии, как мы видели, «субсидируются», а итоговые цифры получились за счет стремительной прибавки выручки от рекламы (+127%) и финтех-направления (х11)

( Читать дальше )

Блог им. imabrain |Глобалтранс (GLTR) – итоги 2023 года и что будет дальше. Дождемся ли наших денег?

- 16 апреля 2024, 18:41

- |

- Выручка: 104,7 млрд. руб. (+10,8%)

- С/с: 57,9 млрд. руб. (+7,4%)

- EBITDA скорр.: 52,3 млрд. руб. (+6,3%)

- Прибыль: 38,6 млрд руб. (+55%)

- Грузооборот общий, млн. тонно-км: 138,8 (-2%)

- Коэффициент порожнего пробега п/вагонов: 36% (-5 п.п.), для всех типов вагонов – 45% (-5 п.п.)

Рекордная прибыль, даже за вычетом разовых статей, да еще к высокой базе 2022 года. Получилась из:

🔹высоких ставок аренды вагонов, которые весь год росли опережающими темпами

🔹стабильного грузооборота на РЖД

Со своей стороны компания хорошо поработала над себестоимостью: коэффициент порожнего пробега (основная расходная статья) рекордно низкий за 10 лет, да и в целом с/с выросла очень умеренно

✅Капексы (без учета покупки БТС в 2022 году) снизились на ~12%: компания почти не вкладывала денег в обновление и расширение парка. Вопрос с расширением оставим менеджменту – не факт, что в текущих рыночных условиях это целесообразно. Что касается обновлений – в 2023 году такой потребности не было, и в 2024 тоже не ожидается

( Читать дальше )

Блог им. imabrain |Вуш (WUSH) – итоги 2023 года. Рост, долги, и опять дорогие самокаты

- 03 апреля 2024, 16:25

- |

Главные цифры в млн. руб.:

- Выручка: 10 731 (+54%), с/с: 6 827 (+45%)

- EBITDA кикшеринга: 4 454 (+36%)

- Прибыль: 1 940 (+134%, без опционов-2022 +28%)

- Долг/EBITDA: 1.9х (+0.7)

На первый взгляд хорошо, но есть нюансы:

🔹Почти 500 млн. прибыли получилось из курсовых разниц, без них прибыль могла быть меньше, чем нескорректированная на опционы прибыль 2022 года (1,5 млрд.)

🔹FCF отрицательный: -3,5 млрд., и с каждый годом этот минус растет. Перекрыли новыми кредитами и облигациями

🔹Масштабироваться на свои компания по-прежнему не может, тем более еще и дивиденды платят. Деньги на следующий виток роста в этом году опять придется занимать, но уже по совсем другим ставкам, чем в 2023 (ждем традиционные летние облигации). Долг/EBITDA легко может перевалить за 2х – а это рубеж, с которого можно начинать напрягаться

Важные расходные статьи:

- ремонт и техобслуживание – x2.3

(этот пункт частично балансирует общую прибыль компании от курсовых разниц: если бы она была ниже, расходы на ТО тоже снизились бы, т.к. большинство запчастей все еще импортные)

( Читать дальше )

Блог им. imabrain |Совкомбанк – итоги 2023 и ожидания на 2024 год

- 28 марта 2024, 16:40

- |

- Чистая прибыль: 95 млрд. (регулярная ~64 млрд., разовая ~31 млрд.)

- ROE: 45% (38% без суборда)

- Капитал: 297 млрд. (263 без суборда, +60%)

✅Также, выросли небанковские сегменты: удвоился лизинговый портфель (в рэнкинге Эксперта СКБ-Лизинг вошел в топ-10 по новому бизнесу), факторинговый портфель +29%, совокупные премии страхового бизнеса +70%. По деньгам эти направления пока дают не очень большие в масштабах банка цифры, но тоже хорошо

Что дальше? В 2024 планируют заработать те же 95 млрд., но уже в виде регулярной прибыли (+30% к результату 23го). Исторический среднегодовой ROE Совкомбанка ~25%, так что таргет вполне реальный

⚠️Но нужно будет смотреть динамику в 1-2 кв’24, условия сейчас далеко не столь тепличные, как в 23 году

( Читать дальше )

Блог им. imabrain |Полюс (PLZL) – жива ли идея? Итоги 2023 года и сложные ожидания на 2024

- 06 марта 2024, 17:48

- |

Главные цифры:

- Выручка: $5 436 млн. (+28%)

- EBITDA: $3 889 млн. (+51%), рентабельность 72% (+11 п.п.)

- Прибыль: $2 413 (+59%)

- Реализация, тыс. унц: 2 908 (+20%) Ср. цена реализации: ~1 869 (+6,3%)

- TCC: $389 (-25%), AISC: $754 (-23%)

Сильные и местами рекордные результаты. В рублях – всё еще более красиво за счет хорошего курса

✅Производство по верхней границе своего прогноза, при этом объемы продаж сравнялись с производством, а дисконта к рынку в ценах реализации нет – можно сделать вывод, что санкционные проблемы с продажами окончательно решены

💰Чистый долг: $7 339 (x3,2) Долг/EBITDA: 1,9 – долг вырос после выкупа 30% своих акций в июле-23. Но даже в таком виде вполне приемлемо

С операционной частью бизнеса по итогам года все хорошо и бумага стоила бы гораздо дороже, но появились/усилились несколько негативных моментов:

📉Производственный план снижен на ~5% до 2,7-2,8 млн. унций. С комментарием «далее мы тоже не ожидаем роста производства вплоть до запуска Сухого Лога». При этом, себестоимость в 2024 гарантированно вырастет за счет инфляции, индексаций з/п, роста стоимости материалов и оборудования

( Читать дальше )

Блог им. imabrain |Fix Price – конец «компании роста», результаты 2023 года и что будет дальше?

- 01 марта 2024, 16:16

- |

📉Главные цифры-2023:

- Выручка: 291 865 млн. (+5,1%)

- EBITDA: 53 065 млн. (-2,1%)

- Чистая прибыль: 35 707 (+66,8%, без учета налогового резерва +0,6%)

- Кол-во магазинов +751 (2022: +759), торговая площадь +13,5% (2022: +15,9%)

- LFL-продажи -4,1% (2022: +10,1%)

🔻Рост торговых площадей перестал транслироваться в рост выручки

🔻LFL-продажи упали, трафик и средний чек нам в этот раз и вовсе не стали показывать – но в промежуточных отчетах мы видели стабильное снижение трафика при очень умеренном росте чека (несравнимом с инфляцией). Покупателей в магазинах Фикса становится всё меньше, и покупают они тоже меньше

Такое снижение вполне объяснимо – конкурировать приходится с активно растущими онлайн-маркетплейсами. Это не значит, что магазины Фикса вскоре окончательно опустеют: процесс не будет линейным, возможны даже некоторые «отскоки», а ядро любителей именно офлайновых покупок в любом случае останется, и оно тоже немаленькое

( Читать дальше )

Блог им. imabrain |Коротко про Норникель – операционный отчет за 2023 и общий взгляд на компанию

- 06 февраля 2024, 21:23

- |

📊Производственные результаты-2023:

- Никель, тыс.т: 209 (-5%, план 204-214)

- Медь, тыс.т: 425 (-2%, план 417-441)

- Палладий, тыс.тр.ун.: 2 692 (-4%, план 2407-2502)

- Платина, тыс.тр.ун.: 664 (+2%, план 604-643)

📊9 февраля выйдет МСФО – там важно будет, сколько из этого продано (маркер успешной переориентации на Азию). По каким ценам – знаем, что по низким, без сюрпризов, но хотя бы курс 80 и выше с 2п'2023 – для компании уже комфортный, должен немного поддержать ситуацию

⚠️До сих пор не показали новый долгосрочный план по росту производства до 2030 года – ранее обещали озвучить его до конца 2023, возможно приурочат к годовому отчету. К своим планам ГМК относится максимально серьезно (и нам это тоже очень удобно для анализа) – подождать не проблема, закладывать длинные цели в текущей неопределенности дело ответственное и спешки не требует

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс