Блог им. gofan777 |🥚МТС, новые направления приносят новые проблемы

- 22 августа 2022, 23:09

- |

📉 Со своих максимумов середины 2021 года акции компании упали на 32%. Несмотря на достаточно высокие дивиденды в 33,85 руб. перспективы инвесторам не очень нравятся, судя по тому, что котировки находятся на том же уровне, где были после див. гэпа. Какие перспективы есть у бизнеса и стоит ли сейчас покупать акции, попробуем разобраться.

📲Совсем недавно мы моделировали наше будущее, где нас окружают умные гаджеты, в каждом втором пылесосе стоит симкарта 5G, а вместо такси курсируют беспилотники. Все эти нововведения и развитие беспроводной связи нового поколения давали надежду на новые точки роста у традиционных телекомов. «А сегодня в завтрашний день не все могут смотреть...» ©. Интернет вещей скорее всего перенесется на неопределенный срок в РФ, как и потенциальные доходы таких компаний, как МТС #MTSS, Ростелеком #RTKMP и прочих. Но менеджмент пока смотрит с оптимизмом на это направление, прогноз по росту до 2024 года с темпом 15,3% в год.

📈 Тем не менее, самым прочным сегментом экосистемы МТС, но и самым консервативным по динамике прироста, остается традиционный телеком. На втором месте идет направление Медиа (сервис KION), а вот хуже всего чувствует себя Финтех, о нем поговорим чуть ниже.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Блог им. gofan777 |⛴ FESCO: способна ли компания показать кратный рост?

- 16 августа 2022, 10:38

- |

За первые 7 месяцев 2022 года товарооборот между Россией и Китаем вырос на 29% г/г. Сегодня мы погрузимся в бизнес, который может стать одним из главных бенефициаров ориентации на Восток. Речь идет о транспортной компании FESCO (ДВМП).

Как устроен бизнес FESCO?

FESCO — интегрированная логистическая компания, контролирующая полную цепочку поставки грузов как морским, так и сухопутным транспортом. Бизнес подразделяется на несколько дивизионов, основную часть доходов приносит линейно-логистический дивизион (83%), еще около 20% приходится на портовый дивизион, железнодорожный, морской и топливный приносят значительно меньше. Здесь мы видим, что суммарная выручка по дивизионам превосходит общую выручку. Это связано с внутригрупповой элиминацией, дивизионы бизнеса тесно пересекаются между собой и разделять их большого смысла нет, все это одна большая цепочка.

⚓️ Главный актив FESCO — Владивостокский морской торговый порт (ВМТП). Оттуда расходятся основные транспортные пути компании, значительная часть которых идет в Китай. Однако, маршруты FESCO представлены и другими регионами, в том числе внутрироссийскими, а также европейскими и азиатскими странами.

( Читать дальше )

Блог им. gofan777 |🧰 Долгосрочный портфель из ОФЗ

- 12 августа 2022, 14:35

- |

Сейчас в облигациях федерального займа наблюдается интересная ситуация, все выпуски с погашением от 6 лет дают примерно одинаковую доходность от 8,5% до 8,9% годовых. Зафиксировать такой доход можно на разные периоды времени, но пока самый длинный выпуск с постоянным купоном погашается через 20 лет (ОФЗ 26238 — 15.05.2041).

❓Зачем брать облигации и платить налог с купона, если можно положить деньги на вклад?

Логичный вопрос в текущей ситуации, но есть нюанс. С 2021 года введен налог на доход по банковским вкладам, с превышения 1 000 000 * КС (ключевую ставку). Сейчас ставка составляет 8%, грубо говоря с любого дохода по депозитам свыше 80 000 руб. в год по закону нужно платить налог. Дальше по мере снижения ставки эта сумма будет уменьшаться тоже.

❗️В связи с текущими событиями, все доходы по вкладам за 2021 и 2022 года освобождены от НДФЛ, но что будет в 2023 году пока вопрос открытый и весьма вероятно, «амнистия» на него не распространится. А также вклады дают возможность зафиксировать ставку на 1-3 года, а облигации дают возможность зафиксировать доход до 20 лет.

( Читать дальше )

Блог им. gofan777 |⚡️ Мосэнерго идет по стопам ТГК-1?

- 11 августа 2022, 13:10

- |

🤐 Мосэнерго (вместе с ОГК-2) вслед за ТГК-1 отказались от публикации финансовой отчетности. И если в случае с ТГК-1 причину закрытости еще можно списать на наличие недружественного Fortum в составе акционеров, то к Мосэнерго и ОГК-2 вопросов уже больше. Ранее ТГК-1 единственная из тройки представителей ГЭХ отменила дивиденды, предположительно по той же причине (Fortum).

На данный момент Мосэнерго опубликовала только производственные результаты за полугодие:

📈 Выработка электроэнергии выросла на 1,4% г/г.

📉 Отпуск тепловой энергии снизился на 5% г/г из-за более теплой погоды в феврале.

❄️ Пока здесь все стабильно и ждать каких-то серьезных изменений не приходится. Можно лишь отметить, что для генерирующих компаний важным фактором является погода. Чем ниже средняя температура в зимнем периоде, тем больше спрос на тепло и электроэнергию.

📉 Но спрос это только половина дела, важную роль играет также объем предложения. Гендиректор ГЭХ Денис Федоров считает, что второе полугодие 2022 может быть очень сложным для генерирующих компаний из-за того, что часть электроэнергии, которая раньше экспортировалась в недружественные страны, теперь попадет на внутренний рынок, что может привести к снижению цен.

( Читать дальше )

Блог им. gofan777 |💻 Яндекс: дешев и эффективен, но есть нюансы

- 09 августа 2022, 22:57

- |

Яндекс продемонстрировал очень сильные результаты по итогам 2 квартала, несмотря на сложную экономическую обстановку.

📈 Выручка выросла на 45% г/г, скорректированная EBITDA увеличилась в 4,5 раза! А еще удалось выйти в прибыль, причем не только по скорректированному показателю.

📈 Поисковый сегмент бизнеса, играющий ключевую роль в компании, вырос на 31% г/г по выручке и на 53% по EBITDA. Хочется также отметить, что Яндексу удалось увеличить долю на российском поисковом рынке с 59,7% до 62,1%. Возможно, в среднесрочной перспективе эта доля вырастет еще из-за снижения доверия к иностранным поисковым системам или ограничениям их работы (в первую очередь речь идет о Google).

📈 Выручка сегмента, включающего в себя такси, e-commerce и сервисы доставки выросла на 53% г/г. Впервые за долгое время этот сегмент вышел на положительную рентабельность по EBITDA.

📈 Остальные подразделения пока мало заметны в общем объеме бизнеса. Сюда можно отнести развлекательные сервисы (+50% г/г по выручке), сервисы объявлений (+5%), прочие бизнес инициативы (+107%). Все они пока генерируют отрицательную EBITDA.

( Читать дальше )

Блог им. gofan777 |🧐 "Вас кинули, Сережа, кинули..."

- 06 августа 2022, 00:51

- |

📉Мда, рынок в ожидании завала в понедельник 8 августа в пятницу скорректировался на 3% практически.

✔️ Яндекс #YNDX распродали от души, цена снизилась чуть больше, чем на 8% за день. Это не удивительно, в этой акции значительное количество нерезидентов и многие решили заранее зафиксировать позицию, кто-то даже открыл шорт, возможно. Пока все действуют по сценарию №2 из предыдущего поста.

✔️ Газпром #GAZP теряет 4,5% за один день, как голубая фишка, занимающая самую высокую долю в индексе. Это оправданно и мы данный сценарий как раз разбирали ранее.

✔️ МТС #MTSS и Сбербанк #SBER снизились на 3,8% и 3,6% соответственно, что вновь делает цены интересными для покупки.

✔️ Полюс #PLZL и Фосагро #PHOR теряют по 3,3% за день. Продажи в Фосагро еще понять можно, снижение цен на удобрения, санкции против мажоритария, а вот Полюс то за что? Цены на золото неплохо отскакивают сейчас… Но здесь просто страх, видимо, поэтому продают все, что в портфеле плохо лежит.

( Читать дальше )

Блог им. gofan777 |⚡️С 8 августа нерезидентов допустят к торгам, что это значит для нас?

- 03 августа 2022, 22:59

- |

📌В конце июля Мосбиржа опубликовала новость о том, что с 8 августа планируется дать доступ на совершение операций на фондовом и срочном рынках «клиентам-нерезидентам из стран, не являющихся недружественными, а также нерезидентам, конечными бенефициарами которых являются российские юридические или физические лица».

❓Как эта ситуация может повлиять на наш рынок и отдельные компании?

📉 Судя по вопросам, которые пишут мне и по форумам, многие ожидают падения рынка на этом событии. Некоторые частные инвесторы планируют сократить свои позиции в акциях РФ перед 8 августа. Кто-то планирует открыть хедж на индекс Мосбиржи на случай сильной волатильности, а кто-то даже открывает короткие позиции по отдельным бумагам.

📊 Какая будет реакция рынка в действительности никто не знает, но можно спрогнозировать 3 сценария:

1️⃣ Нерезиденты решат полностью продать принадлежащие им активы и уйти с рынка. Есть риск, что через условные «дружественные страны» просочатся на рынок инвесторы «недружественные» из США и ЕС, которые оперируют весьма значительными объемами и попробуют все продать. В таком случае рынок может просесть весьма существенно, особенно те акции, которые занимали значимые доли в индексе Мосбиржи до СВО и где был значительный freefloat. Я достал из архива данные на 1 февраля и там была следующая картина по долям акций:

✔️ Газпром — 16%

✔️ Лукойл — 13,2%

✔️Сбербанк (обычка) — 12,5%

✔️ ГМК — 6,5%

✔️ Новатэк — 5,9%

✔️ Яндекс — 5,8%

Если у вас большие доли в этих активах, стоит быть готовым к возможной просадке. А тем, у кого этих активов мало и если все пойдет по 1 сценарию, то дадут хорошую возможность докупить.

( Читать дальше )

Блог им. gofan777 |📈 Депозитарные расписки манят инвесторов

- 02 августа 2022, 21:51

- |

Начинаем разбирать отчеты компаний, которые ведут бизнес в РФ, но зарегистрированы в других странах. Сейчас покупать такие активы достаточно рискованно в долгосрок, есть ряд неторговых рисков. Сегодня разберем некоторые из них.

Softline #SFTL — с начала июля актив вырос более, чем на 55%. Сейчас выходят новости о возможном разделении бизнеса, процесс по словам менеджмента уже запущен. Всего данная компания представлена более, чем в 60 странах и Россию планируют выделить из структуры, чтобы снизить риски санкционного давления. По заявлению руководства стратегия развития российского подразделения отличается от стратегии глобального развития группы, что тоже стало причиной для данного решения.

OZON #OZON — как и Softline, с начала июля рост АДР составил более 50%. По мультипликаторам бизнес сейчас оценивается относительно дешево и торгуется почти в 2 раза ниже цены IPO. С одной стороны решение покупать вполне логичное, особенно если верить словам менеджмента о выходе на операционную прибыль с 2023 года. С другой стороны, пока акции торгуются в США, а у нас лишь расписки, может быть всякое. Здесь высоки риски именно юрисдикции, а не самого бизнеса. С одной стороны, учитывая то, что крупным мажоритарием является АФК Система, в перспективе мы возможно увидим редомициляцию (перерегистрацию в РФ), с другой стороны, такой ход автоматически снизит мультипликаторы компании и потенциал роста капитализации.

( Читать дальше )

Блог им. gofan777 |🌻 Лента: рост в 2 раза к 2025 году?

- 01 августа 2022, 13:19

- |

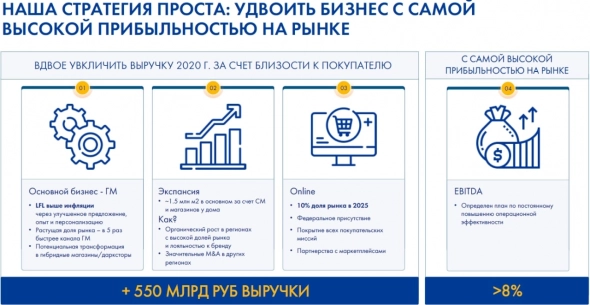

На днях представители компании Лента в лице финансового директора и директора по взаимодействию с инвесторами дали интервью Тимофею Мартынову в рамках Smartlabonline. На интервью была озвучена достаточно амбициозная цель: рост выручки до 1 трлн. рублей к 2025 году, что фактически подразумевает удвоение от текущих значений. Впрочем, компания и ранее заявляла о подобных планах в своих презентациях, но в текущих условиях многие пересматривают свои прежние таргеты, поэтому актуализировать стратегию было важно.

🟢 Что может помочь Ленте добиться поставленной цели?

✅ Компания готова вкладывать все свободные средства в развитие и отказаться на период роста от выплат дивидендов и обратного выкупа акций.

✅ Лента стремиться развиваться в разных форматах, не ограничивая себя чем-то одним. В процессе трансформации бизнеса используются практически все доступные инструменты: слияния и поглощения, органический рост, смена форматов, развитие онлайна, повышение эффективности уже имеющихся точек.

( Читать дальше )

Блог им. gofan777 |⛏ НЛМК: не так страшны санкции, как сильный рубль

- 29 июля 2022, 11:51

- |

На прошлой неделе мы разобрали операционный отчет ММК за 2 квартал. Сегодня рассмотрим вышедшие данные по НЛМК, еще одному металлургу из большой тройки.

В отчете мы видим снижение производства и продаж, как и у ММК:

📉Производство стали: -2% кв/кв и -4% г/г.

📉 Экспортные продажи: -33% кв/кв и -17% г/г.

📉 Продажи на «домашних» рынках: -3% кв/кв и -7% г/г

📉 Продажи на экспортных рынках: -33% кв/кв и -17% г/г

Падение продаж было ожидаемо, однако результаты нельзя назвать катастрофическими, снижение производства пока весьма символическое.

❗️Нельзя забывать, что НЛМК, в отличие от других российских металлургов, имеет производственные мощности в США и Европе. Поэтому, в сегмент «домашних» рынков, в своем пресс-релизе компания включает сбыт продукции с этих заводов на местные рынки. Так поставки на американском рынке снизились всего на 3% кв/кв, а на европейском и вовсе выросли на 20%! Вот оно конкурентное преимущество НЛМК в действии, пока другие российские металлурги останавливают отгрузки в западные страны, НЛМК вовсю продолжает там работать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс