Блог компании БКС Мир инвестиций |Вне Народного портфеля. Компании, зарабатывающие на высокой ставке

- 21 августа 2024, 18:02

- |

На российском фондовом рынке с 2022 г. стал особенно заметен тренд на рост активности торгов во втором и третьем эшелонах. В рамках рубрики «Вне Народного портфеля» мы рассказываем об интересных акциях, которые не входят в «Народный портфель» Мосбиржи, но заслуживают внимания инвесторов.

Интер РАО

Интер РАО уже долгое время считается одной из самых дешевых компаний на рынке. Дело в том, что на балансе копились солидные запасы кеша, которые на конец 2023 г. достигали 463 млрд руб. Текущая рыночная капитализация Интер РАО — чуть больше 400 млрд руб. Кроме того, у компании на конец 2021 г. (более свежих данных нет) был крупный квазиказначейский пакет акций — почти 30% уставного капитала.

Если в предыдущие годы компания стабильно наращивала запасы кеша, то в последнее время инвесткейс Интер РАО начал постепенно меняться. В I полугодии 2024 г. компания увеличила CAPEX в 2 раза, до 43 млрд руб. Менеджмент отмечал, что в 2024 г. инвестпрограмма составит около 193 млрд руб. — это почти в 3 раза выше, чем в 2023 г. Инвестрасходы вырастут из-за проектов модернизации, а также начала строительства Новоленской ТЭС (257 млрд руб. CAPEX потребуется на реализацию проекта). Интер РАО будет удерживать инвестпрограмму в ближайшие годы в районе 190 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Позабытые истории

- 16 августа 2024, 16:21

- |

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Дивидендная история

Транснефть — оператор крупнейшей в мире системы нефтепроводов, естественный монополист. В структуру холдинга входят также порт Козьмино и группа НМТП.

Компания стоит недорого по мультипликаторам и при этом регулярно выплачивает дивиденды. До 2022 года компания выплачивала дивиденды два раза в год — возможен возврат к данной практике. При таком сценарии уже осенью можем получить промежуточный дивиденд.

Транснефть-ап. Взгляд БКС: «Позитивный». Цель на год — 2000 руб./ +46%

Защита от инфляции

Продуктовый ритейл традиционно считается защитным сектором. Спрос на продукты питания и товары первой необходимости остается устойчивым даже в самые непростые времена, поэтому производители такой продукции могут довольно быстро перекладывать издержки на потребителей.

Основные лидеры отрасли — Магнит и X5. Инвесторам к покупке сейчас доступны акции Магнита, которые с конца мая скорректировались на 35%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Топ бумаг стратегии БКС, по которым улучшили взгляд

- 01 июля 2024, 18:23

- |

Аналитики БКС представили обновленную стратегию на III квартал 2024 г. Рассмотрим подробнее бумаги, взгляд на которые изменился с «Нейтрального» на «Позитивный».

🛢 ЛУКОЙЛ

Компания накопила на балансе $13 млрд. Ключевой вопрос — как она их потратит.

Ранее менеджмент заявлял о желании выкупить крупный пакет акций у недружественных нерезидентов с 50%-ным дисконтом. Такой шаг может привести к существенной переоценки тех бумаг, что сейчас обращаются на Мосбирже.

Если, по тем или иным причинам, обратный выкуп не состоится, то ЛУКОЙЛ сможет задуматься о выплате спецдивиденда.

Фундаментальная оценка финансовых перспектив компании также остается высокой — ожидаем рекордные, свыше 1000 руб. на акцию, дивиденды за 2024 г.

Цель на год — 9800 руб. / +36%. Взгляд «Позитивный»

🛢 Башнефть ап

По мультипликатору P/E обыкновенные акции Башнефти торгуются на уровне 3,3х, а привилегированные — 1,9х. Дивидендные доходности ожидаются на уровне 8% и 13% соответственно.

( Читать дальше )

Блог компании БКС Мир инвестиций |Рынок упал, пора закупаться! Подводим итоги недели для инвесторов

- 22 июня 2024, 16:01

- |

Эпическая волатильность рубля повлияла и на российские акции. Что дальше будет с рынком? Когда индекс Мосбиржи достигнет 3400 п.? Об этом рассуждает Максим Шеин, директор по работе с состоятельными клиентами УК БКС, в новом выпуске «Без плохих новостей».

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами Максим Шеин.

Главная тема выпуска — рубль укрепляется, рынок падает. Расскажу, как на этом заработать.

Также обсудим другие важные новости недели, ответим на ваши вопросы и разыграем подарки.

3400 П. СКОРО

Прошедшая неделя запомнится эпической волатильностью на валютном рынке. Рубль укрепился за 3 дня почти на 10%, но потом в четверг и пятницу доллар вернул практически все утраченные позиции против российской валюты. Аналогичный рисунок торгов был и по юаню.

По одной из версий резкое падение доллара и юаня было вызвано массированными продажами со стороны банков. У части кредитных организаций образовались проблемы с закрытием сделок в нужной валюте, что привело к возникновению открытых валютных позиций.

( Читать дальше )

Блог компании БКС Мир инвестиций |Разбираем, как ставка ЦБ повлияет на рынок. И подводим итоги недели

- 17 февраля 2024, 16:01

- |

В новом выпуске «Без плохих новостей» обсуждаем главное за неделю: решение ЦБ, раздел активов «Яндекса» и Ozon, обстановка на рынке IPO, и почему префы «Сургутнефтегаза» обновили исторические максимумы?

Ведущий — Максим Шеин, директор по работе с состоятельными клиентами УК БКС.

Смотреть БПН:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема выпуска — Влияние ставки ЦБ.

Также поговорим о важных новостях недели, объявим победителей конкурса и разыграем подарки.

Главная тема

На этой неделе российский центральный банк оставил ключевую ставку без изменений. Она составляет 16%. При этом регулятор повысил оценку среднего диапазона ставки в этом году на 1%. Теперь при самом лучшем сценарии среднегодовой уровень составит 13,5%. Иными словами, теперь если в первом полугодии ставка будет 16, то среднее ее значение во втором должно быть 11. В каком-то смысле шансы на 10% остаются к декабрю, но они явно ухудшились.

( Читать дальше )

Блог компании БКС Мир инвестиций |Что шортят и покупают с плечом клиенты БКС. Продают подорожавших угольщиков

- 23 ноября 2023, 16:33

- |

В последнем обзоре рубрики мы отмечали, каким бумагам отдавали предпочтение клиенты БКС Мир инвестиций. Разбираемся, какие изменения произошли к середине ноября — в период, когда российский рынок показал небольшое снижение, а доллар снизился до 90 впервые с июля.

В число фаворитов трейдеров снова попали привилегированные акции Транснефти. Если для нефтяников укрепление рубля — выраженный негативный момент, то финансовые результаты Транснефти слабо зависят от динамики валютных курсов, ведь компания получает рублевую выручку.

Транснефть заняла место Распадской, акции которой к середине ноября оказались на пике, что провоцировало продажи.

В остальном состав топ-6 остался прежним: Сбер, Газпром, Татнефть-ап, Polymetal, HeadHunter.

В списке претендентов на снижение изменения в какой-то степени схожие. Если Распадская просто выбыла из списка фаворитов, то в «префах» другой угольной компании — Мечела — активность продавцов куда более выраженная. Отношение маржинальных лонгов и шортов в бумаге ухудшилось — до 17% к 83%. Это опять же можно связать с тем, что акции показали хороший рост в первой половине месяца.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Первый металлург пошел

- 08 ноября 2023, 12:38

- |

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 9 месяцев 2023 г. по МСФО банк заработал 1148,9 млрд руб. чистой прибыли. В пересчете на потенциальные дивиденды это соответствует 25,4 руб. за 9 месяцев. По итогам года Сбербанк может выплатить рекордные дивиденды — около 33 руб. на акцию при коэффициенте дивидендных выплат в 50%. (более 12% дивдоходности).

При этом есть вероятность, что банк выплатит больше 50% прибыли. Ранее министр финансов РФ Антон Силуанов отмечал, что часть сверхдоходов банков может поступить в бюджет РФ в 2024 г. через повышенные дивиденды.

Ближайшие драйверы в кейсе Сбербанка: отчетность за 10 месяцев в начале ноября, а также презентация стратегии развития на 2024–2026 гг. и новой дивполитики 6 декабря.

Сбербанк-ао (Покупать. Цель на год: 350 руб./ +30%)

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Какие бумаги интересны к покупке

- 23 октября 2023, 16:29

- |

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 9 месяцев 2023 г. по РСБУ банк заработал 1,1 трлн руб. чистой прибыли. Это предполагает, что по итогам года Сбербанк может выплатить рекордные дивиденды — около 33 руб. на акцию при коэффициенте дивидендных выплат в 50%. (более 12% дивдоходности).

При этом есть вероятность, что банк выплатит больше 50% прибыли. Ранее министр финансов РФ Антон Силуанов отмечал, что часть сверхдоходов банков может поступить в бюджет РФ в 2024 г. через повышенные дивиденды.

Ближайшие драйверы в кейсе Сбербанка: отчетность за 10 месяцев в начале ноября, а также презентация стратегии развития на 2024–2026 гг.

Сбербанк-ао (Покупать. Цель на год: 350 руб./ +33%)

Нефтяники привлекательны

В свете слабого рубля имеет смысл держать в портфеле повышенную долю экспортоориентированных компаний. В нефтегазовом секторе интересны акции ЛУКОЙЛа. Сильная сторона компании — щедрая дивидендная политика. Благодаря слабости рубля и высоким ценам на нефть дивидендная доходность ЛУКОЙЛа на горизонте 12 месяцев ожидается около 12–15%. Причем часть из них ожидается уже в декабре–январе в рамках промежуточных дивидендов.

( Читать дальше )

Блог им. bcs |Топ-5 акций-лидеров и пятерка аутсайдеров сентября. Ждать ли изменений?

- 28 сентября 2023, 15:26

- |

В сентябре рынок успел обновить полуторалетние максимумы, ушел в активную коррекцию, но планка 3000 п. в индексе МосБиржи пока устояла. Смотрим на лидеров и отстающих месяца, оцениваем перспективы курса бумаг на октябрь.

Ушли в боковик

В самом начале сентября индекс МосБиржи почти добрался до 3300 п. Перегретость рынка вылилась в коррекцию: в моменте просадка составляла 9%, был благополучно отработан первый предел риска падения на месяц. На 3000 п. покупатели вновь активизировались. По итогам периода глубина локального провала с конца августа уменьшилась до 5%. По сути, имеем широкий боковик в 10% с границами 3000–3300 п.

Однако риски погружения под 3000 п. все еще актуальны. В октябре на стороне продавцов бумаг могут играть факторы высокой ключевой ставки и ожидания укрепления рубля. При этом предполагаемый откат создаст интересные возможности для покупок акций широкого рынка на перспективу.

Рассмотрим самые сильные и слабые бумаги месяца, обрисуем перспективы их курса на октябрь. Обычно тенденции движения сохраняются, но, возможно, что-то поменяется.

( Читать дальше )

Блог им. bcs |Во что инвестировать, пока доллар падает

- 11 сентября 2023, 17:24

- |

Валюта США в паре с рублем заметно проседает и тащит за собой вниз почти весь рынок акций. Посмотрим, для каких акций сильный рубль — это позитив.

С рублями выгоднее

Если тенденция к падению доллара сохранится, то самый очевидный выбор инвестора — на время уходить из валютных инструментов и квазивалютных (акции экспортеров, замещающие облигации) в чисто рублевые бумаги.

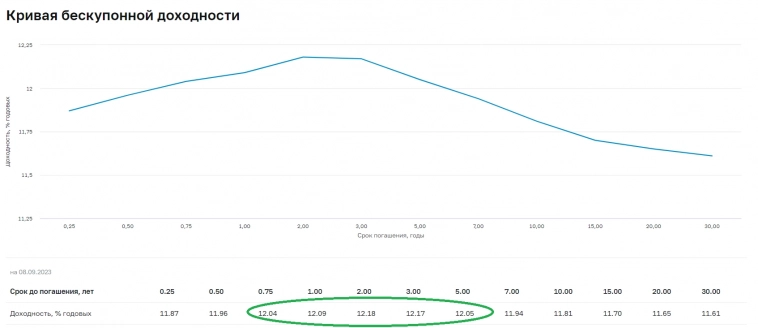

Учитывая быстрый рост доходностей облигаций (ставка перевалила за 12% на сроках до 5 лет), но пока не ясный финал со ставкой ЦБ, стоит понемногу перекладываться в короткие ОФЗ или в бонды с плавающим купоном.

Для тех, кого не впечатляют такие ставки, имеет смысл оставаться в акциях, но провести ребалансировку в пользу компаний-импортеров, а также игроков внутреннего рынка, у которых акции слабо коррелируют с долларом.

Акции против доллара

Обычно мы приводим списки акций, которые растут вслед за долларом. Их чувствительность может меняться раз в несколько месяцев, но базовый набор фаворитов стабилен: металлурги, химики, некоторые нефтяники.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал